Российские нефтяные компании назвали критическую цену за баррель

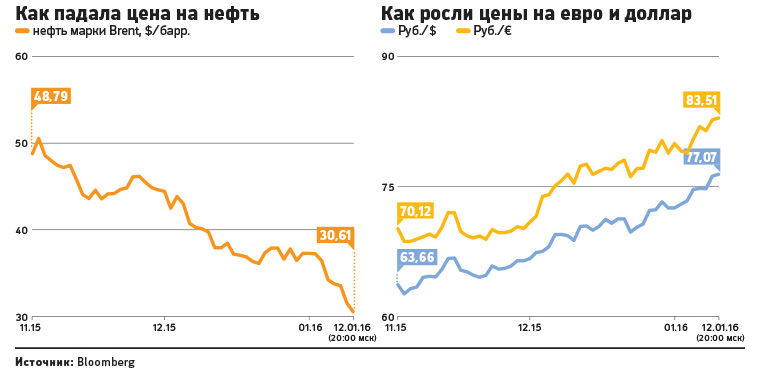

С начала 2016 года цены на нефть продолжили падение. 12 января цена на Brent опустилась ниже $31 за баррель, вплотную приблизившись к $30. Аналитики UBS ожидают, что такая цена продержится на протяжении всего первого полугодия, аналитики британского банка Standard Chartered считают, что цены могут опуститься до $10 за баррель.

Российское Минэнерго пока готовится к $30 за баррель. В декабре ведомство попросило крупнейшие нефтяные компании провести стресс-тесты при цене от $30 за баррель. Представитель министерства сообщил РБК, что на этой неделе будет назначена дата совещания руководителей нефтяных компаний с министром Александром Новаком, на котором будут подведены итоги работы в 2015 году и рассмотрены планы на 2016 год. Результаты стресс-тестов нефтяникам рекомендовано подготовить к этому совещанию. Минэнерго и представители компаний не раскрывают результаты стресс-тестов, но из заявлений крупнейших нефтяников и оценок аналитиков следует, что отметку $30 за баррель они считают некритичной и готовы выдержать и более низкие цены.

Точки безубыточности

По словам пресс-секретаря «Роснефти» Михаила Леонтьева, у компании есть стресс-сценарий, рассчитанный на цену $30 за баррель. При такой цене компания продолжит реализовывать даже шельфовые проекты, утверждает Леонтьев, но детали сценария он раскрыть отказался. Представители ЛУКОЙЛа, «Газпром нефти», «Сургутнефтегаза» и других крупных нефтяных компаний не стали комментировать итоги своих стресс-тестов. Источник в «Роснефти» сказал РБК, что «наиболее эффективным российским компаниям» нет необходимости менять инвестиционные и операционные планы при цене на баррель Brent $25 и выше.

Президент «Роснефти» Игорь Сечин осенью 2015 года говорил, что себестоимость добычи нефти у компании составляет около $4 (без учета транспортных расходов и налогов), поэтому она готова к «дальнейшей борьбе за долю рынка».

ЛУКОЙЛ в стресс-сценарии при цене $30 за баррель закладывает снижение инвестиций на 20%, сказал РБК источник в компании (представитель ЛУКОЙЛа эту информацию не комментирует). Президент ЛУКОЙЛа Вагит Алекперов в сентябрьском интервью «Ведомостям» говорил, что «точка отсечения» для компании — $24 за баррель. В материалах ЛУКОЙЛа говорится, что девальвация рубля за девять месяцев снизила удельные затраты ЛУКОЙЛа на добычу в России на 35%, до $3,68 за баррель (без учета налогов и транспортных расходов). На предновогодней встрече с журналистами Алекперов напоминал, что компания смогла выстоять и выплачивать зарплату сотрудникам и при ценах на нефть $9–12 за баррель. Но если котировки нефти сейчас опустятся до этого уровня, это приведет к «нулевым инвестициям» и сокращению добычи нефти, предупреждал он.

Президент «Газпром нефти» Александр Дюков в конце декабря в интервью телеканалу «Россия 24» говорил, что на шельфовом месторождении Приразломное добыча останется рентабельной при цене $25 за баррель, а в целом по компании — при $18–20 за баррель. Правда, себестоимость он оценивал выше, чем его коллега из «Роснефти»: «Если говорить о себестоимости добычи на традиционных, разработанных месторождениях, то себестоимость составляет $12–15 за баррель» (Дюков не уточнял, идет ли речь о себестоимости с учетом налогов и транспорта).

Стресс-тесты при цене на нефть в $30 за баррель провели и небольшие нефтяные компании, входящие в Ассоциацию независимых нефтяных компаний «Ассонефть», рассказал РБК ее генеральный директор Елена Корзун. По ее словам, руководители компаний уже сейчас ведут оптимизацию эксплуатационных затрат: «Речь идет об экономии электроэнергии, снижении затрат на геологоразведку и бурение». Компании останавливают бурение и эксплуатацию низкодебитных скважин даже там, где речь идет о выполнении лицензионных обязательств, а также откладывают инвестпроекты по разработке и разведке новых месторождений, добавила она.

Бюджет без нефтяных доходов

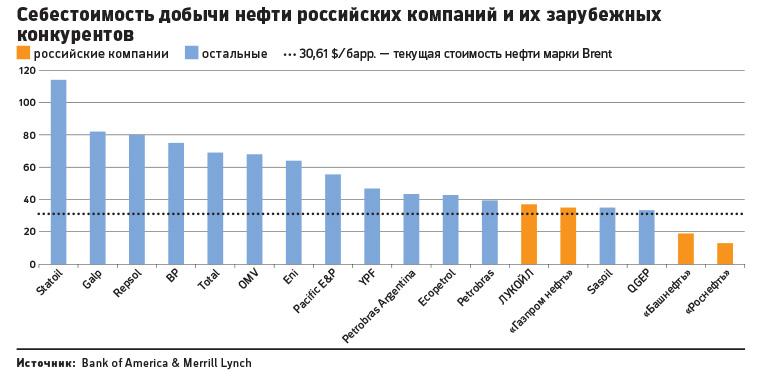

Российские компании устойчивы к падению цен на нефть, считают аналитики Bank of America Merrill Lynch: им помогает курс рубля, падающий вслед за нефтью, и гибкие ставки налогообложения. Согласно ноябрьскому отчету банка, в среднем компании отрасли останутся безубыточными при цене нефти около $30 за баррель, а для «Роснефти» и «Башнефти» этот порог еще ниже — менее $20 за баррель (см. график). В третьем квартале 2015 года полная себестоимость добычи нефти крупнейшими российскими компаниями с учетом налогов и расходов на транспорт составила $38–40, а без учета налогов — $10–13, подсчитал аналитик UBS Максим Мошков. При росте курса доллара этот показатель в валюте снижается, добавляет он.

Государство теряет при падении цены на нефть больше, чем нефтяные компании. «У нас общая налоговая система устроена таким образом, что основные риски изменения цен на нефть лежат не на компаниях, а на государстве, на бюджете», — говорил вице-премьер Аркадий Дворкович в эфире телеканала «Россия-24». При нефти дороже $25 бюджет с каждого $1 роста цены получает $0,82 ($0,42 экспортной пошлины и $0,4 НДПИ), а при падении цены их теряет. При цене $20-25 экспортная пошлина составляет $0,45 на $1 цены, при цене $15-20 — $0,35.

Крупнейшие нефтяные компании останутся безубыточными и при цене $15 за баррель, уверен аналитик «Ренессанс Капитала» Ильдар Давлетшин. Но доходы бюджета в случае достижения этого порога упадут на порядок: при цене $15 и ниже ставки налога на добычу полезных ископаемых (НДПИ) и экспортной пошлины автоматически обнуляются, поясняет он. «При снижении цены на нефть поступления от НДПИ в любом случае упадут. Если цена стала ниже $15 за баррель, то у нас нулевая ставка», — соглашается руководитель направления «Фискальная политика» Экономической экспертной группы (ЭЭГ) Александра Суслина.

По оценкам Давлетшина, в случае обнуления ставок НДПИ и экспортной пошлины общие доходы бюджета в рублях упадут вдвое, в валюте — еще больше. Государство не сможет этого допустить, а значит, при цене в $15 за баррель налоговая нагрузка на компании будет тем или иным образом увеличена, и тогда уровень безубыточной цены для нефтяников повысится, предупреждает он. Эксперт напоминает, что в конце прошлого года Минфин уже предложил изъять у нефтяников 200 млрд руб. «девальвационной» прибыли в 2016 году, чтобы залатать дыры в бюджете. Чиновники министерства тогда говорили, что это единоразовый шаг, но министр энергетики Александр Новак в декабре называл новые налоговые изъятия главным риском для нефтедобычи в России. При цене $15 за баррель российские нефтяные компании будут вынуждены сокращать добычу, соглашается эксперт Минфина Александр Сакович.

Дефолтов не будет

У российских нефтяных компаний незначительный уровень долговой нагрузки, говорит аналитик ING Егор Федоров: их долг примерно равняется годовому показателю EBITDA. «Дефолта по долгам не будет ни у одной крупной российской нефтяной компании, — считает директор по развитию бизнеса VYGON Consulting Антон Рубцов. — Большинство действующих проектов дают достаточный денежный поток с учетом уменьшения налогов при снижении цен на нефть». По его словам, основная проблема — сокращение инвестиций в новое бурение и откладывание новых проектов. Впрочем, Игорь Сечин в самом конце прошлого года заявил, что 2016 год «будет прорывным в деятельности компании», а инвестпрограмма будет увеличена на треть. В 2015 году инвестпрограмма «Роснефти» составила 650 млрд руб. (около $11 млрд по среднегодовому курсу). ЛУКОЙЛ, сокративший в 2015 году инвестиции в 1,7 раза, до $9 млрд, планирует сохранить их на этом уровне в 2016 году, говорил Алекперов.

Крупнейшей российской нефтяной компании, «Роснефти», в 2016 году предстоит погасить долг на $13,7 млрд (при общем долге в $47,5 млрд). Компания без проблем справится с этой задачей за счет большой денежной подушки, считает аналитик UBS Максим Мошков. На конец третьего квартала 2015 года у «Роснефти» на счетах было $23 млрд (денежные средства, их эквиваленты и краткосрочные финансовые активы), а в четвертом квартале ей нужно было погасить лишь $2,5 млрд, говорится в материалах компании. ЛУКОЙЛ также накопил резерв в $3 млрд за счет оптимизации затрат, продажи активов на Каспии и своевременного возврата инвестиций в Ираке, говорил в декабре Вагит Алекперов. А в 2016 году компании предстоит погасить долг на $1,2 млрд (чистый долг на конец третьего квартала — $9 млрд).

При участии Ольги Волковой