Какие налоги платит ООО на разных системах налогообложения

Какие есть системы налогообложения ООО

Существует несколько систем налогообложения для ООО, которые подходят разным типам бизнеса в зависимости от размера и рода деятельности.

Общая система налогообложения (ОСНО)

ОСНО ― это основная система налогообложения, которой пользуется большинство организаций. У компании, выбравшей эту систему, существует возможность получать возмещение НДС при покупке товаров и услуг, а также переносить большую часть расходов в себестоимость, что помогает снижать налоговую базу.

Компания, выбравшая ОСНО, платит:

- налог на прибыль ― 20%;

- налог на добавленную стоимость (НДС) ― 20% от стоимости товаров, работ и услуг;

- налог на имущество (ставка зависит от региона и вида имущества).

Упрощенная система налогообложения (УСН)

Компания, выбравшая УСН, освобождается от сдачи большинства видов бухгалтерской отчетности в налоговую. Налоговая нагрузка на УСН значительно ниже, чем на ОСНО. Однако существуют ограничения по объему прибыли и по видам деятельности для компаний на УСН — например, нельзя заниматься добычей ископаемых или торговать акцизными товарами. Также нельзя возмещать НДС и списывать в расходы некоторые затраты на свою деятельность.

УСН бывает двух видов:

- «Доходы», когда компания платит 6% от доходов.

- «Доходы минус расходы», когда компания платит 15% от прибыли.

Автоматизированная упрощенная система налогообложения (АУСН)

Этот налоговый режим могут применять только предприниматели, которые используют онлайн-кассы. Налоги для этих компаний рассчитываются автоматически на основании этих данных. Компания на АУСН может не подавать налоговую декларацию, а страховые взносы включены в единый платеж. Налоговая ставка составляет 8% от доходов или 20% от прибыли. Однако компания на АУСН лишена возможности списывать свои расходы, чтобы уменьшить налоговую базу.

Единый сельскохозяйственный налог (ЕСХН)

Перейти на этот налоговый режим могут компании, которые выращивают, перерабатывают и продают сельхозпродукцию или оказывают услуги в этой сфере. Ставка составляет 6% от дохода. Компания не подает налоговые декларации по налогу на прибыль и НДС, но платит страховые взносы за сотрудников. Компании на ЕСХН не могут получить налоговые льготы.

Как ООО выбрать налоговый режим

В первую очередь необходимо отталкиваться от кодов общероссийского классификатора видов экономической деятельности вашего ООО. В зависимости от ОКВЭД можно выбрать налоговый режим, доступный именно для вашего бизнеса.

Необходимо учесть ваш оборот. Например, если он превышает 265,8 млн руб. в год в 2024 году и 450 млн руб. в год в 2025 году, упрощенная система вам не подойдет. Также важно количество сотрудников компании и специфика деятельности, например, если вам важен возврат НДС.

Некоторые системы налогообложения могут оказаться невыгодными при определенных обстоятельствах. Например, если у компании большой штат сотрудников, то УСН будет обходиться дороже, чем ОСНО.

Учитывайте преимущества каждого из налоговых режимов: простота бухгалтерского учета, налоговые ставки и возможность снижать налоги за счет страховых взносов. Сравните, сколько денег будет уходить на налоги при каждом из режимов, и выберите самый выгодный из них. Не забывайте, что налоговый режим можно изменить, если вам стало неудобно работать по нему.

Какие налоги платит ООО на УСН

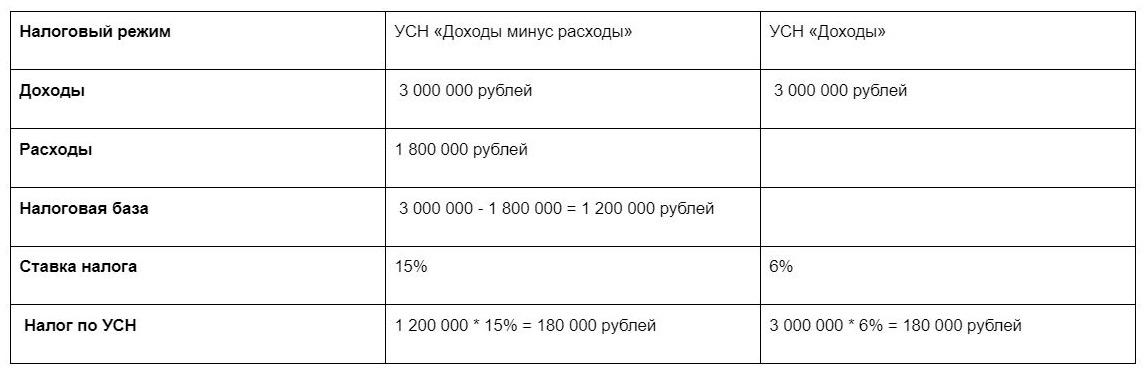

Компания на УСН платит единый налог вместо налога на прибыль и НДС. Существует два варианта УСН:

- «Доходы» ― 6% от суммы полученных доходов. Например, если компания получила за год доход в размере 1 млн руб., то налог составит 60 тыс. руб.

- «Доходы минус расходы» ― 15% от прибыли. Например, если компания получила за год доход 1,5 млн руб., а ее расходы составили 1 млн руб., то налог составит 75 тыс. руб.

Кроме единого налога компания также заплатит страховые взносы за своих сотрудников. А также имущественный налог и налог на землю, если она есть в собственности.

Отчетность на УСН

Ежемесячный расчет по страховым взносам (форма РСВ) сдается в ФНС до 15-го числа месяца, следующего за отчетным. Он содержит информацию о страховых взносах на пенсионное, медицинское и социальное страхование, которые уплачиваются за сотрудников и индивидуальных предпринимателей.

Декларация по налогу на прибыль (форма 3-НДФЛ) сдается в ФНС не позднее 30 апреля года, следующего за отчетным. Она содержит информацию о полученном доходе и уплаченном налоге.

Пример расчета налога ООО на УСН

Какие налоги платит ООО на ОСНО

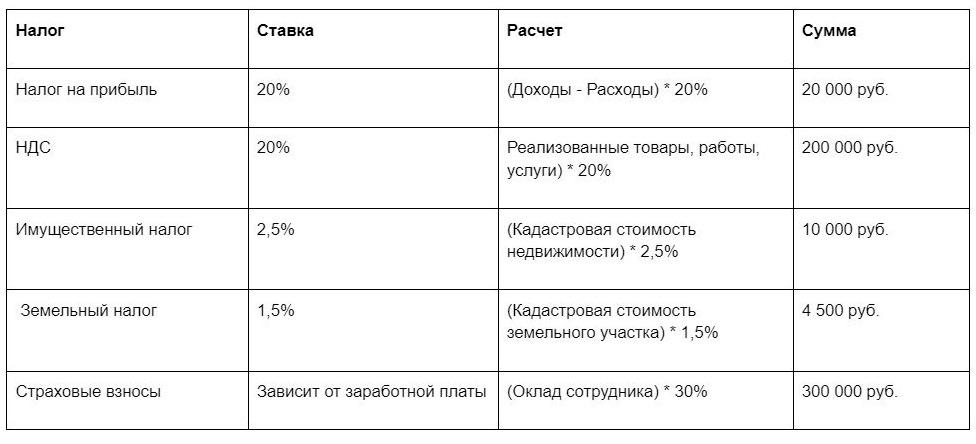

Налог на прибыль 20%, то есть на разницу между доходами и расходами. ООО может снизить эту налоговую базу с помощью льгот и вычетов.

НДС 20% от стоимости реализованных товаров, работ или услуг. Исключение ― товары и услуги с пониженной ставкой или с нулевой ставкой НДС. Например, на лекарства НДС составляет 10%. Часть НДС можно вернуть.

Имущественный налог. Его ставка зависит от региона, где зарегистрирована компания и какой объект недвижимости в собственности. Налог на коровник будет сильно ниже, чем на торговый центр той же площади.

Земельный налог. Ставка также зависит от региона и категории земельного участка. В некоторых регионах можно не платить этот налог, если участок используется для предпринимательской деятельности.

Страховые взносы. Компания платит страховые взносы за владельца и сотрудников (при наличии таковых). Размер взносов зависит от зарплаты, также есть различные льготы.

Отчетность на ОСНО

Пример расчета налога

Для примера представим, что компания за год заработала 1 млн руб., расходы составили 900 тыс. руб. Прибыль ― 100 тыс. руб. Кадастровая стоимость здания, принадлежащего ООО, — 400 тыс. руб. Кадастровая стоимость земельного участка ― 300 тыс. руб. Годовой оклад сотрудника составляет 100 тыс. руб., а всего в компании работают десять человек.

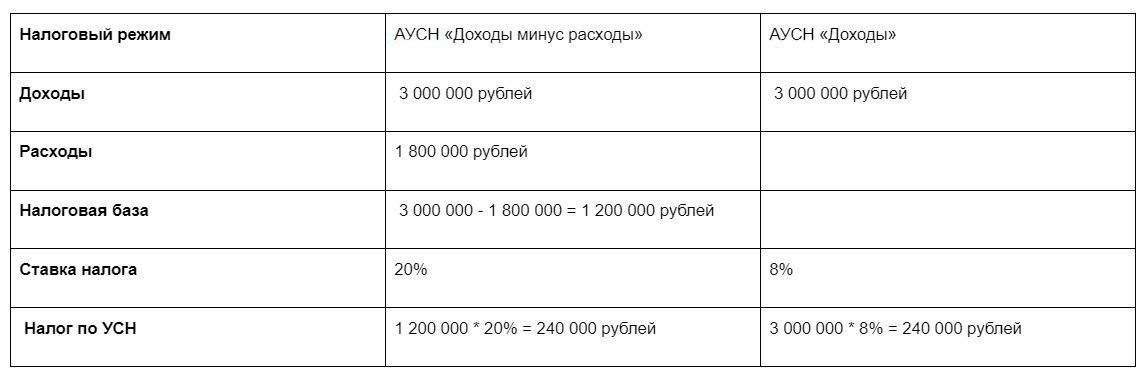

Какие налоги платит ООО на АУСН

Компания платит налог на доходы 8%, если она работает по схеме «Доходы», либо 20% от прибыли, если работает по схеме «Доходы минус расходы». Компании, работающие по АУСН, освобождены от уплаты НДС, НДФЛ и налога на имущество. Однако их годовой доход не должен превышать 60 млн руб., остаточная стоимость средств у организаций — не более 150 млн руб., а в компании должно работать не более пяти человек.

Отчетность на АУСН

Компании, работающие по АУСН, могут не подавать налоговую декларацию. ФНС самостоятельно рассчитывает для них размер налога по данным онлайн-кассы. Туда же включены и страховые взносы компании.

Отчетность по онлайн-кассе необходимо ежемесячно подавать в налоговую через оператора фискальных данных (ОФД). Единый платеж нужно перевести до 25-го числа следующего месяца после окончания налогового периода.

Пример расчета налога ООО на АУСН

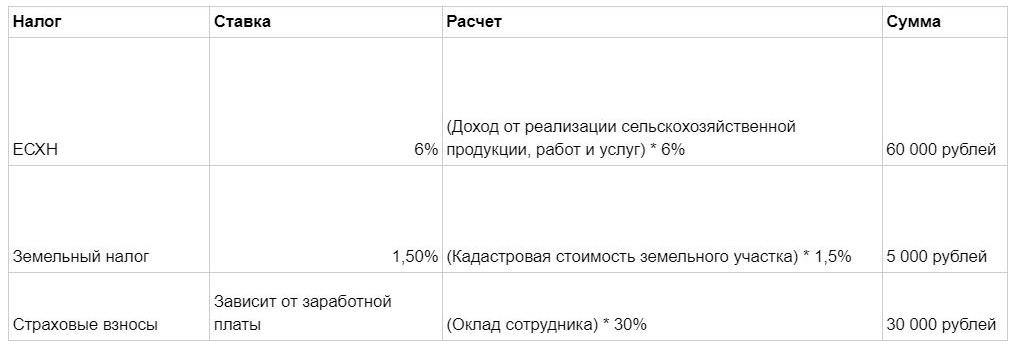

Какие налоги платит ООО на ЕСХН

Единый сельскохозяйственный налог составляет 6% от дохода, полученного от реализации сельскохозяйственной продукции, работ и услуг. Он платится вместо налога на прибыль и НДС.

Компания платит страховые взносы за владельца и за своих сотрудников. Размер взносов зависит от величины заработной платы сотрудников. Существуют различные льготы и освобождения от уплаты страховых взносов.

Величина земельного налога зависит от региона и категории земельного участка и в среднем составляет 1,5% от кадастровой стоимости участка.

Ставка налога на имущество зависит от региона и вида объекта недвижимости. В среднем она составляет 2,5% от кадастровой стоимости недвижимости.

Отчетность на ЕСХН

Налоговая декларация по Единому сельскохозяйственному налогу (форма 32.2) представляется ежегодно не позднее 30 апреля года, следующего за отчетным периодом. Этот документ должен содержать информацию о доходах, расходах, налоговой базе, а также общей сумме налога.

Извещение об уплате налога (форма ПД-4) должно подаваться ежемесячно, не позднее 20-го числа месяца, следующего за отчетным периодом. В этой форме указана сумма причитающегося налога.

Ежемесячная отчетность по страховым взносам требуется, если индивидуальный предприниматель применяет единый сельскохозяйственный налог и платит взносы от своего имени как физическое лицо.

Пример расчета налога

Представим для примера, что доход от реализации сельскохозяйственной продукции нашей компании за год составил 1 млн руб. Кадастровая стоимость земельного участка, принадлежащего ООО, составляет 333 333 руб. Годовой оклад одного сотрудника составляет 100 тыс. руб.

Льготы и виды страховых взносов для ООО

В зависимости от особенностей своей деятельности компания может получить налоговые льготы для уменьшения выплат. Например, налоговые каникулы ― это освобождение от налога на прибыль для вновь созданных компаний. Снизить налоговую базу можно и за счет инвестиций в определенные виды деятельности. В некоторых регионах могут действовать пониженные налоговые ставки для определенных видов деятельности.

Льготы предусмотрены для сельского хозяйства. Агробизнес освобождают от уплаты НДС, он получает и другие налоговые льготы. Также в приоритете у государства научно-исследовательская и социально значимая деятельность. Компании, которые заняты в этих сферах, могут претендовать на налоговые льготы, субсидии и гранты.

Условия получения налоговых льгот для ООО

Условия получения налоговых льгот для ООО зависят от вида деятельности, региона, размера компании, статуса компании, например, если это малое предприятие. Также влияют участие компании в соцпрограммах и инвестиции в определенные отрасли.

Вновь созданные компании в сфере ИТ и сельского хозяйства могут рассчитывать на налоговые каникулы сроком на два-три года. Малые предприятия и компании, занимающиеся социальными проектами, могут рассчитывать на снижение ставки по налогу на прибыль, НДС и имущественному налогу.

Некоторые компании могут получить полное освобождение от налогов. Например, товары для детей не облагаются НДС, а благотворительные организации не платят налог на прибыль.

Налоговые вычеты могут получать компании, несущие определенные законодательством расходы. Например, вычеты на заработную плату, налоги, страховые взносы, амортизацию, расходы на НИОКР.

Как рассчитываются страховые взносы

Страховые взносы для ООО рассчитываются отдельно для каждого сотрудника и для самого ООО (как за индивидуального предпринимателя). База для расчета страховых взносов ― это зарплата сотрудника, в том числе премия и прочие выплаты. База не может быть меньше минимального размера оплаты труда (МРОТ).

Для каждого вида страховых взносов (ОПС, ОМС, ОСС, травматизм) установлена своя ставка. Ставки могут варьироваться в зависимости от региона и класса профессионального риска.

Например, заработная плата сотрудника составляет 50 тыс. руб.

ОПС: 50 000 × 22% = 11 000 рублей.

ОМС: 50 000 × 5,1% = 2 550 рублей.

ОСС: 50 000 × 2,9% = 1 450 рублей.

Травматизм: 50 000 × 1% = 500 рублей.

Итого страховые взносы за сотрудника составят 15 500 рублей.

Сколько платит ООО налогов в год

Сумма налогов зависит от множества факторов:

- налогового режима: УСН, ОСНО, ЕСХН или АУСН;

- вида деятельности: определяет ставки налогов и возможность использования льгот;

- доходов: сумма дохода влияет на размер многих налогов, например налога на прибыль;

- расходов: влияют на размер налоговой базы при УСН «Доходы минус расходы»;

- количества сотрудников: определяет размер страховых взносов;

- имущества: имущественный налог и земельный налог зависят от стоимости имущества.

Представим, что наша компания платит налоги по упрощенной системе «Доходы», то есть 6%. Если ее доход составляет 5 млн руб., то налог составит 300 тыс. руб.

По УСН «Доходы минус расходы» компания платит 15% от прибыли. Например, если прибыль ООО составляет 1 млн руб., то налог составит 150 тыс. руб.

По АУСН «Доходы» компания платит 8%. Если ее доход составляет 5 млн руб., то налог составит 400 тыс. руб.

По АУСН «Доходы минус расходы» компания платит 20% от прибыли. Например, если прибыль ООО составляет 1 млн руб., то налог составит 200 тыс. руб.

По ЕСХН: 6% от дохода от реализации сельскохозяйственной продукции. Например, если доход составляет 2 млн руб., то налог составит 120 тыс. руб.

Если компания платит по ОСНО, налог на прибыль составляет 20% + НДС 20% от оборота + другие налоги. Сумма налогов может быть значительно выше, чем на УСН. Например, компания за год заработала 1 млн руб., расходы составили 900 тыс. руб. Прибыль ― 100 тыс. руб. Налог на прибыль составит 20 тыс. руб., НДС ― 200 тыс. руб.

Сумма страховых взносов зависит от числа сотрудников и их заработной платы. Размер имущественных и земельных налогов зависит от стоимости имущества и земельного участка.