Агаларов заявил о планах IPO Crocus Group

Crocus Croup рассматривает возможность размещения акций на бирже (IPO), рассказал в интервью РБК президент группы Араз Агаларов. «Сейчас смотрим предложения от разных банков и инвестиционных компаний», — добавил он.

По словам Агаларова, пока не решено, будет ли группа выходить на биржу целиком или по частям и какой пакет акциям может быть предложен инвесторам. Принять решение, проводить ли IPO, планируется в ближайшие два года, пока эта возможность обсуждается, добавил он.

На вопрос о минимальной оценке компании для размещения на бирже бизнесмен ответил: «Так вопрос не стоит. Для того чтобы люди видели, во что они вкладывают деньги, они должны понимать результат и рост стоимости акций. За эти деньги надо что-то построить. Это обычная инвестиционная история».

Агаларов основал компанию Crocus International, которая переросла в Crocus Group, в 1989 году как американо-советское совместное коммерческое предприятие. Сначала бизнес группы был сосредоточен на выставках, торговле одеждой и обувью, затем она занялась девелопментом, а с 2009 года и господрядами. Все эти годы Агаларов не привлекал партнеров, бизнес фактически оставался семейный предприятием; сын Алагарова Эмин занимает должность первого вице-президента Crocus Group.

Crocus Group владеет и управляет более 1,5 млн кв. м коммерческой недвижимости, в том числе выставочным комплексом «Крокус Экспо» в Красногорске, на территории которого в прошлом году был развернут госпиталь для больных COVID-19. По итогам 2020 года группа заняла седьмое место в рейтинге Forbes «Короли российской недвижимости», издание оценивает доход от ее аренды в $240 млн. В целом выручка Crocus Group за прошлый год составила 55,5 млрд руб.

Первым господрядом Crocus Group стало строительство Дальневосточного федерального университета на острове Русский во Владивостоке. Оно обошлось в 70 млрд руб. Агаларов рассказывал РБК, что задачей компании в этом проекте было не заработать, а сделать так, «чтобы стройка произвела впечатление». После этого группа смогла получить другие крупные контракты. Так, для чемпионата мира по футболу она построила два стадиона, в Калининграде и Ростове-на-Дону, а также первый участок Центральной кольцевой автодороги (ЦКАД) в Москве.

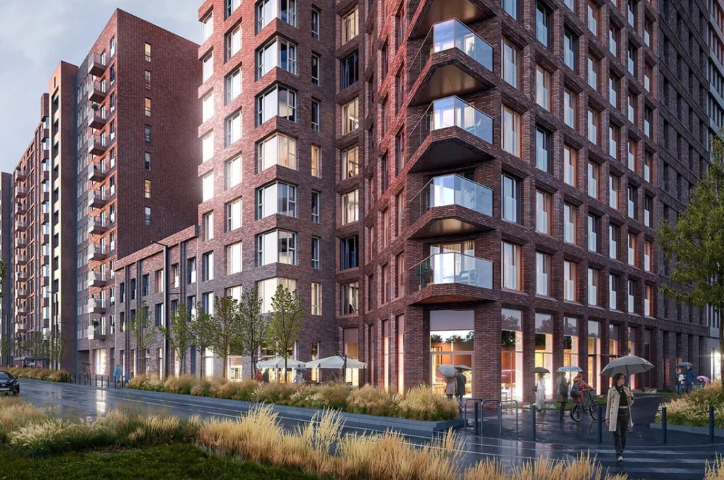

Среди крупных текущих подрядов группы — строительство аэропорта на территории космодрома Восточный, краевой больницы и нового здания аэропорта Елизово на Камчатке, а также достройка жилых домов обанкротившейся компании Urban Group в Подмосковье.

В России в 2021 году может быть побит восьмилетний рекорд по привлечению денег в ходе IPO и вторичного размещения акций на бирже (SPO). По прогнозу «ВТБ Капитала», российские компании в ходе размещений на внутренних и зарубежных биржах привлекут более $10 млрд. Бум IPO в России начался в конце прошлого года. Если за весь 2019-й, IPO провела только одна российская компания — HeadHunter, то осенью 2020-го впервые разместились на бирже интернет-ретейлер Ozon, девелоперская группа «Самолет» и судоходная компания «Совкомфлот».

В этом году на Московской бирже провели размещения лесопромышленный холдинг Segezha Group, ретейлер Fix Price, «Ренессанс страхование» и «Европейский медицинский центр», девелоперы ПИК и «Эталон» провели SPO. Кроме того, российские компании Softline и ЦИАН провели IPO на зарубежных площадках. На этой неделе также запланировано IPO Санкт-Петербургской биржи. В то же время две российские компании за последнее время заявили, что откладывают проведение IPO «из-за рыночных условий»: это владелец сети «Красное & белое» Mercury Retail Group и «Делимобиль».