Основатель Yota стал претендентом на ключевой угольный актив «Мечела»

Компания Зюзина могла сама выкупить эту долю, но пока не договорилась с кредиторами

Претендент на ключевой актив «Мечела»

Компания «А-Проперти» Альберта Авдоляна, одного из основателей телекоммуникационного оператора Yota, подала в Федеральную антимонопольную службу (ФАС) ходатайство о покупке 49% в Эльгинском угольном проекте (запасы — 2,2 млрд т коксующегося угля) у Газпромбанка, заявил РБК представитель ФАС.

Контрольным пакетом Эльгинского месторождения владеет «Мечел» Игоря Зюзина. Это один из ключевых угольных проектов «Мечела», но у компании очень большой долг — 411 млрд руб., долговая нагрузка превышает шесть показателей EBITDA, в связи с чем она и вынуждена была продать 49% в проекте Газпромбанку в 2016 году.

«Банк рассматривал и рассматривает Эльгу как инвестиционный актив. В течение ряда месяцев инвесторы интересовались покупкой долей в Эльге. В настоящий момент получен оффер от одного из них», — заявил РБК представитель Газпромбанка. Он отказался сообщить условия предполагаемой сделки, но назвал их выгодными для банка.

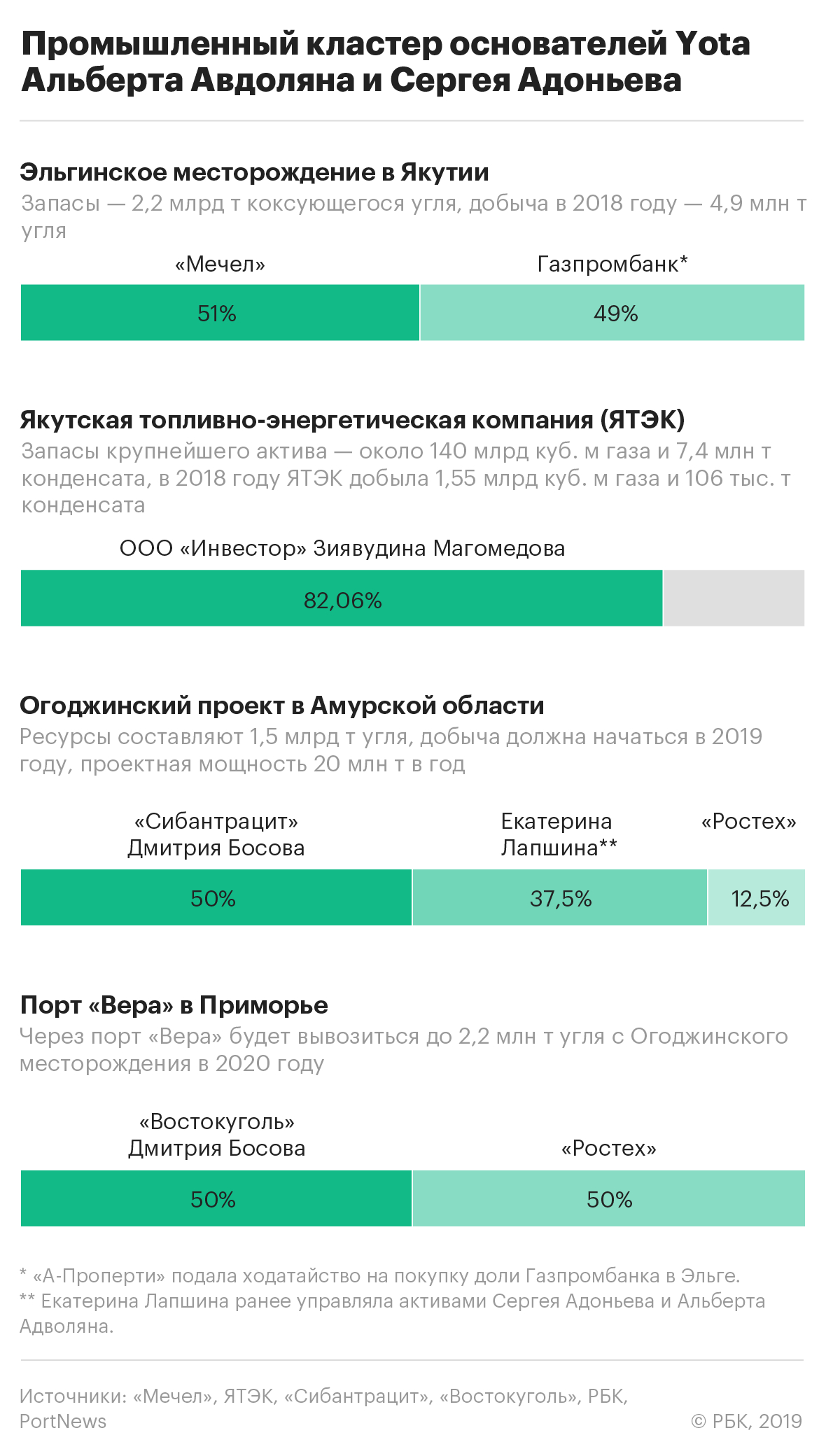

Первой о ходатайстве «А-Проперти» в ФАС сообщила газета «Ведомости». Представитель «А-Проперти» Анастасия Харитонова сказала РБК, что Авдолян со своим давним партнером Сергеем Адоньевым (они вместе создали Yota) «планомерно формируют промышленный кластер в Якутии, который включает Якутскую топливно-энергетическую компанию, угольный проект Огоджа и порт Вера. А приобретение доли в Эльге является логичным шагом этой стратегии, добавила собеседница РБК.

Харитонова не стала уточнять, как именно Авдолян и Адоньев намерены включить в этот промышленный кластер активы, принадлежащие другим собственникам. Якутская топливно-энергетическая компания (ЯТЭК) находится сейчас в стадии банкротства. Огоджинский проект, владеющий лицензией на разработку Огоджинского угольного месторождения в Амурской области, на 50% принадлежит «Сибантрациту» Дмитрия Босова (12,5% у «Ростеха» и 37,5% у Екатерины Лапшиной, которая ранее управляла активами Адоньева и Авдоляна). Портом Вера в Приморье на паритетных началах владеют «ВостокУголь» Босова и «Ростех».

Эльгинское угольное месторождение не первый промышленный актив, на который претендует Авдолян. В январе 2019 года стало известно, что «А-Проперти» выкупила долг ЯТЭК перед Сбербанком в размере 3 млрд руб., а также обязательства компании перед другими крупными кредиторами — ВТБ и Россельхозбанком, рассказывали источники РБК. ЯТЭК подконтрольна Зиявудину Магомедову, арестованному в марте 2018 года по обвинению в создании преступного сообщества. Авдолян также вел переговоры с представителями Магомедова о продаже ЯТЭК, но пока им не удалось договориться. Бизнесмен может получить контроль над этой якутской компанией и в рамках процедуры банкротства как крупнейший кредитор, но на это уйдет не менее полугода или даже года, говорил один из собеседников РБК в январе. В пятницу, 23 августа, представитель ЯТЭК отказался от комментариев. РБК также направил запросы акционерам других проектов, которые могут войти в кластер Авдоляна и Адоньева, — представителям Босова и «Ростеха», а также Лапшиной.

Авдолян вместе с Адоньевым в 2007 году основал Yota, а их партнером стала госкорпорация «Ростех», с которой они реализовали еще несколько проектов. Согласно рейтингу журнала Forbes, опубликованному в марте 2019 года, состояние каждого из них оценивалось в $700 млн.

Будущее Эльгинского проекта

У «Мечела» по закону есть право выкупить долю Газпромбанка в Эльге в течение месяца, если он найдет финансирование, сказал РБК источник, близкий к банку. При этом «Мечел» пытается не допустить продажи доли Газпромбанка в Эльге (49%) и ведет переговоры о рефинансировании задолженности перед Газпромбанком с другими банками, сказал РБК источник в одной угольной компании. Но крупнейшие российские госбанки Сбербанк и ВТБ не стремятся рефинансировать эти обязательства, учитывая предыдущий опыт взаимодействия с компанией Зюзина, сказал он.

«Мечел» мог выкупить долю Газпромбанка в Эльге по опциону в 2021–2023 годах за 35,3 млрд руб., что на 1 млрд руб. больше цены, по которой он продал эту долю банку летом 2016 года, писал «Коммерсантъ». Поскольку с тех пор добыча на месторождении выросла на 20%, то банк может продать этот пакет стороннему инвестору, например «А-Проперти», вдвое дороже с учетом долга, полагает директор группы корпоративных рейтингов АКРА Максим Худалов. По итогам 2018 года добыча на Эльгинском месторождении составила лишь 4,9 млн т (всего за 2018 год «Мечел» добыл 18,8 млн т).

«Мечел» вряд ли заинтересован в потере контроля над активом, поэтому маловероятно, что смена акционера Эльгинского проекта — позитивный сигнал для угольной компании, сказал РБК аналитик «Атона» Андрей Лобазов.

«Обладая необходимыми управленческими компетенциями и значительным опытом привлечения финансирования для реализации проектов подобного уровня, «А-Проперти» намерена активно включиться в дальнейшее развитие Эльгинского месторождения, утверждает Харитонова. Но «А-Проперти» получает неконтрольный пакет в крупном и непростом активе, где второй акционер из-за своей долговой нагрузки («Мечел»), скорее всего, не сможет финансировать развитие предприятия на сопоставимом с новым владельцем уровне, поэтому нельзя исключить дальнейшую смену собственников Эльги, особенно учитывая стремление правительства развивать Дальний Восток, считает Лобазов.

Ранее источники РБК сообщали о планах Авдоляна и Адоньева выкупить долю Газпромбанка в Эльгинском месторождении, чтобы впоследствии перепродать ее профильному инвестору. Среди заинтересованных сторон назывались «ВостокУголь» Дмитрия Босова и «Коулстар» Эдуарда Худайнатова. Однако в июне источники, близкие к этим компаниям, отметили, что интереса к активу у них больше нет. Харитонова это не комментирует, РБК направил запросы представителю Босова и «Коулстара».