«Интеррос» купит 35% в TCS Group у семьи Тинькова

«Интеррос» объявил о покупке 35% в TCS Group (ее основной актив — Тинькофф Банк) у семьи Олега Тинькова. Центробанк одобрил сделку, говорится в сообщении компании.

Параметры сделки «Интеррос» не раскрыл. После появления сообщения о предстоящей сделке акции «Тинькофф» на Московской бирже выросли примерно с 2509 до 2880 руб. Позднее котировки снизились до 2700 руб. Торги расписками компании в Лондоне сейчас заморожены.

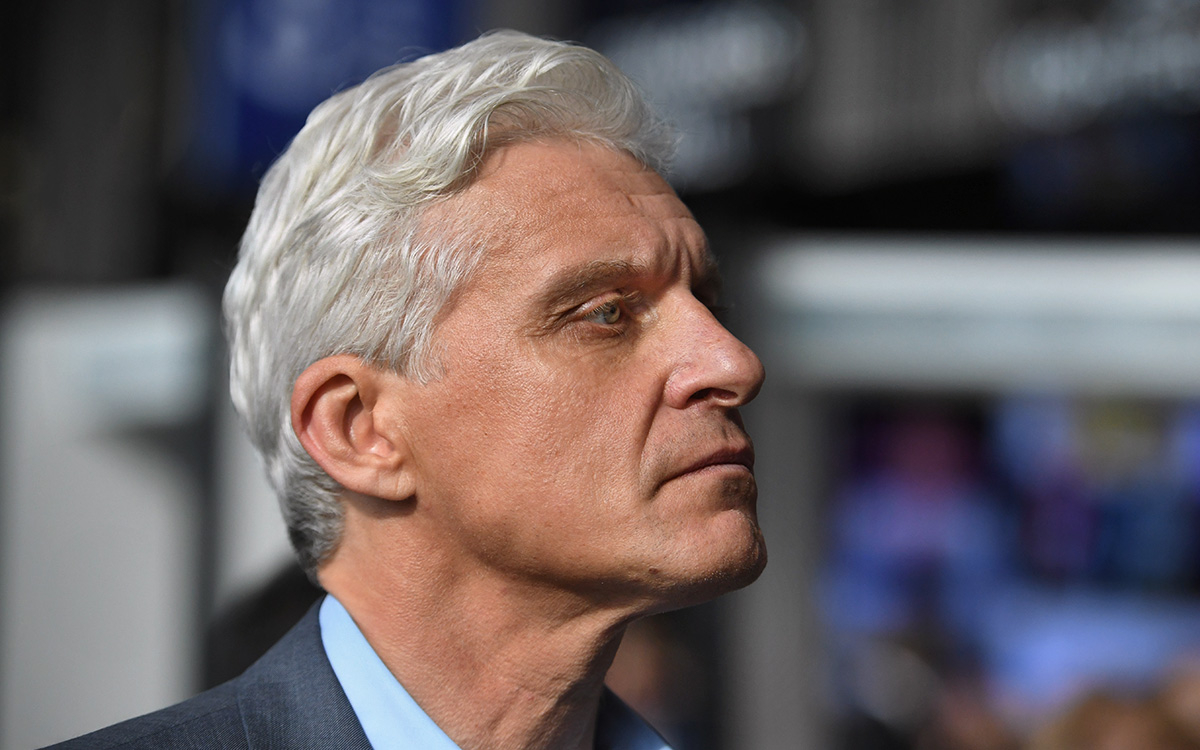

«Я горд, что вместе со своей командой построил с нуля лучший банк в стране. Консенсус в нашей индустрии — это лучший цифровой банк в мире и основанный в России. Сейчас пришло время уйти на пенсию и заниматься здоровьем и семьей», — заявил Тиньков.

О том, что бизнесмен ведет переговоры о продаже доли в группе «Тинькофф», ранее сообщали источники РБК. Сделка готовилась на фоне санкций Великобритании в отношении Тинькова, его высказываний против спецоперации и смены названия Тинькофф Банка.

По состоянию на закрытие торгов 27 апреля рыночную капитализацию TCS Group на Мосбирже можно было оценить в $6,9 млрд (при цене акций 2520 руб.). Соответственно, 35% компании могли стоить порядка $2,4 млрд. «Коммерсантъ» писал, что 35% TCS Group могли продать гораздо дешевле, за $300 млн. Знакомый Тинькова сказал РБК, что обсуждалась сумма в $350 млн.

Как Потанин скупает банковские активы

Для компании Владимира Потанина это уже вторая M&A-сделка на российском финансовом рынке в этом месяце. В начале апреля «Интеррос» купил долю во французской банковской группе Societe Generale в Росбанке и его страховом бизнесе. Детали сделки тогда также не уточнялись. Продажа Росбанка была связана с решением Societe Generale приостановить деятельность в России. Росбанк ранее принадлежал «Интерросу», в 2006 году Societe Generale приобрела 20% банка, а в 2008 году стала его контролирующим акционером. По данным «Коммерсанта», сумма сделки составила всего 0,2–0,3 капитала (40–60 млрд руб.).

По словам Потанина, компания как долгосрочный финансовый инвестор заинтересована в том, чтобы группа «Тинькофф» «и впредь занимала лидирующие позиции на банковском рынке России». «Мы рассчитываем, что участие «Интерроса» как нового акционера в капитале в сочетании с уникальным опытом управляющей команды группы «Тинькофф» станут хорошим импульсом для дальнейшего развития бизнеса группы, создадут добавленную стоимость для всех акционеров, обеспечат еще более современный и высококлассный сервис для ее клиентов», — отметил он.

Возможно, цель новой сделки — «консолидация интересных банковских активов по привлекательной оценке», говорит старший аналитик BCS Global Markets Елена Царева. «Возможно, Росбанк и «Тинькофф» объединят. Эти банки дополняют друг друга тем, что у Росбанка есть сеть отделений, а у «Тинькофф» — одни из самых передовых на рынке технологии», — считает и управляющий директор отдела валидации «Эксперт РА» Юрий Беликов.

«Сейчас подходящий момент, чтобы покупать по низкой стоимости ряд активов уходящих собственников. Потанин один из немногих бизнесменов, кто не под санкциями и имеет ресурсы, чтобы скупать активы. Росбанк был продан с огромным дисконтом, хотя это прибыльный актив. Также могут продать и «Тинькофф». В стабильные времена стоимость сделки обсуждалась бы с премией, сейчас дисконт может быть свыше 50% от размера капитала», — полагает Беликов.

«Поскольку приобретенный пакет акций не является контрольным (больше 55% акций находится в публичном обращении), считаем, что банки будут функционировать как отдельные юридические лица», — возражает аналитик банковских рейтингов НРА Наталия Богомолова. Хотя объединение на базе Росбанка решило бы вопрос с планируемым ребрендингом Тинькофф Банка, добавляет она.

«В любом случае от подобных сделок ожидают эффекта синергии: опыт полностью дистанционной работы с клиентами и технологичные продукты Тинькофф Банка и широкая филиальная сеть, традиционные банковские сервисы, лучшие практики корпоративного управления и риск-менеджмента Росбанка, что в целом вписывается в стратегию группы «Интеррос» по развитию высокотехнологичных продуктов», — говорит Богомолова.

Как «Тинькофф» отстранялся от основателя

Предправления «Тинькофф» Станислав Близнюк, комментируя сделку, подчеркнул, что менеджмент группы «остается привержен ценностям «Тинькофф» и мотивирован на долгосрочное развитие бизнеса группы, дальнейший рост ее капитализации». «Новый акционер заинтересован в сохранении высоких показателей группы, ее талантливой управленческой команде и уникальной ДНК «Тинькофф», во главе которой всегда стоял подход client first [в первую очередь клиент]», — сказал он.

Тиньков уже не основной акционер созданной им компании, а долю в 35% он контролирует через семейный траст Rigi. Еще 6,5% принадлежит менеджменту компании, а оставшиеся акции находятся в свободном обращении.

Контроля над головной компанией бизнесмен лишился в начале 2021 года. До этого доля его голосующих акций составляла 84%. Решение сократить участие в бизнесе он принял на фоне борьбы с лейкемией, а также налогового спора с властями США, который впоследствии был урегулирован благодаря выплате бизнесменом $509 млн.

В начале апреля 2022 года TCS объявила, что контроль (в форме доверительного управления) над 100% акций Тинькофф Банка будет передан его топ-менеджменту во главе с Близнюком. Кроме того, соруководители TCS Group Оливер Хьюз (гражданин Великобритании) и Павел Федоров ушли из TCS, чтобы создать финтех-стартап для рынков Азии (такие планы у них были и раньше, но реализовать их планировалось в периметре TCS).

22 апреля группа «Тинькофф» сообщила, что переросла смысл «именного» бренда и откажется от него: «Компания давно готовилась к этому шагу, и последние события сделали это решение еще более актуальным». Новое название банка и группы пока не раскрываются. О таком решении компания объявила вскоре после того, как Олег Тиньков выступил с резкой критикой российской военной операции на Украине. Он заявил, что «на Украине погибают невинные люди», а у текущих военных действий нет «ни одного бенефициара».

Как Тиньков создал банк, а потом пытался его продать

Олег Тиньков — серийный предприниматель, до создания банка он успел построить пельменную компанию «Дарья» и пивоваренный бизнес, тоже называвшийся «Тинькофф». Одноименный банк заработал в 2006 году.

В фильме «Он такой один» предприниматель рассказал, что модель банка, и по сей день работающего без отделений, он обсуждал с миллиардером Михаилом Фридманом (на тот момент — крупнейший акционер «Альфа-Групп», в которую входит Альфа-банк). «Он говорит: «Ну что, Олег, продал пиво (пивной бизнес. — РБК), что будешь делать?». Лето 2005-го. Я говорю: «Вообще-то хочу с тобой конкурировать». Я хочу по почте рассылать карточки кредитные по всей России».

В ходе беседы, как вспоминал Тиньков, Фридман сказал ему, что клиенты смогут погашать задолженность так же — по почте: «100% он думал: чувак бредит <...>. Знал бы Фридман, кому он подсказал».

В 2013 году TCS была выведена на IPO — Тиньков привлек от инвесторов больше $1 млрд. Весь банк рынок тогда оценил в $3,2 млрд. «Я банк продал на IPO в 2013 году. Перед этим один раз с Мишей Фридманом беседовал, один раз, о продаже. Потом с [председателем правления Сбербанка Германом] Грефом», — вспоминал Тиньков в интервью телеканалу «Дождь» в конце 2020 года (позднее Минюст признал его иностранным агентом).

К идее о продаже банка бизнесмен вернулся в 2020 году. Тогда Тиньков, борющийся с лейкемией и пытавшийся урегулировать налоговые претензии в США, всерьез обсуждал такую сделку с «Яндексом». В сентябре сообщалось, что ИТ-компания приобретет весь акционерный капитал TCS Group за $5,48 млрд, часть суммы должна была быть профинансирована акциями «Яндекса», но уже в октябре стороны сообщили об остановке переговоров.

«Мы начали разговор с объединения, поисков синергий и быстрого роста нашей клиентской базы. И хотели построить самую большую частную компанию в России. По факту все вылилось в продажу, они хотели просто купить «Тинькофф» со всеми вытекающими негативными последствиями для нас», — говорил предприниматель.

В свою очередь, тогда управляющий директор «Яндекса» Тигран Худавердян объяснил развал сделки требованиями Тинькова. По версии главы «Яндекса», компания «постоянно шла навстречу» Тинькову и согласилась, что после сделки он будет участвовать в управлении банком, а также «помогать «Яндексу» в целом», поскольку стал бы его крупным акционером. «К сожалению, после каждого этапа переговоров возникали все новые и новые требования. Поэтому, когда сегодня мы узнали, что Олег принял решение выйти из сделки, мы не удивились».

Впрочем, сам Тиньков позднее сказал, что развал сделки был связан со спорами о цене компании — «Яндекс» предложил за нее на $200 млн меньше, чем просил бизнесмен ($6 млрд вместо $6,2 млрд). Впоследствии он несколько раз подчеркивал, что «Тинькофф» не продается.

Решение продать бизнес вновь назрело у предпринимателя в 2022 году. Как говорили источники РБК, Тиньков, в последние годы живущий за границей, хотел полностью выйти из российских активов. Причем, по словам одного из собеседников, этот процесс начался еще до военной операции на Украине и введения жестких санкций.