Как глобальные тренды мировой экономики влияют на стоимость криптовалют

Компания United Traders перевела и опубликовала аналитическое исследование компании-эксперта в традиционных и крпитовалютных рынках Element Group.

Element Group консультирует ICO-проекты и 4 раза в год публикует отчет о состоянии рынка. В этом отчете рассматривается влияние глобальных трендов мировой экономики на криптовалюты.

В первой части отчета:

- Коррекция фондового рынка — неизведанная территория для криптовалют.

- Краткосрочные спекулянты доведены до изнеможения.

- ETF на биткоин — настоящая заветная мечта криптовалютного мира.

- Волатильность биткоина становится ближе к той, иметь дело с которой институциональному инвестору с опытом на товарных рынках может быть комфортно.

- Фьючерсы стопроцентно повлияли на цену биткоина.

Введение

Что может произойти с криптовалютами в случае обвала фондового рынка?

Если процентные ставки вырастут больше, чем ожидается, повлияет ли это на то, как крипто-компании принимают бизнес-решения? А что, если США начнут настоящую торговую войну с Китаем? А если ввяжутся в настоящую войну? Это всего лишь некоторые примерные вопросы, которые мы задаем и которые обсуждаем друг с другом каждый день.

Мы теоретизируем и моделируем различные сценарии макроэкономических рисков в меру наших возможностей, чтобы защититься от любых возможных рисков снижения стоимости нашего собственного портфеля.

Однако, мы обнаружили, что это исключительно сложная задача. Младенческий возраст самого рынка вкупе с огромным количеством факторов, влияющих на цену цифрового актива в каждой конкретный период времени, делают практически невозможным точное предсказание того, что произойдет в случае роста макроэкономических рисков.

Вместе с тем мы считаем, что построение логического утверждения является ключевым элементом любой стратегии управления рисками.

Мы также верим в необходимость обмена информацией и приглашения единомышленников к дискуссии. И именно поэтому в нашей последней ежеквартальной публикации под названием «Глобальные макроэкономические тренды и криптовалюты» мы рассказываем о некоторых результатах наших исследований, полученных в ходе изучения взаимосвязей между различными традиционными элементами макроэкономики и миром цифровых активов. Для лаконичности мы структурировали настоящую публикацию так же, как и наши еженедельные заметки, и излагаем наши мысли на эту тему в виде отдельных эпизодов.

Коррекция фондового рынка — неизведанная территория для криптовалют

Биткоин еще никогда не сталкивался с рецессией. Он еще ни разу не проживал полностью весь рыночный цикл.

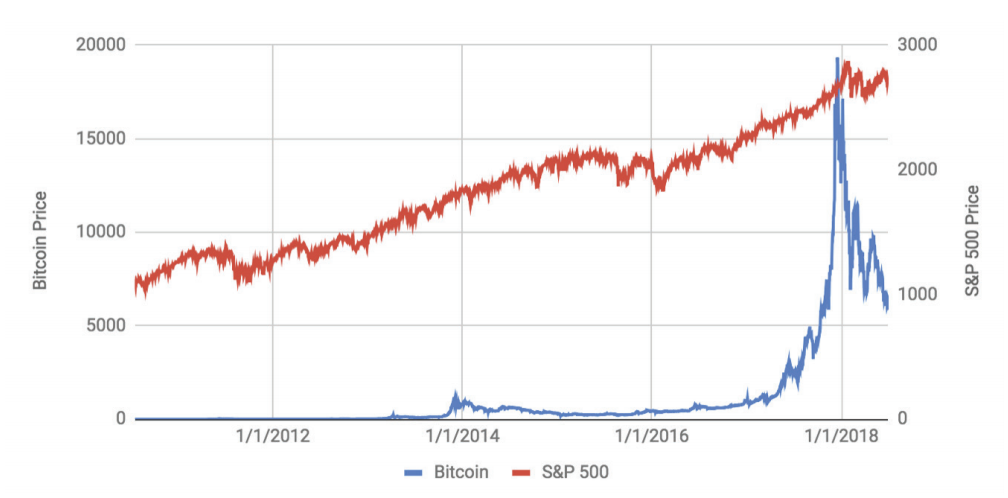

Криптовалютный рынок зародился в конце последней коррекции фондового рынка в 2009 году. С начала 2010 года индекс S&P 500 демонстрирует стабильный рост в годовом исчислении, увеличившись на 140%. Во многом такую динамику можно объяснить распространением пассивных инструментов инвестирования, которые в итоге привлекли сотни миллиардов средств инвесторов. Учитывая их относительно невысокие расходы и более высокие чем у традиционных и более дорогих альфа-инструментов (например, хедж-фонды) результаты, они были явными фаворитами. Инвесторы, как розничные, так и институциональные, направляли все большее количество средств в ETF и индексные фонды, потому что, попросту говоря, они показывали самые лучшие результаты.

За этот же период цена биткоина пережила три крупных коррекции (в 2013, 2014 и 2018 гг.). Эти коррекции были вызваны конкретными катализаторами, характерными исключительно для крипто-отрасли. Эти коррекции не имели ничего общего с тем, что происходило вне крипто-мира. Хотя вопрос о том, что произойдет с ценой биткоина в случае полноценной коррекции фондового рынка, пока остается лишь на уровне домыслов, одно можно сказать точно: это нечто совершенно новое для цифровых активов, и соответствующее движение цены может, весьма вероятно, стать событием двойственного характера.

Биткоин и S&P 500

Источник: собственный анализ Element Group

Левая вертикальная ось — цена биткоина; правая вертикальная ось — S&P 500.

Синяя линия — график биткоина; красная линия — график S&P 500.

Краткосрочные спекулянты доведены до изнеможения

В прошлом квартале цена биткоина выросла с 6 800 $ в конце марта до почти 10 000 $ в мае, а затем снова упала до 6 800 $ в конце июня. В этот период мы видели несколько малых бычьих и медвежьих рынков. Участники рынка пережили целый ряд ложных прорывов, коротких вспышек эйфории и напряжения. И хотя квартал к кварталу цена практически не изменилась, и без того огромное количество независимых друг от друга данных, доступных каждому для анализа, продолжило расти. Было так много шума. И так много шума по-прежнему остается.

Стало все труднее быть в курсе всего и при этом поддерживать свои знания в отрасли на должном уровне как по ширине охвата, так и по глубине анализа. Даже самые опытные профессионалы финансовой отрасли не в состоянии уделить 100% своей «вычислительной мощности» на изучение конкретного объекта инвестирования. Тем не менее в этой отрасли с ее уникальной структурой как класса активов, работающих в режиме 24/7/365, свободно спекулировать или торговать которыми при этом может каждый, пытаться уследить за всем и сразу становится настоящей издержкой профессии.

Розничный инвестор, вынужденный постоянно корректировать свои решения в ответ на поведение рынка, скорее всего, уже потерял терпение в попытке продолжить принятие рациональных решений. Такой инвестор уже, скорее всего, вступил в период экстремальной «усталости от принятия решений». Википедия определяет данный феномен как «снижение качества решений, принимаемых индивидом после продолжительного периода принятия решений». И хотя лежащие в основе усталости от принятия решений психологические факторы приводят к корреляции поведения участников экономической системы, некоторые из общих эффектов проникли и в нашу отрасль.

Одним из таких эффектов является сниженная способность идти на компромисс. Это когда обычно здравомыслящий человек настолько ментально истощен, что начинает уклоняться от принятия одинаково разумных решений. Мы видели наглядное подтверждение такого поведения в различных социальных сетях, когда розничный инвестор настолько устает интеллектуально с учетом количества новых ICO, выходящих на рынок, что он невероятно легко поддается тактикам продаж и маркетинга, которые с ним не сработали бы в любых других условиях. Это почти так же, как если бы этот человек просто прекратил попытки дальнейшего анализа или проведения экспертизы инвестиционного проекта.

О долгосрочных последствиях такого изменения в поведении можно теоретизировать и дискутировать бесконечно. Однако мы решили рассматривать подобную усталость от принятия решений как возможный сигнал о том, что иррациональный оптимизм начинает себя исчерпывать, а формирование фундаментальных факторов рынка находится сейчас на такой стадии, что характер изменения цены под давлением рациональных спекулянтов примет более цивилизованную форму.

Количество ежедневных комментариев в связанных с криптовалютами форумах на сайте Reddit

Количество комментариев на сайте Reddit резко снизилось после достигнутого в декабре пика и продолжает снижаться.

Источник: собственный анализ Element Group

Вертикальная ось — количество комментариев в день; горизонтальная ось — время.

ETF на биткоин — настоящая заветная мечта криптовалютного мира

Недостатка в катализаторах роста цены биткоина с текущего уровня до исторических максимумов нет. Кажется, что сейчас все говорят о необходимости наличия квалифицированного депозитария, более прозрачного регулирования и более комфортного для инвесторов механизма инвестирования, такого как ETF.

Хотя мы полностью согласны, что перечисленное выше действительно является важными факторами, мы считаем, что настоящий ETF на биткоин, обеспеченный фактическими биткоинами, окажет колоссальное влияние на цену актива и последствия такого события еще не полностью учтены в текущих ценах. Мы подчеркнули фактическое обеспечение биткоинами потому, что, по нашему мнению, как раз этот конкретный тип ETF окажет наибольшее прямое влияние на биржевую цену биткоина. А объясняется это тем, что чистая стоимость активов (net asset value, NAV) такого продукта будет прямой функцией от цены (источником которой скорее всего будет CoinMarketCap), и, следовательно, основным дилерам и маркет-мейкерам, которые будут предлагать ликвидность для такого типа ETF, придется аккумулировать существенный объем биткоинов для хеджирования собственных балансов.

В переводе на нормальный язык — прежде, чем мелкие инвесторы купят акции в ETF, дилерам нужно будет приобрести и держать большое количество биткоинов. Это событие само по себе наверняка приведет к росту цены и ее выходу из сложившегося диапазона.

Еще одна причина, по которой запуск ETF является серьезным событием — это сеть дистрибуции, которая будет выстроена под такой продукт. Подобный механизм инвестирования можно безболезненно ориентировать одновременно на индивидуальных инвесторов, финансовых консультантов, страховые компании, стратегов по моделированию и онлайн-платформы. Время, необходимое традиционным инвесторам для изучения данного продукта, будет минимальным. Зарегистрированным инвестиционным консультантам будет, скорее всего, комфортно приобретать такой инструмент в свой модельный портфель несмотря на более высокий риск, присущий базовому активу.

Уже есть примеры, когда инвестиционные консультанты, покупающие на длительный срок классические финансовые активы, приобретают высокорискованные продукты, такие как ETF с кредитным плечом или ETF, зарабатывающие на падении цены активов, ровно так же, как классические «голубые фишки». Мы считаем, что с запуском ETF на биткоин мы увидим наплыв традиционных инвесторов, не решавшихся до этого держать биткоины в портфеле, которые понесут свои средства в такой ETF без серьезных сомнений. А цена биткоина отреагирует на это соответствующим образом.

В качестве исторического прецедента подобного развития событий мы рассматриваем запуск другого популярного ETF, который предоставил инвесторам доступ к прежде трудно доступному классу активов — золоту. Вместо покупки и складирования физических золотых слитков (что сложно с точки зрения логистики) инвесторы получили возможность вкладывать деньги в инструмент, который повторял ценовую динамику их любимого драгоценного металла. Индексный фонд — SPDR Gold Shares ETF (GLD) — был запущен 18 ноября 2004 года. Цена золота за следующее десятилетие выросла в пять раз, как видно из графика ниже (примечание: мы не проводим прямую причинно-следственную связь, а лишь приводим результат наших наблюдений).

Источник: macrotrends.net

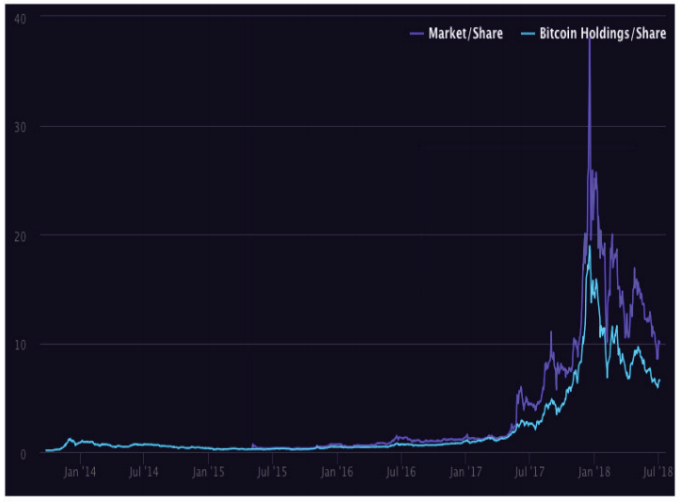

Вследствие такого развития событий инвесторы не только будут открывать позиции в биткоине с помощью этого инструмента, но и, весьма вероятно, будут готовы платить больше рыночной цены за удобство. Проиллюстрируем это на примере графика ниже.

Источник: grayscale.co

На графике мы видим цену и чистую стоимость активов того инструмента, который был весьма реальным способом покупки институциональными инвесторами биткоинов в свой портфель — с помощью структурного продукта, Bitcoin Investment Trust, или GBTC. Данный инвестиционный инструмент позволял аккредитованным инвесторам приобретать биткоины в более привычной для них форме. Однако в силу того, как данный продукт был структурирован, он часто торговался с существенной премией к чистой стоимости базового актива. На момент публикации GBTC торгуется почти с 50%-ной премией к стоимости биткоина. Это меньше, чем на максимумах в этом году, когда премия к цене биткоина превышала 100%. Проще говоря, инвесторы будут платить за доступ, если получить его несложно.

Волатильность биткоина становится ближе к той, иметь дело с которой институциональному инвестору с опытом на товарных рынках может быть комфортно

Когда криптовалюты как класс активов критикуют за высокую вмененную волатильность их доходности, обычно делают скидку на их юный возраст. На самом деле любой актив, способный генерировать такую высокую доходность за сравнительно короткий промежуток времени, будет волатильным, а всем, кто действительно понимает отношение риска и доходности, следует принять его в именно таком качестве.

Однако сверхволатильные активы, как правило, — это слишком для традиционных институциональных инвесторов, таких как зарегистрированные инвестиционные консультанты, пенсионные и эндаумент-фонды. Это касается даже организаций c более высоким аппетитом к риску, которые, возможно, хотели бы вложить средства в менее предсказуемый актив, чем надежные «голубые фишки» с большой капитализацией. В основном, мы сейчас говорим о классе товарных активов. В этой категории удержание позиций, связанных с любым отрезком цепи поставок конкретного товара, обычно несет с собой существенную волатильность.

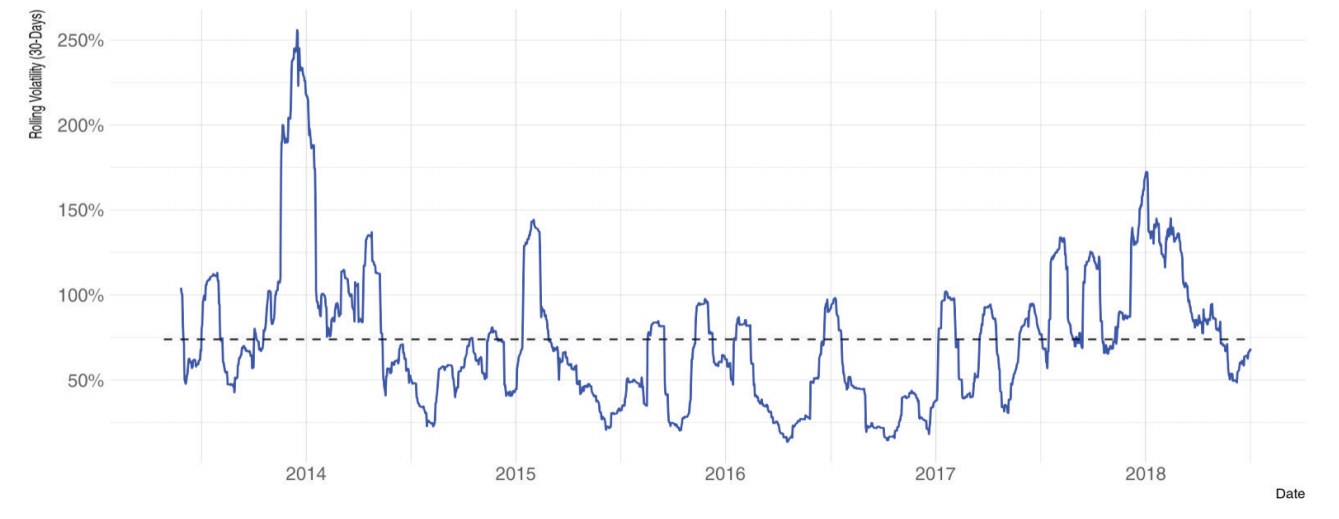

Например, давайте посмотрим на историческую волатильность в годовом выражении двух ETF, которые используются для игры на перспективах небольших добывающих компаний, занятых поиском залежей золота и серебра, а именно GDXJ (VanEck Vectors Junior Gold Miners ETF) и SILJ (ETFMG Prime Junior Silver ETF). По данным Morningstar, волатильность за трехлетний период составила 43% для GDXJ и 56% для SILJ. Это существенный ценовой риск, но есть ряд институциональных инвесторов, которые используют эти ETF в тактических целях и готовых мириться с такой волатильностью. Поэтому мы считаем, что снижение волатильности цены биткоина (как видно на графике ниже) тем лучше для этого класса активов, чем больше он становится похож на доступные на бирже альтернативы.

Накопленная волатильность биткоина за 30-дневный период

Текущая волатильность упала ниже исторической средней и приближается к уровням, которые не наблюдались более года.

Источник: собственный анализ Element Group

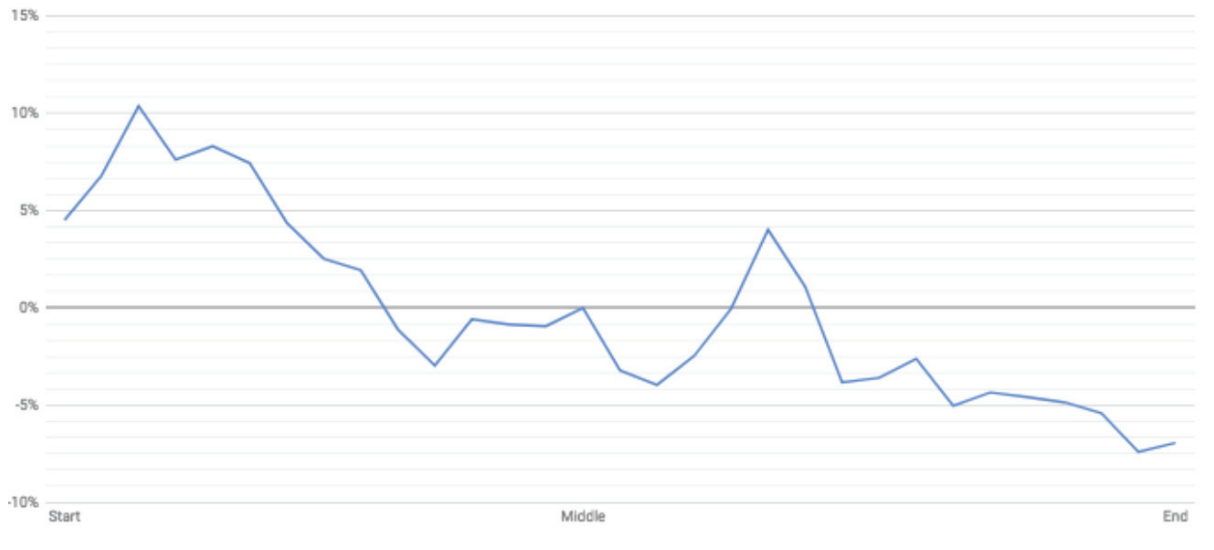

Фьючерсы стопроцентно повлияли на цену биткоина

Вопрос о влиянии фьючерсов на биткоин на цену самого биткоина, похоже, раскалывает крипто-сообщество на два лагеря. Мы считаем, что есть достаточно аргументов в пользу позиций обоих лагерей. Обвинение фьючерсов в слабости цены биткоина не лишено оснований. Удержание длинной позиции в биткоине с одновременным удержанием короткой позиции во фьючерсе было очень прибыльной стратегией для тех, кто мог позволить себе стоимость маржинального обеспечения и знал оптимальные точки входа и выхода из каждой позиции. По случайному совпадению мы обнаружили наличие едва различимой тенденции к снижению цены в преддверие и в течение периода экспирации фьючерсов, или во второй половине месяца. На графике ниже этот феномен виден очень хорошо. График показывает среднедневное изменение цены биткоина с нормализацией на середину месяца за каждый месяц 2018 года.

Среднедневное изменение цены биткоина

(С нормализацией на середину каждого месяца)

Источник: собственный анализ Element Group

С другой стороны, те, кто говорят о крайней незначительности объемов торгов фьючерсами на биткоин для оказания влияния на сам актив, тоже в чем-то правы. Для подтверждения этого утверждения можно сравнить средний дневной объем торгов фьючерсами на биткоин и фьючерсами на индекс S&P 500. Грубый подсчет на основе данных биржи CME показывает, что с начала года средний дневной объем торгов фьючерсом на биткоин составил около 90 млн $, в то время как у последнего аналогичный показатель составляет сотни миллиардов. S&P 500 представляет сложившуюся и зрелую отрасль, которая гораздо более ликвидна, чем биткоин, но приведенные цифры должны помочь в понимании того, на каком раннем этапе мы находимся во всей истории с фьючерсами.

Продолжние отчета во второй части.