ЦБ описал сценарий глобального финансового кризиса

Банк России включил в число альтернативных сценариев возможность наступления в 2023 году глобального финансового кризиса, «сопоставимого по масштабам с кризисом 2008–2009 годов». Он рассматривается в опубликованном 2 сентября проекте основных направлений денежно-кредитной политики (ДКП) до 2024 года. По мнению ЦБ, это произойдет, если быстрое и существенное ужесточение монетарной политики в США наложится на разрыв пузырей на рынках активов.

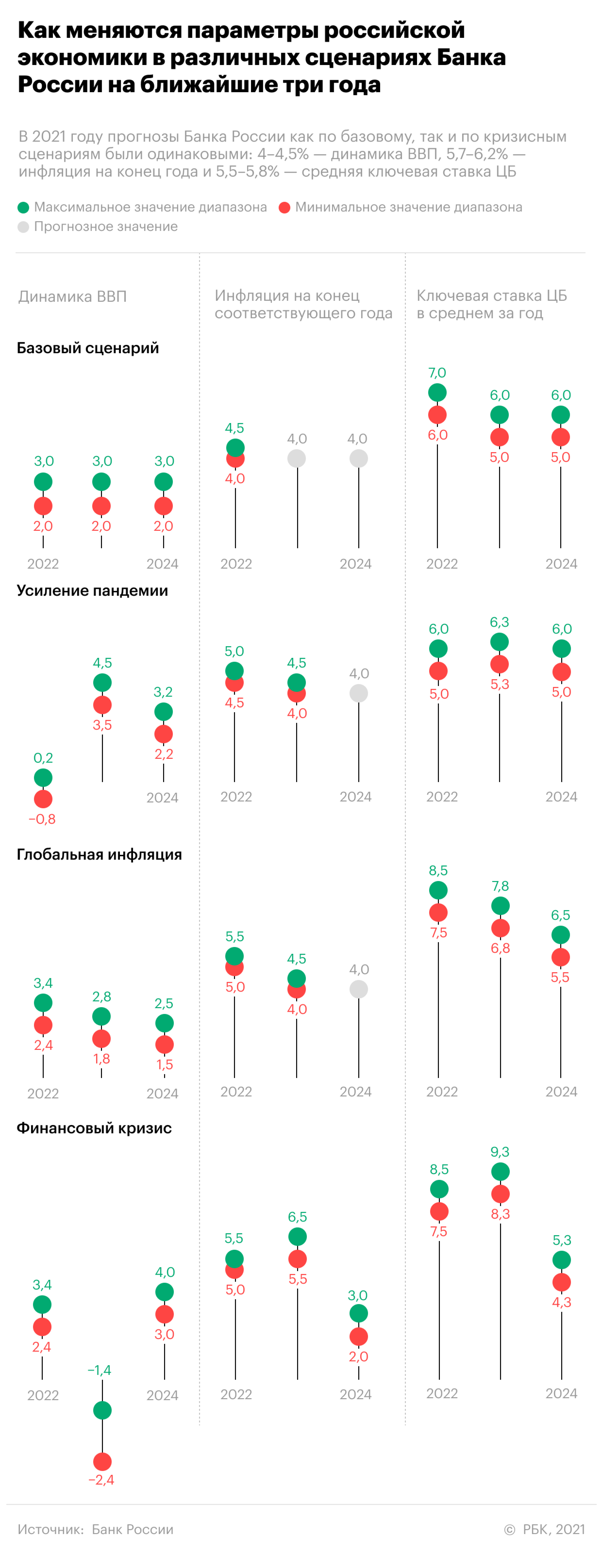

Банк России по традиции представил несколько макроэкономических сценариев в проекте основных направлений ДКП — базовый и три альтернативных. Но если в прошлом году наихудшим сценарием был «рисковый» и он предполагал повторный рост заболеваемости коронавирусом в мире и ряд других шоков (усиление торговых противоречий, геополитическая напряженность, долговые проблемы в отдельных странах), то теперь ЦБ предупредил, что в глобальной экономике накапливаются дисбалансы, которые даже в условиях постковидного восстановления могут привести к системному кризису.

«Если настроения на финансовых рынках будут достаточно волатильными в 2022 году, а наблюдаемые процессы на финансовых рынках окажутся пузырями, то быстрое и существенное ужесточение денежно-кредитной политики США может привести к росту обеспокоенности инвесторов относительно перспектив возврата вложенных средств. В результате 2023 год может начаться с массовых продаж рисковых активов на финансовом рынке и обострения долговых проблем в странах с формирующимся рынком, особенно в тех, которые накопили значительные долги в иностранной валюте», — описывает ЦБ кризисный сценарий (.pdf).

Где могут лопнуть пузыри

Банк России не указывает, в каких конкретно активах могут сформироваться и лопнуть пузыри. Однако обращает внимание на заметный рост «спекулятивного» сегмента корпоративного долга (ранее Международный валютный фонд указывал на то, что спреды доходностей глобальных инструментов инвестиционной категории и менее надежных корпоративных бумаг сузились до самых маленьких значений с 2009 года) и общий рост долговой нагрузки мировой экономики. Кроме того, сценарий финансового кризиса предполагает, что средняя цена нефти снизится до $40 за баррель в 2023 году — против более $70 сейчас.

В июле журнал The International Economy попросил два десятка известных экономистов оценить вероятность надувания и разрыва пузыря на каком-либо рынке активов. Например, Джеффри Френкель из Гарварда оценил в 9 баллов по шкале от 1 до 10 риск возникновения пузыря и в качестве примеров привел рынки криптовалют, феномен NFT (невзаимозаменяемые, или уникальные токены), бум специализированных компаний SPAC. Президент Института международной экономики им. Петерсона Адам Поузен посоветовал следить за рынком жилой недвижимости США (в 2008 году проблемы в секторе субстандартной ипотеки стали причиной американского, а затем и глобального финансового кризиса).

Для России реализация такого сценария будет означать рецессию в экономике в 2023 году — третью с 2015 года. При глобальном финансовом кризисе, по оценкам ЦБ, ВВП России уменьшится на 1,4–2,4%, но пространства для денежно-кредитного стимулирования у Центробанка не будет — ему придется поднять ключевую ставку до 8,3–9,3% (в среднем за 2023 год), чтобы притушить эффекты усиленной глобальной инфляции и ослабления рубля из-за резкого начала финансового кризиса. Правительству же, как и в 2020 году, придется отступать от бюджетного правила, чтобы поддержать экономику и внутренний спрос, считает ЦБ. Полное возвращение к текущему бюджетному правилу произойдет в этом случае самое ранее в 2025 году.

Другие сценарии

Других два альтернативных сценария ЦБ — «усиление пандемии» и «глобальная инфляция». Умеренная рецессия российской экономики (минус 0,8% в 2022 году) возможна и в сценарии с новым витком пандемии, который, как отмечает ЦБ, может быть обусловлен появлением мутаций COVID-19, устойчивых к существующим вакцинам. Цена на нефть в этом случае снизится до $45 за баррель в 2022 году. «Спад в российской экономике будет несколько меньше, чем в 2020 году, поскольку и система здравоохранения, и экономика в целом уже накопили опыт работы в условиях пандемии», — подчеркивает Банк России.

В сценарии глобальной инфляции факторы, способствующие ускоренному росту цен, могут оказаться более устойчивыми, чем это оценивается на данный момент. Федеральная резервная система США в этом сценарии может перейти к повышению ключевой ставки уже во втором квартале 2022 года. Цена на нефть может достигнуть $75 за баррель в 2022 году. Более высокие цены на биржевые товары приведут к заметному росту издержек российских предприятий, и они будут переносить их в конечные цены. Поэтому денежно-кредитная политика ЦБ окажется более жесткой по сравнению с базовым сценарием.

Базовый сценарий ЦБ предполагает, что текущее инфляционное давление, наблюдаемое за рубежом, обусловлено преимущественно временными факторами, которые ослабеют к концу 2021 года. Средняя цена нефти составит $65 за баррель в 2021 году. Темп прироста российского ВВП стабилизируется в диапазоне 2–3% с 2022 года, а инфляция вернется к целевому значению 4%, благодаря чему ключевая ставка не превысит 6% в 2023–2024 годах.

Оценки основных экономических показателей для России на 2021 год совпадают по всем четырем сценариям: ВВП вырастет на 4–4,5%, а инфляция на конец года составит 5,7–6,2%.

По закону проект основных направлений ДКП Центробанка сначала представляется президенту и в правительство, затем вносится в Госдуму, которая утверждает его вместе с законом о федеральном бюджете на предстоящий год.