КС решил проверить положения Налогового кодекса о «наказании за неудачу»

Как решение суда может изменить расчет налога на прибыль

Конституционный суд России (КС) принял к рассмотрению запрос на проверку конституционности положений Налогового кодекса, которые касаются налогового учета списанных объектов незавершенного строительства. Это следует из сообщения суда. Запрос был направлен Арбитражным судом Москвы в конце июля по итогам рассмотрения спора между АО «Газпромнефть-Московский НПЗ» и межрегиональной инспекцией Федеральной налоговой службы (ФНС) по крупнейшим налогоплательщикам № 2, следует из определения суда по этому делу (РБК ознакомился с документом).

Арбитражный суд счел, что невозможность учета стоимости списанных объектов незавершенного строительства в составе расходов при расчете налога на прибыль ограничивает права собственности и свободу экономической деятельности налогоплательщика, а также дестимулирует его инвестиционную активность — с налоговой точки зрения невыгодно инвестировать в бизнес-проекты, которые могут впоследствии оказаться убыточными.

РБК направил запросы в ФНС и «Газпромнефть-Московский НПЗ».

Аргументы налоговиков

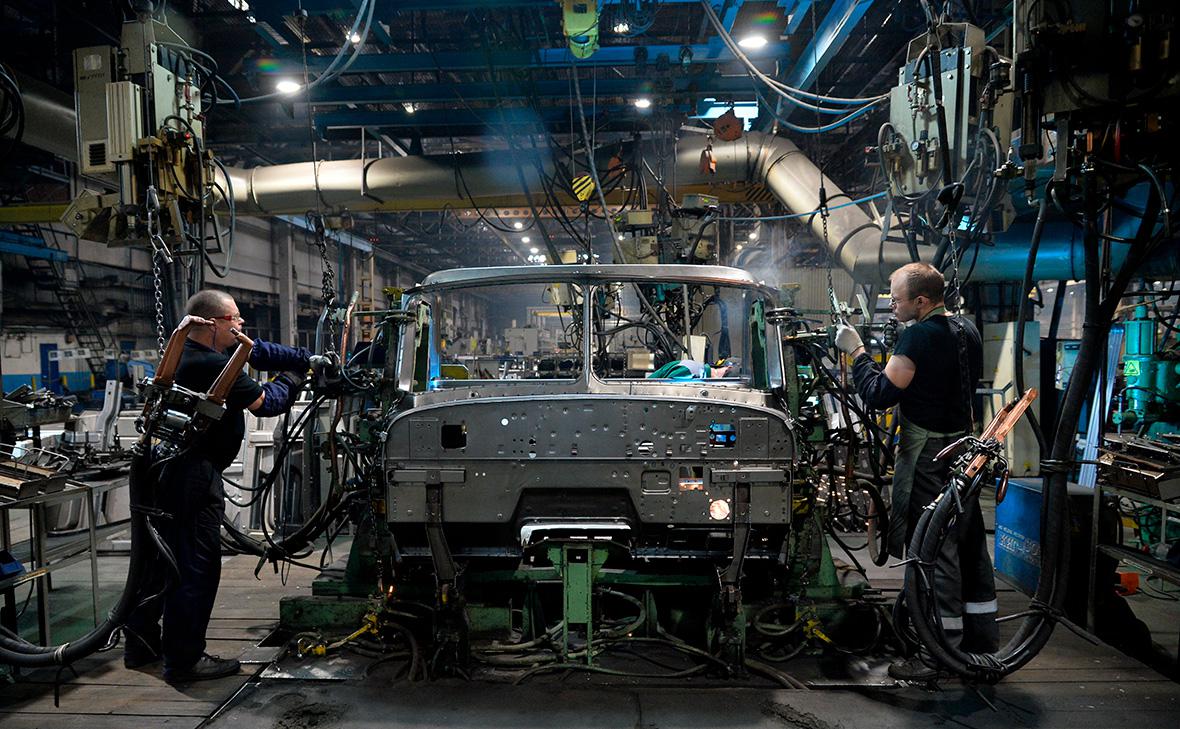

Разбирательства между инспекцией ФНС и «Газпромнефть-МНПЗ» идут в Арбитражном суде с 2020 года. Предметом спора стало решение налоговой службы о доначислении организации налога на прибыль за 2016 год в размере 158,9 млн руб., а также штрафов и пеней. Инспекция указала, что «Газпромнефть-МНПЗ» неправомерно включила в состав расходов по налогу на прибыль стоимость списанных объектов незавершенного строительства, а именно установки «Флексикокинг» (одноименный процесс — способ газификации сырой нефти), лицензии на нее и т.д.

«По мнению инспекции, указанные расходы не уменьшают налоговую базу по налогу на прибыль, поскольку указанные затраты участвуют в формировании первоначальной стоимости не введенных в эксплуатацию и не принятых к учету в качестве объектов основных средств», — указано в материалах дела. Это означает, что такие затраты нельзя квалифицировать как направленные на получение дохода.

Инспекция сослалась на положения ст. 265 Налогового кодекса, в соответствии с которыми в состав внереализационных расходов, учитываемых при расчете налога на прибыль, включаются только траты на «непосредственную ликвидацию объектов незавершенного строительства и иного имущества, монтаж которого не завершен», а не на их создание. В то же время ст. 256 Налогового кодекса определяет, что объекты незавершенного капитального строительства не подлежат амортизации (постепенному погашению стоимости имущества, которое засчитывается в расходы, позволяя сокращать налогооблагаемую базу по налогу на прибыль). В 2023 году в Минфине не поддержали предложение о предоставлении налогоплательщикам возможности уменьшать налоговую базу по налогу на прибыль на расходы по незавершенным инвестиционным проектам.

Доводы суда

«Газпромнефть-МНПЗ» не согласилась с подходом налоговой инспекции и обратилась в Арбитражный суд Москвы, который встал на сторону компании и удовлетворил иск. После апелляции и кассации в вышестоящих инстанциях это решение было отменено и дело вернули на повторное рассмотрение. В его рамках «Газпромнефть-МНПЗ» ходатайствовала о направлении в КС запроса о проверке конституционности положений статей 270 («Расходы, не учитываемые в целях налогообложения») и 265 («Внереализационные расходы») Налогового кодекса. Суд согласился с этим, высказав следующие доводы против невозможности учитывать списанные объекты незавершенного строительства в составе расходов при расчете налога на прибыль.

- Это нарушает права собственности

Согласно Конституции, права и свободы могут быть ограничены федеральным законом только в той мере, в какой это необходимо в целях защиты основ конституционного строя, нравственности, здоровья, прав и законных интересов других лиц, безопасности государства. Основным законом также охраняется право частной собственности, указал Арбитражный суд Москвы.

В то же время отсутствие у налогоплательщика права на учет затрат на списанный недострой в расходах по налогу на прибыль ведет к увеличению имущественного изъятия в виде этого налога. «Соответственно, отсутствие указанного права в условиях взимания налога на прибыль как налога на финансовый результат хозяйственной деятельности является ограничением права собственности налогоплательщика», — заключили в суде.

- Это ограничивает свободу экономической деятельности

Конституцией также гарантируется свобода экономической деятельности, напомнили в Арбитражном суде Москвы. «Отсутствие у налогоплательщика права на учет в расходах по налогу на прибыль затрат в виде стоимости списанных объектов незавершенного строительства стимулирует его не инвестировать в бизнес-проекты, которые могут впоследствии оказаться убыточными (в том числе в силу изменения внешних обстоятельств), что ограничивает свободу экономической деятельности», — указали там.

- Это нарушает принцип равенства

В Российской Федерации действует конституционный принцип равенства, и существующие принципы налогового учета затрат на списанные объекты незавершенного строительства его нарушают, указали в Арбитражном суде. В частности, несправедливым там сочли тот факт, что налогоплательщики, которые несут затраты в целях извлечения прибыли, будут иметь возможность учесть их в расходах только «в случае фактической успешности бизнес-проекта». В этом случае при успехе проекта учет затрат в расходах по налогу на прибыль будет «налоговым бонусом», а в случае провала — «наказанием за неудачу». Де-факто произойдет «дискриминация налогоплательщиков в зависимости от результатов ведения предпринимательской деятельности, что нарушает конституционный принцип равенства», считают в суде.

- Это противоречит экономическим интересам Российской Федерации

Предпринимательская деятельность «носит рисковый характер», и ее результаты зависят от различных экономических факторов (как микроэкономических, так и макроэкономических), указал Арбитражный суд Москвы. Там привели в пример ситуацию, когда налогоплательщик реализовывает проект, оказавшийся убыточным «в силу воздействия объективных макроэкономических факторов (например, в силу резкого изменения курса валют при внешнеторговом контракте, по которому приобретаются необходимая технология, ресурсы, комплектующие и т.д.)». В связи с этим «вопреки своей воле» он окажется лишенным права на учет в расходах затрат, связанных с реализацией такого проекта.

«Такой подход также нарушает интересы Российской Федерации (в том числе в экономической сфере), поскольку приводит к дестимулированию инвестиционной деятельности, экономической активности хозяйствующих субъектов и в конечном счете — снижению поступлений в бюджетную систему», — аргументировали в суде.

На основании указанных аргументов Арбитражный суд Москвы постановил приостановить производство по делу до рассмотрения КС запроса о конституционности положений ст. 270 и 265 Налогового кодекса. Налоговая инспекция возражала против такого ходатайства, следует из определения суда.

«Революция» для налогового права

Если Конституционный суд встанет на сторону налогоплательщика, то это будет по-настоящему революционное решение для российского налогового права, считает член генсовета, руководитель экспертного совета по уголовно-правовой политике и исполнению судебных актов «Деловой России» Екатерина Авдеева. Действующая норма, которая не позволяет учесть затраты в виде стоимости списанных объектов незавершенного строительства в расходах по налогу на прибыль, безусловно, дискриминационная, и бизнес «действительно страдает», указала она.

«Достаточно часто встречаются случаи, когда объект невозможно ввести в строй по независящим от застройщика причинам: это изменение назначения земель, планов комплексного развития территорий, затягивание подключения объекта к инженерным сетям», — указала она.

Подобные споры не являются массовыми и типовыми: сама по себе ситуация, когда списываются значительные расходы на объекты незавершенного строительства, является нестандартной, полагает управляющий партнер адвокатского бюро BGMP Сергей Матюшенков. Он указал, что расходы на объекты незавершенного строительства относятся к внереализационным расходам, перечень которых является открытым и подразумевает только критерий обоснованности затрат.

В свою очередь, обоснованность расходов оценивается с учетом обстоятельств, свидетельствующих о намерениях налогоплательщика получить экономический эффект в результате реальной предпринимательской деятельности. Получение прибыли при этом «разумно предполагается», но не является условием для учета расходов. «Представляется, что, если в деле имеются соответствующие доказательства, данные расходы подлежат учету, а требования заявителя являются законными», — сказал эксперт.

Именно так рассуждала экономическая коллегия Верховного суда в недавнем деле ЛУКОЙЛа против межрегиональной инспекции ФНС по крупнейшим налогоплательщикам № 2. В конце августа 2024 года коллегия постановила, что если налогоплательщик, «действуя разумно, по объективным причинам» отказывается от дальнейшего создания основного средства и несения соответствующих расходов, то ранее осуществленные расходы не утрачивают в этот момент свойств, соотносящихся с целью получения дохода, то есть могут быть учтены при расчете налога на прибыль.

Если КС признает норму неконституционной, это может привести к пересмотру дел, в которых она была применена, прогнозирует Матюшенков. Однако порядок такого пересмотра и его последствия могут различаться в зависимости от конкретных обстоятельств.

В случае если суд признает норму неконституционной, налогоплательщики смогут оспорить прошлые доначисления при соблюдении установленных сроков и процедуры для оспаривания решений налоговых органов, указывает советник BGP Litigation Валентина Семенова. А если соответствующие расходы не заявлялись, то налогоплательщик сможет подать уточненную декларацию в пределах трех лет с уплаты налога, говорит партнер МЭФ Legal Вадим Зарипов. В ситуации, когда дело еще рассматривается, суды должны будут учесть позицию КС, тогда как проигранные во всех инстанциях дела пересмотру не подлежат, резюмировал он.