Просрочка по розничным кредитам достигла критичного уровня

Прирост объема розничного кредитования достиг минимального значения за последние четыре года, говорится в обзоре коллекторского агентства "Секвойя кредит консолидейшн". С начала года рынок вырос на 3,5%, за аналогичный период 2013г. - на 8,4%, в 2012-м за тот же период - на 10%.

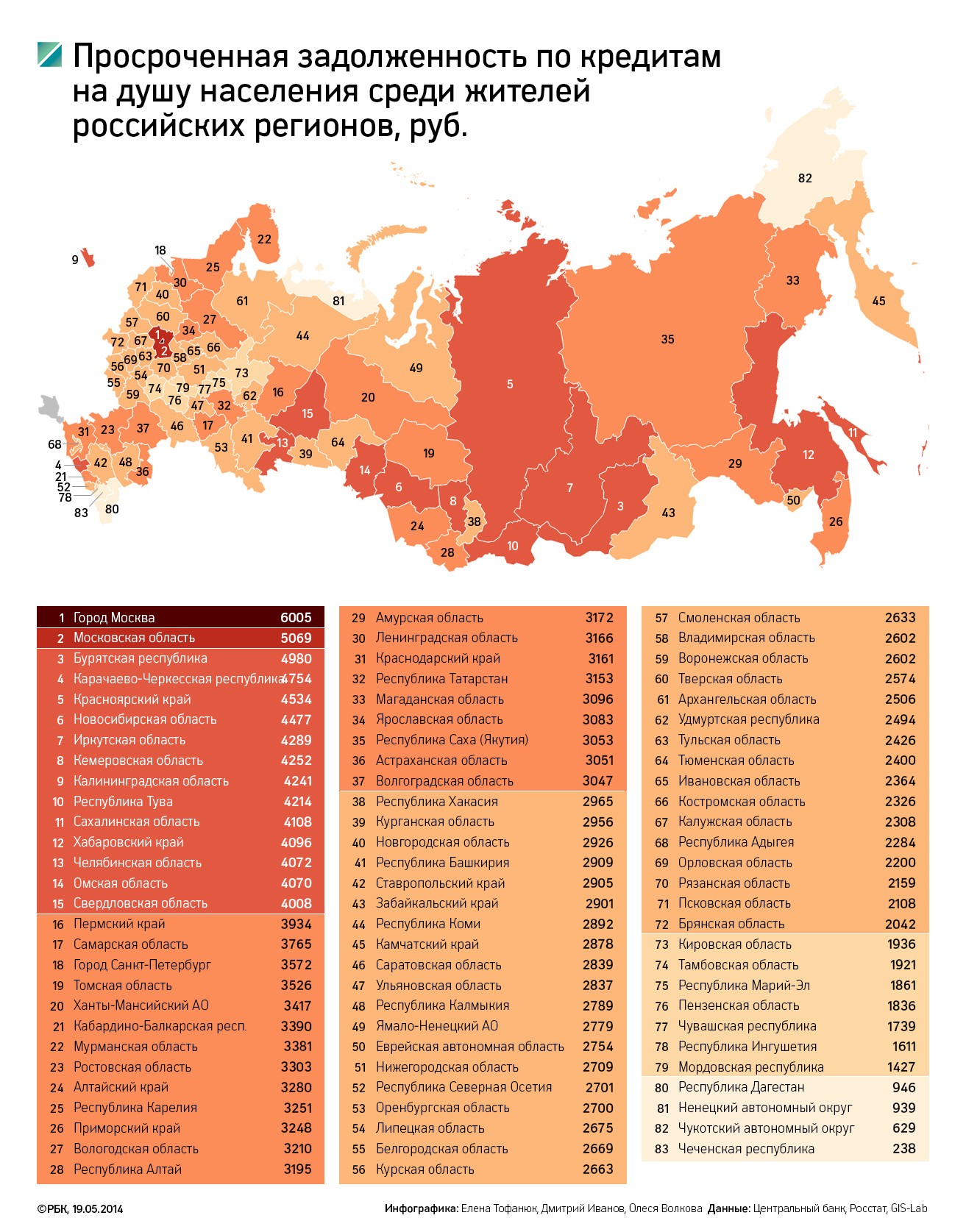

Зато просроченная задолженность продолжает увеличиваться рекордными темпами - на начало мая она достигла 514,8 млрд руб. Рост с начала года составил рекордные 17% (в 2013г. за первые четыре месяца данный показатель вырос на 14%, в 2012г. - 4,3%). Согласно данным ЦБ, на 1 апреля просрочка по кредитам физлицами составила 4,9% (в общем кредитном портфеле она ниже - 3,6%). Объем "плохих" долгов приблизился к уровню, который считается критичным - 5%.

Ухудшение качества портфеля коллекторы связывают с падением доходов граждан, высоким уровнем закредитованности, а также с макроэкономическими изменениями - ростом инфляции и повышением уровня безработицы, отмечается в отчете. Согласно данным, приведенным в отчете, в среднем на одного должника приходится 1,4 проблемного кредита. И если в 2012г. заемщик выходил на просрочку в среднем через 8,5 месяца, то в 2014г. - уже через 4,5 месяца.

"Сегодня средний банковский заемщик в России нередко тратит до 35-40% своего ежемесячного дохода на оплату взноса по потребительскому кредиту, что значительно повышает вероятность его выхода на просрочку", - объясняет президент "Секвойи" Елена Докучаева.

Опрошенные РБК эксперты и банкиры называют замедление рынка розницы и роста просрочки естественными процессами. "Опережающий рост проблемной задолженности возникает при перегреве рынка, - говорит вице-президент ВТБ24 Андрей Гулецкий. - Ожидаемая и наблюдаемая реакция участников рынка в такой ситуации - это снижение аппетита к риску".

Первый заместитель председателя правления и совладелец Совкомбанка Сергей Хотимский отмечает, что рынок достаточно бурно развивался несколько лет подряд и некоторое торможение, которое сейчас наблюдается, вполне логично. "Чем быстрее замедляется рынок под влиянием просрочки, тем быстрее растет процент просрочки. Все индикаторы говорят о том, что рынок вошел в состояние коррекции, и пока неясно, когда она завершится", - считает эксперт ЦМАКП Олег Солнцев.

В такой ситуации банкам приходится ужесточать условия кредитования и требования к заемщикам. Это может привести к росту премии за риск, закладываемой в кредит. Хотимский объясняет, что в среднем стоимость рисков для банков возросла примерно на 20% по сравнению с прошлым годом. С учетом этого маржинальность потребительского кредитования снижается, хотя ставки уже не падают.

"Необходимость формировать резервы под потери по ссудам, падающее качество кредитов, недавнее повышение процентной ставки ЦБ и другие факторы могут привести к тому, что доходы, которые банки получают от высоких ставок по кредитам, не будут перекрывать их расходы на создание резервов под потери по ссудам", - считает Солнцев.

Для потребителей в таких условиях повышается риск рефинансирования, то есть возможности перекредитоваться, чтобы снизить долговую нагрузку. "Для снижения этого риска нужна хотя бы небольшая "подушка безопасности": хороший ориентир накопления, достаточный для платежа по кредитам на три месяца", - заключает Гулецкий.

Сирануш Шароян