Сделки по-крупному: почему в России растет рынок слияний и поглощений

Сумма сделок слияния и поглощения (M&A) с участием российских компаний в первом полугодии 2018 года по сравнению с первым полугодием 2017-го выросла на 134%, подсчитали аналитики Thomson Reuters (отчет есть у РБК). Подобных темпов роста не было ни разу за последние 11 лет. Но число сделок, проведенных за отчетный период, оказалось рекордно низким — всего 499.

Общая сумма сделок за первые шесть месяцев этого года составила $13,48 млрд (рекорд с 2014 года) против $5,7 млрд в первом полугодии 2017 года, а объем сделок, проведенных с участием только российских компаний, — $6,4 млрд против $2,7 млрд за тот же период 2017 года. Список сделок M&A охватывает анонсированные сделки, незавершенные сделки, сделки в процессе завершения и закрытые сделки, пояснили в Thomson Reuters.

Несмотря на увеличение объема сделок M&A в целом (с участием как российских, так и зарубежных инвесторов), за первое полугодие 2018 года их число сократилось на 25% по сравнению с аналогичным периодом прошлого года, до 499. В частности, приобретение российских активов иностранными компаниями снизилось на 15% в количественном и на 11% в стоимостном выражении. Чаще других сопровождал сделки слияния и поглощения «ВТБ Капитал» — на его долю пришлось 18,2% рынка.

Более значимым является достижение максимума за четыре года по объему сделок, чем достижение минимума по их числу за десять лет: количественные показатели в этой сфере не отображают картину происходящего, тем более что, возможно, не все сделки попадают в поле зрения исследователей, сказал РБК управляющий партнер экспертной группы VETA Илья Жарский.

Турецкая сделка

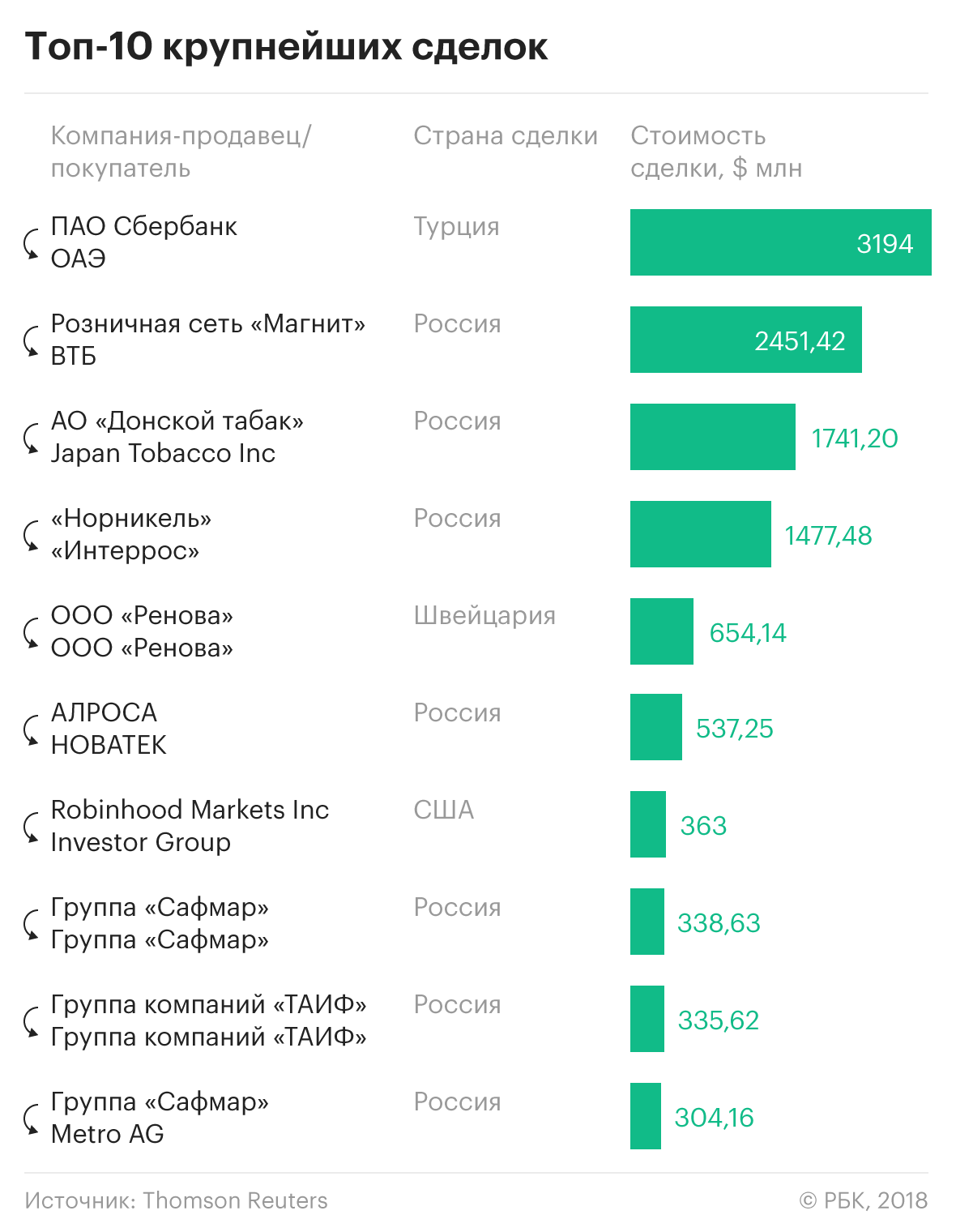

Самой дорогой сделкой в 2018 году на российском рынке, по данным Thomson Reuters, стала продажа Сбербанком из-за западных санкций своей турецкой «дочки» Denizbank дубайской банковской группе Emirates NBD. О сделке было объявлено в мае, ее сумма составит $3,2 млрд. Это почти четверть — 23,7% — от общей суммы сделок в первом полугодии.

Следующей по дороговизне стала покупка ВТБ 29% акций второго крупнейшего ретейлера в России «Магнита» у его основателя Сергея Галицкого. Сделку закрыли в марте, у Галицкого осталось 3% компании. Пакет акций «Магнита» ВТБ оценил в $2,45 млрд. Спустя несколько месяцев ВТБ перепродал часть своего пакета — почти 12% — инвестиционной «Марафон Групп», основанной выходцами из А1 Александром Винокуровым и Сергеем Захаровым.

Также в марте Japan Tobacco объявила о покупке 100% группы «Донской табак», базирующейся в Ростове-на-Дону, за $ 1,7 млрд. Сделка должна быть закрыта в течение этого года.

Еще одной крупной сделкой в 2018 году стала продажа доли в «Норникеле» за $1,5 млрд. О ней в марте договорились UC Rusal и «Интеррос», Crispian Романа Абрамовича и Александра Абрамова планировала продать им 4% своих акций пропорционально их долям. Однако, как писал РБК, по решению Лондонского суда эта сделка должна быть аннулирована — Абрамовичу придется вернуть Потанину $770 млн за 2,1% уже купленных им акций ГМК «Норникель».

«Яма» 2015 года

Рост объема сделок M&A за четыре года достигнут за счет «ямы» 2015 года (эффекта низкой базы) — после ухудшения отношений России с западными странами из-за присоединения Крыма и декабрьского кризиса 2014 года, когда из-за падения цен на нефть курс рубля обвалился вдвое, а ключевая ставка была повышена до 17%. Тогда многие предпочитали отложить сделки ввиду кризиса, санкций, отсутствия понимания, как дальше будут развиваться внешнеполитические отношения России с развитыми странами, и неопределенности будущего банковского сектора, говорит Илья Жарский.

В последние время на российском рынке M&A наблюдается оживление, отмечает партнер EY Рубен Исраелян. «Во-первых, за последние шесть—восемь месяцев у фондов прямых инвестиций в России появились деньги, которых до этого было мало и они были дорогими. Фонды начали активно интересоваться различными проектами. Во-вторых, появился интерес к России у некоторых европейских покупателей», — говорит он. По словам эксперта, некоторые сделки замораживаются из-за американских санкций.

«На наш взгляд, рынок сейчас довольно живой, довольно активен mid-market (средний) сегмент», — сказала РБК руководитель группы M&A в PwC Елена Ершова. «Мы видим здоровый тренд на покупку активов в России со стороны иностранных инвесторов. С другой стороны, активность есть и со стороны продавцов активов — собственники, которые хотят полностью поменять свою стратегию и выйти, или же те, кто ищет соинвестора как возможность привлечь дополнительные средства в развитие бизнеса», — добавляет эксперт.

Меньше, но дороже

В последние годы во многих секторах российской экономики происходит укрупнение, крупный бизнес начинает распространяться на секторы, которыми он раньше не интересовался, сказал РБК главный экономист консалтинговой компании «ПФ Капитал» Евгений Надоршин. Параллельно с этим волна кризиса, начавшаяся в 2013 году, гораздо сильнее ударила по малому бизнесу, чем по крупному. Малому бизнесу в отличие от крупного господдержка в связи с санкциями не оказывается, отмечает эксперт. И негативное воздействие на малый и средний бизнес оказывается сильнее, что сокращает число активных игроков и, как следствие, число сделок M&A, считает Надоршин. При этом сумма этих сделок может не падать, поскольку объекты становятся больше — одни конкуренты компаний, участвующих в сделках, умирают, других они поглощают. Иными словами, объектов на рынке стало меньше, но они стали дороже, говорит он.

Среди ключевых отрицательных факторов, влияющих на рынок M&A: нерастущая экономика, проблемы в финансовом секторе, внешние негативные воздействия (подешевевшая нефть и санкции), девальвация рубля, относительно дорогое финансирование, активность ФАС и ФНС, затягивание регуляторных гаек. Большая проблема заключается также в том, что у нас не принято банкротить неплатежеспособных заемщиков, которые повисли бременем на балансах банков и не представляют никакого интереса для потенциальных покупателей, говорит Надоршин.

В силу окончания одного электорального цикла и начала следующего первая половина 2018 года по сделкам M&A характеризуется гораздо более скромными результатами, чем ожидается во второй половине, — как минимум в два раза больше, предполагает Илья Жарский. Собственники бизнесов поняли, какой будет политическая повестка следующих шести лет, и будут смелее принимать решения о сделках слияний и поглощений: кто-то будет избавляться от своего бизнеса, а кто-то, особенно с большим административным ресурсом, будет стараться свои активы сберечь и преумножить.