Результаты Райффайзенбанка в России во время санкций. Инфографика

Райффайзенбанк, ставший после кризиса и санкций ключевым исполнителем валютных транзакций между Россией и остальным миром, с 10 июня прекратит проведение исходящих денежных переводов в долларах США. Решение принято на фоне давления европейских и американских властей на его материнскую структуру — австрийскую группу Raiffeisen Bank International (RBI). Весной этого года она получила предписание от Европейского центробанка (ЕЦБ) об ускорении сокращения бизнеса в России.

На балансе Райффайзенбанка на 1 мая оставалось 1,27 трлн руб. средств физлиц и компаний, а объем его внутрибанковских обязательств по переводам клиентов достигал 6,5 трлн руб., следует из отчетности кредитной организации. Как банк, ставший «окном в Европу», нарастил прием наличных, каковы масштабы переводов средств в нем и насколько выросли клиентские средства, хранящиеся в «Райффайзене», разбирался РБК.

Raiffeisen Bank International объявляла о намерении снизить операции через российскую «дочку» весной 2022 года, после начала российской военной операции на Украине. В марте 2023-го группа сообщила, что рассматривает вариант продажи актива или его вывода из состава RBI (spin-off). Топ-менеджмент Raiffeisen не давал четких прогнозов, когда может состояться сделка или деконсолидация российской «дочки», но в мае этого года объявил о планах начать выполнять требования ЕЦБ по сокращению бизнеса в третьем квартале.

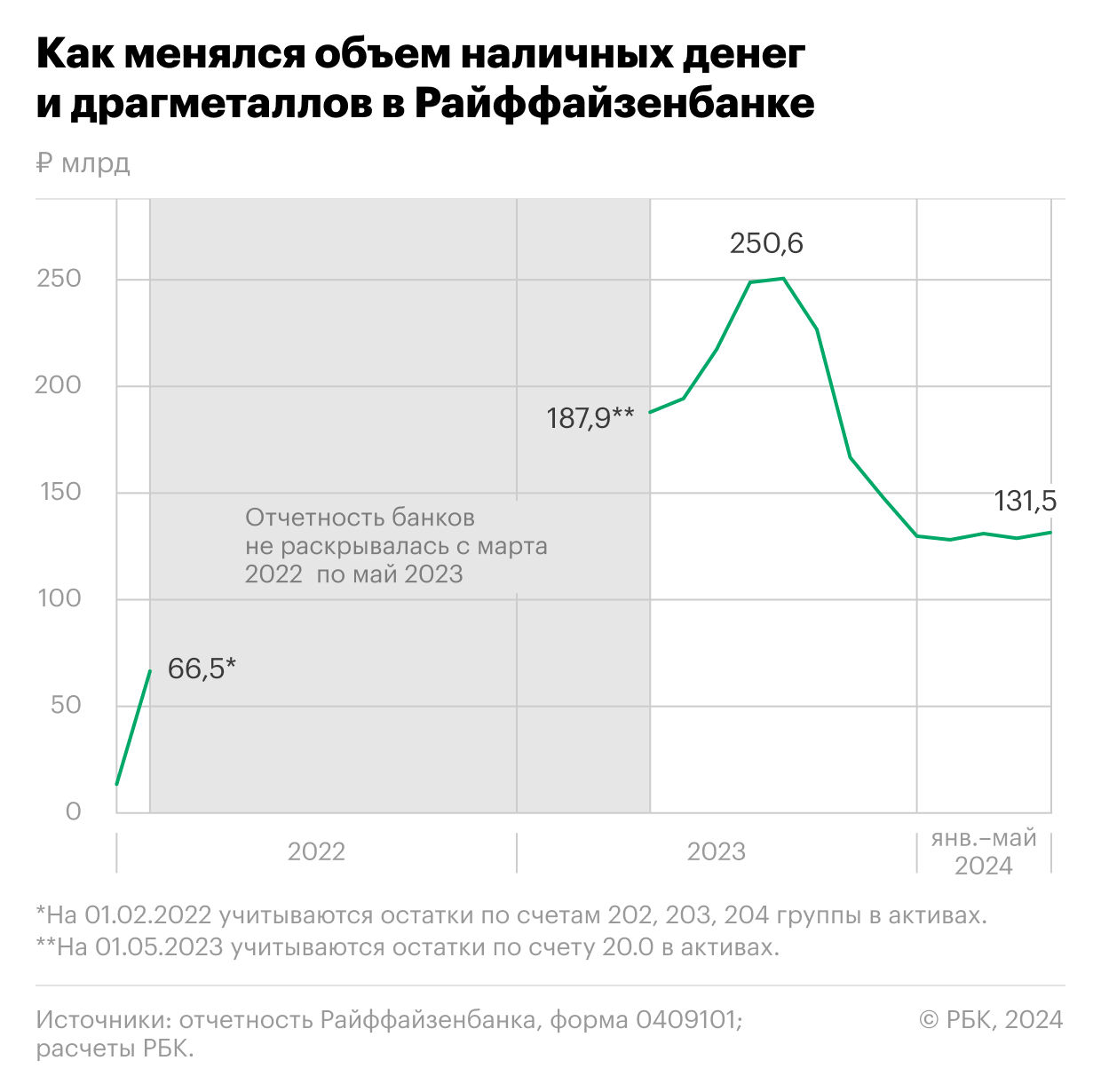

Как Райффайзенбанк вышел в лидеры по притоку наличных

Согласно отчетности, на 1 мая объем наличных денег в кассах Райффайзенбанка составлял 131,5 млрд руб. Это почти в десять раз выше уровней начала 2022 года. Тогда «дочка» RBI занимала шестое место в России по этому показателю, следует из отчетностей кредитных организаций, которые изучил РБК. К маю 2023 года Райффайзенбанк поднялся по этому параметру на четвертое место, отставая только от Сбербанка, Газпромбанка и ВТБ, у которых на новом типе счета, помимо наличности, учитываются остатки в драгоценных металлах и камнях (Райффайзенбанк исторически не держал на балансе такие ценности). В мае—июле того же года он оказался одним из лидеров по притоку наличных денег в кассы, писал РБК.

С 1 августа Райффайзенбанк ввел ограничения на прием и покупку наличной иностранной валюты у клиентов-физлиц. После этого поток наличности на баланс упал в 17,8 раза — с 31,3 млрд руб. в июле до 1,76 млрд руб. в августе. В дальнейшем остатки на этом счете начали снижаться и стабилизировались на уровне 130 млрд руб.

Что происходит со средствами клиентов

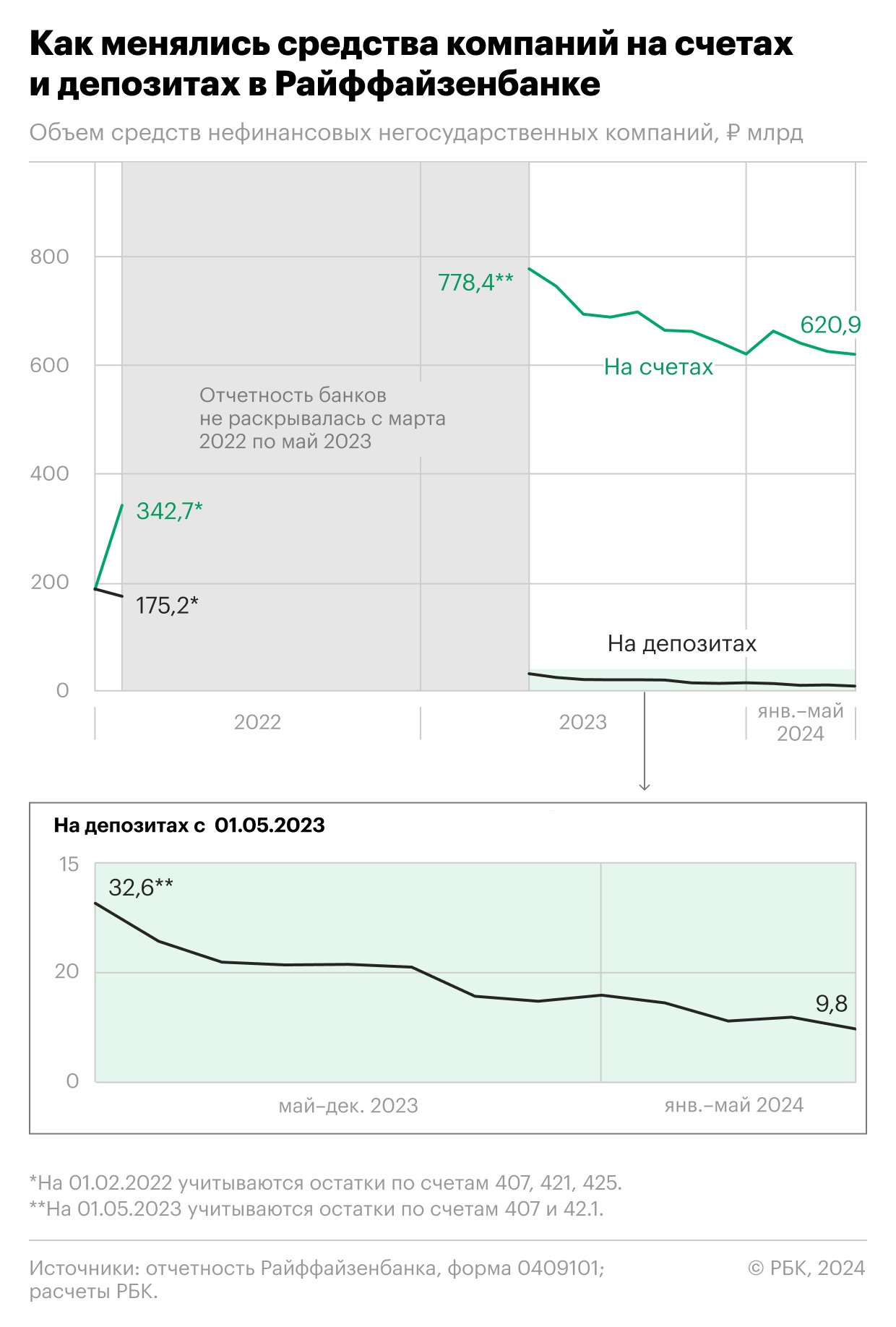

На 1 мая 2024 года нефинансовые негосударственные компании держали в Райффайзенбанке 630,7 млрд руб.: 98,5% от этой суммы (или 620,9 млрд руб.) приходится на остатки на текущих счетах, остальное хранится на депозитах. С начала года объем средств юрлиц на счетах практически не изменился (-0,1%): хотя с мая 2023 года он упал на 157,6 млрд руб. (-20,2%), но все еще существенно превышает докризисные уровни. Так, на 1 февраля 2022 года компании держали на счетах в Райффайзенбанке 342,7 млрд руб., а в начале 2022 года — 187,6 млрд руб. Динамика депозитов юрлиц более выраженная: за январь—апрель остатки на них упали на 6 млрд руб. (-38%), до 9,8 млрд руб. Для сравнения: на 1 мая 2023 года показатель составлял 32,6 млрд руб., а на 1 февраля 2022-го — 175,2 млрд руб.

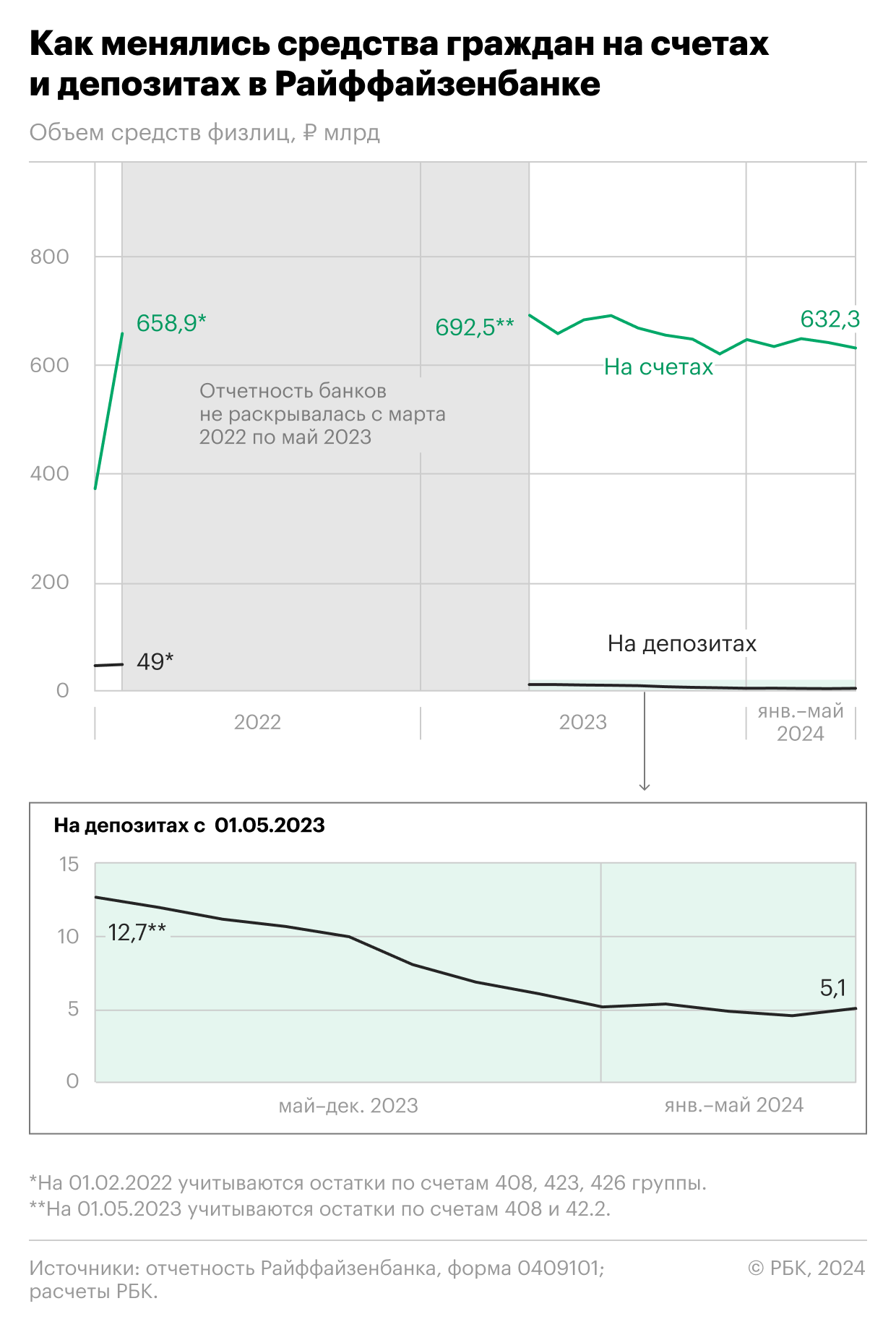

Объем средств клиентов-физлиц на балансе Райффайзенбанка на 1 мая был немногим больше 637 млрд руб. С начала года он уменьшился всего на 2,4%, а с уровней начала 2022 года депозитные остатки даже выросли — на 51,7%, или 217,3 млрд руб. Сумма средств на срочных вкладах при этом упала почти в десять раз — с 49 до 5,1 млрд руб., а сбережения граждан на счетах в течение последних двух лет были стабильны и держались выше 600 млрд руб.

Как сделаны расчеты

Средства клиентов-физлиц на текущих счетах в оборотных ведомостях до февраля 2022 года отображались на отдельном счете 40817. С мая 2023-го в отчетности такой детализации остатков на счетах нет, средства физлиц отображаются на счете 408, но в эту группу также попадают остатки денег на счетах индивидуальных предпринимателей и прочие остатки. Однако докризисная детализированная отчетность Райффайзенбанка свидетельствует, что остатки на счетах 408 группы в основном формировались именно за счет сбережений физлиц.

«Высушенным» в части клиентских средств баланс Райффайзенбанка назвать никак нельзя, замечает управляющий директор «Эксперт РА» Юрий Беликов. По словам аналитика, средства клиентов на счетах и депозитах продолжат сокращаться, но «не с такой интенсивностью, чтобы можно было назвать это массовым оттоком».

«В привлеченных средствах клиентов Райффайзенбанка все же преобладают рублевые остатки. Кроме того, банк уже давно идет по пути ограничения спектра проводимых операций, это мотивирует часть клиентов выводить средства с открытых в нем счетов, но процесс проходит достаточно плавно и растянут во времени. Сейчас можно ожидать чистого оттока, скажем, 10% клиентских средств в течение квартала и сохранения тренда к сокращению клиентских средств, но уже с меньшей интенсивностью в дальнейшем», — отмечает эксперт. Такая динамика сохранится, если только в ближайшее время банк не введет новые ограничения на проводимые операции, подчеркивает Беликов.

На горизонте двух-трех месяцев Райффайзенбанк может потерять 15–25% клиентских пассивов, оценивает независимый финансовый аналитик Андрей Бархота: «Эта динамика будет больше выражена на корпоративной стороне. Основная предпосылка такого оттока будет связана не столько с дезавуированием валютных переводов, сколько с закрытием лимитов финансирования для корпоративных клиентов. Многие из них уже сейчас ищут нового финансового партнера».

Как изменилась роль Райффайзенбанка на платежном рынке

Согласно отчетности, внутрибанковские обязательства Райффайзенбанка по переводам клиентов за два с небольшим года выросли примерно в 9,3 раза (на 1 января 2022-го они составляли 696,5 млрд руб.) За январь—апрель это года показатель увеличился на 638,3 млрд руб., или 10,9%. Для сравнения: за май—декабрь 2023 года (отчетность за январь—апрель не раскрывалась) объем остатков по этому счету вырос на 1,47 трлн руб., или 33,5%.

На 1 мая 2024 года Райффайзенбанк по объему платежных обязательств уступал только трем российским игрокам — Сбербанку, ВТБ и Альфа-банку, следует из отчетности кредитных организаций. До кризиса четвертое место занимал «Юникредит» — «дочка» итальянского UniCredit.

Как сделаны расчеты

РБК оценивал изменения по счету 303 в пассивах. На нем, помимо платежных обязательств, отражаются расчеты с филиалами, а также обязательства по перераспределению активов и капитала. С февраля 2022 по апрель 2023 года российские банки не раскрывали отчетность по требованию ЦБ, а в новых формах больше нет детализации счетов.

303 счет служит скорее для «маршрутизации» поручений клиентов по выполнению банковских безналичных переводов и не позволяет оценивать объемы «внешних» платежей за периметр банка, поясняет эксперт по вопросам банковской отчетности и управления банковскими рисками Сергей Неклюдов. Данные об обязательствах банка по переводам клиентов отражают скорее нагрузку на инфраструктуру кредитной организации, а не фактические объемы входящих и исходящих платежей, соглашается Беликов. «Об интенсивности переводов по остаткам судить нельзя. Хотя, конечно, устойчивый рост остатков зачастую говорит о том, что интенсивность переводов в среднем возрастает», — отмечает аналитик.

После попадания под блокирующие западные санкции крупные российские банки лишились возможности осуществлять переводы в долларах и евро. Райффайзенбанк, на который санкции не наложены, стал ключевым каналом валютных переводов из России, писала Financial Times. По данным издания, в феврале 2023 года на Райффайзенбанк приходилось 40–50% всех платежей между Россией и остальным миром. С тех пор австрийский Raiffeisen Bank International закрыл корреспондентские счета всем российским банкам, кроме своей «дочки».

Предписание ЕЦБ требует от Raiffeisen Bank International сокращения международных платежей через Россию на 65% относительно уровней третьего квартала 2023 года. Решение остановить исходящие переводы в долларах негативно скажется на объемах операций клиентов, считает Беликов.