Базельский комитет увидел в финтехе риск для банков

Базельский комитет по банковскому надзору (БКБН) оценил, как технологические инновации в финансовых услугах (финтех) могут повлиять на банковскую отрасль. В опубликованном недавно консультативном документе (Sound Practices: Implications of fintech developments for banks and bank supervisors) рассматриваются ключевые риски и возможности для банков и финтех-компаний в сложившейся ситуации.

Под финтехом БКБН понимает «порожденные технологиями финансовые инновации, которые могут привести к созданию новых бизнес-моделей, приложений, процессов или продуктов, которые впоследствии скажутся на финансовых рынках, институтах или производстве финуслуг». В качестве примеров финтех-институций в исследовании приводятся краудфандинговые сервисы, площадки по взаимному кредитованию, онлайн-банкинг, цифровые валюты, мобильные кошельки, форекс, цифровые платформы по обмену данными, высокочастотная торговля, электронная торговля, робоэдвайзеры и пр.

Под технологическими инновациями в предоставлении финансовых услуг понимаются искусственный интеллект (например, при создании ботов, алгоритмов), машинное обучение (при обработке данных, в скоринге), технологии распределенных данных (тот же blockchain), облачные технологии (для снижения затрат на хранение данных, содержание собственной IT-инфраструктуры) и пр.

Ключевые угрозы финтеха

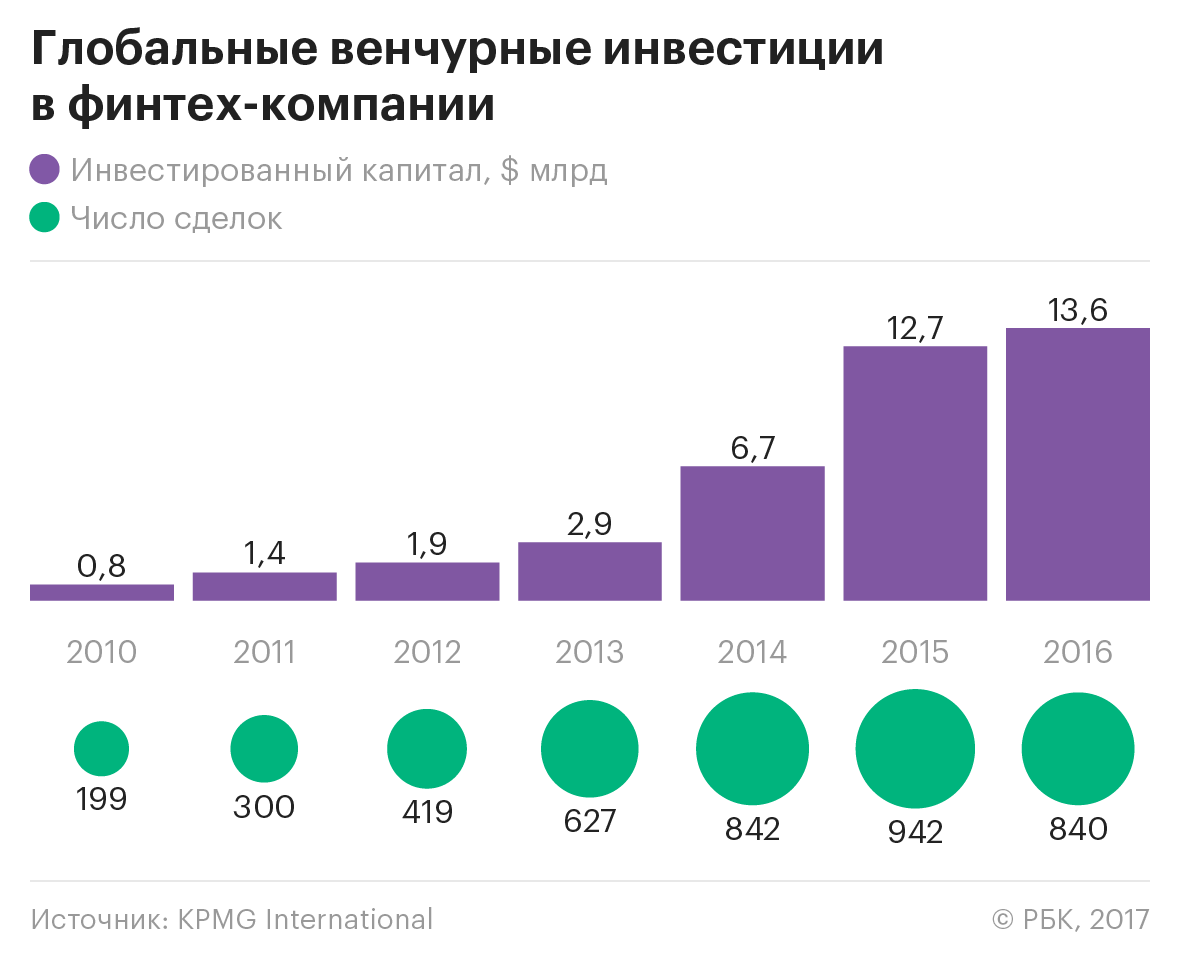

В совокупности, учитывая, что объем инвестиций в финтех постоянно растет (см. график), он представляет для классических банков прямую конкурентную угрозу, говорится в документе БКБН. Однако, поскольку ситуация с финтех-компаниями постоянно меняется, оценить ее материально довольно сложно, делают оговорку авторы. По некоторым оценкам, рискованными могут оказаться от 10–40 до 20–60% прибылей банков от розничного бизнеса в перспективе десяти лет, другие считают, что банки справятся с этой угрозой и поглотят новых конкурентов, тем самым повысив эффективность и расширив возможности своего бизнеса, говорится в документе со ссылкой на Global Banking Annual Review от McKinsey & Co.

При этом эксперты из БКБН указывают, что это не первая волна технологических инноваций, несколько других банки ранее успешно прошли. «Однако быстрое развитие новых технологий совместно с их воздействием на снижение барьеров для входа на рынок финуслуг стимулирует быстрое рождение новых бизнес-моделей и появление новых участников на этом рынке. В совокупности эти факторы могут оказаться более разрушительными, нежели предыдущие изменения в банковской отрасли», — говорится в документе с уточнением, что это всего лишь прогноз, который может и не сбыться.

На фоне возрастающей конкуренции со стороны финтех-проектов банкам приходится менять бизнес-модели, что с течением времени становится все сложнее и дороже, следует из отчета БКБН.

А это, в свою очередь, порождает новые риски или усугубляет и так существующие. Так, среди ключевых указаны риски снижения доходности, отставания имеющихся бизнес-процессов от скорости развития инноваций, например при их внедрении, риски недостаточной защиты потребителей и данных, риски быть использованными в легализации преступных доходов и пр.

В качестве рекомендаций для противостояния этим рискам БКБН советует банкам иметь современное IT, хороший риск-менеджмент, эффективный внутренний контроль.

В обзоре также уделяется внимание тому, что банки все чаще сотрудничают с финтех-компаниями и отдают на аутсорсинг множество процессов, что порождает дополнительные риски на стороне, но ответственными за них остаются по-прежнему банки, указывает комитет. В этой связи они должны надлежащим образом обеспечить процессы due diligence, риск-менеджмента и постоянный контроль за любой операцией, переданной стороннему лицу. В договорах должны быть указаны обязанности каждой стороны, согласованные уровни обслуживания и права аудита. Банки должны также поддерживать контроль за внешними услугами по тем же стандартам, что и операции, проводимые в самом банке, советуют авторы обзора.

Еще один названный БКБН риск — новые бизнес-модели могут переместить важнейшие банковские операции в неконтролируемую регуляторами отрасль. На этот случай банковскому надзору следует взаимодействовать с другими властями, которым в той или иной степени могут быть подконтрольны финтех-компании, например регуляторами в области связи, защиты конкуренции, финразведкой и пр.

Отдельный момент в вопросе улучшения контроля регуляторов за бурно растущим рынком финтеха — глобализация. Хотя сейчас этот бизнес пока развивается в основном на национальном или региональном уровнях, уже существуют финтех-компании, которые работают во многих юрисдикциях, особенно в сегменте платежей и денежных переводов, и потенциал их дальнейшего расширения высок, говорится в отчете. Для купирования данного риска регуляторам разных стран показана трансграничная кооперация, считают в БКБН.

Российские реалии

Судя по статистике, для России вопрос конкуренции банков с финтех-проектами довольно актуален. Согласно исследованию EY, Россия заняла третье место на рынке финтех-услуг среди 20 крупнейших мировых рынков, а индекс проникновения услуг финансовых технологий в российских городах-миллионниках в 2017 году составил 43%.

Опрошенные РБК банкиры согласны со значимостью рисков, приведенных в обзоре БКБН. Ключевой, по мнению банкиров, — риск безопасности. По мнению директора по мониторингу электронного бизнеса Альфа-банка Алексея Голенищева, «концепция диджитализации предполагает изменение операционной архитектуры и рост в связи с этим определенных рисков, связанных с сохранением, обработкой и передачей данных». Как указывает Голенищев, с появлением более совершенных технологий развиваются и мошеннические схемы, поэтому банкам придется больше инвестировать в системы защиты, начиная от корпоративной сетевой структуры и кончая продуктовой безопасностью. В целом же, по его мнению, сегодня банки сознательно развивают концепцию диджитализации, в этом направлении меняются как сами процессы, так и банковские продукты. «Кредитные организации уже проводят пилотные сделки с использованием технологии блокчейна и используют биометрию для идентификации клиента. Кроме того, обозначился тренд использования так называемого машинного обучения не только в рисковых моделях, но и в операционной деятельности, кредитных рисках, а также аналитике кросс-продаж», — резюмирует Голенищев.

«Банки в России совершили цифровую революцию, и по большому счету некоторые из них уже превращаются в технологические компании с банковской лицензией или хотят быть такими, — говорит основатель и партнер UsabilityLab Дмитрий Сатин. — В настоящий момент разворачивается масштабная технологическая битва за клиента и интенсивная конкуренция в области digital, так как в связи с появлением финтех-стартапов банки рискуют лишиться своего бизнеса вовсе. Банки стараются все обслуживание перевести в цифровые каналы, например, даже справку о состоянии счета, которую нужно показать при получении туристической визы, уже можно оформить в мобильном приложении. Начинают появляться проекты, позволяющие расшарить доступ к банковскому счету внутри социальной группы, например разделить семейный бюджет, то есть происходит выравнивание функционала под потребности пользователя». Впрочем, риски, указанные БКБН, эксперт признает, называя, как и банкиры, ключевой угрозу безопасности: «Удобство и безопасность очень часто конфликтуют, поэтому нужно научиться эти риски контролировать. Например, израильские банки страхуют банковские карты».

Список финтех-рисков, сформированный БКБН, российские банкиры дополнили еще одной угрозой, в частности риском снижения числа занятых в финансовом секторе. Руководитель финтех-проектов «ФК Открытие» Сергей Лукашкин одним из самых очевидных рисков внедрения финтеха называет социальный риск, связанный со снижением числа рабочих мест за счет использования технологий искусственного интеллекта. Все профессии, связанные с рутинной работой, — секретари, сотрудники контакт-центров и т.д. — могут быть в большей степени замещены умными алгоритмами, полагает он.

Впрочем, безвыходной ситуацию Лукашкин не считает. «Взять, например, чат как новый растущий канал коммуникации с клиентом. Мы видим, что внедрение искусственного интеллекта в чат снижает время общения оператора на 30–50%. Но, поскольку количество диалогов с клиентами сейчас растет, специалистам контакт-центра не грозит сокращение, наоборот, они могут встать у истоков новой профессии — учитель чат-бота. Потому что искусственный интеллект нужно постоянно обучать», — рассуждает он.

У банков есть две стратегии выживания: либо скупать готовые финтех-стартапы, либо выращивать такие стартапы самим, полагает Дмитрий Сатин. Например, в России в этом году стартовала первая межбанковская акселерационная программа для финтех-стартапов Fintech Lab при поддержке банков ВТБ24, «Хоум Кредит», «Ак Барс», «Санкт-Петербург», «Абсолют» и платежной системы MasterCard, рассказывает он.

«Крупные банки будут практиковать либо выкуп команд вместе с технологиями, либо будут оставлять им определенную долю независимости, но выступать инвесторами таких проектов. Более остро стоит вопрос с небольшими региональными игроками, которые, скорее всего, останутся за пределами инноваций и автоматизации своего бизнеса, вот они могут потерять достаточно много в пределах двух-трех лет», — полагает директор по развитию Future Fintech Александр Алешин.