Фондовый праздник: какой актив стал самым прибыльным за квартал

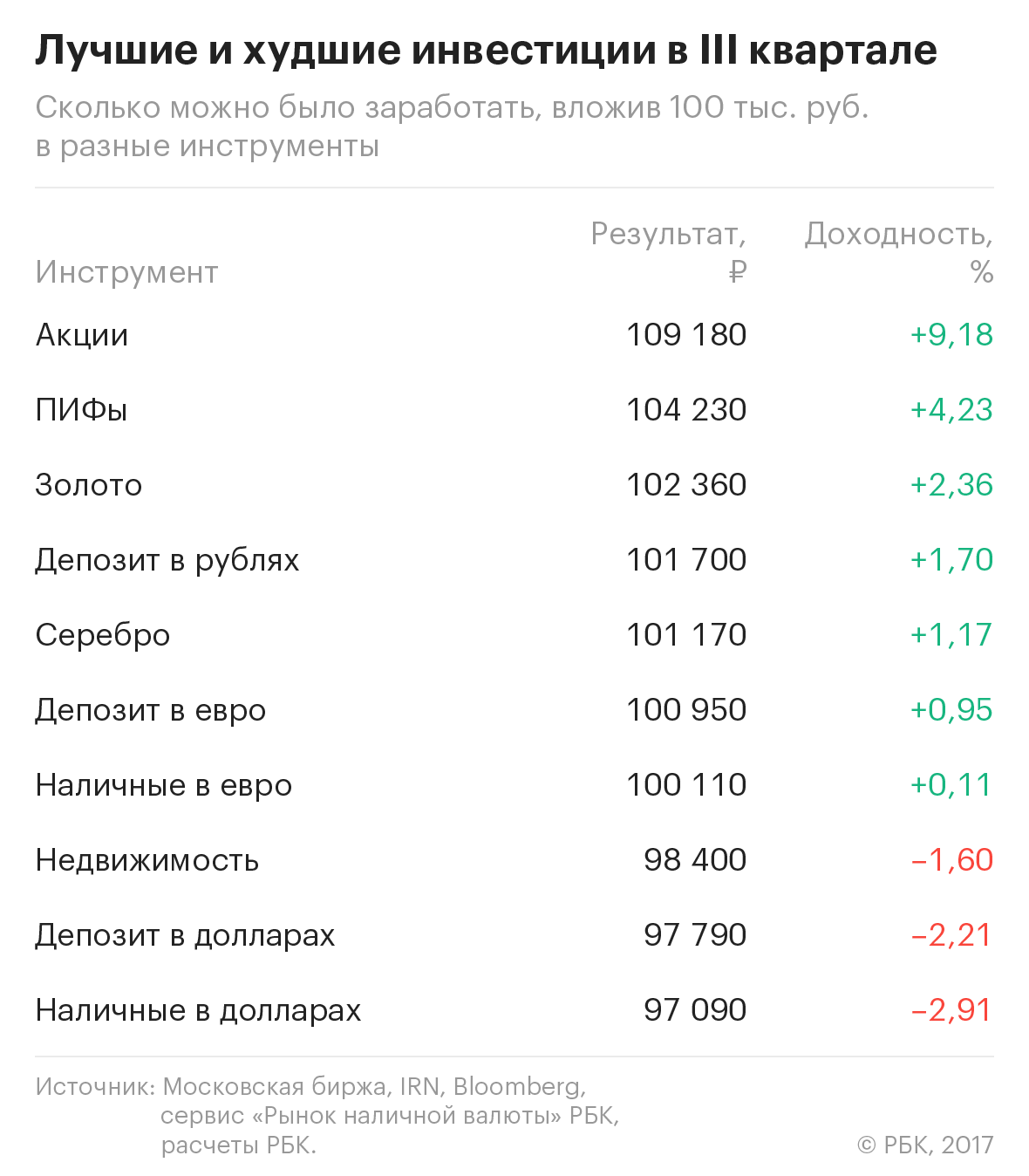

Каждый квартал РБК рассчитывает доходность десяти способов вложения денег. Для расчетов мы берем сумму 100 тыс. руб. и оцениваем, сколько инвесторы могли заработать, вложив эти деньги в разные активы. По итогам третьего квартала положительную динамику показало большинство инструментов, учитываемых РБК, за исключением недвижимости, депозитов в долларах и наличных в долларах. Самым доходным активом стали акции — вложение, которое по итогам первого и второго кварталов оказывалось самым убыточным.

Акции

Наиболее доходным активом за прошедший квартал оказались российские акции, входящие в индекс ММВБ: за три месяца индикатор поднялся на 9,18% (с 1902 до 2077 пунктов). Инвестор, вложивший в акции из индекса 100 тыс. руб. в начале июля, к концу сентября, продав бумаги, получил бы 109,18 тыс. руб. Рост доходности акций портфельный управляющий УК «КапиталЪ» Дмитрий Постоленко связывает с сезоном дивидендных выплат. По его словам, компании показывали высокую дивидендную доходность, и многие иностранные инвесторы обратили внимание на российские активы. Возросший спрос и привел к росту стоимости акций.

«Из-за растущих цен на нефть и металлы стали расти доходы компаний. Но из-за того, что российская экономика растет медленными темпами, компании с низким уровнем долга решили распределить прибыль среди акционеров, а не реинвестировать в новые проекты, — отмечает Дмитрий Постоленко. — Кроме того, высокие выплаты акционерам связаны с тем, что госкомпаниям поручили выплачивать 50% прибыли по МСФО в качестве дивидендов».

Старший аналитик «Фридом Финанс» Богдан Зварич считает, что доходность акций была обусловлена стабильным состоянием энергетического сектора и ростом цен на нефть (за квартал фьючерсы на Brent подорожали с $49,7 в начале июля до $57,5 в конце сентября). Но в четвертом квартале аналитик не ожидает такой поддержки для российских акций, что повлечет за собой замедление роста доходности их рынка примерно на треть, то есть бумаги из индекса могут вырасти в среднем на 6%.

ПИФы

В третьем квартале на инвестициях в паевые фонды (в выборку РБК входят десять крупнейших по объему активов открытых ПИФов) в среднем можно было заработать 4,23% от суммы вложений. Доходными по итогам трех месяцев стали восемь фондов из десяти. Лучшую динамику показали паи фонда акций «Уралсиб — Акции роста» (единственного фонда акций в выборке РБК), которые подорожали на 10,5% (с 23,6 тыс. до 26,1 тыс. руб.). Семь фондов облигаций показали рост в пределах 1,68–2,86%. Убыточными по итогам трех последних месяцев оказались паи двух фондов: ПИФ «Резервный. Валютные инвестиции» (пай подешевел на 1,42%, до 119 руб.) и ПИФ «Сбербанк — Еврооблигации» (пай подешевел на 1,6%, до 2163 руб.).

Дмитрий Постоленко считает, что рост доходности ПИФов облигаций российских компаний связан в первую очередь с укреплением рубля (за квартал он укрепился к бивалютной корзине на 0,6%). По прогнозу Богдана Зварича, доходность ПИФов еврооблигаций останется сдержанной на фоне стабильного рубля. «Фонды российских ценных бумаг до конца года останутся прибыльным инструментом, сохранив положительную динамику», — отмечает Богдан Зварич.

Драгоценные металлы

В минувшем квартале инвестор мог заработать и на инвестициях в драгметаллы. Фьючерсы на золото за три месяца выросли на 4,7%, до $1289 за тройскую унцию. Серебро подорожало на 3,5%, до $16,86 за унцию. Но с учетом курсовой переоценки российский инвестор, вложившийся в золото, мог бы заработать 2,36%. Доходность инвестиций в серебро в рублях составила 1,17% за квартал.

«Рост стоимости драгметаллов был связан с обострением противостояния между Северной Кореей и США, а также с ослаблением доллара. В итоге инвесторы предпочитали вкладываться в защитные активы, которыми традиционно считаются золото и серебро», — объясняет портфельный управляющий ФГ «Финам» Алексей Белкин.

В конце августа цены на золото достигли максимальных значений с сентября 2016 года, превысив $1330 за унцию, а серебро торговалось больше $17,5 за унцию. Но, по словам аналитика, с середины сентября наметилась коррекция на фоне ослабления геополитической напряженности и укрепления доллара. «После заявления ФРС США о грядущем повышении ставки (рынок ожидает, что базовая ставка ФРС будет повышена в декабре на 0,25 п.п. — РБК) американская валюта начала отыгрывать свои позиции», — поясняет Алексей Белкин. В ближайшее время, по его прогнозу, драгметаллы будут дешеветь, если ФРС США подтвердит свои обещания действиями.

Депозиты

Неизменным в сравнении с предыдущим кварталом остался уровень дохода рублевых вкладов — 1,7% за три месяца. Средняя ставка по трехмесячным вкладам в июле составляла 6,74% годовых, поэтому, вложив в начале квартала 100 тыс. руб., к концу сентября вкладчик получил бы 101,7 тыс. руб.

Рублевые вклады демонстрируют тенденцию к постепенному снижению доходности на фоне падения инфляции и снижения ключевой ставки Банка России (в текущем году она была в несколько шагов снижена с 10 до 8,5% годовых), говорит заместитель генерального директора «Интерфакс-ЦЭА» Алексей Буздалин. Тенденция к снижению ставок по вкладам сохранится и в ближайшем будущем, считает эксперт. Но в реальном выражении (за вычетом инфляции, которая замедлилась до 3,3% в годовом выражении, реальная доходность может составлять 3–4%) вклады остаются привлекательным инструментом.

Меньшую доходность, чем рублевые вклады, продемонстрировали депозиты в евро — 0,95% за квартал при годовой ставке трехмесячных вкладов 0,06% на начало периода. Доходность депозита, которая определяется изменением курсовой стоимости и ставкой по вкладу, в третьем квартале в основном была обеспечена за счет роста курса евро (официальный курс вырос с 67,8 до 68,44 руб.), а не за счет ставки по вкладу.

Вклады в долларах, наоборот, оказались убыточными: разместив на счету 100 тыс. руб. в июле, через три месяца вкладчик забрал бы только 97,79 тыс. руб. (то есть на 2,21% меньше). На начало периода ставка по долларовым депозитам сроком на три месяца составляла 0,35% годовых (или 0,087% за квартал), но всю эту доходность съело ослабление доллара к рублю за квартал. Официальный курс доллара за три месяца упал с 59,3 до 58 руб.

Валютные вклады — это скорее не способ заработать, а «прежде всего способ диверсифицировать собственные инвестиции относительно валютного риска», говорит Буздалин. В текущем году риск ослабления рубля еще вполне может реализоваться в случае неблагоприятной динамики цены нефти, полагает эксперт. Что же касается ставок по валютным депозитам, роста ожидать не стоит, поскольку банки сейчас не заинтересованы в привлечении валютных пассивов.

Валюта

Покупка евро в начале квартала принесла бы инвестору 0,11% по его завершении. По данным сервиса РБК «Рынок наличной валюты», три месяца назад евро можно было купить по курсу 67,8 руб., а продать в конце сентября по 67,9 руб. Американская валюта, наоборот, подешевела. Доллар можно было купить по 59,2 руб., а продать за 57,5 руб. В результаты по итогам квартала инвесторы потеряли на разнице курса 2,91%.

По словам главного экономиста Евразийского банка развития Ярослава Лисоволика, в пользу укрепления рубля играет восстановление цен на нефть. А на соотношение изменения курса евро и доллара к рублю (доллар подешевел, а евро укрепился) оказала влияние динамика курса евро к доллару на мировом рынке. «В течение этого года курс евро к доллару смещался в пользу евро на фоне как экономических, так и геополитических факторов», — отмечает он.

По словам эксперта, такая динамика была обусловлена в первую очередь тем, что повышение ставок со стороны ФРС США в третьем квартале периодически откладывалось. Евро при этом рос после победы Эмманюэля Макрона (сторонника сохранения единого европейского рынка и единой валюты) на президентских выборах во Франции и на фоне улучшения макроэкономических показателей в зоне евро (сейчас наблюдаются самые высокие темпы роста (0,6%) ВВП в европейской зоне за последние годы). В результате евро меньше ослаблялся по отношению к рублю, чем доллар.

Недвижимость

Этот актив по итогам квартала оказался убыточным для инвестора. За три месяца московская недвижимость подешевела на 1,6%. По данным irn.ru, по итогам сентября средняя стоимость 1 кв. м составляла 166 тыс. руб. против 167 тыс. руб. на начало квартала.

Падение цен на квартиры связано в первую очередь с преобладанием предложения над спросом, объясняет руководитель направления исследований в сфере недвижимости и строительства Аналитического центра НАФИ Светлана Подчалина. «Рынок перенасыщен предложением, при этом доходы населения продолжают снижаться, и возможности приобрести квартиру, даже при условии снижения цен, у большинства нет», — объясняет она.

Инвестировать в жилье Подчалина не советует, так как падение рынка может продолжиться не только до конца года, но и в более далекой перспективе. «Причем снижается не только стоимость квартиры при продаже, но и цена аренды жилья. К тому же владельцу квартиры придется потратиться на ее амортизацию, что в условиях роста цен на строительные материалы окажется слишком затратно», — говорит она.