«Сбер» потерял больше ₽100 млрд от переоценки бумаг из-за обвала рынков

Эта сумма сопоставима с его месячной прибылью

Обвал на финансовых рынках в январе из-за усиления геополитической напряженности и риска новых санкций против России обошелся Сбербанку в 104,1 млрд руб. Именно на столько за месяц обесценились ценные бумаги на его балансе: в начале года величина отрицательной переоценки ценных бумаг в портфеле «Сбера» была 73,8 млрд руб., а к 1 февраля подскочила до 177,9 млрд руб., подсчитали аналитики рейтингового агентства НКР по запросу РБК.

Речь идет о ценных бумагах, которые оцениваются по справедливой стоимости через прибыль или убыток и через прочий совокупный доход — то есть банк использует их в торговых операциях, но часть может держать до погашения. 104,1 млрд руб. — это чистая отрицательная переоценка ценных бумаг, пояснил управляющий директор НКР Михаил Доронкин. Такого резкого обесценения бумаг на балансе «Сбера» не наблюдалось как минимум с начала 2020 года, следует из ранее опубликованных оборотных ведомостей банка.

Представитель «Сбера» подтвердил РБК резкий рост отрицательной переоценки части ценных бумаг «из-за высокой волатильности рынков в январе». По данным банка, она составила 102,4 млрд руб. В декабре переоценка была положительной, на уровне 11,5 млрд руб., добавил представитель кредитной организации. Банк, занимающий около половины российского рынка, традиционно публикует месячную отчетность первым, другие банки делают это позднее.

Сбербанк является крупным держателем рублевых гособлигаций. Особенно резко он нарастил портфель облигаций федерального займа (ОФЗ) в 2020 году, когда Минфин на фоне пандемии увеличил заимствования. По состоянию на 1 февраля у «Сбера» на балансе было ОФЗ на 2,53 трлн руб., следует из его отчетности.

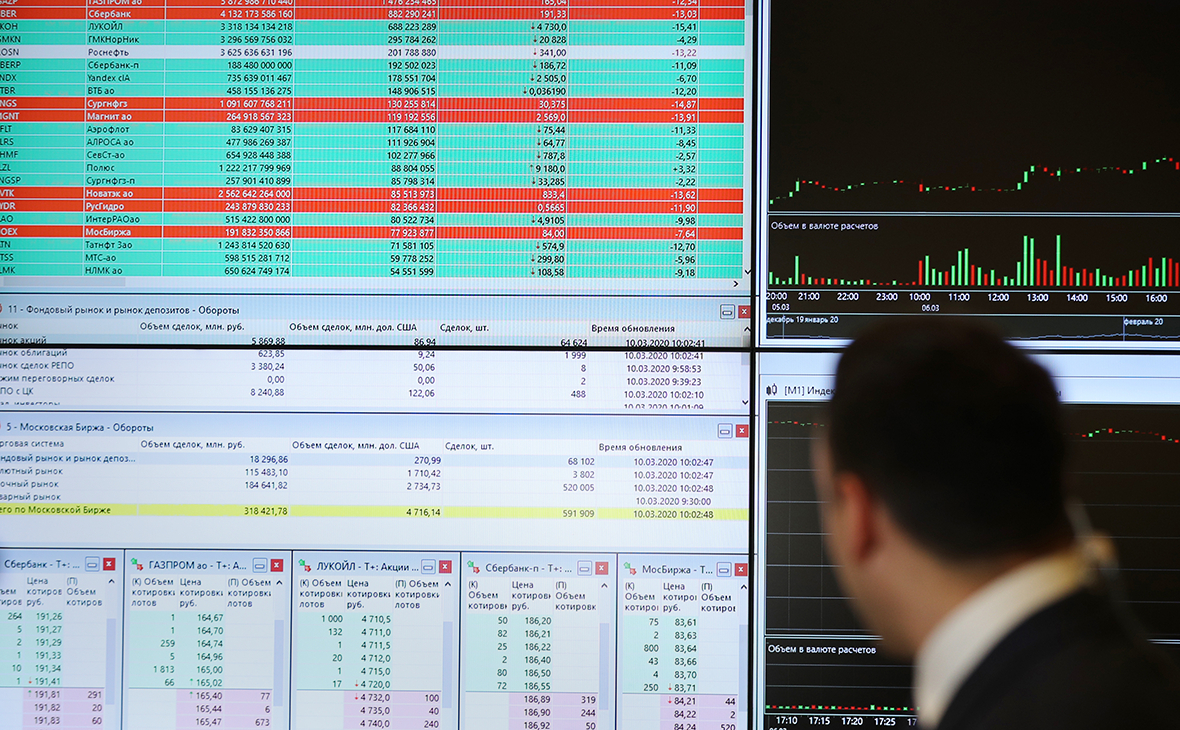

Что происходило на рынках в январе

Волатильность на российских финансовых рынках резко выросла после 18 января на фоне заявлений политиков и публикаций СМИ о возможном вторжении России на Украину, а также рисков новых санкций против Москвы. В этих условиях доходности суверенных облигаций федерального займа достигали 10%, а индекс гособлигаций RGBI упал до нового локального минимума — 127,31 п.п. За месяц индикатор потерял порядка 6%, но с начала февраля восстанавливается. Доходности ОФЗ разной срочности уже вернулись в диапазон 8,5–9,5%.

В январе российский рынок акций тоже был в отрицательной зоне: индекс РТС за месяц просел на 11,6%, до 1435,23 пункта, падая ниже 1300 пунктов в отдельные дни, индекс Мосбиржи — на 8,4%, до 1530,38 пункта.

На фоне обвала Минфин дважды отменял размещение ОФЗ, вернувшись к аукционам только в феврале, а Банк России временно перестал покупать валюту по бюджетному правилу.

Ранее ЦБ сообщал, что январский обвал на рынках стоил российским банкам порядка 200 млрд руб., но называл этот убыток «бумажным». В реальности кредитные организации этих расходов могут не понести, если рынки восстановятся, а стоимость облигаций в портфелях вырастет, пояснял тогда директор департамента банковского регулирования и аналитики ЦБ Александр Данилов. По прогнозу ЦБ, чистая прибыль кредитных организаций в январе до переоценки ценных бумаг составит 207 млрд руб., а с ее учетом — 166 млрд руб.

Влияние потерь от переоценки на бизнес банков

По данным отчетности, в январе чистая прибыль «Сбера» по РСБУ достигла 100,2 млрд руб., увеличившись на 15,6% год к году. Хотя величина отрицательной переоценки сопоставима с финансовым результатом банка в первый месяц года, ее эффект на прибыль был незначительным, следует из расчетов НКР. По оценкам агентства, обесценение бумаг на 102,4 млрд руб. отразилось в капитале, то есть не повлияло на чистую прибыль.

Финансовый результат Сбербанка за январь соответствует среднемесячному уровню 2021 года, так что отрицательная переоценка не дала значительного негативного эффекта, соглашается управляющий директор отдела валидации агентства «Эксперт РА» Юрий Беликов. Он отмечает, что на фоне повышенной волатильности крупнейший банк параллельно заработал на операциях с производными финансовыми инструментами (ПФИ) и валютной переоценке 38,1 млрд руб. «Можно сказать, что операции с ПФИ в условиях повышенной волатильности курсов валют компенсировали влияние отрицательной переоценки ценных бумаг на балансе», — заключает он.

У «Сбера» как у системно значимого банка значительная доля облигаций федерального займа в портфеле, поэтому отрицательная переоценка в январе соразмерна движению индексов суверенных бумаг, говорит заместитель директора группы «Финансовые институты» S&P Роман Рыбалкин: «Получается, что портфель облигаций «Сбера» переоценился примерно на 2%, их совокупный портфель составлял порядка 5 трлн руб. Индекс корпоративных облигаций за это время снизился на те же 2%, а индекс гособлигаций снизился даже сильнее». Другие банки в январе, скорее всего, столкнулись с сопоставимой переоценкой портфелей, считает Рыбалкин.

Отрицательная переоценка ценных бумаг — общий негативный фактор, который будет сдерживать прибыль всего сектора в ближайшие месяцы, считает Беликов. По его словам, справедливая стоимость облигаций в портфелях банков реагирует на общую нестабильность финансовых рынков из-за возможных санкций, на цикл повышения ставки ЦБ, а также на ситуацию на рынке корпоративного публичного долга.

«Это ограничит чистую прибыль в текущем году, но в целом не ухудшит устойчивость кредитных организаций. В базовом сценарии потенциал негативного влияния переоценки ограничен по суммам и времени», — утверждает Беликов. Он напоминает, что в случае ухудшения ситуации Банк России может задействовать уже опробованную меру поддержки — разрешить кредитным организациям временно не отражать потери от переоценки в отчетности. Это уже применялось весной 2020 года: на фоне обвала на рынках ЦБ объявил, что до 30 сентября банки могут оценивать ценные бумаги на своих балансах по стоимости на 1 марта.

«Регуляторные послабления в части отражения потерь от обесценения бумаг могут быть установлены, если будут введены новые радикальные внешние ограничения, они существенно скажутся на стоимости ОФЗ, и это будет грозить материальным влиянием на показатели деятельности системно значимых банков — крупных держателей госдолга. То есть такие решения скорее принимаются на основе фундаментальных факторов, нежели в зависимости от каких-то количественных критериев», — заключает аналитик «Эксперт РА».