Аналитики оценили стоимость проданных иностранцами российских активов

Какие сделки стали самыми крупными в 2022 году

В 2022 году иностранный бизнес продал в России свои активы на общую сумму $16,31 млрд, следует из отчета по рынку M&A (слияний и поглощений), подготовленного агентством AK&M (есть у РБК). За год было совершено 109 таких сделок. В денежном выражении сделки по продаже активов иностранцев в России составили 38% от общегодового объема рынка слияний и поглощений, в количественном — 20,9%, подсчитали аналитики. В общей оценке не обязательно учитываются реальные суммы сделок: в случаях, когда цена продажи не раскрывалась или была символической, аналитики приводят собственную оценку стоимости проданных активов.

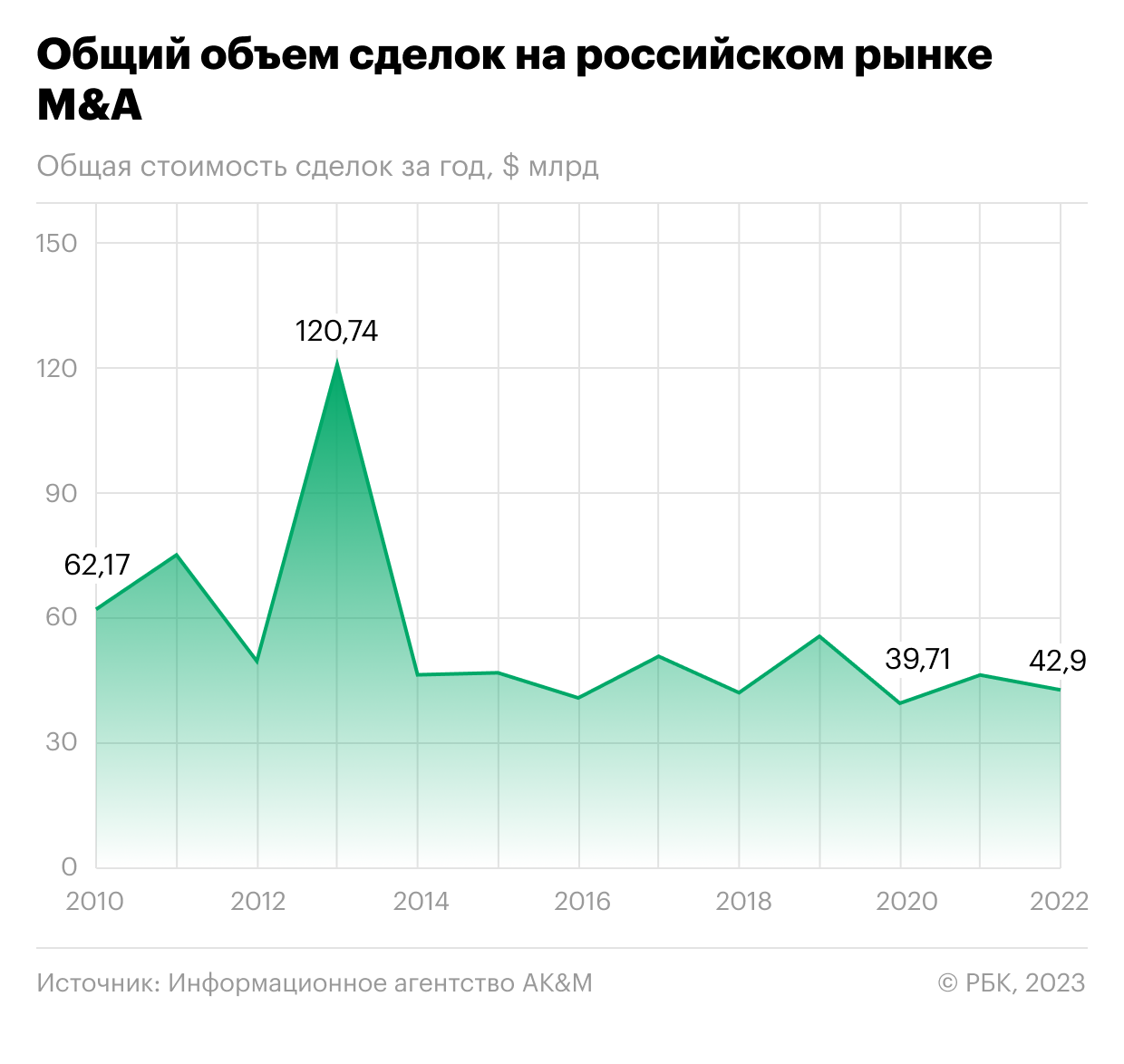

Всего на российском рынке M&A в прошлом году было совершено сделок на общую сумму $42,9 млрд, что всего на 8% меньше показателя 2021 года — $46,7 млрд. Наибольшая за 12 лет (такой период охватывает статистика AK&M) сумма сделок была зафиксирована в 2013 году — $120,75 млрд, наименьшая — в пандемийном 2020 году ($39,71 млрд).

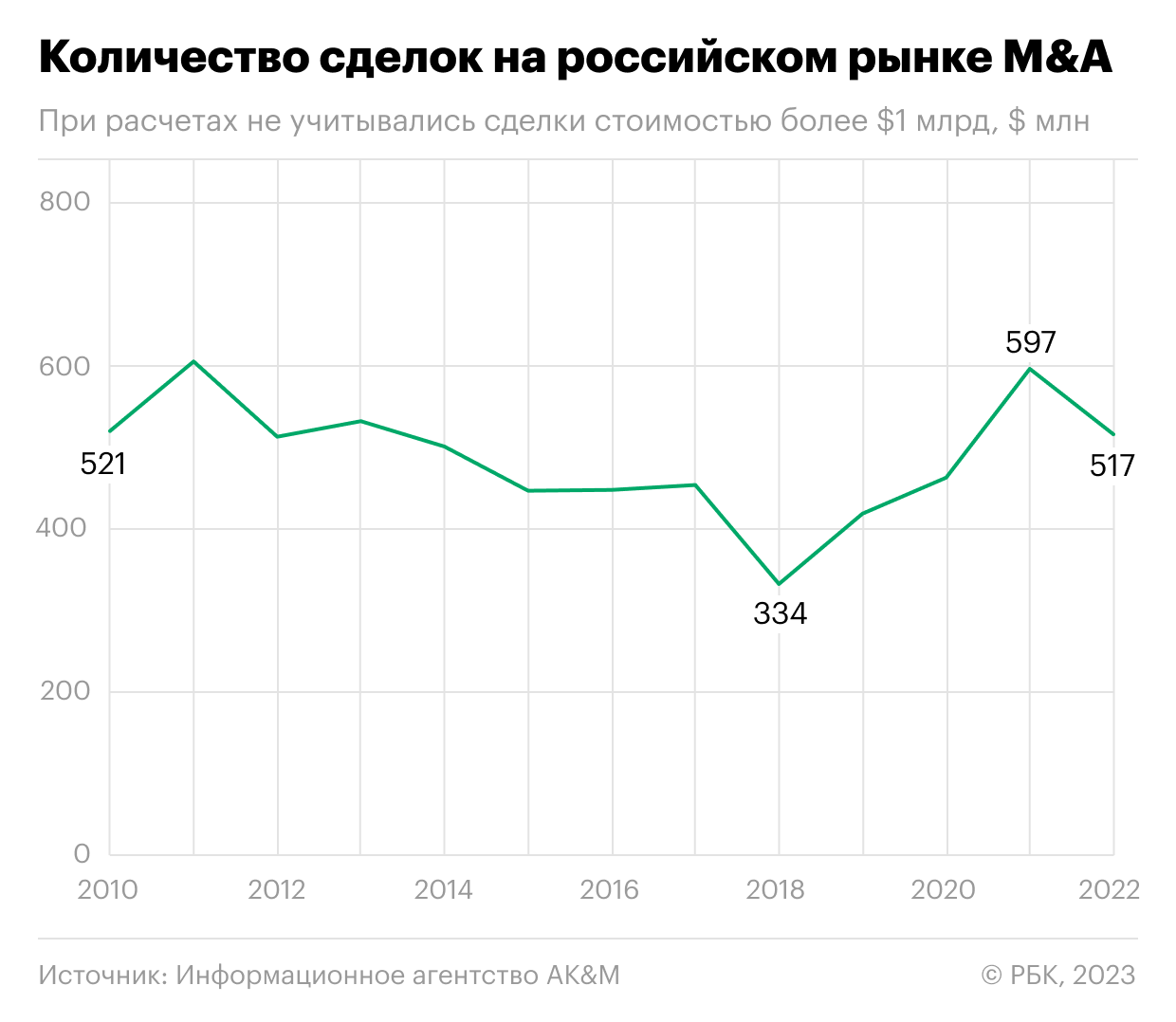

Совокупное количество сделок в 2022 году составило 517 против 597 сделок годом ранее. В отчете AK&M указано, что многие из сделок в прошлом году были вынужденными: из-за начала специальной военной операции на Украине и двусторонних санкций иностранный бизнес уходил из России, а российские компании распродавали свои активы за рубежом. Но в статистике учитываются и сделки, которые российские владельцы совершают за рубежом: например, продажа футбольного клуба «Челси» миллиардером Романом Абрамовичем или продажа активов Сбербанка в Центральной и Восточной Европе. Сейчас AK&M остается фактически единственной компанией, оценивающей рынок M&A в России, — ни Refinitiv, ни KPMG, которые выпускали аналогичные отчеты в последние годы, не публиковали их по итогам 2022-го.

Как иностранный бизнес уходил из России

Активнее всего российский рынок в 2022 году, по данным AK&M, покидали компании из США. По подсчетам аналитиков агентства, за год было продано 18 активов американского бизнеса в России. Еще 14 сделок пришлось на продажу российских активов, принадлежавших инвесторам из Финляндии, десять сделок — на активы чешского бизнеса в России.

Сильнее всего уход иностранных инвесторов сказался на машиностроении, говорится в отчете: в этой отрасли была заключена 21 сделка на общую сумму $5,03 млрд. Также заметен исход иностранцев был в секторе услуг и строительстве: в них в 2022 году совершили 11 сделок на $2,87 млрд и 20 сделок на $2,2 млрд соответственно.

«В связи с распродажей иностранных компаний на рынке появилось много качественных активов, от которых избавляются иностранные владельцы, не затронутые запретом, — в основном машиностроительные компании. Это хоть и повысило среднюю стоимость сделок, заключенных в 2022 году, но при этом увеличило предложение, в связи с чем активы похуже качеством практически перестали продаваться или продаются заметно ниже рыночной стоимости», — отмечают аналитики.

В 2022 году средняя стоимость сделки на российском рынке M&A составила $67,3 млн против $43,4 млн годом ранее (в расчетах не учитывались сделки стоимостью от $1 млрд). Дорогих сделок от $1 млрд в прошлом году было всего четыре, что является самым низким показателем за всю историю наблюдений, говорится в отчете. Для сравнения: в 2021 году таких сделок было 11.

Самой дорогой сделкой по уходу иностранцев из России стала продажа холдинга Avito. В рамках нее южноафриканская Naspers продала активы холдингу Kismet Capital Group бывшего гендиректора «МегаФона» Ивана Таврина за $2,45 млрд. На втором месте — сделка Mercedes-Benz и автодилера «Автодом» оценочной стоимостью $1,66 млрд (сумма сделки не раскрывалась). Немецкий концерн продал российской компании подмосковный завод по производству легковых автомобилей. На третью строчку аналитики поместили выход французской группы Renault из российских автомобилестроительных активов (они были переданы российским государственным структурам за символическую сумму). Оценочная стоимость проданных активов составила $1,13 млрд, указано в отчете AK&M.

«Стоит заметить, что далеко не все сделки по продаже бизнеса зарубежных инвесторов попадают в нашу статистику. Это объясняется символическими суммами, за которые продаются некоторые предприятия, а также затяжным процессом согласования продаж. Многие из них вообще не могут быть завершены из-за законодательных ограничений», — уточняется в отчете AK&M.

Прежде всего речь идет о президентском указе, ограничивающем продажу российских активов иностранцами из недружественных стран. Пример сделки, замороженной из-за указа, — продажа активов финской Fortum (владеет несколькими теплоэлектростанциями в России, участвует в проекте «Северный поток-2»). Об уходе Fortum заявила еще в мае, но пока не продала свои активы.

Какие сделки совершал российский бизнес

Кроме покупок активов у уходящих иностранных инвесторов российский бизнес продавал активы за рубежом. Повышение активности в таких сделках связано с санкциями, констатируют аналитики AK&M.

Самой крупной сделкой в этом сегменте и самой дорогостоящей сделкой за год стала продажа футбольного клуба «Челси» бизнесменом Романом Абрамовичем. Клуб был продан консорциуму британских инвесторов во главе с Тоддом Боэли за $3,15 млрд. Еще шесть крупных сделок по продаже российских активов за рубежом были зафиксированы в секторе финансовых институтов. Например, Сбербанк продал AIK Banka a.d. Beograd свои активы в Восточной и Центральной Европе за $560,8 млн (о сделке было объявлено еще в 2021 году, но она завершилась в 2022-м). Также «Сбер» продал свои «дочки» в Казахстане и Швейцарии.

Что касается покупки россиянами зарубежных активов, то таких сделок в 2022 году было совершено всего восемь, что в два раза меньше, чем в 2021 году. «Суммарная стоимость [таких сделок] упала еще сильнее — в 2,2 раза, до $1,1 млрд с $2,48 млрд. Средняя стоимость трансграничной сделки российских инвесторов в 2021 году снизилась на 10%, до $140,9 млн с $155 млн годом ранее», — говорится в отчете AK&M.

Больше всего трансграничных сделок совершил ИT-холдинг Softline, в 2022 году группа приобрела пять зарубежных активов. Самая крупная сделка — покупка индийского системного интегратора Value Point Systems за $576 млн (оценочная стоимость). В секторе девелопмента произошла только одна сделка — Akkermann Cement, которая входит в холдинг USM Алишера Усманова, за $174,7 млн купила 98,6% акций одного из крупнейших в Узбекистане заводов «Ахангаранцемент». Но сделка была завершена до начала специальной военной операции, напомнили в AK&M.

«Общий тренд этого сегмента по-прежнему остается негативным. Санкции, введенные Западом против крупнейших российских корпораций, сократили in-out активность до минимума. Стоит ожидать покупок только в ряде стран, которые отказались от введения санкций», — констатируют аналитики.

Что ждет российский рынок M&A в 2023 году

Многие сделки в 2022 году были приостановлены или ушли «на второй круг» из-за ограничений, поэтому в 2023 году стоит ждать роста объемов сделок по продаже активов иностранцев в России, отмечает директор инвестиционного банка Aspring Capital Анна Аралова. «По количеству сделок, возможно, будет падение или показатели будут такими же, как в 2022 году, но по объему сделок возможен рост. Многие крупные компании афишировали уход, но еще не завершили эти процессы: IKEA, Danone, Carlsberg и другие», — перечисляет эксперт.

Потенциал рынка M&A, связанный с исходом иностранных собственников, остается значительным, согласен управляющий директор АКРА Алексей Мухин. Директор департамента инвестиций и рынков капитала Kept Денис Суровцев также ожидает снижения объемов рынка на фоне роста дисконтов на иностранные активы в России из-за более активного государственного регулирования. «Также курс рубля сейчас существенно ниже, чем в 2022 году. Поэтому снижение рынка весьма вероятно, а его глубина будет зависеть от динамики валютного курса и устанавливаемых государством дисконтов», — объясняет он.

Анна Аралова прогнозирует значительный объем сделок внутри России: локальный бизнес ищет пути вложения капитала внутри страны, из-за того что внешние возможности для инвестирования ограничены. «Средства от возможных трансграничных сделок перераспределяются на внутренний рынок», — поясняет она. Постепенного оживления внутрироссийских сделок не исключает и Суровцев. «Если, конечно, оно не столкнется с новыми препятствиями», — добавляет эксперт.

«Я не вижу оснований для радикального снижения объема сделок на рынке России. Многие из зарубежных компаний, задекларировавших прекращение бизнеса в РФ, не торопятся уходить и тем более продавать бизнес. Из тех, кто все же решил продавать, многие обнаружили, что это не так быстро и просто, как казалось, и до сих пор находятся в той или иной стадии процесса продажи», — говорит партнер Б1 Юрий Нечуятов. Российские инвесторы по-прежнему активны и торопятся использовать представившиеся возможности войти в новые активы или увеличить присутствие в сегментах, в которых они уже активны, добавляет он.

Еще один тренд — это выход российских бизнесменов из российских активов и их переориентация на Запад, обращает внимание Аралова: «Причем речь не идет о каких-то некачественных активах, это прибыльные бизнесы с высокими показателями, просто инвесторы принимают решение развиваться за пределами страны».