Месяц самоизоляции в России не привел к резкому росту плохих долгов

Аналитики ожидают ухудшения ситуации через несколько месяцев

В апреле, во время действия режима самоизоляции в российских регионах, объем кредитов с новой просрочкой (до 30 дней) вырос на 10–17% по сравнению с мартом в зависимости от вида займа, оценили по просьбе РБК в бюро кредитных историй «Эквифакс» (входит в топ-3 на рынке). Увеличение такой просрочки означает, что в этот период больше добросовестных заемщиков стали впервые пропускать кредитные платежи.

«Но ни по одному из видов кредитов текущий уровень ранней просроченной задолженности не является максимумом даже по сравнению с 2019 годом», — указал гендиректор «Эквифакса» Олег Лагуткин. По его словам, число и доля кредитов с технической просрочкой (1–5 дней) в апреле практически не изменились по сравнению с предыдущими месяцами.

Как отмечает Лагуткин, чаще всего россияне впервые допускали просрочки по необеспеченным кредитам: в категорию проблемных в апреле перешли ссуды на 350 млн руб., и объем просрочки в сегменте беззалоговых кредитов вырос до 2,4 млрд руб. Наименьший рост «Эквифакс» отмечает по ипотечному портфелю.

Что касается доли ссуд с просрочкой свыше 30 дней к общему количеству кредитов, то, по данным Национального бюро кредитных историй, в апреле она даже незначительно сократилась (расчеты НБКИ есть у РБК). Бюро не выделяло клиентов, которые впервые пропустили платеж в апреле. Объединенное кредитное бюро (ОКБ) статистику не предоставило.

По данным НБКИ, в апреле доля необеспеченных ссуд с задержкой платежей свыше 30 дней составила 21,4% от общего количества, что на 1,6 п.п. ниже по сравнению с мартом, но выше уровней конца прошлого и начала 2020 года. Почти такое же улучшение платежной дисциплины НБКИ зафиксировало в автокредитовании: там доля долгов с просрочкой свыше месяца в апреле сократилась до 7,1% (минус 1,7 п.п.). Ниже всего уровень такой просрочки в ипотеке — 1,6% (минимальный за весь последний год уровень).

Пессимизм банков и ЦБ

Банк России не исключал роста доли просроченной задолженности на фоне кризиса и пандемии коронавируса. Объем кредитов «под риском», выданных гражданам, малому бизнесу и компаниям из пострадавших отраслей, ЦБ оценивал в 19 трлн руб. Регулятор еще не раскрывал данные о динамике просрочки в апреле. По данным ЦБ за март, доля просроченных кредитов существенно не изменилась и составила 4,5% от объема розничного портфеля (pdf).

В апреле крупные банки зафиксировали рост отказов клиентов платить по кредитам из-за потери работы и снижения дохода, писал РБК. Но кредитные организации не наблюдали существенного увеличения доли просроченной задолженности.

Что помогло россиянам выполнять обязательства перед банками

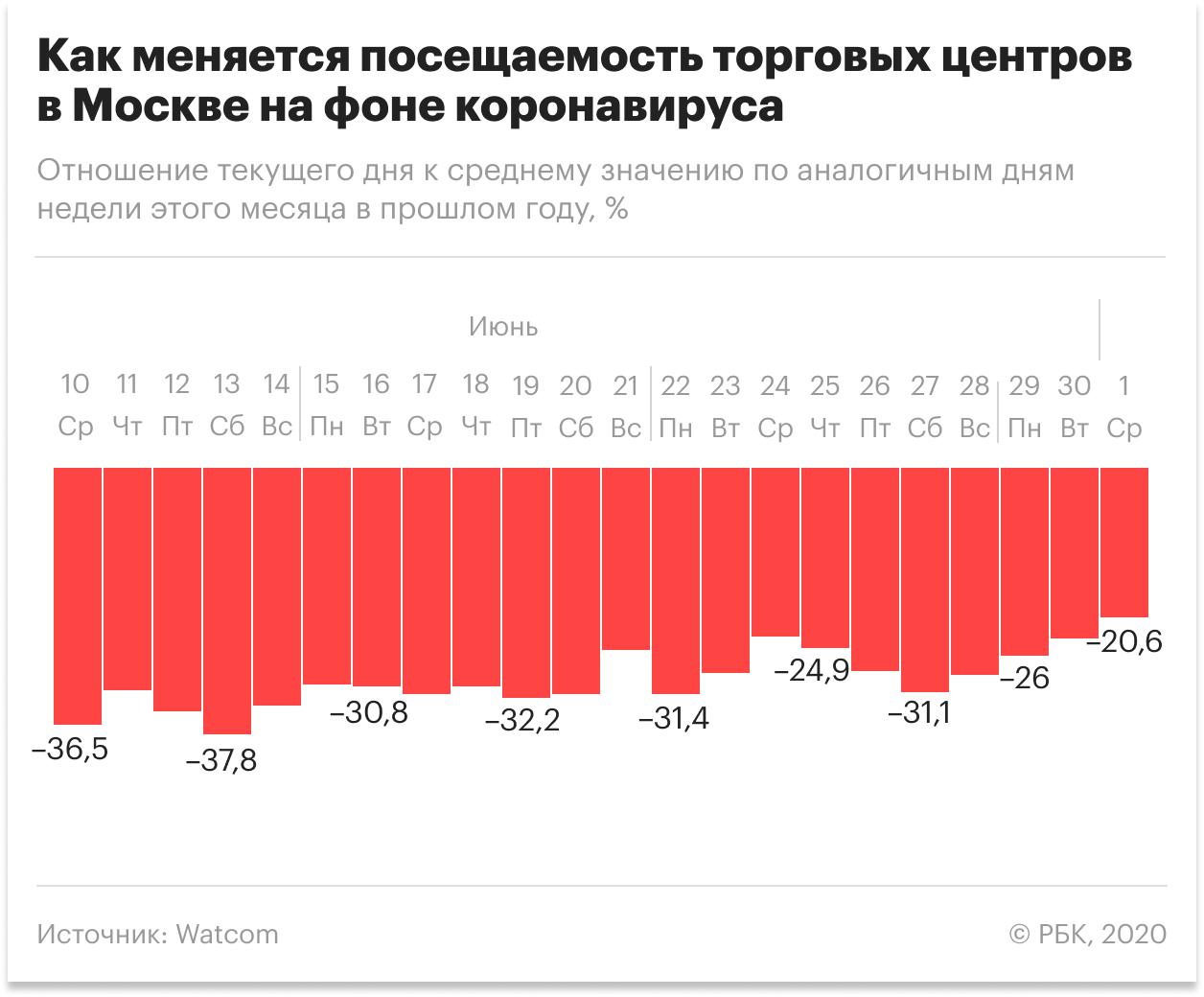

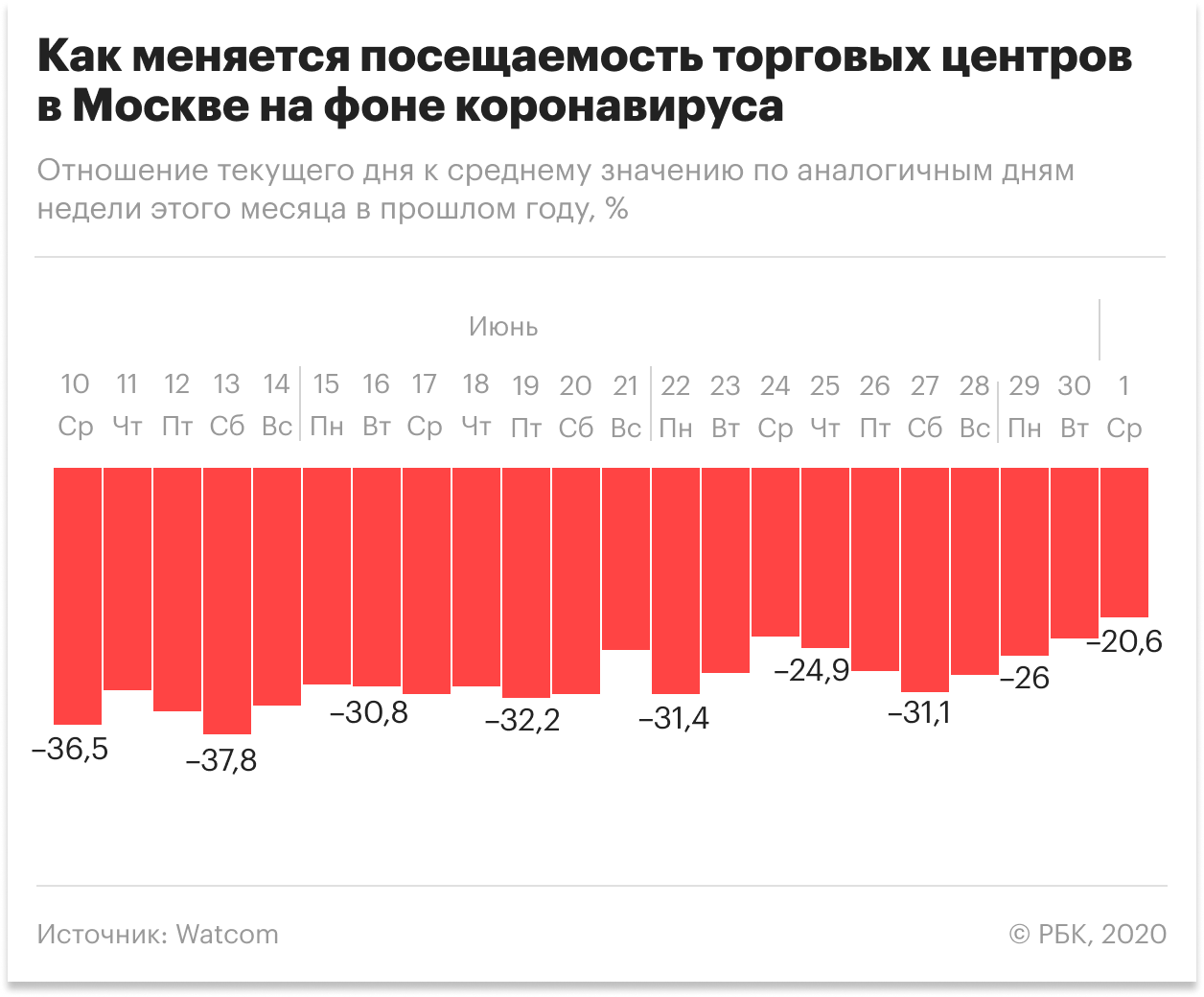

На поведение заемщиков могло повлиять введение ограничительных мер — потребление во время самоизоляции снизилось, говорит заместитель директора группы рейтингов финансовых институтов АКРА Виктор Антонов. Он не исключает, что сдержанная динамика просрочки связана с тем, что у населения еще остались сбережения.

«Многие банки ужесточили кредитные политики, поэтому, как и в любом другом кризисе, в начале выглядит все довольно устойчиво», — говорит Лагуткин из «Эквифакса». Он не исключает, что к моменту выхода из кризиса ситуация ухудшится.

Часть потенциально проблемных кредитов просто не вошла в статистику за апрель, отмечает директор — руководитель направления банковских рейтингов агентства НКР Михаил Доронкин. «Отдельные заемщики могли успешно заплатить очередной платеж в начале апреля, а затем столкнуться со снижением зарплаты либо увольнением. У части заемщиков остались сбережения, достаточные для осуществления платежей в ближайшие несколько месяцев», — поясняет он.

Еще один фактор, который мог сильно сгладить показатели, — государственные программы реструктуризации и поддержки заемщиков, отмечает директор по маркетингу НБКИ Алексей Волков. «Речь идет о решениях по введению кредитных каникул или так называемого льготного периода с отсрочкой погашения суммы основного долга и уплаты процентов по кредитам. Также стоит отметить и реализацию банками собственных программ реструктуризации», — говорит он.

«Пик уровня просроченной задолженности следует ожидать в первые месяцы после ее завершения (программы реструктуризации. — РБК), то есть к началу следующего года. Рост NPL (non performing loans — просроченные кредиты. — РБК) может составить 50% и более для отдельных игроков рынка», — оценивает Лагуткин, ссылаясь на показатели кризисов 2008-го и 2014 годов.

По данным ЦБ на 6 мая, за реструктуризацией кредитов обратились 1,4 млн россиян (pdf). Банки успели рассмотреть свыше 1,2 млн заявок и одобрить 58,9% из них. Еще 210 тыс. граждан обратились в банки за кредитными каникулами по новому закону. 68% из них в итоге получили отсрочку платежей.

Как низкая просрочка влияет на риски банков

«Показатель просроченной задолженности к общему кредитному портфелю банка и раньше плохо отражал реальное качество портфеля в отличие от винтажного анализа (анализ выхода на просрочку кредитов, выданных в один период. — РБК). Сейчас же с учетом решений правительства и ЦБ, разрешающих заемщикам взять кредитные каникулы, этот показатель еще меньше отражает изменения качества портфеля», — говорит гендиректор ОКБ Артур Александрович.

Состояние банковских портфелей точнее покажет рост стоимости риска (CoR, cost of risk. — РБК), считает Антонов. Он определяется как сумма резервов под кредитные потери в отношении к размеру кредитного портфеля и отражает превентивное создание резервов на случай потерь.

Крупные банки уже в первом квартале зафиксировали рост стоимости риска, следует из их отчетности по МСФО. В Сбербанке совокупный показатель CoR вырос с 0,65 до 2,92%, в ВТБ — с 0,8 до 1,5%, в Тинькофф Банке — с 7,5 до 15,9%. Все три банка сообщили о формировании дополнительных резервов на случай возможных кредитных потерь.

«До начала октября отчетность по российским стандартам будет не вполне адекватно отражать качество розничных портфелей. Во-первых, по значительной части проблемных ссуд будут предоставлены кредитные каникулы, то есть они останутся непросроченными, во-вторых, банки получили возможность не ухудшать качество таких ссуд», — говорит Доронкин.

Кризис в сегменте потребкредитования станет заметен к середине лета, считает директор рейтингов финансовых институтов Национального рейтингового агентства (НРА) Юрий Ногин. «Прогноз просроченной задолженности согласно принципам учета, применяемым ЦБ, может составить на конец 2020 года 12–14%. Стоимость риска может составить 5–6% в этом году против 2,3% в прошлом», — прогнозирует он.