Эксперты оценили долю проблемных кредитов на зарплаты под 0%

Как льготные госпрограммы для пострадавшего от пандемии малого бизнеса отразятся на банках

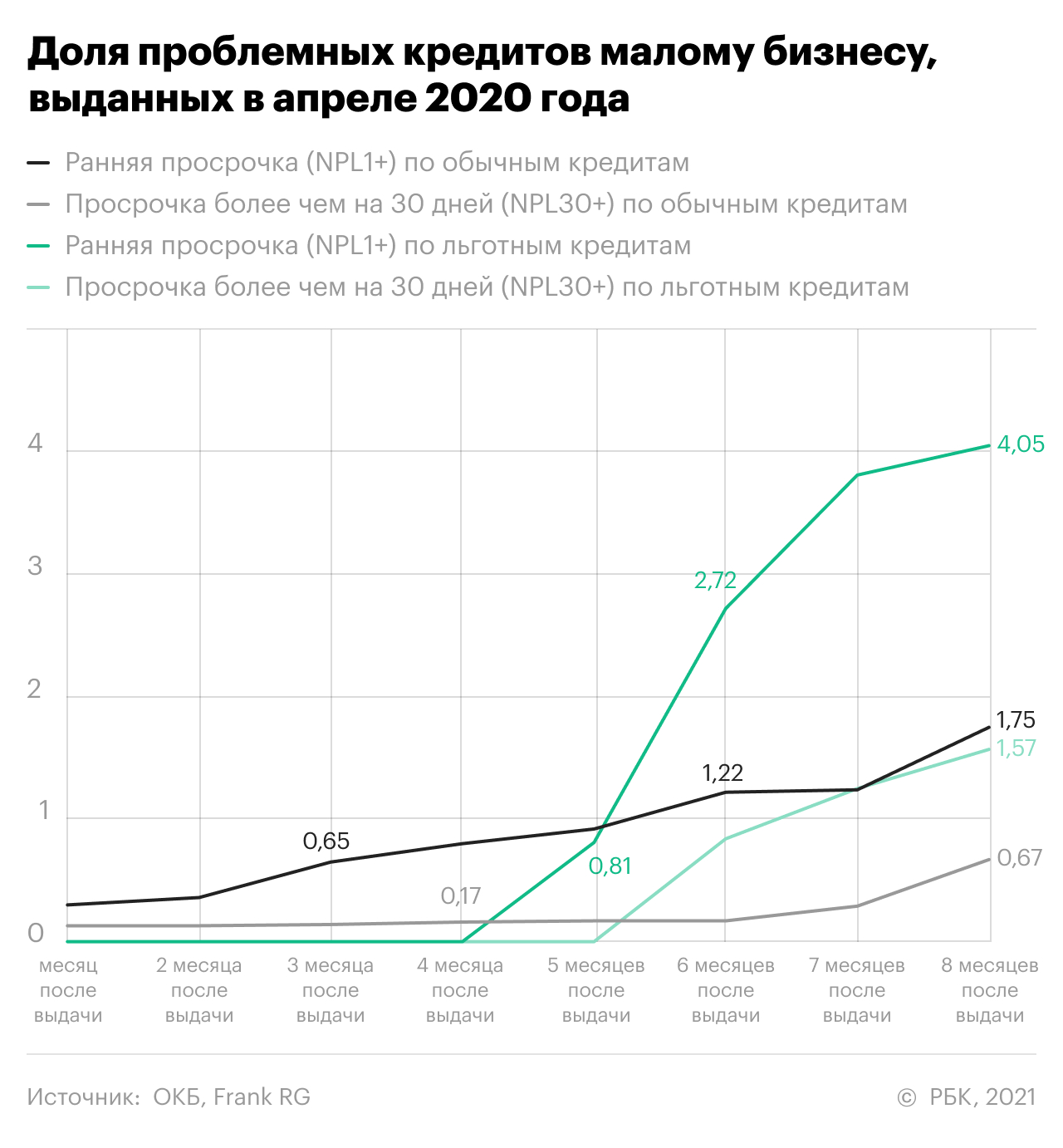

Уровень дефолтности первых льготных кредитов, выданных малому бизнесу в начале кризиса и пандемии, оказался примерно вдвое выше, чем по обычным ссудам, говорится в совместном исследовании Объединенного кредитного бюро (ОКБ) и Frank RG (есть у РБК). Аналитики сравнили кредиты малому бизнесу одного поколения, которые выдавались в апреле—мае 2020 года, разделив их на льготные и обычные. Под льготными подразумевались ссуды на зарплаты под 0%.

Правительство предложило выдавать малым и микропредприятиям ссуды на выплату зарплат сотрудникам в конце марта 2020 года, после того как было объявлено о нерабочих днях с 28 марта из-за роста заболеваемости COVID-19. На «антикризисные» кредиты могли рассчитывать заемщики из пострадавших от пандемии отраслей экономики. Срок кредита — один год, первые шесть месяцев ставка по нему составляет 0% (заемщик гасит только основной долг), после этого ставка поднимается, хотя и остается льготной, следует из постановления № 422.

По оценкам ОКБ, «зарплатные» кредиты стали становиться проблемными на пятый месяц после выдачи, то есть в сентябре и октябре прошлого года. Доля ранней просрочки (от одного дня) по таким ссудам в декабре составила 4,05%. При этом уровень просрочки по обычным, нельготным кредитам был ниже в 2,3 раза — 1,75%. Если смотреть долю неработающих кредитов свыше 30 дней (NPL30+), картина схожая: по льготным кредитам просрочка находилась на уровне 1,57% против 0,57% по обычным.

Как господдержка повлияла на кредитование малого бизнеса

Помимо кредитов на зарплаты под 0% малый и средний бизнес (МСБ) в качестве поддержки мог рассчитывать на льготные ссуды на возмещение недополученных средств. Обе госпрограммы стали драйверами роста портфеля МСБ, говорится в исследовании.

В 2020 году каждый второй (53% от всех выдач) кредит небольшим компаниям оформлялся на льготных условиях. На «антикризисные» ссуды пришлось 14% общего объема выдач в прошлом году, или 300 млрд из 2,16 трлн руб. На 1 января 2021 года кредитный портфель банков в сегменте МСБ достиг 3 трлн руб., увеличившись за год на 13%, оценивают в ОКБ и Frank RG. Согласно данным ЦБ, на 1 декабря портфель кредитов малому бизнесу достиг 5,6 трлн руб., прирост задолженности за год составил 20,4% (*.pdf).

Господдержка привлекла в банки компании, которые ранее не обращались за заемными средствами. Например, доля российских фирм из сегмента микробизнеса, имеющих хотя бы один кредит, в 2020 году увеличилась более чем вдвое — до 8% от числа активных участников рынка, оценили эксперты.

Выдачи заемных средств определялись скорее льготными программами, а не риск-политикой банков, подчеркивают аналитики ОКБ и Frank RG. «Банки едва бы решились на такой эксперимент за свои деньги, поэтому показатели портфеля льготных займов представляют особый интерес», — говорится в исследовании.

Поскольку в обычных условиях кредиторы не стали бы работать с такими клиентами, качество этих кредитов сложно предсказать в будущем, отмечает гендиректор ОКБ Артур Александрович.

Какая доля кредитов МСБ станет проблемной после пика кризиса

Как отмечается в исследовании ОКБ и Frank RG, оценить качество всего портфеля МСБ пока невозможно: предприниматели также могли обращаться за кредитными каникулами по федеральному закону или брать льготные ссуды с мораторием на выплаты до 1 декабря 2020 года. Но за год уровень риска по портфелю скорее вырос, признают аналитики. Почти четверть заемщиков в сегменте МСБ (24,1%) имеют уровень риска «выше среднего», за год доля таких клиентов увеличилась на 3,2 процентного пункта.

Высокая дефолтность по льготным кредитам неудивительна, говорит старший кредитный аналитик Moody’s Ольга Ульянова. Она напоминает, что на субсидированные ссуды могли рассчитывать именно компании из пострадавших отраслей.

«Не надо забывать, что в целом кредиты МСБ сформировали наибольшую среди всех кредитных сегментов долю реструктурированных кредитов. Сюда входят прежде всего нельготные кредиты. Поэтому, если бы не массовые реструктуризации, у нельготных кредитов были бы все шансы перехватить пальму первенства по просрочкам у кредитов льготных», — подчеркивает Ульянова.

По данным ЦБ, за период с 20 марта 2020 года по 27 января 2021 года компании малого и среднего бизнеса направили 182,6 тыс. обращений в банки о реструктуризации кредитов (.pdf). Банки провели 95,8 тыс. реструктуризаций. Объем задолженности компаний МСБ по таким кредитам к концу января достиг 867,5 млрд руб. Доля реструктурированных ссуд в общем портфеле кредитов МСБ достигла 15%, напоминает Ульянова.

По оценкам Moody’s, менее 30% кредитов малому бизнесу, попавших на реструктуризацию, в итоге окажутся дефолтными (на основе данных банков, имеющих рейтинги агентства). Среди льготных кредитов, выданных в пандемию, доля проблемных будет «существенно меньше 20%», полагает эксперт.

«Если бы не программы поддержки, дополнительно могли оказаться в просрочке до 7–8% кредитов данному сектору», — оценивает управляющий директор рейтингового агентства НКР Дмитрий Орехов. Он считает, что льготные кредиты имели эффект, хотя их основная цель заключалась в сохранении занятости. Рост дефолтов по обязательствам в сегменте МСБ, по его словам, начнется во второй половине 2021 года, когда завершится срок послаблений для банков по резервированию реструктурированных ссуд МСБ. «До середины текущего года банки будут предпочитать реструктуризацию таких кредитов», — добавляет Орехов.

«После кризиса 2014 года банки считают микро- и малый бизнес высокорискованным, поэтому кредиты получали в основном наиболее надежные компании. Из-за этого фактические показатели кредитного портфеля последних лет были обнадеживающими — по обычным кредитам уровень потерь невысок, наблюдался долгосрочный тренд на улучшение качества портфеля. Иная ситуация с льготными кредитами для компаний, оказавшихся в сложной ситуации», — отмечает Александрович. Он считает, что оценить долю проблемных кредитов МСБ в портфелях банков можно будет не раньше середины 2021 года. «Хочется надеяться, что уровень дефолтов будет приемлемым», — заключает он.

Нужны ли послабления бизнесу и банкам дальше

Эффект льготных кредитов проявится в марте, когда компании будут не связаны обязательствами по сохранению численности сотрудников, замечает президент ассоциации «Опора России» Александр Калинин. Он напоминает, что правительство готовит новый пакет мер по поддержке малого бизнеса, «в том числе с точки зрения кредитов». Бизнес также считает, что нужно поддержать и работу банков с МСБ. «2 февраля прошло совещание с председателем ЦБ Эльвирой Набиуллиной. Как известно, до 1 июля действуют послабления ЦБ в отношении резервирования кредитов МСБ, отнесения портфелей к рисковым, в отношении переоценки залогов. Мы просили ЦБ продлить меры до конца года», — сказал Калинин.

По словам Ульяновой, ЦБ вряд ли будет повторно продлевать льготы. «Прибыль банков достаточна для того, чтобы абсорбировать необходимые резервы, а раз прибыль будет достаточной, то и капитал банковского сектора, как основной фактор его платежеспособности, не пострадает», — поясняет старший кредитный эксперт Moody’s.

«Экономика постепенно входит в нормальный режим развития, к 1 июля потребность в масштабных послаблениях может снизиться», — соглашается старший директор группы рейтингов финансовых институтов АКРА Валерий Пивень. По его словам, ссуды МСБ не составляют значительную часть кредитного портфеля банков, а значит, эффект от досоздания резервов «будет терпимым».