Эксперты оценили последствия для банков из-за ужесточения мер в ипотеке

Они понесут потери из-за сокращения кредитов от застройщиков и комиссий от страховок

Меры ЦБ по сдерживанию ипотеки «от застройщиков» по сверхнизким ставкам, а также новые требования к ипотечным страховкам лишат российские банки 80 млрд руб. прибыли в 2023 году. Такие оценки приводятся в обзоре рейтингового агентства «Эксперт РА», поступившем в РБК.

ЦБ обратил внимание на растущие риски ипотеки по программам «от застройщиков» осенью прошлого года. Глава регулятора Эльвира Набиуллина называла низкие ставки по таким кредитам «маркетинговым ходом» для маскировки завышенных цен на жилье. Ипотека с субсидируемой ставкой от девелоперов стала популярна в прошлом году на пике кризиса. По таким программам заемщик может оформить кредит по ставке ниже рыночной, девелопер, продавший недвижимость, компенсирует банку разницу между «квазильготной» и рыночной ставками, а свои расходы может заложить в стоимость квартир.

По мнению аналитиков «Эксперт РА», давление на рынок окажут три регуляторные новации. Две из них ЦБ ввел в этом году, они касаются непосредственно ипотеки «от застройщиков».

- Надбавки по резервам в зависимости от полной стоимости (ПСК) ипотечного кредита: чем ниже ставка по ипотеке, то есть чем больше отклонение ПСК от доходности 10-летних ОФЗ, тем выше должны быть отчисления в резервы. Требования распространяются на ссуды, выданные после 15 марта, мера начинает действовать 30 мая.

- Макропруденциальные надбавки по ипотечным кредитам с низким первоначальным взносом. Начнут действовать для новых ссуд с 1 июня. Повышенные коэффициенты будут применяться к нельготной ипотеке с первоначальным взносом ниже 20%, с 2024 года — ниже 30%. Меры касаются кредитов на новостройки (по договору участия в долевом строительстве, или ДДУ) с момента выдачи кредита до истечения одного года с получения разрешения на ввод дома в эксплуатацию. Именно такое условие часто применяется в партнерских программах застройщиков и банков, когда заемщик может рассчитывать на сверхнизкую ставку по ссуде до завершения строительства дома.

- Новые правила продажи страхового полиса при оформлении ипотеки. Заемщики могут приобретать страховку не только у аккредитованных банком страховщиков по завышенной цене, а у любой страховой компании, имеющей кредитный рейтинг. Если раньше этот подход был лишь рекомендацией ЦБ, то с 1 сентября он закреплен в постановлении правительства о допустимых условиях соглашений между банками и страховщиками.

Около половины от 80 млрд руб. — потерянный процентный доход от непосредственного сокращения выдач ипотеки «от застройщиков», недополученные комиссии от девелоперов, а также расходы на досоздание резервов по уже выданным таким кредитам, поясняет младший директор по банковским рейтингам «Эксперт РА» Надежда Караваева. Остальное, по ее словам, приходится на недополученные комиссии от ипотечного страхования.

«В масштабах сектора это не критически значимая, но заметная сумма», — отмечает аналитик. Караваева, впрочем, подчеркивает, что недополучение доходов сейчас из-за более жесткого регулирования «способно поддержать их в будущем», поскольку риски в ипотеке будут сдерживаться мерами ЦБ.

В 2022 году прибыль российских банков упала до 203 млрд руб. с 2,4 трлн руб. годом ранее. По прогнозу ЦБ и рейтинговых агентств, в 2023 году она может вырасти до 1–1,5 трлн руб.

Прогноз на 2023 год

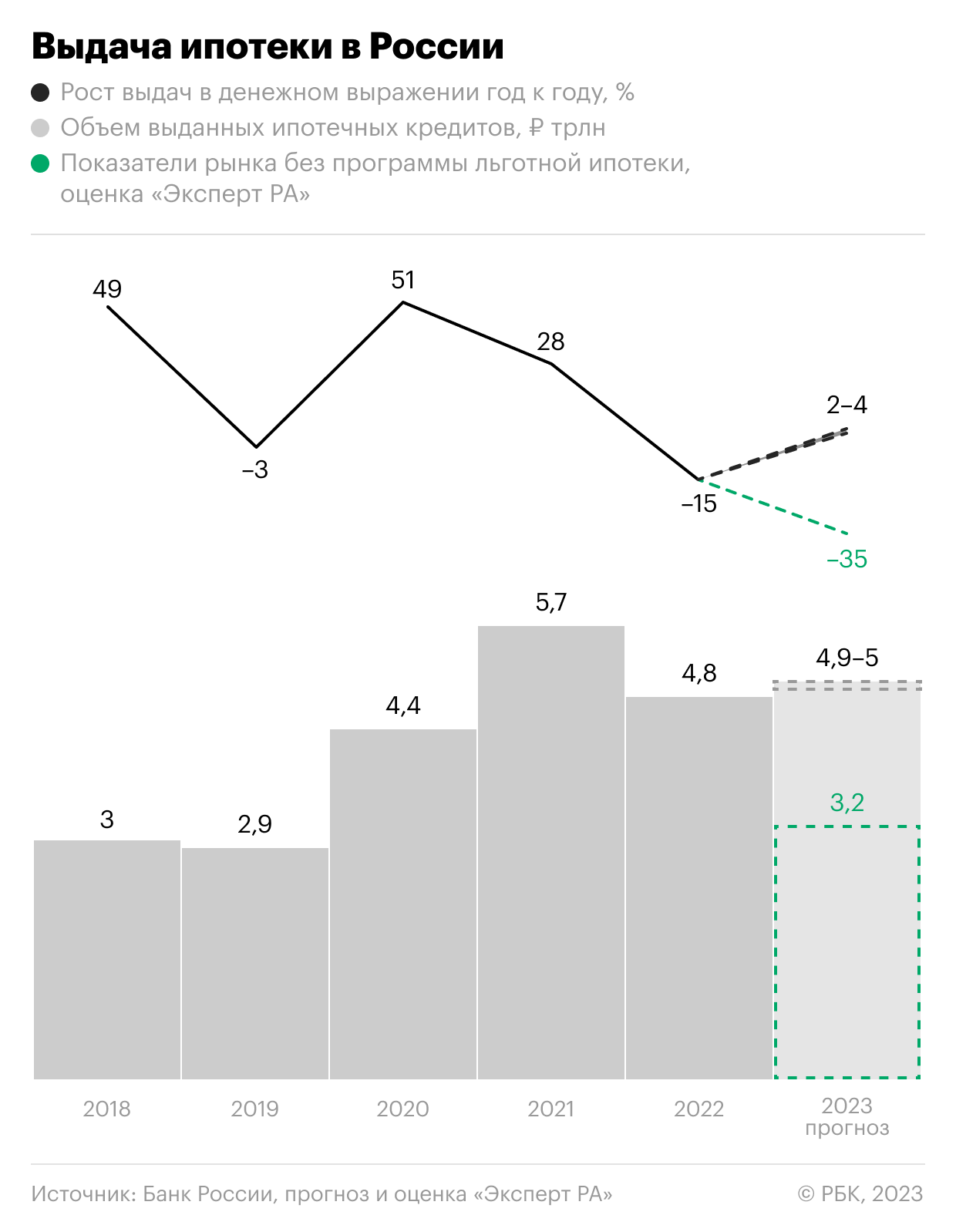

«Эксперт РА» ожидает, что в этом году российские банки одобрят населению ипотеку на 4,9–5 трлн руб., что немногим больше результата кризисного 2022 года. Динамика в сегменте будет слабой, поскольку увеличение цен на недвижимость существенно опережает темпы роста реальных располагаемых доходов, констатируют аналитики: в 2022-м квартиры подорожали на 23%, а доходы населения упали на 1%. «[Это] оказывает давление на количество платежеспособных заемщиков», — говорится в обзоре.

Если бы не новое регулирование, выдачи ипотеки в России были бы на 350–400 млрд руб. выше, оценивает Караваева.

Продление льготной ипотеки на новостройки на 2023 год не приведет к активизации выдач, а «лишь удержат рынок от падения», считают в «Эксперт РА». По оценкам агентства, в случае отмены программы объем новой ипотеки в 2023 году составил бы всего 3,2 трлн руб. против 4,8 трлн руб. в 2022-м.

Ранее агентство НКР прогнозировало, что в этом году банки одобрят ипотеку на 4,6–5 трлн руб. Без регуляторных новаций рынок вполне мог приблизиться к рекорду 2021 года — 5,7 трлн руб., считает управляющий директор рейтингового агентства НКР Михаил Доронкин.

«В последние три-четыре квартала спрос на первичное жилье активно поддерживается искусственно за счет изобретения все новых «схем». Однако платежеспособный спрос не безграничен, что проявляется в том числе в заметном замедлении темпов ипотечных выдач», — заключает старший директор группы рейтингов финансовых институтов АКРА Ирина Носова.