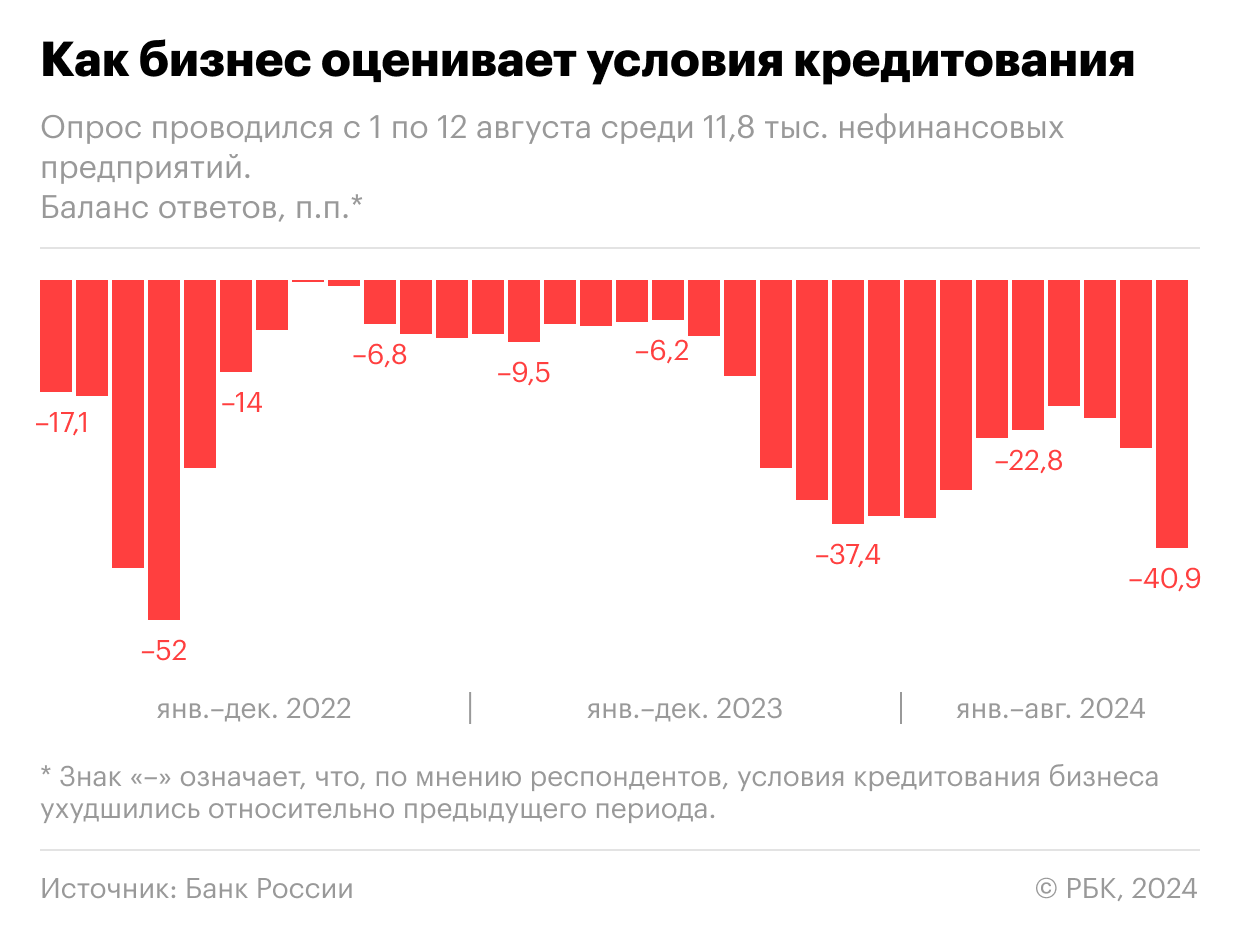

Бизнес ухудшил оценки условий кредитования до антирекорда с 2022 года

Российские компании в текущем августе зафиксировали резкое ухудшение условий кредитования, сообщил в регулярном «Мониторинге предприятий» Банк России. Индекс кредитных условий, отражающий баланс ответов бизнеса на вопрос в анкете регулятора «как изменились условия кредитования?», сместился в сторону значения минус 40,9 п.п., где знак минус означает ухудшение оценок доступности ссуд.

Индикатор вычисляется как процентное отношение разницы между долями ответов «ситуация улучшилась» и «ситуация ухудшилась» к общей доле точных ответов (включают также позицию «ситуация не изменилась»), следует из методологии опроса предприятий ЦБ (.pdf).

В августе зарегистрировано самое низкое значение показателя с марта—апреля 2022 года: тогда на пике кризиса баланс ответов бизнеса об условиях кредитования составлял минус 44,1 и минус 52,0 п.п. соответственно. До этого индикатор не опускался ниже минус 40 пунктов с 2002 года, обратил внимание в обзоре директор по инвестициям УК «Астра Управление активами» Дмитрий Полевой.

В мониторинге ЦБ приводятся данные анкетирования около 15 тыс. предприятий из ключевых отраслей экономики. Опрос проводился с 1 по 12 августа, он учитывает изменения оценок бизнесом ситуации с кредитами за месяц, предшествующий исследованию. Как отмечает Полевой, этот замер уже отражает реакцию бизнеса на подъем ключевой ставки Банка России 26 июля с 16 до 18% годовых.

С чем связано ухудшение настроений

Как отмечается в обзоре, по оценкам предприятий, масштаб ужесточения денежно-кредитных условий в августе оказался сопоставим с тем, что было в сентябре 2023 года. Сейчас показатель упал на 15,1 п.п. по сравнению с июльским уровнем, в прошлом году после внепланового подъема ставки ЦБ в августе реакция была похожей: индикатор упал на 14,1 п.п. в сентябре, до минус 28,9 п.п.

Наиболее заметное ухудшение условий кредитования для себя зафиксировали компании из сферы строительства (индекс рухнул с минус 33,5 до минус 53,7 п.п.), добычи полезных ископаемых (с минус 20 до минус 43,3 п.п.), электроэнергетики (с минус 19 до минус 47,6 п.п.). Меньше негативных изменений заметили сельскохозяйственные предприятия: для их сегмента индекс упал с минус 26,2 до минус 30 п.п.

«Наряду с увеличением процентных ставок по кредитам, в том числе льготным, банки также ужесточают неценовые условия кредитования, например требования к содержанию пакета документов для получения кредитных средств», — указывает в обзоре ЦБ.

По данным Банка России, в июне средние ставки по краткосрочным корпоративным ссудам составляли 17% годовых, а по долгосрочным — 14,5%, но эти показатели несколько занижены из-за наличия выдач кредитов по льготным ставкам. «В июле, по оперативным данным, средние ставки по корпоративным кредитам значительно не изменились», — указывал ЦБ. (.pdf)

Ставки по кредитам для бизнеса выросли пропорционально повышению ставки Банка России — на 2 п.п., оценивает председатель санкт-петербургского отделения «Деловой России» Дмитрий Панов: «В среднем сейчас предприниматели могут привлечь заемные средства банков по ставкам в диапазоне 22–24% годовых. До недавнего повышения ключевой ставки — 20–22%».

Эксперт также указывает на увеличение требований кредиторов к содержанию пакета документов от заемщиков для получения новых кредитов. «В частности, в большинстве случаев речь идет о необходимости более детального обоснования будущих поступлений. Вместе с этим заемщики сообщают об увеличении сроков рассмотрения их заявок, что безусловно свидетельствует о более избирательном подходе финансово-кредитных учреждений в текущей макроэкономической и геополитической ситуации», — отмечает Панов.

«Оценить средний уровень ставок по кредитам малому бизнесу достаточно сложно, потому что там довольно-таки разный уровень для разных заемщиков, но факт, что для практически всего малого бизнеса ставки выше 20%. Конечно, это локальный максимум — за два года, точно самый высокий уровень ставок за два года», — соглашается председатель комитета «Опоры России» по финансовым рынкам Павел Самиев. В качестве примера ужесточения неценовых условий кредитования бизнеса он приводит появление новых ковенантов для заемщиков — обязательств перед банком выполнять другие требования по договору помимо внесения платежей в срок. «Плюс это какие-то дополнительные продукты и сервисы от банков, которые предлагаются как условие получения кредита. Это не настолько сильный, но опять же заградительный фактор для кредитования», — добавляет Самиев.

Ужесточение неценовых условий «может быть сигналом более осторожной оценки банками кредитных рисков заемщиков в условиях дальнейшего роста ставок и некоторого охлаждения ожиданий по будущей траектории экономической активности», добавляет главный экономист инвестиционной компании «Ренессанс Капитал» Олег Кузьмин.

Как высокие ставки будут влиять на кредиты бизнесу

Как следует из данных ЦБ, корпоративное кредитование в России в июне замедлилось, но незначительно: прирост портфеля составил 1,2 против 1,7% в мае (.pdf). Данных за июль еще нет, как и за неполный август.

Кредитование компаний продолжает расти, несмотря на высокие ставки, говорит Самиев. «Если нужно профинансировать оборотку, то даже такие ставки — это экономически оправдано. Особенно в ситуации, в которой сейчас работает бизнес: если компания, например, выполняет госзаказ и нет достаточных объемов авансирования, то, естественно, нужно брать оборотный кредит, чтобы работать, выполнять этот заказ, а потом ждать оплату», — поясняет он.

Панов не считает текущие ставки по кредитам для бизнеса заградительными. Эта нагрузка, по его словам, закладывается в цену конечной продукции, а кроме того, бизнес может рассчитывать на льготные ссуды в рамках господдержки.

«По самым общим оценкам, диапазон процентных ставок по таким льготным программам может варьироваться от 3 до 20% в зависимости от размера самой организации, отрасли, в которой она работает, а также целей использования самого кредита», — говорит эксперт.