Рекордные выдачи кредитов вернули долю просрочки к уровню до пандемии

Но аналитики ожидают ее неизбежного роста на фоне сокращения реальных доходов россиян

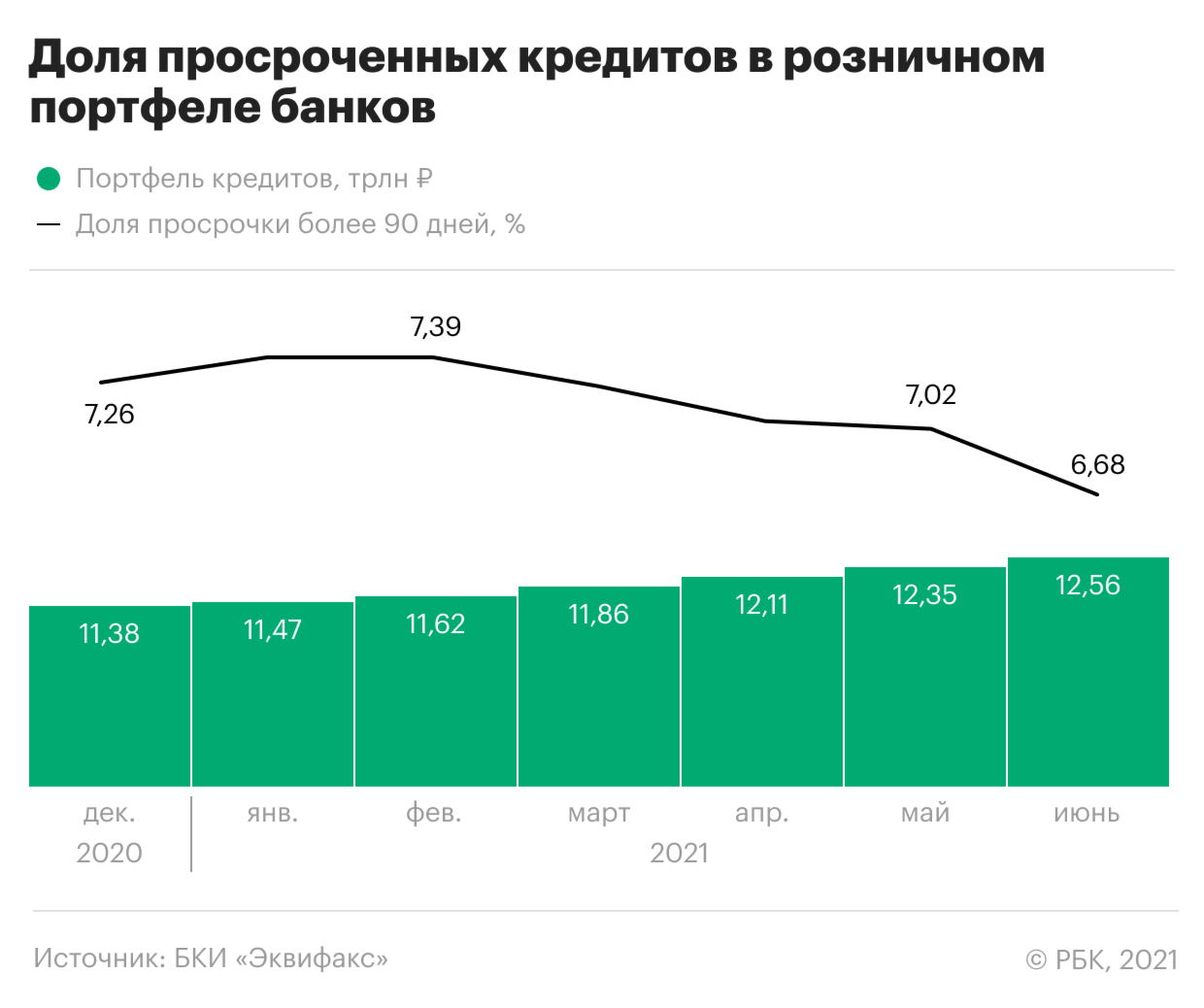

По итогам июня 2021 года доля кредитов, по которым россияне просрочили платежи на 90 и больше дней, упала до 6,7% от общего объема задолженности, что является минимальным уровнем по меньшей мере за два года. Об этом свидетельствуют данные бюро кредитных историй «Эквифакс», которые изучил РБК. Весь объем розничного кредитного портфеля, по оценке бюро, составляет 12,55 трлн руб.

Как следует из статистики «Эквифакса» (доступна с мая 2019 года), до этого наиболее низкая доля просроченной задолженности фиксировалась в декабре 2019 года (7,25%). С началом пандемии она начала расти и достигла пикового значения в августе 2020 года (8,2%), после чего пошла на спад.

Тренд на снижение просроченной задолженности, хотя и менее резкий, фиксирует и Банк России, который публикует более полные данные, но с задержкой. Доля просрочки сократилась с начала года с 4,65 до 4,47% по итогам мая, что соответствует допандемийным уровням. В абсолютном выражении объем просроченных кредитов вырос на 60 млрд руб. за пять месяцев.

С чем связано снижение плохих долгов

Сокращение доли плохих кредитов объясняется наращиванием выдачи новых. «Новые выдачи, естественно, размывают и формально снижают долю просрочки, но такие искажения могут быть техническими, особенно учитывая то, что в целом долговая нагрузка населения растет и есть объективные негативные факторы, такие как инфляция и снижение реальных располагаемых доходов», — отмечает управляющий директор по валидации агентства «Эксперт РА» Юрий Беликов. Из данных «Эквифакса» следует, что в абсолютном выражении с начала года портфель розничных кредитов вырос на 1,17 трлн руб., в то время как объем просроченной задолженности подрос всего на 12 млрд руб.

ЦБ ранее отчитывался о ежемесячном приросте кредитов физлицам на 2,2% в марте—мае. При сохранении такой динамики портфель кредитов может вырасти на 20% в 2021 году, оценивала председатель ЦБ Эльвира Набиуллина. По данным Frank RG, в июне кредитование не замедлилось, наоборот, население заняло в банках 1,3 трлн руб., почти повторив рекорд, который до этого был установлен в апреле. Главным драйвером стали кредиты наличными. «Снижение доли просроченных кредитов в розничном портфеле объясняется исключительно эффектом знаменателя — опережающим ростом выдач новых кредитов», — замечает старший кредитный эксперт Moody’s Ольга Ульянова.

Снижение доли просроченной задолженности связано не только с высокими темпами роста портфелей, но и с продажей долгов кредиторами, говорит генеральный директор «Эквифакса» Олег Лагуткин. «В июне объем дефолтной задолженности сократился сразу на 3%, что явилось следствием ее списания кредиторами», — уточнил глава кредитного бюро.

В Национальном бюро кредитных историй сообщили, что отношение суммы просроченного долга к остатку ссудной задолженности за последний год изменилось незначительно. «Банки стараются кредитовать тех граждан, значение персонального кредитного рейтинга которых находится на достаточном уровне», — отметил директор по маркетингу НБКИ Алексей Волков.

Распределение разных типов кредитов в просрочке не меняется. Как следует из данных «Эквифакса», основную часть объема просроченной задолженности составляют долги по потребительским кредитам (535 млрд руб., 64%) и кредитным картам (153 млрд руб., 18,2%). Ипотечные и автокредиты с просрочкой выше 90 дней в портфеле банков составляют лишь 90 млрд и 55 млрд руб. (10,7 и 6,5% соответственно), еще 4,8 млрд руб. приходится на овердрафт (0,6%).

Что будет с просрочкой дальше

На ускорение кредитования влияют сворачивание мягкой денежно-кредитной политики Банка России, который с марта на фоне разгона инфляции последовательно повышал ставку — с 4,25 до 5,5%, а также завершение мер стимулирования спроса, указывают эксперты. С июля ставки по новым ипотечным кредитам будут существенно выше из-за изменения условий льготной ипотечной программы и повышения ставки Центробанком, говорит Беликов: «Этим объясняется желание потребителей успеть запрыгнуть в последний вагон и взять ипотеку по текущим относительно невысоким ставкам». Максимальная ставка по льготной ипотеке на новостройки с июля выросла с 6,5 до 7%, а предельный размер займа снизился до 3 млн руб. — с 12 млн руб. в столицах и 6 млн руб. в остальных регионах. Купить жилье в кредит по льготной программе в Москве и Санкт-Петербурге стало практически невозможно, и спрос на льготную ипотеку сократился в два с лишним раза по сравнению с концом июня, писал РБК.

В потребительском кредитовании несколько другая ситуация: с одной стороны, Центральный банк предпринимает усилия по охлаждению рынка, а с другой — на фоне сокращения доходов населения банки постепенно повышают долю отказов, отмечает аналитик «Эксперт РА». «В этом году потребкредиты растут, хотя и проигрывают ипотеке, и все равно двигают рынок, учитывая, что потребность населения в кредитных средствах по итогам кризиса возросла», — добавляет он. На среднесрочном горизонте уровень просрочки однозначно вырастет, считает Юрий Беликов.

«Рост ключевой ставки вовсе не означает, что появляется больше платежеспособных заемщиков, которые могут обслуживать дорогие кредиты. В банках это прекрасно понимают», — замечает Ольга Ульянова. Ухудшение розничных портфелей, безусловно, будет, так как реальные располагаемые доходы населения стагнируют, а кредитная нагрузка растет, продолжает эксперт. В первом квартале 2021 года реальные располагаемые доходы населения упали на 3,6% к тому же периоду годом ранее, а долговая нагрузка по итогам 2020 года выросла с 10,9% до рекордных 11,7%. «Это означает, что и закредитованность каждого отдельно взятого заемщика растет. Кроме того, сейчас много свежевыданных розничных кредитов, по которым рост просрочки еще впереди», — заключает Ольга Ульянова.