Аналитики предупредили о всплеске дефолтов на российском рынке облигаций

В зоне риска компании с низкими рейтингами, привлекавшие деньги частных инвесторов

Российский рынок облигаций находится в «нестабильном» состоянии: рост ставок на нем вслед за ключевой ставкой ЦБ повышает риски дефолтов компаний, привлекавших заимствования в последние годы, следует из обзора рейтингового агентства «Эксперт РА», поступившего в РБК. Аналитики отмечают, что в 2022 году эмитенты с рейтингами А- и ниже должны будут массово расплачиваться с инвесторами: им предстоит реализовать 120 оферт и погашений на 170 млрд руб., а в 2023 году — еще 85 на 136 млрд руб. В большей степени это касается компаний, которые выходили на рынок с краткосрочными выпусками облигаций и привлекали деньги инвесторов-физлиц.

«У большинства компаний в модели развития заложен рефинанс долга, а на погашение операционного денежного потока и запаса кеша не хватит. Это значит, что из-за рыночных условий низкорейтинговые и безрейтинговые эмитенты могут оказаться в дефолте, если не начнут готовить подушку ликвидности заранее», — говорится в обзоре «Эксперт РА». Такую расстановку сил на рынке аналитики называют «Проблема-2022».

Как меняется ситуация на рынке облигаций

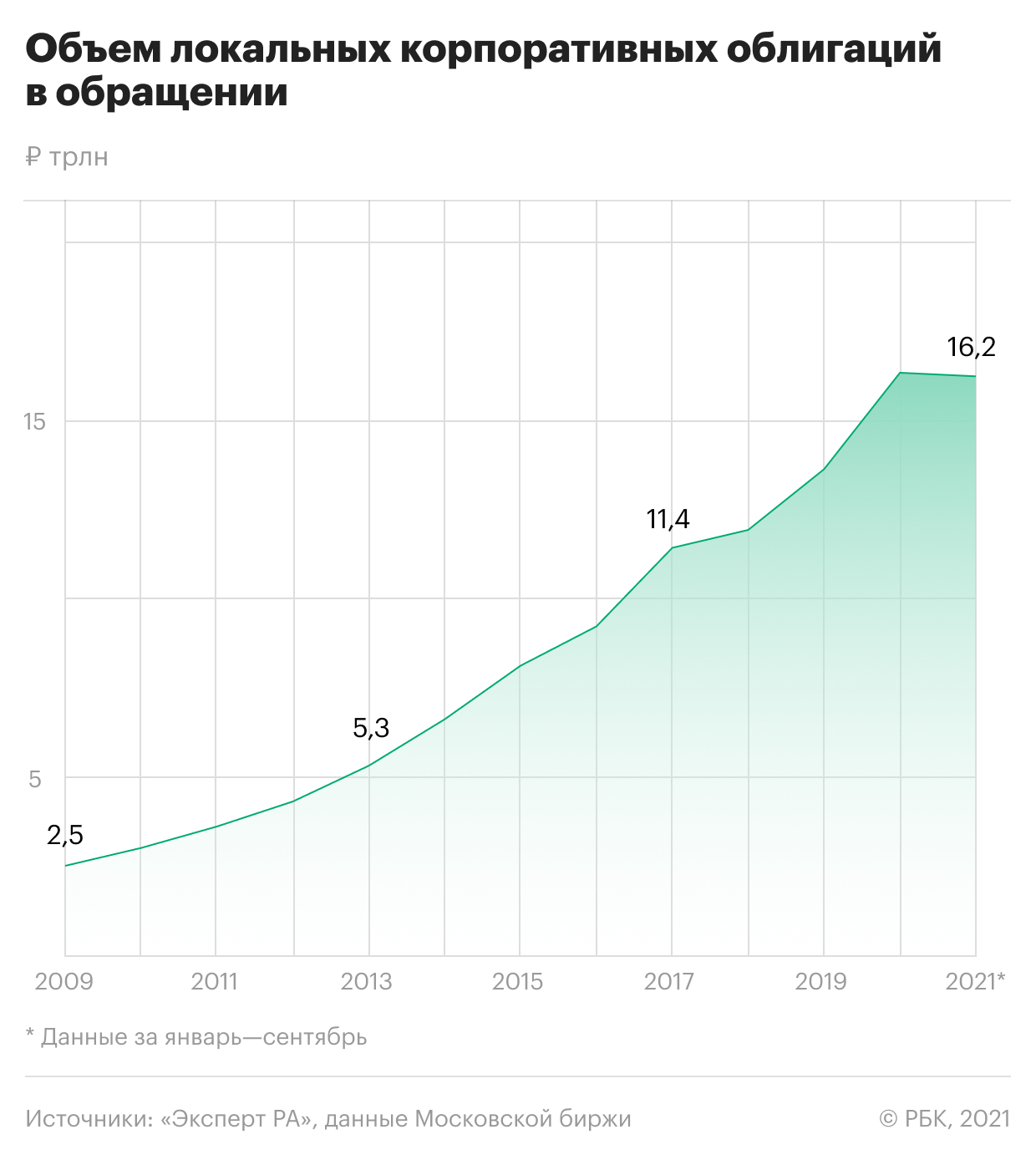

По итогам девяти месяцев 2021 года объем российского рынка локальных корпоративных облигаций составил 16,2 трлн руб. С начала года он сократился на 100 млрд руб., хотя до этого рос уверенными темпами — на 19,9% в кризисном 2020 году и на 14,3% в 2019-м, следует из данных Московской биржи. Сжатие рынка аналитики «Эксперт РА» связывают с ужесточением денежно-кредитной политики ЦБ: регулятор начал повышать ключевую ставку в марте и с тех пор поднял показатель на 3,25 процентного пункта, до 7,5%. Рост ключевой ставки сопровождался увеличением доходностей по долговым бумагам. В этих условиях крупные эмитенты взяли паузу в размещениях, а компании с рейтингом ruA- и ниже, наоборот, наращивают заимствования на облигационном рынке и дают инвесторам повышенную премию за риск, отмечают аналитики «Эксперт РА».

По их расчетам, за девять месяцев этого года первоклассные эмитенты (с рейтингом ruAA- и выше) выпустили долговые бумаги на 429 млрд руб. против 797 млрд руб. за аналогичный период 2020 года. А объемы размещения высокодоходных облигаций почти на 40% превысили прошлогодние результаты. В январе—сентябре компании с рейтингом ruA- и ниже привлекли с помощью долговых инструментов 226 млрд руб., а за девять месяцев 2020-го — 163 млрд руб. В четвертом квартале объемы размещений еще вырастут, считают в «Эксперт РА».

Почему пик погашений может стать проблемой

По данным ЦБ, на 1 июля российские брокеры обслуживали 14,8 млн клиентов, а управляющие компании — 604 тыс. человек (.pdf). Московская биржа сообщала о клиентской базе в 13,8 млн розничных инвесторов по итогам восьми месяцев этого года, из них 2,1 млн считались активными. В «Эксперт РА» обращают внимание, что доля участия граждан в первичных и вторичных размещениях облигаций растет, а некоторые сегменты долгового рынка «практически полностью существуют за счет денег физических лиц».

«Чем ниже уровень кредитного рейтинга, тем выше доля участия физических лиц в них. В размещениях с рейтингом в категории ruB доля физических лиц может достигать 90–100%», — считают аналитики агентства.

Компании, в инвесторской базе которых доминируют физлица, активно выходили на рынок в 2019–2020 годах, и в следующем году многим из них предстоит либо погашать долг, либо выставлять оферты. Аналитики «Эксперт РА» изучили облигации нефинансовых компаний и небанковских финансовых организаций с рейтингом ruA- и ниже (в том числе без рейтингов) и прогнозируют высокую вероятность роста дефолтов по таким бумагам на горизонте трех лет.

По их расчетам, до 2024 года ожидается погашение или прохождение оферты по 352 выпускам облигаций на 555 млрд руб., пик выплат инвесторам ожидается в следующем году — 127 выпусков долговых бумаг от небанковских эмитентов на 172 млрд руб.

«Исходя из средней исторической годовой частоты дефолтов, мы ожидаем дефолты более чем по семи облигационным выпускам с рассматриваемыми кредитными рейтингами в 2022-м. В последующие периоды количество бумаг, по которым могут возникнуть проблемы с погашением задолженности, оценивается на уровне не менее четырех единиц в год», — говорится в обзоре «Эксперт РА».

Негативный прогноз связан с тем, что на рынке может возникнуть сочетание сразу нескольких негативных факторов, поясняет управляющий директор «Эксперт РА» Павел Митрофанов: «Во-первых, резкий разворот ставок, потому что такого бума инфляции никто не ожидал. Во-вторых, ЦБ стал достаточно жестко смотреть на этот рынок, переживая, что розничные инвесторы не глядя идут во все подряд, где им обещают доходность. И как раз рискованные эмитенты с высокими купонами — это тот сегмент, который беспокоит регулятора. И третий момент — это локальная ситуация, когда в следующем году будет достаточно много оферт и погашений. «Перевернуть», то есть рефинансировать, разово долг в 50–100 млн еще можно, а когда компаниям нужно будет по несколько сотен «переворачивать», а риски выросли — это проблема».

Аналитики «Эксперт РА» допускают, что повышение частоты дефолтов на рынке может сильно отразиться на интересе частных инвесторов к облигациям.

Что говорят аналитики

Ситуация на рынке высокодоходных облигаций уже напряженная, считает управляющий директор ИК «Иволга Капитал» Дмитрий Александров. «Текущее состояние рынка создает риски рефинансирования для эмитентов в целом и особенно для эмитентов относительно низкого кредитного качества», — говорит эксперт.

Успешность прохождения оферт и погашений в следующем году будет зависеть от ситуации с ликвидностью на рынке, полагает руководитель направления среднего бизнеса группы корпоративных рейтингов АКРА Александр Гущин. Он считает, что кредитоспособность эмитентов в 2022 году в целом будет снижаться: рост ставок на рынке приведет к увеличению процентных расходов компаний, а кроме того, на бизнес по-прежнему будет влиять пандемия. «Для некоторых отраслей ослабевает поддержка, для некоторых сказывается кумулятивный эффект недополученной за 1,5–2 года выручки. Все это тоже повышает кредитные риски», — резюмирует аналитик.

Макроэкономические условия скорее благоприятные — цены на нефть растут, рубль укрепляется, не соглашается главный аналитик Промсвязьбанка Дмитрий Монастыршин. Он считает, что ситуация на долговом рынке улучшится во второй половине 2022 года, по мере того как будут расти ожидания снижения ключевой ставки ЦБ. «Если компании будут готовы предложить инвесторам интересные ставки, то держатели бумаг готовы будут оставлять их в портфелях, то есть компании смогут проходить оферты. Что касается дефолтов, тут все индивидуально, но статистика показывает, что в третьем эшелоне высокодоходных облигаций 5–7% компаний допускают дефолты исторически и это нормально. Рынок корпоративных облигаций большой — 7,5 трлн составляет, и в этом объеме 150 млрд руб. высокодоходных облигаций не играют значительной роли», — констатирует Монастыршин.

С 1 октября 2021 года неквалифицированным инвесторам частично закрыт доступ к высокорисковым бондам, они не могут приобрести их без тестирования. Однако тех, кто уже совершал сделки с такими бумагами, изменения не затронут. Ограничения ЦБ фактически не распространяются на старые выпуски, и дефолты могут затронуть неквалифицированных держателей, опасается Дмитрий Александров из «Иволга Капитал», допуская, что проблемы конкретных эмитентов приведут к охлаждению интереса инвесторов к сегменту высокодоходных бондов.

Инвесторы, которые открывают лимиты на высокодоходные облигации, прекрасно понимают риски, возражает Дмитрий Монастыршин. «Инвесторы, которые и раньше совершали сделки с такими бумагами, по-прежнему смогут их совершать. Та база инвесторов, которая была, сохранится, хотя приток новых инвесторов и снизится», — считает аналитик.