Тяжелый год: какие банки смогли получить прибыль в 2014 году

Чемпионы

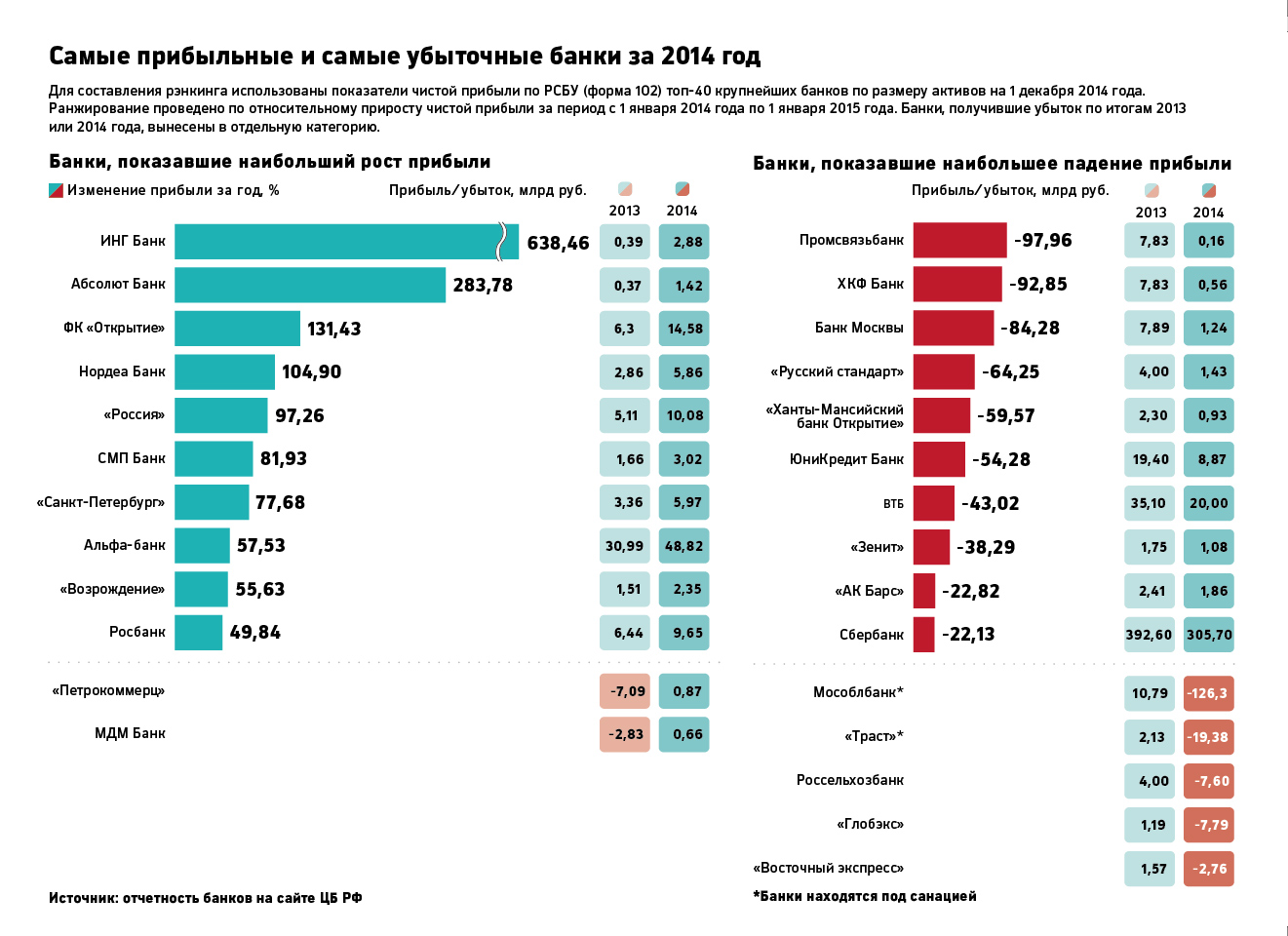

Лидерами по росту прибыли в 2014 году оказались МДМ Банк и «Петрокоммерц», сумевшие в 2014 году отыграть убытки 2013 года и получить положительный финансовый результат. Зампредправления МДМ Банка Наталья Блатова объяснила рост прибыли тем, что в прошлом году в МДМ Банке "сменилась команда топ-менеджеров, которая, сохранив стратегию банка, внесла в работу тактические корректировки, разработав новые цели, задачи, приоритеты".

Среди банков, прибыль которых выросла в прошлом году наиболее значительно – ИНГ Банк (прибыль по итогам 2014 года составила 2,88 млрд руб., увеличившись в 7,4 раза) и Абсолют Банк (рост прибыли по итогам года составил 3,8 раза до 1,42 млрд руб.). Как сообщил РБК предправления Абсолют Банка Андрей Дегтярев, прибыль банка выросла за счет роста чистого процентного дохода на 88% и снижения операционных расходов на 16,5%. «Сыграл свою роль и хороший эффект от присоединения в апреле 2014 года банка «КИТ Финанс», – добавил банкир. В пресс-службе ИНГ Банка сказали, что в числе прочих факторов на рост прибыли банка повлияло улучшение качества и доходности кредитного портфеля.

Банк «ФК Открытие» также оказался в числе банков, значительно улучшивших свои финансовые показатели в прошлом году. Банк заработал 14,58 млрд руб. чистой прибыли по российским стандартам бухгалтерской отчетности. Президент банка «ФК Открытие» Дмитрий Ромаев объяснил положительный результат эффектом масштаба – за счет интеграции банков группе удалось снизить расходы. В ноябре 2014 года группа «Открытие» завершила реорганизацию розничного банковского бизнеса, присоединив банк «Открытие» и Новосибирский муниципальный банк к Ханты-Мансийскому банку, а также разместила дополнительный выпуск акций банка «ФК Открытие» на бирже, увеличив его капитал на 21,4 млрд руб.

У Альфа-банка прибыль выросла на 58%. По словам представителей банка, основным источником прибыли стал рост чистых процентных доходов (на 21,3%) и чистых комиссионных доходов (на 23,7%). Также на финансовых результатах банка сказалась положительная переоценка иностранной валюты.

Нордеа Банк удвоил свою прибыль, заработав в прошлом году 5,86 млрд руб. Председатель правления Нордеа Банка Игорь Буланцев сообщил РБК, что рост прибыли связан с увеличением процентных доходов банка. Кроме того, по его словам, на положительный финансовый результат повлиял рост курса валют в течение года. «Банк получил доходы от переоценки процентных деривативов», – добавил Буланцев.

Ни одному из банков с госучастием (за исключением ВТБ24, прибыль которого выросла на 42%) не удалось в 2014 году увеличить свою прибыль. Хуже всего обстоит дело у РСХБ, который по итогам года получил убыток в 7,6 млрд руб. (в 2013 году прибыль банка была 4 млрд руб.). Как пояснили в пресс-службе банка, была проведена переоценка рисков кредитного портфеля. РСХБ вдвое увеличил объемы формирования резервов, а также списал убытки по выданным кредитам в 2006–2009 годах. «На эти цели было направлено 47 млрд руб., что позволило банку создать дополнительный запас прочности и снизить чувствительность к потенциальным убыткам», – заявили в пресс-службе кредитной организации.

Заметное снижение прибыли по итогам 2014 года наблюдается и в Газпромбанке (на 30%), ВТБ (прибыль снизилась на 43%), а также в Банке Москвы (в 6,3 раза). В ВТБ и Банке Москвы связывают ухудшение своих финансовых результатов с формированием резервов. Как сообщили РБК в пресс-службе ВТБ, «снижение прибыли банка по РСБУ по итогам 2014 года связано со значительными отчислениями в резервы и валютной переоценкой». Кредитный аналитик Standard & Poor`s Ирина Велиева говорит, что в прошлом году банку пришлось создавать резервы по кредитам ряду крупных корпоративных заемщиков, в частности «Мечелу» и компаниям на Украине. «Плюс к этому общая неблагоприятная ситуация в экономике привела к росту резервов», – рассуждает аналитик.

Розничные банки

Худшие финансовые результаты в прошлом году показали банки, бизнес которых в значительной степени был связан с обслуживанием розничных клиентов. Замедление темпов кредитования и рост просрочки оказали заметное влияние на прибыль ХКФ Банка (падение в 13,8 раза по сравнению с 2013 годом), а банк «Восточный экспресс» получил убыток в 2,76 млрд руб. Как заявили РБК в пресс-службе ХКФ Банка, на прибыль в прошлом году повлияло снижение качества кредитного портфеля. «Это связано с общерыночными тенденциями ухудшения платежеспособности заемщиков из-за повышенной кредитной нагрузки и ослабления экономики», – сообщил представитель банка.

Также в 2,8 раза по сравнению с 2013 годом снизилась прибыль у «Русского стандарта». В банке отмечают, что «в существующих экономических условиях полученная сумма прибыли является позитивным результатом». Как ранее писал РБК, показать прибыль банку удалось во многом благодаря продаже просроченной задолженности объемом 22 млрд руб.

«После бума потребительского кредитования 2012–2013 годов серьезно выросла закредитованность населения. Люди просто перестали возвращать кредиты», – говорит вице-президент Moody's Александр Проклов. По его словам, в результате у банков начал резко расти уровень проблемных долгов. «Все это сказалось на росте резервов и, в свою очередь, на прибыли», – отмечает эксперт.