Райффайзенбанк получил резкий приток наличных на фоне ослабления рубля

Райффайзенбанк, подконтрольный австрийскому Raiffeisen Bank International (RBI), в мае и июне оказался среди лидеров на российском рынке по притоку наличных денег, драгоценных металлов и камней, следует из оборотных ведомостей банков, которые изучил РБК.

Что показывает отчетность Райффайзенбанка

О чем говорит отчетность Райффайзенбанка

Статистика, которую раскрывает регулятор, объединяет несколько групп активов, но исторически Райффайзенбанк не специализировался на работе с золотом и иными металлами — поэтому приток мог быть обеспечен именно наличными деньгами. В пользу этого говорит и тот факт, что «Райффайзен» — один из последних крупных банков не под санкциями — в июле ввел ограничения на прием наличных, причем не только валюты, но и рублей. О том, что рост объясняется операциями с наличными, говорят и опрошенные РБК аналитики.

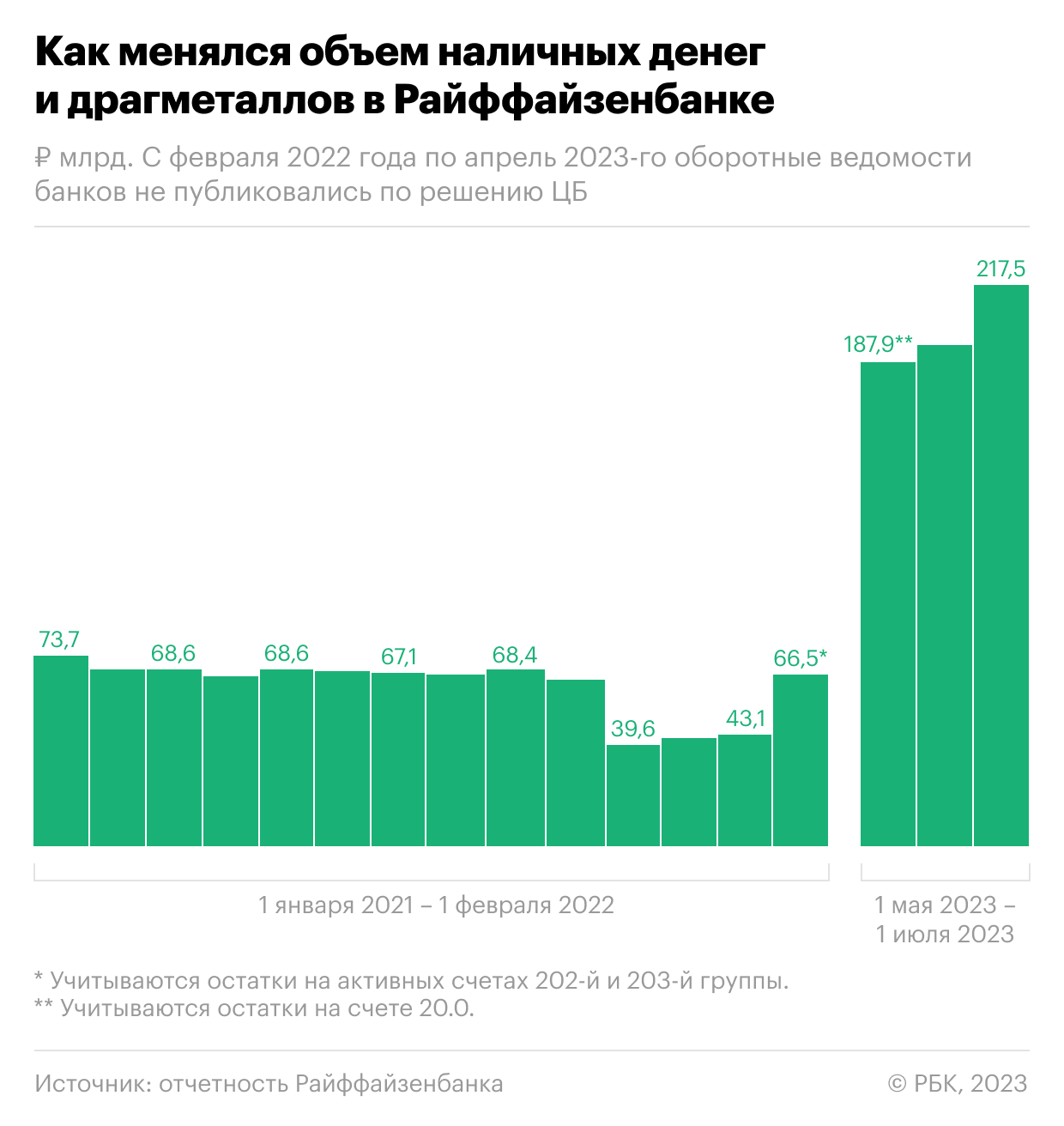

На 1 июля остатки на соответствующем счете достигли 217,5 млрд руб., увеличившись за месяц на 23,2 млрд руб., или 11,9%. Более заметный прирост был только у Сбербанка — 41 млрд руб. В мае Райффайзенбанк был на первом месте по этому параметру: за месяц остатки в виде наличных денег на его балансе прибавили 6,5 млрд руб. (3,4%), достигнув 194,3 млрд руб. Таким образом, за два месяца рост составил почти 30 млрд руб. Данные за июль еще недоступны, а за период с февраля 2022-го по апрель этого года — скрыты.

РБК направил запросы в Райффайзенбанк и Сбербанк. Представитель «Сбера» ранее говорил, что банк фиксирует «некоторый рост объема взноса наличной валюты на счета». Как правило, такие операции совершают клиенты, которые снимали эту валюту до марта 2022 года.

«Значительная часть этой валюты сразу конвертируется в рубли и переводится на рублевые вклады — многие клиенты рассматривают текущий курс рубля как выгодный момент для девалютизации. Спрос на наличную валюту со стороны клиентов остается стабильным, при этом клиенты сейчас приносят в банк больше наличной валюты, чем покупают», — отмечали в «Сбере».

РБК оценивал изменения по счету 20.0 в оборотных ведомостях российских банков на 1 июля и 1 июня. В них больше нет детализации счетов, более того, ЦБ объединил некоторые группы балансовых счетов (данные скрываются на фоне санкционных рисков). Новый счет 20.0, который раскрывает регулятор, включает остатки по группам 202 (наличные денежные средства, в том числе в кассах, в банкоматах или в пути), 203 (драгоценные металлы) и 204 (драгоценные камни).

Оборотные ведомости Райффайзенбанка за периоды до 1 февраля 2022 года говорят о том, что он не держал на балансе драгоценные камни, а остатки в драгметаллах были символическими (менее 0,01% от объема остатков по сумме счетов 202 и 203). Таким образом, прирост по новому счету 20.0 может формироваться именно за счет притока наличных денег.

Сбербанк, наоборот, до кризиса был лидером рынка по объему драгоценных металлов. Динамика остатков по его счету 20.0 не дает понимания, чем обеспечен прирост — притоком наличных или, например, увеличением объема либо стоимости физического золота на балансе.

Как приток по счетам объясняют аналитики

«За прошлый год у Райффайзенбанка сильно раздулась касса, и, судя по всему, в текущем году рост продолжился», — говорит управляющий директор «Эксперт РА» Юрий Беликов.

Как следует из отчетности, по сравнению с докризисными уровнями объем остатков на счетах, учитывающих наличные деньги, подскочил в 3,2 раза — с 66,5 млрд руб. на 1 февраля 2022 года до 217,5 млрд руб. на 1 июля 2023-го.

Беликов связывает это с двумя факторами: «Во-первых, на балансе банка в принципе аккумулируется все больше ликвидности за счет высвобождения средств при погашении активов и при текущей сдержанной политике размещения средств ввиду неопределенности стратегических перспектив бизнеса. Во-вторых, в условиях санкционной политики в отношении российских банков Райффайзенбанк набрал еще большую популярность у клиентов в целях валютообменных операций и расчетов в иностранной валюте».

Эксперт считает, что летом эффект относительно баланса дала как раз активность физических лиц. «Вероятно, в июне клиенты довольно активно продавали валюту на фоне ослабления рубля относительно доллара и евро. Но самому банку при текущих неопределенностях с этой валютой особенно и нечего делать, преимущественно она просто лежит в кассе», — полагает Беликов.

Приток наличности в июне связан с репутацией Райффайзенбанка как организации с «относительно свободным обращением валюты» и его неподсанкционностью, соглашается независимый аналитик Андрей Бархота. К настоящему времени почти все крупнейшие российские банки находятся под западными санкциями.

Рубль слабеет к мировым валютам на протяжении нескольких месяцев. В июне падение усилилось: если в начале июня за доллар давали около 80–81 руб., то к июлю он стоил уже примерно 89 руб. Пик ослабления пришелся на 6 июля, когда курс превышал 93 руб. впервые с марта 2022 года. Днем 28 июля доллар торгуется около отметки 91 руб.

Как кризис и санкции повлияли на бизнес Райффайзенбанка в России

После начала специальной военной операции на Украине Raiffeisen Bank International объявил, что рассматривает выход из капитала дочернего банка в России. Райффайзенбанк на тот момент занимал десятое место по активам в стране (1,63 трлн руб.) и 13-е место по капиталу (186,6 млрд руб.). Он входит в список системно значимых игроков, а за 2022 год оказался единственным крупным банком, кто смог существенно нарастить прибыль в кризис. По данным отчетности по РСБУ, финансовый результат Райффайзенбанка увеличился в 2022 году в 3,6 раза, до 141 млрд руб. (.pdf).

Кроме того, на Райффайзенбанк на фоне санкций стало приходиться 40–50% от всех платежей между Россией и остальным миром, писала в феврале Financial Times (FT). Это связано с ограничениями на переводы и операции с валютой, которые затронули крупнейшие банки.

RBI до сих пор не принял окончательного решения, как и когда свернуть бизнес в России, но стратегия группы предполагает сжатие кредитования в стране.

Мешает ли Райффайзенбанку наличность от россиян

Райффайзенбанк уже объявил, что с 1 августа приостановит прием и покупку наличной иностранной валюты у клиентов-физлиц. С того же момента кредитная организация начнет брать комиссию за внесение наличных рублей на сумму до 200 тыс. руб. через кассы. Представитель кредитной организации сказал РБК, что решение по валюте вызвано «необходимостью эффективно управлять валютной позицией банка».

«Очевидно, первичная цель ограничений — остановить приток валюты», — говорит Беликов. Он, однако, считает, что сокращение накопленной валютной наличности может быть длительным процессом.

«Но наверняка расчет на это есть, поэтому банк пока и не ограничивает продажу иностранной валюты. Ее частичная конвертация в рубли на среднесрочном горизонте может пойти на пользу банку как с точки зрения управления валютной позицией, так и с точки зрения работающих активов, которые сейчас значительно проще формировать из рублевой ликвидности», — заключает эксперт.

Рост высоколиквидных активов, к которым относятся и наличные деньги на балансе, негативно влияет на прибыльность операций банка, замечает Бархота. «В практике управления активами и пассивами считается нормальной доля высоколиквидных активов на балансе банка до 15%. В случае роста этого показателя появляются основания утверждать, что кредитование больше не является основной целью банка», — поясняет эксперт. По его оценкам, доля высоколиквидных активов относительно совокупных в Райффайзенбанке сейчас составляет 18%.