Несостоятельный закон: почему стать банкротом сможет не каждый должник

Закон о банкротстве физлиц (№ 476-ФЗ), пожалуй, один из самых ожидаемых в 2015 году. Его разрабатывали в течение 10 лет, а вступление в силу отложили почти на три месяца: вместо 1 июля закон начнет действовать с 1 октября. По оценкам начальника отдела Федеральной службы судебных приставов Александра Кузовкова, в течение ближайшего года процедуру банкротства попытаются пройти около 400 тыс. должников. По данным председателя «Финпотребсоюза» Игоря Костикова, их число будет чуть меньше — 200–300 тыс. человек.

Всего, по данным Объединенного кредитного бюро (ОКБ), под действие закона о банкротстве попадают порядка 580 тыс. россиян — те, кто уже не способен справиться с долговой нагрузкой. Это около 1,5% от общего числа заемщиков с действующими кредитами.

Впрочем, есть несколько причин, по которым законом могут воспользоваться далеко не все желающие. Одна из них и самая главная — цена. «Для некоторых должников процедура банкротства может обойтись дороже, чем выплата самого долга», — предупреждает консультант Исследовательского центра частного права при президенте РФ Олег Зайцев. Минимальная сумма, в которую процедура обойдется должнику, — 30–40 тыс. руб., максимальная — чуть больше 100 тыс. руб., оценивает председатель совета директоров правового бюро «Олевинский, Буюкян и партнеры» Эдуард Олевинский.

Дорогая процедура

Дело в том, что процедура индивидуального банкротства никак не может пройти без финансового или арбитражного управляющего. Выбирает его тот, кто инициирует процедуру банкротства, — кредитор или должник. В подаваемом в арбитражный суд заявлении он указывает наименование саморегулируемой организации (СРО), из числа членов которой хочет назначить арбитражного управляющего, либо конкретного управляющего.

Кроме того, в заявлении должна быть указана и сумма вознаграждения управляющему. Она состоит из двух частей. Первая — 2% от реализации имущества должника, вторая — фиксированная часть. По закону она составляет минимум 10 тыс. руб. за каждую процедуру (реструктуризация долга, реализация имущества), но может быть увеличена, причем верхняя граница не установлена, отмечает юрист Олевинский. Всю сумму вознаграждения управляющий получает целиком, когда процедура банкротства завершится, говорит адвокат компании «Деловой фарватер» Антон Соничев. До этого она находится на депозите арбитражного суда.

Для тех должников, кто сам инициирует процедуру банкротства, расходы больше заявленных 10 тыс. руб. могут стать неподъемным грузом, считает Костиков из «Финпотребсоюза». Если за процедуру придется отдать 100–200 тыс. руб., спроса на нее не будет, полагает он. Но и обязать управляющего заниматься делом о банкротстве нельзя, отмечает партнер адвокатского бюро Herbert Smith Freehills Алексей Панич. «Возможна ситуация, при которой ни один арбитражный управляющий не возьмется за дело о банкротстве», — добавляет Олевинский. Так что с управляющими придется договариваться.

Им это будет интересно, если сумма долга велика и можно будет заработать на комиссии от реализации имущества. Второй вариант — пакетные банкротства. «Ведение банкротства физлиц за 10 тыс. руб. будет выгодно СРО, только если она сможет заниматься сотней идентичных дел одновременно», — говорит президент ассоциации «Первая СРО АУ» Валерий Королев. Но для этого, говорит Олевинский, по сути, придется сегментировать рынок — придумать механизм выбора одной или нескольких СРО на один регион. В законе такой механизм не предусмотрен.

Дополнительные расходы

Даже если арбитражный управляющий согласится работать за установленный законом минимум в 10 тыс. руб., должник в эту сумму все равно не уложится. Минимальная сумма, в которую должнику обойдется банкротство, составляет 30–40 тыс. руб. — за счет всевозможных дополнительных расходов, рассуждает Олевинский из «Олевинский, Буюкян и партнеры».

В них входят госпошлина (6 тыс. руб., согласно подпункту 2 пункта 1 статьи 333.21 Налогового кодекса РФ), оплата обязательных публикаций, в том числе и нескольких сообщений в Едином федеральном резерве сведений о банкротстве (ЕФРСБ), почтовых расходов. В некоторых случаях к этой сумме придется прибавить стоимость проезда должника до арбитражного суда: всего в России 81 арбитражный суд в 85 субъектах. Если у должника не хватит денег, чтобы оплатить собственное банкротство, процедуру прекратят. Пока такой нормы в законе нет, однако об этом говорится в проекте постановления пленума Верховного суда РФ.

Не Семейный кодекс

Еще одна сложность, которая затруднит работу закона, — его несоответствие нормам Семейного кодекса. «Неясно, как быть с совместным долгом супругов», — отмечает Зайцев из Исследовательского центра частного права при президенте РФ. Трудности могут возникнуть в разных ситуациях: например, семья не может больше расплачиваться с долгами и инициирует банкротство. Процедура подачи совместного заявления не предусмотрена: мужу и жене придется проходить все этапы по отдельности, а значит, и оплачивать все издержки дважды, отмечает Зайцев.

Он приводит в пример довольно распространенную ситуацию, когда у семьи есть общий ипотечный кредит, но один из супругов взял кредит на покупку машины, а другой — на ремонт. Зайцев говорит, что, даже если у супругов разные долги, имущество у них чаще всего общее. В этом случае подача совместного заявления на банкротство уменьшила бы затраты семьи на всю процедуру и заметно снизила бы нагрузку на суды, подчеркнул Зайцев.

Также не совсем понятно, что происходит в случае, если один супруг подает на банкротство, а второй — нет. Каждый из супругов является самостоятельным субъектом права, а потому «коллективное» банкротство законом не предусмотрено. Даже если кредиторы имеют претензии к обоим супругам, необходимо проводить процедуру в отношении каждого из них, полагает старший юрист адвокатского бюро A2 Екатерина Ильина.

Непрощенный долг

Индивидуальное банкротство может показаться «отпущением всех грехов», но на деле это не так. По закону (статья 213.28 пункт 5) не могут быть списаны так называемые долги личного характера, подчеркнул Панич из Herbert Smith Freehills. Это задолженности, которые возникли из-за неуплаты по алиментам, нанесения серьезного вреда чужому здоровью или жизни, а также морального вреда. Кроме того, не спишут долги, возникшие из-за нарушения закона.

Последняя категория — самая спорная. К примеру, по вине должника произошла автомобильная авария, он сильно повредил чужую машину и теперь должен выплатить ее владельцу 500 тыс. руб. Эта сумма для него неподъемна, однако списать ее по закону о банкротстве может быть не так просто, рассуждает Олевинский из бюро «Олевинский, Буюкян и партнеры».

Как стать банкротом

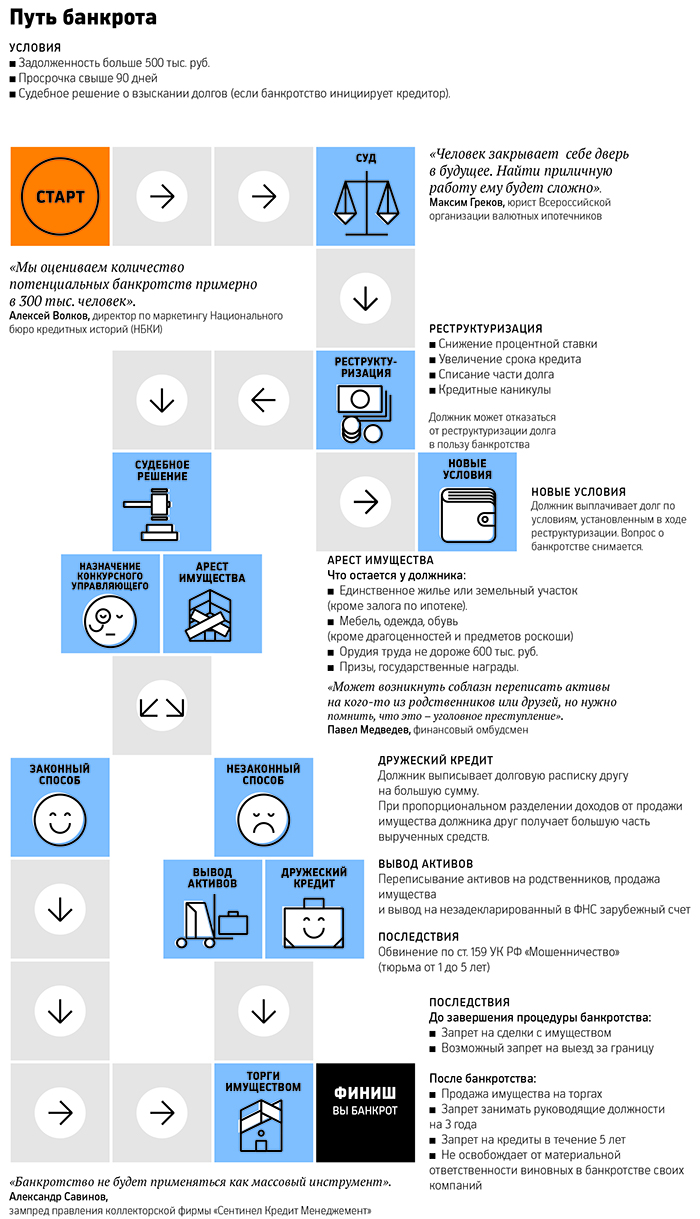

Вопреки расхожему убеждению, должник может быть признан банкротом при любой сумме задолженности, объясняет Зайцев из Исследовательского центра частного права при президенте РФ. При этом должник обязан (а кредитор имеет право) подать на процедуру банкротства, только если сумма задолженности превышает 500 тыс. руб. Сделать это нужно не позднее 30 рабочих дней с момента, когда должник узнал или должен был узнать о задолженности. Иначе придется заплатить штраф — от 1 тыс. до 2 тыс. руб. (статья 14.13 КоАП РФ), напоминает старший юрист адвокатского бюро A2 Екатерина Ильина.

Процедура состоит из нескольких этапов. Сначала заемщик или кредитор подает заявление в арбитражный суд по месту регистрации должника. В заявлении должны быть указаны СРО или имя конкретного управляющего. Дальше есть три варианта: кредитор, должник и управляющий договариваются о реструктуризации, подписывают мировую, а если это невозможно — идут в суд. Когда он признает должника банкротом, его имущество продают на электронных торгах, а все долги или их часть списывают. Пока идет процедура, гражданин не может выезжать из страны, а в течение пяти следующих лет — брать кредиты и занимать руководящие посты.