Президент «Сан ИнБев» — РБК: «Пиво на Донбасс не поставляет никто»

«В зоне риска — четверть объема производства компании»

— Летом пивоваров обязали с 1 июля 2016 года подключиться к системе ЕГАИС, Единой государственной автоматизированной информационной системе, предназначенной для контроля за объемами производства и продаж алкогольной продукции. Для отрасли это критично? В 2007-м подключение к ЕГАИС производителей крепкого алкоголя сопровождалось многочисленными сбоями...

— Первая составляющая — это затраты — миллион рублей на площадку. Второе: есть попутные расходы, которые ты будешь нести постоянно с точки зрения совмещения систем, с точки зрения дополнительных людей, которые будут все это обслуживать. Но самое главное — вопрос эффективности этой системы. Когда ЕГАИС вводилась для водочников в тени находилось 30–40% водки в России. На сегодня, по данным правительства, — это 50–60%. Скажите, в чем эффективность? И как можно сравнивать крепкий алкоголь и пиво с точки зрения контрафакта? 80% рынка пива сейчас — это четыре крупных международных компании, которые никогда себе не позволят заниматься контрафактом. Зачем мы боремся с очень открытым и прозрачным пивным рынком? Только в этом вопрос

— Есть мнение, что пивовары боятся не самого ЕГАИС, а того, что следующим шагом ужесточения госрегулирования в отрасли станет введение лицензий.

— Совершенно верно. Это тоже одна из причин. Потому что, если первый шаг сделан, вполне может быть сделан и второй. И это тоже избыточная мера. Мы не видим просто в этом никакого смысла.

— Мера, которая может сделать бизнес сложнее, — это возможный запрет ПЭТ-упаковки. Есть ли у вас понимание, кто стоит за этой кампанией против пластика?

— Мы тоже думаем, что весь этот шум вокруг пластиковых бутылок для пива — это не случайно и неспроста. За кампанией стоят не простые активисты-общественники. Мы не знаем, кто конкретно стоит за этой кампанией, мы можем строить догадки, но догадки лучше не произносить вслух, пока все не проверено. Мы ждем ответ от Федеральной антимонопольной службы, в которую мы обратились после появления всех этих рекламных щитов с требованием запретить ПЭТ-упаковку для пива. Согласитесь, это странное совпадение, когда у нас рассматривается законопроект об ограничениях по использованию ПЭТ и в то же самое время начинается эта масштабная рекламная кампания в Москве. Мы в такие совпадения не верим. В этой ситуации вообще много необъяснимого. Почему требуют запретить выпуск в ПЭТ именно пива? Почему не детского питания, которое в ПЭТ выпускается, массы других продуктов.

— Какой объем выпуска у вас приходится на пиво в ПЭТ-таре?

— Объем существенный, порядка 45% всего объема у нас приходится на ПЭТ-тару. В зоне риска — четверть объема производства компании — то, что производится в ПЭТ-таре объемом более 1,5 л. При том что мы в рамках саморегулирования отказались от розлива пива в ПЭТ-бутылки емкостью свыше 2,5 литра, хотя у нас были популярные товары и в пятилитровых бутылках, например.

— А что было в пятилитровых?

— [Недорогое пиво под брендом] «БагБир» и так далее. Это был нормальный достаточно большой бизнес, от которого мы отказались, и причем это была наша инициатива. Сейчас мы обсуждаем, что возможен отказ от 2,5-литровых, а возможно и 2-литровых бутылок. Но, когда есть диалог, когда мы все считаем последствия — это одно дело. Но когда нам говорят, что просто ПЭТ — это плохо, без всяких на то оснований, — это странно.

— Вы встречались по этому поводу с вице-премьером Александром Хлопониным, который на уровне правительства курирует алкогольную отрасль?

— Да, у нас была встреча с Хлопониным, мы озвучивали нашу позицию. Соответственно, позиция правительства на тот момент заключалась в том, чтобы ограничить выпуск бутылками 1,5 литра. И мы готовы рассматривать такую возможность и ограничиться 1,5 литра с определенного периода времени в случае, если никаких дополнительных ограничений на нас не будет наложено. Однако были какие-то параллельные силы, которым такая конфигурация очень не нравилась, и они отодвинули окончательное рассмотрение вопроса на осень. И мы готовимся к этой дискуссии теперь осенью.

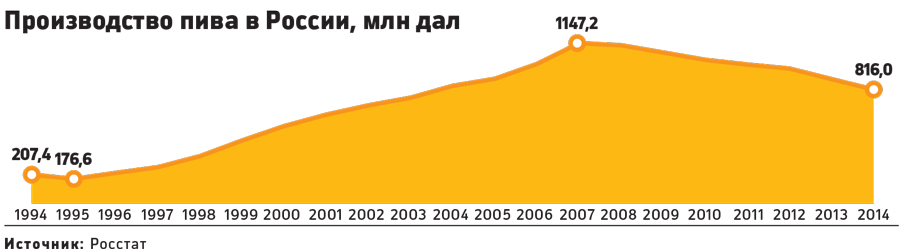

— Рынок пива в России падает и не первый год, и света в конце тоннеля пока не видно. Какова стратегия компании в этих условиях?

— Абсолютная правда, рынок находится под большим прессом. В прошлом году большое влияние оказывали проблемы с экономикой России, девальвация рубля... Если говорить о последних 5–6 годах, то пивной рынок в России потерял более 30% объема. Почему это происходит? Давайте вспомним. Акциз вырос за 5 лет в 6 раз. Это рекорд. Естественно, это все очень сильно отразилось на цене для потребителя, отразилось на объеме продаж.

Объем продаж компании [«Сан ИнБев»] только за последние 2 года снизился на 30%, 15% мы потеряли за прошлый год. Естественно, в пятилетней перспективе цифра падения значительно больше.

Как мы будем реагировать в этой ситуации? В первую очередь рынок пива в России невероятно интересный — был, и остается. Он держит пятое место в мире по объему реализации. Мы как мировой лидер по объемам производства пива не можем думать о мировом лидерстве без такого рынка, как Россия. Это ответ на то, будет ли компания инвестировать сюда. Рынок интересен, компания инвестировать будет.

Вопрос о стратегии — будет ли это выжидательная стратегия для компании либо это будут колоссальные увеличения инвестиций: очень сильно зависит от того, насколько будут понятны правила игры между государством и пивной индустрией, насколько предсказуемо мы можем вести диалог. Мы с момента прихода в Россию инвестировали миллиарды долларов, и результатом всего этого явилось то, что происходит с пивной индустрией, причем не только с нами, но и абсолютно со всеми. Несколько десятков заводов по стране закрыты, наша компания вынуждена была закрыть пять заводов из 10.

— Падение выручки в 2014 году, наверное, меньше упомянутых 15%?

— Нет, у нас падает выручка в том числе, к большому сожалению. То есть если говорить о том, что падение объема компенсируется ценой — это не совсем так, не соответствует действительности.

Хотя рынок пива считается неэластичным, на самом деле это не полностью так. Во-первых, в разных ценовых сегментах эластичность разная. Поднимая цену на 10%, вполне рискуешь потерять объемы [продаж] 8% как минимум. Приведу пример: когда произошло повышение акциза на 200%, компания не стала перекладывать этот рост на потребителя, забивая его в цену, работали в ущерб себе. Мы не можем перекладывать такой резкий рост налоговой нагрузки на потребителя — мы прекрасно понимаем, к чему это приведет.

Как создавалась Anheuser-Bush InBev

Первая сделка

Крупнейший мировой производитель пива Anheuser-Bush InBev возник в результате серии сделок M&A. Первое слияние пивных бизнесов произошло в 1988 году, когда базирующаяся в бельгийском городе Левен компания Brouwerij Artois (выпускает пиво Stella Artois) слилась с производителем популярного бельгийского лагера Jupiler Piedboeuf Brewery. Объединенная компания получила название Interbrew.

Экспансия

Начиная с 1995 года бельгийцы начали международную экспансию, покупая заводы с сильными локальными брендами на местных рынках: первыми были приобретены активы в Венгрии и Канаде. В 1999 году Interbrew вышла на российский рынок, создав совместное предприятие с группой Sun индийского бизнесмена Шива Кхемки, которой принадлежали шесть заводов в России и два на Украине. Совместное предприятие получило название Sun Interbrew (в декабре 2008 года было переименовано в «Сан Инбев»). Тогда же началось агрессивное продвижение на российском рынке основных брендов компании — «Сибирской короны», «Толстяка» и «Клинского».

Производитель №1

Interbrew приобрела несколько крупных активов в Германии — в частности, компании Beck’s и Spaten, а также в Китае, и провела IPO на Брюссельской бирже. Одновременно с ростом Interbrew на другом конце планеты, в Бразилии, формировался свой пивной гигант — компания AmBev, образовавшаяся в 1999 году путем слияния крупнейших производителей пива в Латинской Америке и Карибском бассейне — Brahma и Antarctica. В 2004 году Interbrew (третий по величине пивовар мира) и AmBev (пятый по объемам) объявили о сделке по слиянию. Компания, названная InBev, стала мировым лидером по объемам производства пива, но третьим по выручке — в продажах она уступала американской компании Anheuser-Busch и южноафриканской группе SAB Miller.

Крупнейший пивной бизнес

В ноябре 2008 года InBev приобрела Anheuser-Bush, заключив с владельцами американской компании крупнейшую в истории денежную сделку на потребительском рынке. Акционеры Anheuser-Busch получили $52 млрд. В 2013 году Anheuser-Busch InBev закрыла еще одну грандиозную сделку на рынке, купив крупнейшего мексиканского производителя Groppo Modelo за $20,1 млрд.

Financial Times считает, что это не последняя сделка по поглощению, совершенная пивным гигантом. В качестве наиболее вероятных будущих целей FT называет SAВ Miller ($82 млрд), PepsiCo ($137 млрд), Coca-Cola Company ($173 млрд), Diageo ($73 млрд). Крупнейшим акционером AB InBev является фонд 3G Capital бразильского миллиардера Хорхе Пауло Леманна (личное состояние — $25,2 млрд, 26-е место в списке богатейших людей Forbes в 2015 году).

«Нигде в мире нет таких ограничений по продвижению»

— Anheuser-Busch InBev — крупнейший в мире производитель пива — и по объемам, и по выручке. Но в России безоговорочный лидер пивного рынка — контролируемая Carlsberg «Балтика», а «Сан ИнБев» с «дочками» Efes и Heineken делит места со 2-го по 4-е — доли различаются незначительно, «серебро» — то у одной компании, то у другой. Вам принципиально важно быть вторым, а не четвертым?

— Действительно, по разным данным, компании, занимающие места со 2-го по 4-е, идут вровень в пределах 0,5% разницы между ними в разные периоды времени. Позиции в этой тройке меняются месяц от месяца.

Не скрою, нам финансовые результаты чрезвычайно важны. С точки зрения будущего и долгосрочного планирования мы претендуем на то, чтобы занять позицию уверенного номера два на рынке с претензией в 10-летней перспективе составить конкуренцию Carlsberg за первое место. Не скрою, желание бросить вызов Carlsberg есть у всей команды и мне это очень нравится. Для нас это очень важно.

— У вас есть представление, как одолеть Carlsberg?

— Между нами огромная пропасть сейчас, абсолютно согласен. У компании Carlsberg очень сильные бренды, в первую очередь — «Балтика», очень популярные, очень старые, очень мощные. Может ли наша компания сократить разрыв? Конечно, может. Если вы сейчас скажете, «покажите план, как вы это сделаете в следующие три года», — я вам его не покажу, его пока не существует.

Каким образом? У нас тоже есть много выдающихся брендов. Наша динамика в премиальном сегменте просто отличная. Вопрос в том, что нам нужно сделать, чтобы навязать жесткую конкуренцию Carlsberg в мейнстримовом сегменте и экономе, где у «Балтики» традиционно сильные позиции. И это возможно. Бренд №1 по результатам 2014 года в России — это пиво «Клинское». «Балтика» произвела больше, если рассматривать весь зонтик бренда в совокупности, но как конкретный бренд «Клинское» больше «Балтики 3» или «Балтики 7».

Можем ли мы сделать бренд «Сибирская корона» больше? Конечно же, можем. Когда мы выводили в Россию Bud, никто не верил, что мы составим конкуренцию такому мощному бренду, как Tuborg, но по результатам свежего исследования Nielsen, наш Bud практически сравнялся с Tuborg по объемам. У нас есть козыри, хотя конкурент у нас, конечно, невероятно сильный.

— Вы уже закрыли пять заводов в России. Что ждет эти площадки — перезапуск, продажа региональным пивоварам, редевелопмент?

— Могут быть разные варианты, в том числе и продажа этих мощностей. Пока они законсервированы. По поводу действующих пяти площадок очень надеемся, что закрытий больше не произойдет, но все очень сильно зависит от рынка и от нашего перформанса.

Более 1 тыс. людей, к сожалению, покинули компанию. Все было сделано на очень достойном уровне — консультации с трудовым коллективом, с профсоюзами, с соответствующей компенсацией, все по закону. Эта ситуация не нравится абсолютно никому. На самом деле гораздо приятнее ситуация 10-летней давности — рост пивного рынка и покупка каждый год по одному заводу. Это гораздо интереснее.

— Какова сейчас загрузка действующих заводов?

— Последних данных у меня нет. В сезон мы достаточно загружены. Так как сезонность пива все-таки существенная, естественно, зимой мы имеем определенные свободные мощности. Но летом достаточно хорошая загрузка.

— По остановленным площадкам есть предложения по их использованию третьими сторонами?

— Есть, и периодически возникают предложения о покупке. На самом деле в прошлом году их было побольше, кризис нам не совсем помог. Предложения возникают регулярно. Мы их рассматриваем с точки зрения экономической целесообразности.

— Речь о предложениях от конкурентов или, например, девелоперов, желающих построить жилье на месте завода?

— Есть и то, и другое. Есть инвесторы, которых интересовали участки под застройку. С другой стороны, были предложения и от локальных пивоваров.

— Возможность рекламировать безалкогольное пиво у производителей была всегда, но ролики ваших «Сибирской короны» и Bud появились в эфире телеканалов относительно недавно. Насколько снизились маркетинговые бюджеты компании по сравнению с ситуаций двухлетней давности, когда телереклама пива с содержанием алкоголя была разрешена в вечернее время?

— На самом деле не секрет, что затраты на прямое размещение на телевидении сократились абсолютно у всех пивных производителей, и мы не исключение. Готовы ли мы рассматривать увеличение этих затрат? Я уверен, да. Но, когда мы говорим о том, что раньше, по сути, ограничений как таковых не было и мы имели право размещаться в удобное время, в нужное время, естественно, затраты были совершенно иные.

Сейчас государство делает нам шаги навстречу. Это прекрасно. Можно размещаться в печатных изданиях, можно говорить о рекламе во время спортивных соревнований — это все хорошо. Но все равно нам сейчас доступно не более 10% от всего эфирного пространства под размещение своей рекламы. Как при этом осваивать бюджеты, которые буквально были 5 лет назад? Это в принципе невозможно. Для возвращения инвестиций в прежнем объеме необходимо создать условия. Наша компания готова инвестировать в продвижение своей продукции, но нам важно понимать, что рекламное законодательство не ужесточат после завершения Чемпионата мира по футболу в 2018 году [будет проходить в России].

Бизнес Anheuser-Busch InBev в цифрах

$494,4 млрд в год, по оценке Transparency Market Research, составил объем мирового рынка пива в 2014 году

$47,1 млрд глобальная выручка AB InBev

155 тыс. сотрудников работают в штате компании AB InBev

$1,7 млрд получили в виде дивидендов в 2014 году три крупнейших акционера AB InBev — бразильцы Хорхе Леманн, Карлос Сикупира и Марсель Теллес

Более 200 брендов пива производят заводы AB InBev в 25 странах мира

5 заводов AB InBev закрыла в России за последние три года

23,1 млрд руб. заплатила компания в виде налогов в бюджеты РФ в 2014 году

Источник: Transparency Market Research, данные компании

— Понятно, что, рекламируя безалкогольный Bud, вы косвенно рекламируете всю линейку под этим брендом. Но все-таки хотелось бы узнать, выросли ли у вас продажи именно безалкогольного пива?

— По безалкогольному Bud — однозначно да. Вы абсолютно правильно подметили, что рынок безалкогольного пива в России совершенно не развит. Для нас это — большая перспектива. Есть показательные примеры, когда безалкогольное пиво занимает огромные объемы на локальных рынках, — например, в Испании или Германии. В Испании 10% от всех продаж пива приходится на безалкогольное. То есть нам есть куда стремиться. И это на самом деле очень сильно завязано на то, что пропагандирует компания с точки зрения здорового образа жизни, с точки зрения умеренного потребления алкоголя. Продажи выросли. Мы хотели бы больше, правду скажу. Продажи безалкогольного Bud выросли на 927% к прошлому году. Рассчитываем, что такая динамика продолжится.

— А если взять продажу семейства Bud за 100%, то делает ли безалкогольное хотя бы 1% в объеме?

— Вся линейка Bud у нас растет к прошлому году. Безалкогольное уже занимает больше, чем 1% от всех продаж Bud в России.

— «Сан ИнБев» за минувший год выпустил два запоминающихся и, вероятно, недешевых рекламных ролика — специально для россиян — с актером Дэвидом Духовны, про его российские корни, и рэпером Иксзибитом, ремонтирующим квартиру в хрущевке. С чем был связан выбор такой рекламной стратегии?

— Это по большей части инициатива локальной команды, и она была очень тепло принята на глобальном уровне по причине того, что в глобальном офисе знают, что практически нигде в мире нет таких ограничений по продвижению, по рекламе, как в России сегодня. Соответственно, в данных условиях необходимо действовать и думать нестандартно. И я очень рад, что российская команда нашла эти возможности, она пользуется теми каналами коммуникации, которые на сегодня набирают популярность во всем мире. Можно сказать, и «Сибирская корона» [рекламируемая Духовны], и «Клинское» [продвигаемое Иксзибитом] оказались в тренде, впереди этого движения. И то количество просмотров колоссальное, которое на сегодня есть у роликов с Дэвидом Духовны, те результаты промежуточные, которые показывает видео с Иксзибитом, на самом деле говорят о том, что это работает прекрасно.

— Показалось, что в последние годы и «Сибирская корона», и «Клинское» растеряли те объемы продаж, которые были у них когда-то? Помогли ролики перезапустить эти бренды?

— По «Клинскому» тяжело ответить, потому что, по сути, этому ролику месяц. Мы ожидаем, конечно же, что будет отдача от этих вложений. По «Сибирской короне» есть проблемы — они комплексные. К большому сожалению, бренд падает к прошлому году. На продажи влияют не только бренд-маркетинговые вещи, тут очень много коммерческих составляющих, очень много влияния стратегии компании. Но однозначно ролик с Духовны внес ощутимый и весомый вклад в восстановление показателей. С точки зрения коммерческих результатов мы ожидаем их во втором полугодии. Потому что прекрасно понимаем, что именно два этих бренда вместе с Bud являются той тройкой, с помощью которой компанию ждет успех на российском рынке.

«Мы заинтересованы в продолжении сотрудничества с ФИФА»

— Роспотребнадзор запретил поставки в Россию вашего украинского бренда «Черниговское». Насколько этот запрет был чувствителен для компании?

— «Черниговское» теперь здесь в России производится и пользуется очень большим успехом. Да, мы поставляли его с Украины, но объем поставок был не такой большой. На самом деле кроме недоумения это решение не вызвало ничего. Сегодня есть обратное движение, мы, например, возим Bud в бутылке 0,33 л из России на Украину, потому что не можем производить его на украинских мощностях.

В плане всего размера рынка — российский больше [украинского] в четыре раза. Для нашей компании — российский в 1,5 раза больше в объеме, в деньгах — в 2,5–3 раза больше.

— Ситуация на Украине как-то повлияла на пивной рынок в принципе?

— Косвенно вся эта ситуация, конечно, повлияла. Рынок пива на Украине очень сильно проседает. Гривна девальвировалась очень сильно, в два раза больше, по сути, чем рубль. И, естественно, себестоимость продукции выросла, цена на продукцию поднялась. В то же самое время реальный заработок на душу населения упал, инфляция на сегодня галопирует очень сильно. Все это не могло не сказаться на рынке, он под большим прессом находится и падает. По прошлому году упал примерно на 10%, за первое полугодие этого года, я думаю, [падение] будет выше 15% уже.

— В Донецке у компании был офис. Вы с ним взаимодействуете?

— Поставки остановлены. На территории Украины в зону конфликта товар не поставляется. Не можем. Он не поставляется не только от нас — он не поставляется ни от кого.

— Anheuser-Busch InBev — американская компания, а правительство США не рекомендовало компаниям, зарегистрированным в американской юрисдикции, вести бизнес в Крыму. Как вы работаете в этих обстоятельствах?

— Мы поставляем, как и другие компании, пиво в Крым с территории России. Мы это делаем на вполне законных основаниях. Ответственность за поставки пива в Крым лежит на наших партнерах, которые у нас есть в Крыму. У нас есть старые дистрибьюторы, с которыми мы работаем много лет, и, естественно, эти дистрибьюторы получают теперь пиво с территории России.

— То есть компания ни сотрудниками, ни офисом в Крыму не представлена.

— Мы работаем через партнеров.

— «Сан ИнБев» импортирует заметные объемы пива, поставляя из Германии, например Spaten и Franziskaner. Не планируете ли локализовать их производство здесь?

— Импортный сегмент действительно растет. Мы очень довольны результатами по Spaten и Franziskaner. Говорить о локализации их производства сегодня не имеет особого смысла. В категории «пиво в немецком стиле» мы производим в России Lowenbrau. Нужен еще один такой бренд? Наверное, нет.

Сегмент импортного пива жив и развивается, несмотря на сложности. Это для нас тоже достаточно большое удивление. Мы также очень довольны успехом бренда Corona из Мексики, его продажи в последние месяцы вселяют в нас огромные надежды. Относительно дальнейших перспектив мы также думаем о том, чтобы расширить линейку импорта на будущее, дать еще больше вкусов, каких-то уникальных сортов и чего-то еще потребителю. Просто побаловать людей, потому что на самом деле при такой цене на полке мы прекрасно понимаем, что это больше для людей обеспеченных, каких-то грандиозных объемов тут не будет.

— Что вы думаете о буме крафтового пивоварения в Москве и других крупных городах? Это мода, которая скоро пройдет, или тренд надолго?

— Это мощный тренд. Это абсолютно мировой тренд — потребление крафтового пива растет в Европе, в Америке, в том числе и в Южной, не только в США. Говорить о том, что этот сегмент производит гигантские объемы, пока рано. Но он огромен с точки зрения количества пивоварен и каких-то уникальных предложений. Настоящее крафтовое пиво — это очень интересно. В большинстве случаев это локальные истории, порой на уровне одного паба, за пределами которого этого предложения нет. Порой некоторые игроки уже делают локальную дистрибуцию, охватывают ею, например, город. Нам очень интересно было бы как-то попробовать поучаствовать в этом тренде, кто знает, возможно, в следующем году увидите какие-нибудь новинки, у нас есть возможности на одном из наших заводов производить уникальные сорта.

Сказать, что здесь можно получить огромный заработок и огромный объем продаж, я на сегодня не могу. Хотя история знает примеры: в США лет 20 назад крупнейшие производители недооценивали перспективы крафтовых пивоварен, а сейчас таким крупным компаниям, как наша, уже интересно их покупать. Например, мы несколько лет назад приобрели одну из самых популярных американских крафтовых пивоварен в Чикаго — Goose Island. Пока такого уровня пивоварен в России немного, но мы надеемся, что они появятся, потому что это действительно очень интересный опыт для потребителя.

— Ваша компания уже много лет является спонсором Чемпионата мира по футболу, продвигая во время первенств марку Bud. Коррупционный скандал в ФИФА как-то повлиял на ваше сотрудничество? Не было ли желания расторгнуть договор, чтобы не брать на себя репутационные риски?

— На самом деле мы как компания и бренд Bud очень счастливы быть спонсором этой организации. Конечно, вся эта ситуация вокруг ФИФА выглядит очень неприятной. Наша позиция в том, что мы хотим работать с ФИФА и в будущем, однако мы заинтересованы в том, чтобы ситуация вокруг коррупционного скандала в ФИФА полностью разрешилась. Мы как компания будем работать только с абсолютно чистой, белой, полностью прозрачной организацией без всяческих схем, без всевозможных скандалов. Сейчас глобальный офис Anheuser-Busch InBev находится в постоянном контакте с ФИФА и решает, каким образом действовать дальше.

— То есть вариант с возможным разрывом контракта не рассматривался вообще?

— Уверен, что рассматривались все варианты. Потому что во время любой ситуации, особенно такой, как эта, компания должна рассматривать все варианты — от самого негативного до самого позитивного. На сегодня каких-либо сигналов о том, что глобальный офис рассматривает прекращение сотрудничество с ФИФА у нас нет. Более того, ассоциация бренда Bud с футболом настолько сильная и настолько прочная, что мы заинтересованы в продолжении сотрудничества. Но, естественно, для нас чрезвычайно важно, чтобы имидж нашего партнера не был подмочен — то, что случилось к сожалению, сейчас.

— Контракт подписан до 2022 года включительно?

— Да. Он касается не только чемпионата мира, но и региональных соревнований, таких как Copa America, завершившегося недавно в Чили. Всех соревнований под эгидой ФИФА.

Дмитрий Шпаков

Президент «Сан Инбев» в России и на Украине

Начало карьеры

Дмитрий Шпаков является продуктом внутренней системы подготовки руководящих кадров, принятой в пивоваренной компании. Начал карьеру в компании в 1998 году с позиции рядового сейлз-менеджера. Восхождение по карьерной лестнице молодого менеджера связано с отделом продаж: в 2001 году был назначен на должность менеджера по продажам ключевым клиентам — крупнейшим торговым сетям. В том же году он занял позицию менеджера по дистрибуции, а затем — в 2002-м — регионального менеджера по продажам.

Топ-менеджер

В августе 2007 года с должности регионального менеджера перешел на позицию национального директора по продажам «Сан Инбев» на Украине. Его работа в качестве руководителя была замечена в глобальном офисе корпорации: «Сан ИнБев» и теперь занимает первое место на украинском рынке пива. В январе 2014-го Шпаков стал президентом украинского подразделения AB InBev. С 2015 года возглавляет российское ОАО «Сан Инбев».

Получил степень MBA в Международном институте менеджмента (МИМ), бизнес-школе INSEAD. «Люблю интересных людей и открывать для себя новые страны. Ценю драйв в работе, жизни и людях», — говорит он о себе.