Купоны вместо вкладов

Крупнейшие российские кредитные организации с государственным участием стали предлагать своим клиентам — физическим лицам собственные облигации, подписаться на которые можно прямо в отделениях. Сейчас заявки от граждан принимают ВТБ и Россельхозбанк (РСХБ), месяц назад похожее размещение проводил Сбербанк.

На фоне уменьшения ставок по депозитам население снижает к ним интерес, а банки ищут альтернативные способы привлечь средства граждан, указывают эксперты. «Ставки по депозитам перестали некоторых людей устраивать, наблюдается переток с депозитов в другие инструменты, такие как ПИФы и инвестиционное страхование жизни. И банки пытаются подтолкнуть людей «в правильном направлении», в их собственные облигации», — говорит портфельный управляющий УК «КапиталЪ» Дмитрий Постоленко.

Эксперты рассказали РБК, насколько такие инвестиции привлекательнее вкладов и на какие нюансы надо обратить внимание.

Что предлагают госбанки

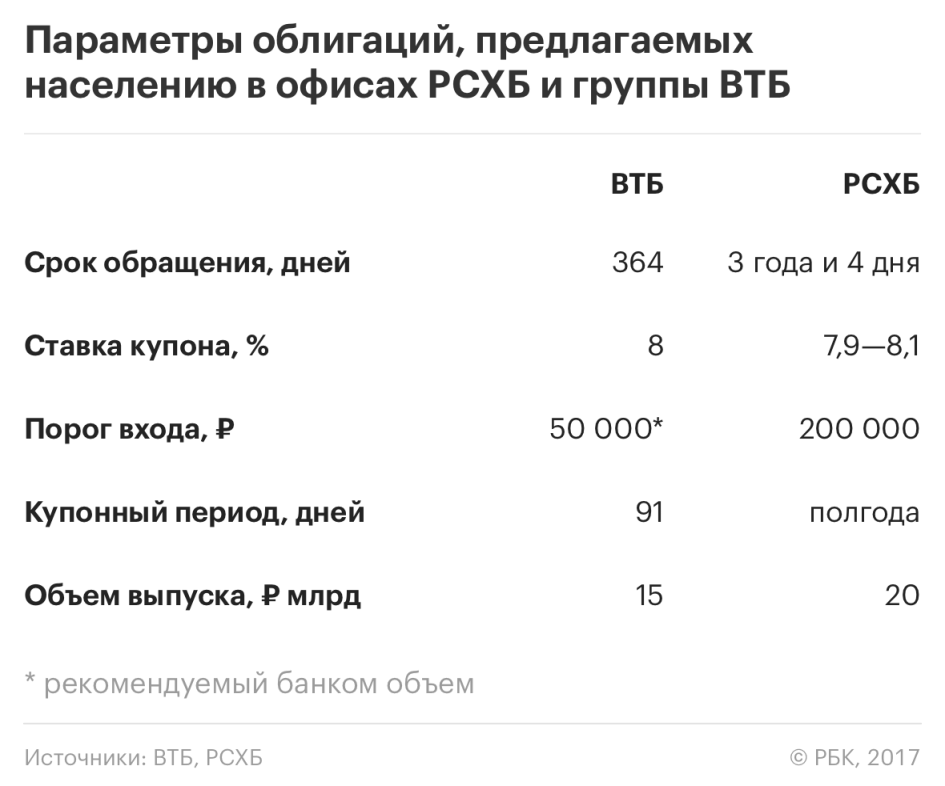

Банк ВТБ с 15 по 21 ноября принимает заявки на приобретение своих облигаций с фиксированной доходностью 8% годовых, граждане могут подать их в розничных офисах ВТБ и ВТБ24. Срок обращения облигаций — 364 дня, купонный доход будет выплачиваться раз в квартал. В кол-центре ВТБ24 сообщили, что объем заявки должен начинаться от 50 тыс. руб., в пресс-службе банка отметили, что это не порог входа, а лишь рекомендованный объем.

Россельхозбанк также предлагает физическим лицам принять участие в подписке на собственные облигации через офисы банка, заявки принимаются до 21 ноября. Ставка купона составит от 7,9 до 8,1% годовых (конечная ставка сформируется по итогам сбора заявок), срок обращения — три года и четыре дня. Минимальная сумма инвестиций — 200 тыс. руб., купоны выплачиваются раз в полгода.

Похожее размещение в прошлом месяце завершил Сбербанк, разместив облигации со сроком обращения три года и два месяца и ставкой купона 8%. По словам заместителя председателя правления Сбербанка Александра Морозова, более половины спроса на эти бумаги было обеспечено инвесторами — физическими лицами (общий объем размещения составил 40 млрд руб.).

Облигации этих банков можно будет продать на вторичных торгах на бирже, не дожидаясь даты погашения.

Как купить банковские облигации «для населения»

Для приобретения облигаций клиентам, пришедшим в офис, необходимо будет открыть брокерский счет и счет депо (если он еще не открыт в этих банках), на котором бумаги будут учитываться. Затем следует перевести на брокерский счет денежные средства и подать поручение на покупку облигаций.

При совершении каждой сделки (чтобы приобрести бумаги и чтобы их продать на вторичном рынке, если не дожидаться погашения) необходимо будет уплатить брокерскую комиссию и комиссию биржи. Согласно тарифам банков, брокерская комиссия в РСХБ составляет 0,0075–0,075% от суммы сделки, а комиссия группы ВТБ — 0,012–0,0472% и зависит от объема сделок. Группа ВТБ также взимает разовую комиссию за депозитарные услуги (150 руб.). Эти тарифы действуют как при подписке на бумаги в офисах банка, так и при операциях на вторичном рынке.

Комиссия Московской биржи на рынке облигаций составляет 0,0125% при покупке бумаг на первичном рынке и 0,01% для операций покупки-продажи на вторичном рынке.

Насколько это привлекательно

Привлекательность вложений можно оценить по таким параметрам, как доходность, надежность и возможность оперативно получить средства обратно в случае необходимости.

Предлагаемые ВТБ и РСХБ ставки по облигациям выше, чем ставки по депозитам, свидетельствует информация на сайтах кредитных организаций. Например, в Россельхозбанке максимальная предлагаемая ставка по рублевому вкладу на три года (срок, сопоставимый со сроком обращения предлагаемых облигаций) составляет 7% годовых (при вкладе от 100 млн руб.). В группе ВТБ самая выгодная ставка по вкладу сроком до года также составляет 7% годовых.

«Доходность выше, чем ставки по депозитам. Плюс в связи с изменениями в налоговом законодательстве покупатели облигаций не будут платить налог на купонный доход», — отмечает трейдер по долговым инструментам ИК «Атон» Михаил Ващенко. Согласно принятым в текущем году поправкам в Налоговый кодекс, граждане освобождены от уплаты НДФЛ с купонного дохода по рублевым облигациям, выпущенным в период с 1 января 2017 года по 31 декабря 2020 года (налог начинает применяться, только если ставка купона на 5 п.п. выше ключевой ставки Банка России, составляющей сейчас 8,25% годовых, впрочем, такой же механизм распространяется и на вклады). Эти изменения начинают действовать «не ранее первого числа очередного налогового периода по налогу на доходы физических лиц», то есть НДФЛ не будет взиматься с купонов, которые будут выплачиваться со следующего года.

«Что касается надежности, тут, конечно, не действует гарантия Агентства по страхованию вкладов, как у депозитов. Но, поскольку речь идет об облигациях госбанков, вероятность дефолта крайне мала», — отмечает Постоленко. «Риск в случае таких облигаций низкий. Так что, если инвесторы положительно настроены по отношению к фондовым инструментам, их привлечет чуть более высокая доходность такого инструмента», — подтверждает управляющий директор Национального рейтингового агентства (НРА) Павел Самиев.

Если говорить о возможности оперативно получить средства обратно, при вложении в такие облигации есть некоторые риски потери денег, говорит Постоленко. В банке вкладчик имеет право в любой момент досрочно забрать всю размещенную на депозите сумму, а если говорить об облигациях, клиенту придется продавать бумаги по рыночной цене, которая может измениться в неблагоприятную сторону, и от этого возникнут потери. Впрочем, верно и обратное — при благоприятном изменении цены владелец облигации может выиграть, при этом заплатив налог 13% от роста курсовой стоимости, отмечает эксперт.

Банк или биржа

Купить облигации госбанков (предлагаемые сейчас в их офисах бумаги еще не вышли на биржу, поэтому речь идет о других выпусках) можно на бирже в любой день на вторичном рынке, если у человека открыт брокерский счет и есть доступ к торгам. И в некоторых случаях это может быть более выгодно, чем подписка на новые облигации через офисы банков. «Например, сейчас на вторичном рынке можно приобрести трехлетние бумаги РСХБ с доходностью 8,3% годовых, то есть, если говорить о том, чтобы держать бумагу до погашения, может быть, выгоднее купить бумаги на вторичном рынке», — говорит Постоленко.

Однако он отмечает, что рядовому инвестору в этом случае придется разобраться в рынке. «Обычному человеку при покупке на вторичном рынке нужно изучить бумагу. В частности, узнать, когда была выпущена облигация, поскольку налога на купон не будет, только если бумага выпущена в 2017 году и позднее. Инвестору также необходимо будет самому следить за офертами (досрочный выкуп в заранее оговоренную дату. — РБК), поскольку во время оферт могут меняться ставки купонов (по двум предлагаемым сейчас в офисах ВТБ и РСХБ выпускам облигаций оферт не предусмотрено. — РБК)», — отмечает специалист. Если выбирать облигации на вторичном рынке самому, можно случайно купить малоликвидный выпуск с большим разрывом между ценами спроса и предложения, в результате чего данную бумагу будет сложнее выгодно реализовать в случае необходимости.

Михаил Ващенко также отмечает, что покупка бумаг на вторичном рынке для простых граждан сложнее, чем подписка на облигации в офисе банков. «Например, нужно установить систему интернет-трейдинга или звонить трейдеру, совершая сделку «с голоса». Размещения, которые сейчас предлагаются банками в офисах, с точки зрения клиента удобны. Если бы это было размещение «вне рынка» и ставка купона была бы слишком низкой, тут можно было бы подискутировать, имеет ли приобретение бумаг смысл. Но предлагаемые ставки адекватны», — отмечает он.

Отличие от «народных» ОФЗ

Первопроходцем в привлечении физлиц в облигации через банковские офисы выступило государство, которое предложило первый выпуск ОФЗ для населения (ОФЗ-н) еще весной. Агентами Минфина выступили всего два банка — Сбербанк и ВТБ24, привлекавшие инвесторов через свои офисы.

Ставка по данным бумагам номинально довольно привлекательна — 8,5% годовых при условии, что инвестор будет держать облигации в течение трех лет. Однако комиссия, которую взимают банки при продаже ОФЗ-н, составляет 0,5–1,5% в зависимости от суммы покупки. Кроме того, эти бумаги не торгуются на открытом рынке, а для их продажи необходимо заплатить ту же высокую комиссию.