Инвесторы раскошелились лишь на удаленку и здоровье

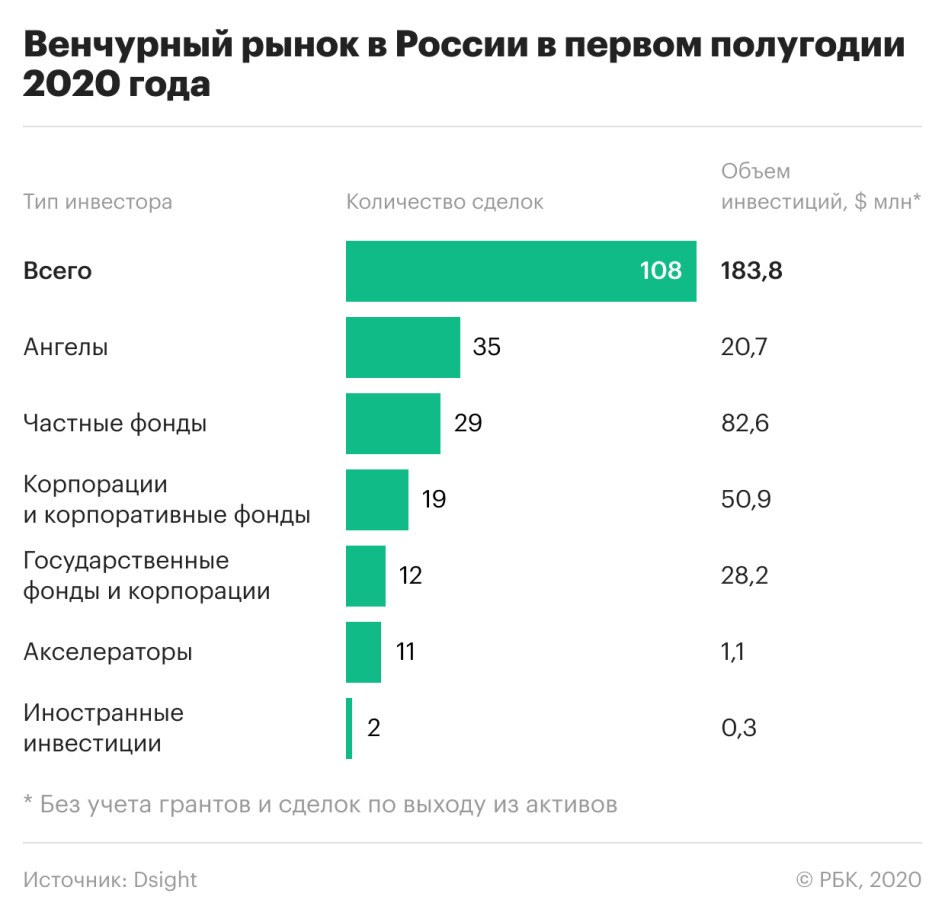

В первом полугодии 2020 года было заключено 108 сделок по инвестициям в стартапы, что на 6,1% ниже уровня аналогичного периода 2019-го. При этом фактический объем вложений снизился почти в три раза, с $497,5 млн до $183,8 млн. Об этом говорится в поступившем в РБК исследовании Dsight, проведенном при поддержке центра инноваций «Лаборатории Касперского», Crunchbase, DS Law, EY и Национальной ассоциации участников рынка альтернативных инвестиций (НАУРАН).

В первом полугодии этого года аналитики Dsight зафиксировали шесть сделок выхода (когда один или несколько существующих акционеров продают свои доли стратегическим инвесторам или на бирже) на сумму $203,1 млн. В прошлом году их было 14 на сумму почти $2,2 млрд.

Почему сократились инвестиции и другие выводы исследования — в материале РБК.

Как считали

Под венчурными инвестициями понимаются вложения в размере до $150 млн в рискованные, технологичные и потенциально высокодоходные проекты. При оценке объема и динамики российского рынка учитывались венчурные инвестиции в компании, которые осуществляют деятельность преимущественно в России. В отчет включалась в первую очередь информация о сделках, которая была доступна в открытых источниках.

Выигравшие от пандемии стартапы

- По объему вложений в первом полугодии лидировали веб-сервисы, хотя в этом сегменте состоялась лишь одна сделка: в апреле американский фонд ICONIQ Capital, который управляет капиталами основателя Facebook Марка Цукерберга и создателя Twitter Джека Дорси, вложил $50 млн в платформу для удаленной работы команд Miro, основанную пермяком Андреем Хусидом. Эта сделка считается крупнейшей в первом полугодии из тех, чья сумма известна.

- На втором месте по объему вложений была сфера здравоохранения ($17,1 млн). Среди крупнейших — инвестиция VEB Ventures в «Доктор рядом» на сумму $15 млн, из которых $9 млн были выплачены в первом полугодии; покупка «Медси» 12,5% в компании «Платформа Третье мнение» (ПТМ), работающей над применением искусственного интеллекта для здравоохранения; вложения Российского фонда прямых инвестиций (РФПИ) в компанию «Медпромресурс», созданную для продвижения российско-японской системы диагностики коронавируса.

- По количеству сделок лидировала сфера транспортных перевозок (14 сделок). Среди крупных инвестиций — вложения РФПИ и Baring Vostok в сервис Carprice на сумму $5 млн.

- На втором месте по количеству сделок — сегмент образования (12 сделок), но по объему привлеченных инвестиций он был лишь восьмым ($9,3 млн).

- Рынок доставки еды, который несколько лет был одним из основных драйверов роста всего венчурного рынка, по мнению авторов исследования, достиг насыщения. Не сумевшие выстроить устойчивую бизнес-модель проекты начали уходить с рынка.

По словам управляющего директора Da Vinci Capital Артура Валиуллина, во время пандемии даже коммуникация между потенциальными партнерами была технически затруднена. «Когда все закрывается, у тебя уходит много времени на перестройку внутренних процессов в компаниях и фондах, которое можно было потратить на обсуждение сделок. Технически встретиться, договориться о чем-то сложно», — объяснил он. Также у инвесторов сменились приоритеты, многие компании стали менее интересными, потому что очень сильно пострадали от COVID-19. «Были опасения, что локдаун и пандемия могут затянуться, из-за этого ряд инвесторов мог передумать вкладывать деньги в российский бизнес», — рассказал он.

Управляющий директор венчурного фонда LETA Capital Александр Чачава отметил, что, несмотря на то что абсолютные цифры первого полугодия не впечатляют, были стартапы, которые выиграли от самоизоляции, инвестиции в них значительно увеличились. Инвестиции в пострадавшие от пандемии стартапы, по мнению Чачавы, должны восстановиться: «Инвесторы ждут окончания периода неопределенности и накапливают отложенный спрос на проекты».

Иностранные инвесторы с деньгами

Мировой венчурный рынок сокращается второй год подряд. В первом полугодии в мире было совершено 10,55 тыс. сделок, что на 33% меньше, чем в тот же период 2019 года. Объем сделок сократился на 4%, до $133,2 млрд.

По словам Чачавы, у инвесторов меньше денег не стало, капитал американских венчурных компаний сейчас бьет все рекорды: «Инвесторы, возможно, стали чуть медленнее принимать решения из-за удаленной работы, но у них нет в мыслях сворачивать инвестиции и возвращать деньги LP (партнерам фонда. — РБК)».

По мнению Артура Валиуллина, пандемия значительнее повлияла на российский венчурный рынок, чем за рубежом. «Рынок в России меньше, взаимосвязи на нем хуже, поэтому такие ситуации на нем сказываются сильнее. У фондов, которые инвестировали только в Россию, выбор и так был не очень большой, а благодаря пандемии он сократился еще больше», — заключил Валиуллин. Сооснователь United Investors Александр Горный, впрочем, считает, что «ничего страшного не произошло». Он указывает, что размер рынка в России определяется штучными крупными сделками, например, в мае прошлого года Gett привлекла $120 млн, что обеспечило четверть «успешности» первого полугодия 2019 года. В 2020-м Gett снова привлекла $100 млн, но уже в июле, и в отчете за первое полугодие мы видим падение.

Основатель Dsight Арсений Даббах констатирует, что российская экономика и венчурный рынок пережили пандемию с огромными потерями и сейчас заметны большие сделки с «уехавшими» из страны стартапами. «Для меня очевидно, что скоро российские стартапы смогут поднимать больше денег за рубежом, чем в России», — указал Даббах. Как пояснил представитель Dsight, в России мало капитала и немного возможностей для выхода (продажи стартапа стратегическому инвестору-корпорации). Многие стартапы изначально ориентируются на более насыщенный капиталом рынок зарубежья, где корпорации делают гораздо больше M&A (сделок слияний и поглощений. — РБК) и потребительские рынки существенно больше», — пояснил он.

Все в Zoom

Одним из главных бенефициаров карантинных мер стал американский сервис видеосвязи Zoom, чья капитализация за первые шесть месяцев года взлетела более чем на 300%, отмечается в исследовании. «В обиход вошли понятия «Zoom-советы директоров» и «Zoom-сделки». Правда, пока что примеров сделок, полностью заключенных в онлайне, не так много — сам Zoom в мае поделился, что использовал собственное приложения для переговоров о покупке блокчейн-приложения Keybase», — говорится в нем.

Крупные корпорации строят экосистемы

Авторы исследования обращают внимание на шесть корпораций, которые формируют вокруг себя экосистему, позволяющую за счет дополнительных услуг (от сферы финансов до развлечений) аккумулировать базу данных о клиентах и использовать ее для развития основного бизнеса. Это Тинькофф Банк, «Севергрупп», МТС, Mail.ru Group, «Яндекс» и Сбербанк, причем последний ведет себя наиболее агрессивно. За последние несколько лет банк создал совместные предприятия с «Яндексом» (впоследствии они распались), Mail.ru Group, купил контрольный пакет Rambler Group.

При этом возможность приобретения «Яндексом» Тинькофф Банка, о чем компании заявили во вторник, 22 сентября, по мнению Арсения Даббаха, позволит создать мегасильного игрока. «Обе компании доказали, что умеют работать с технологическим сектором и строить экосистемы. При этом обе могут работать с большим количеством партнеров в отличие от того же Сбербанка, который в основном поглощает бизнесы. При слиянии они также смогут объединить данные о клиентах, что позволит ускорить обслуживание, предугадывать желания покупателей и делать максимально релевантные предложения», — указал он.

Среди тех, кто работает над созданием своих экосистем, авторы исследования также назвали ВТБ, «Ростелеком» и «МегаФон».