33 банковских несчастья

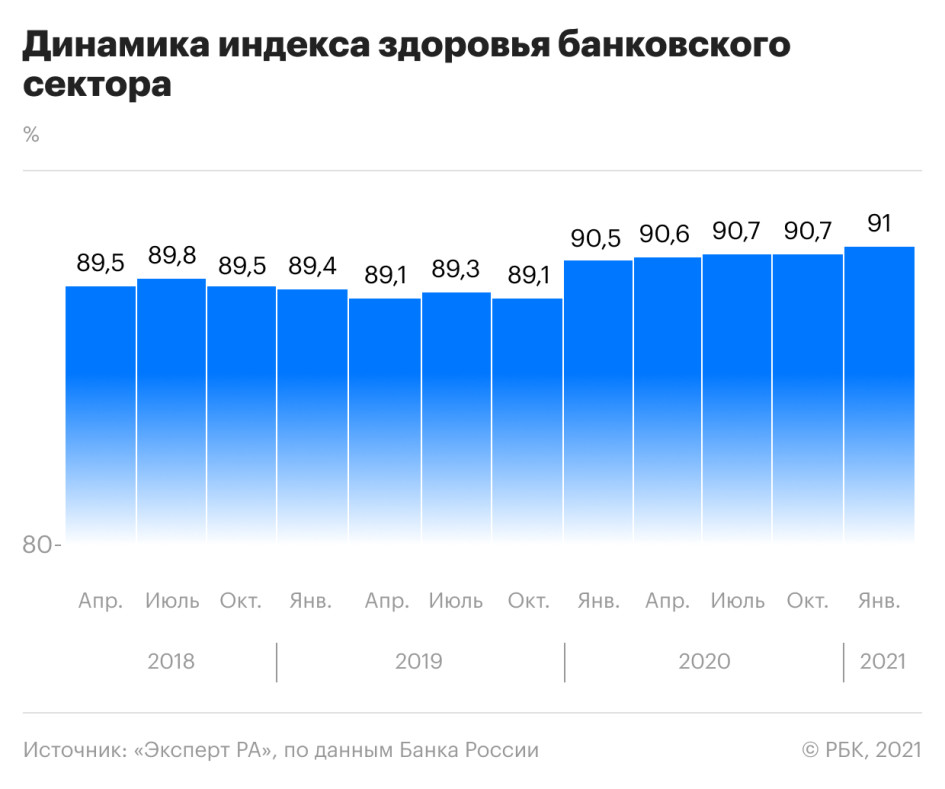

В четвертом квартале 2020 года темпы расчистки банковского сектора ускорились: Банк России отозвал лицензии у девяти кредитных организаций — больше, чем за предшествующие три квартала. Сокращение числа неустойчивых игроков продолжится и в 2021 году, но формат может измениться, говорится в обзоре рейтингового агентства «Эксперт РА» (есть у РБК). По расчетам аналитиков, на 1 января индекс здоровья банковского сектора составил 91% — он соответствует доле банков, которые останутся финансово устойчивыми в течение ближайших 12 месяцев. 9% действующих участников рынка, или 33 кредитные организации, могут допустить дефолт. Их список не раскрыт, в расчетную базу индекса вошли 366 банков.

«Индекс основан на исторической дефолтности банков и отражает математическое ожидание дефолтов. Но в прошлом году сформировался тренд на «естественное сокращение» рынка — увеличились случаи аннулирования лицензий по инициативе собственников или присоединения к более крупным игрокам», — отмечает управляющий директор отдела валидации «Эксперт РА» Юрий Беликов. По его словам, часть прогнозируемых агентством дефолтов может реализоваться не через отзыв лицензий Банком России, а в результате добровольного ухода с рынка.

Уйдут ли в прошлое массовые отзывы банковских лицензий

В 2020 году темпы расчистки банковского сектора оказались заметно ниже показателей прошлых лет. ЦБ отозвал лицензии у 17 кредитных организаций (.pdf). Годом ранее регулятор применил крайнюю надзорную меру к 28 банкам.

Из-за пандемии ЦБ временно не проводил выездные проверки, они возобновились лишь во втором полугодии, напоминает директор аналитической группы по финансовым организациям Fitch Антон Лопатин. Он считает, что эта пауза как раз привела к активизации расчистки в конце 2020 года.

«На более долгосрочном горизонте мы оцениваем, что скорость вывода с рынка игроков стабилизировалась и в 2021 году она останется примерно той же, что и в прошлом», — предположила старший кредитный эксперт Moody’s Ольга Ульянова.

Ускорение регуляторной и надзорной активности произойдет, считает Беликов: «Мы вышли из первой и второй волны пандемии коронавируса, частота надзорных выездных проверок вырастет. Но частота событий цивилизованного ухода с рынка тоже возрастет».

В «Эксперт РА» ожидают, что в 2021 году усилятся процессы консолидации: московские банки за пределами первой сотни по размеру активов будут чаще выбирать добровольную сдачу лицензий, а региональные игроки — соглашаться на поглощение крупными федеральными конкурентами. Беликов не исключает, что количество «цивилизованных уходов» может превысить число отозванных регулятором лицензий.

«Доля банков, у которых наблюдаются проблемы с рентабельностью, с устойчивостью пассивов, существенна. Даже если эти банки не проводят незаконных операций, требующих вмешательства регулятора, их деятельность все менее целесообразна. Логично, что их собственники решат не тратить деньги на поддержку неработающих активов, а реинвестируют в другие сектора экономики», — поясняет аналитик.

Количество банков, желающих добровольно сдать лицензии, будет расти, соглашается Ульянова. Но она не уверена, что число таких случаев будет превалировать. «Банк должен быть готов удовлетворить все требования кредиторов, а это для маленьких банков (которые в последнее время являются основным «целевым сегментом» деятельности регулятора по отзыву лицензий) может оказаться затруднительно. Поэтому принудительный отзыв будет все же преобладать», — заключает эксперт.

Какие факторы приведут к уходу банков с рынка

По оценкам «Эксперт РА», 51,6% российских банков имеют невысокие кредитные рейтинги — от В до ССС. Давление на финансовое положение участников рынка будет связано не только с прямыми последствиями пандемии, считают в агентстве.

Один из негативных факторов — снижение рентабельности банковского бизнеса. По данным «Эксперт РА», медианная рентабельность балансового капитала всех кредитных организаций за кризисный год сократилась с 7 до 5%. Средняя рентабельность активов тоже упала — до 0,9% годовых. Финансовые результаты банков ухудшились не столько из-за потерь по кредитам, сколько из-за снижения маржинальности операций, отмечается в обзоре.

Как сообщил Банк России, в 2020 году чистая прибыль сектора составила 1,6 трлн руб., немногим меньше рекорда 2019 года. В ЦБ отмечали, что сильное давление на показатель оказало досоздание банками резервов. Из-за кризиса и пандемии регулятор дал банкам послабления в части резервов — они могут временно не формировать полное покрытие кредитных рисков, возникших при реструктуризации проблемных ссуд. Льготные условия действуют до 1 апреля 2021 года по корпоративным кредитам и до 1 июля по ссудам физлицам и малому бизнесу. После снятия послаблений банкам придется создать дополнительные резервы на 1,36 трлн руб. (2% портфеля), оценивал ЦБ.

Если экономическое восстановление будет идти медленнее, чем ожидалось, период, в течение которого банки будут вынуждены формировать дополнительные резервы на возможные потери, продлится дольше, отмечает директор группы «финансовые институты» S&P Global Ratings Ирина Велиева. По ее словам, в основном это будет иметь негативные последствия для прибыльности банков. «Влияние на достаточность капитала возможно у тех банков, у которых запас капитала уже приближается к регуляторному минимуму. Также в зоне риска могут оказаться банки с высоким уровнем концентрации кредитного портфеля. В основном в «проблемной зоне» могут оказаться небольшие и средние игроки, уход которых вряд ли повлияет на финансовую стабильность в секторе», — перечисляет Велиева.

«Основная проблема российского банковского сектора, которую пандемия обострила, — это качество активов. Это и ранее выступало одним из основных факторов отзыва банковских лицензий, а начиная с 2020 года его вес в перечне таких факторов будет только усиливаться», — полагает Ульянова.

Банки начали формировать дополнительные резервы еще в прошлом году, особенно заметно это было в декабре, говорит Беликов. Он считает, что необходимость отразить в отчетности реальные потери по кредитам не станет главной проблемой игроков в 2021 году. «Несмотря на существенность сумм дорезервирования в масштабах сектора, мы не увидим критичного единовременного стресса. Среди банков нет явных претендентов, которые могут потерять капитал от разового досоздания резервов. Ключевой риск — недостаточная устойчивость и повышенная волатильность пассивов, что у ряда средних и небольших банков наблюдалось еще до пандемии, но обострилось именно в прошлом году», — подчеркивает аналитик «Эксперт РА».

В чем суть проблемы с вкладчиками

По оценкам агентства, в 2020 году больше половины российских банков (51,7%) испытали чистый отток средств физлиц, 37% — чистый отток с депозитов и счетов компаний. На фоне кризисных явлений в экономике и снижения ставки ЦБ до исторического минимума в 4,25% произошла «дестабилизация ресурсной базы»: средства розничных клиентов на срочных депозитах сократились и выросли на текущих счетах.

Восстановление экономической активности может обеспечить рост средств корпоративных клиентов в банках, а вот тренд на снижение привлекательности вкладов для физлиц переломить не удастся, говорит Беликов: «Есть уверенность, что то ограниченное повышение ставок по вкладам, которые банки себе могут позволить без риска для процентной маржи, уже не остановит физлиц от оттока и частичного реинвестирования денег в инструменты с большей доходностью».

Растущая избирательность вкладчиков банков — проблема для мелких банков, отметила Ульянова: «Вкладчики скорее смотрят в сторону комплексного удовлетворения своих потребностей — удобного мобильного банка, возможности воспользоваться накопительным или инвестиционным счетом, получить дешевую ипотеку по льготной программе. Малым банкам становится все труднее конкурировать за вкладчиков в таких условиях».

Низкие ставки влияют на переток средств от розничных клиентов, но банки от этого не теряют, считает Лопатин: «В конечном счете эти деньги все равно остаются в системе в виде счетов брокеров или, например, эскроу-счетов, если была куплена недвижимость». По его словам, переток депозитов из небольших банков в крупные — скорее негативный тренд, но напрямую не влияющий на устойчивость банков. «Отзывы лицензий обычно происходят из-за недостатка капитала или нарушения законодательства, а не из-за проблем с ликвидностью», — заключает аналитик Fitch.