Заложники сделки: что решат страны ОПЕК+ в Вене

Перед назначенной на 1–2 июля министерской встречей ОПЕК+ в Вене множится число прогнозов о судьбе соглашения об ограничении добычи нефти. На мой взгляд, понять происходящее на глобальном нефтяном рынке можно с помощью теории игр — математического метода анализа наиболее эффективных стратегий. Под игрой здесь понимается соревнование нескольких сторон за получение определенной выгоды. Каждый из участников имеет свою цель и использует тактику, которая может вести к выигрышным или проигрышным результатам в зависимости от поведения других участников. При этом важным условием является неопределенность поведения игроков, так как у каждого есть несколько вариантов действий.

Команда игроков

Большая игра началась еще в декабре 2016 года, когда члены ОПЕК и еще 11 нефтедобывающих стран, включая Россию, приняли коллективное решение снизить добычу на 1,8 млн барр. в сутки с целью ограничения избыточных поставок на мировой рынок. Идея подобного решения пришла в результате масштабного обвала нефтяных котировок, наблюдавшегося в 2014–2015 годах.

Действие сделки поэтапно продлевалось до июня 2018 года. К тому моменту цены на Brent уже поднялись до $75–80 за баррель, так что было предложено скорректировать первоначальное соглашение, изменив планку сокращения добычи с 1,8 млн до 0,8 млн барр. в сутки. Подобное решение стало возможным благодаря росту нефтяных котировок. После очевидного успеха сделки экспортеры не захотели и дальше отдавать долю рынка американским сланцевикам.

Пусть и с небольшим временным лагом, но рыночные механизмы сделали свое дело: после наращивания добычи странами ОПЕК+ котировки Brent начали снижаться и к декабрю 2018-го опустились в диапазон $50–60, который уже не устраивает многие нефтедобывающие страны.

В ответ на ценовую нестабильность страны ОПЕК+ в конце 2018 года решили вновь сократить добычу (на 1,2 млн барр. в сутки).

Цена и доля

Здесь важно отметить, что рынок нефти не эластичен. Если добыча упадет на 5%, то это приведет к существенно более сильному росту цен, так как спрос на нефть незначительно зависит от цены. И наоборот, если объем производства в мире вырастет на 5% при неизменном спросе, это приведет к несоразмерному обвалу цен на десятки процентов.

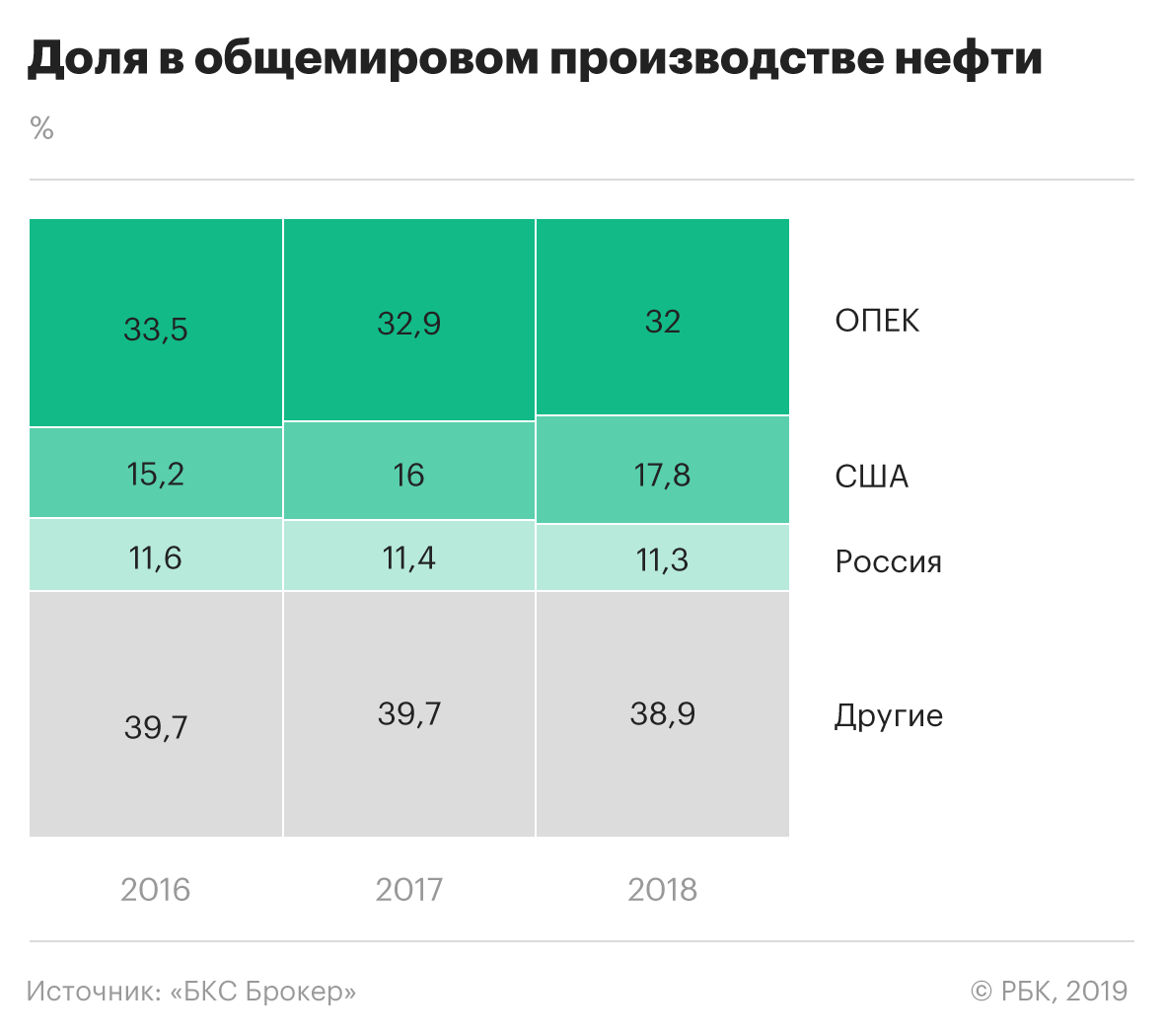

Поэтому, понижая квоты на добычу, страны ОПЕК+ способствуют росту цен и увеличению потока нефтедолларов в бюджет. При этом их доля от всей мировой добычи постепенно снижается, что со временем сокращает и влияние на цену.

Если же участники ОПЕК+ начинают наращивать объемы производства, то цена барреля Brent оказывается под давлением, что приводит к сокращению выручки от экспортных поставок. В это же время доля стран вне ОПЕК+ растет гораздо медленнее, так как при более слабой ценовой конъюнктуре в строй вводится меньшее количество новых добывающих мощностей.

Еще в марте-апреле, когда нефть торговалась около $70–75, шли разговоры о том, чтобы увеличить квоты по объему производства. Участников коллективного соглашения смущали рост добычи в США и фактическая потеря доли мирового рынка. Весь естественный прирост спроса на нефть полностью удовлетворяется странами вне ОПЕК+, причем главным образом именно за счет активного наращивания производства на американских сланцевых месторождениях.

Однако разговоры о повторении сценария середины 2018 года, когда члены ОПЕК+ повысили потолок для увеличения добычи, стали утихать по мере снижения котировок нефтяных фьючерсов. В июне 2019 года контракты Brent вновь приблизились к $60, и стало ясно, что любое решение об увеличении добычи приведет к дальнейшему падению цены.

Что дальше

В такой ситуации меньшим злом для игроков является самоограничение в объемах добычи с сохранением высоких шансов на стабильность цен, нежели прирост производства на несколько процентов при попутном обвале котировок более чем на 10%.

Все ключевые участники сделки прекрасно понимают текущий расклад, так что наиболее правильным решением для стран ОПЕК+ будет продление существующих параметров сделки.

Пока цена Brent ниже $70–75, борьба за долю рынка выглядит менее важной задачей по сравнению с обеспечением стабильной экспортной выручки.

Если отталкиваться от теории игр, то потенциальный демарш и полный отказ от сделки любого крупного участника ОПЕК+ окажут негативный эффект (обвал цен) как на другие страны, так и на того, кто решит выйти из коллективного соглашения.

Из этого правила есть исключение: Катар с 2019 года решил выйти из сделки и в целом из картеля. Страна пошла по своему пути и не стала себя «ограничивать». Однако такое решение могут позволить себе только те экспортеры, вес которых в общемировой добыче очень мал (у Катара — 0,6 млн барр. в сутки). Они не оказывают существенного влияния на рыночный баланс спроса и предложения.

Поэтому по итогам предстоящего заседания ОПЕК+ можно ожидать сохранения действующих условий или же их незначительной корректировки, например, на основании резкого обвала поставок из попавшего под жесткие санкции США Ирана.

Стоит обратить внимание, что как раз сейчас, к началу третьего квартала, растет сезонный спрос на нефть, что в условиях существенного снижения поставок из ряда регионов (Иран, Венесуэла), а также паузы в росте добычи со стороны США, которая наблюдается с апреля, должно поддержать цены. Все это при прочих равных способно постепенно вернуть стоимость барреля Brent к $70 в среднесрочной перспективе.

Страны ОПЕК+ отчасти стали заложниками собственных действий. Полный отказ от пакта сейчас выглядит абсолютно неоправданным решением. Несмотря на то что доля рынка добывающих стран ОПЕК+ будет постепенно снижаться, темпы этого падения настолько невелики, что еще более десяти лет картель будет способен существенно влиять на цены.

С другой стороны, мобильность сланцевых компаний в США останется высокой, так что «убивать» их продолжительным периодом умышленно удерживаемых низких цен бесполезно. В итоге выход один — придерживаться сделки.