Эрдоган против экономики: почему закончилось «турецкое чудо»

Обвал турецкой лиры, которая с 6 августа потеряла 30% к доллару США, стал ключевой темой для глобальных финансовых рынков. При всех своих объективных различиях российская и турецкая экономики сопоставимы и рассматриваются глобальными инвесторами в рамках одной и той же парадигмы emerging markets. В этом смысле Турция представляет собой хороший кейс того, что может ждать Россию при реализации экономической политики, аналогичной политике Анкары.

История успеха

Турецкое экономическое чудо обеспечило политическую поддержку и популярность Реджепа Эрдогана и его Партии справедливости и развития (АКР) — политика и экономика в этом случае тесно переплетены. Сам приход АКР к власти в 2002 году был связан с усталостью населения от экономического кризиса 2001–2002 годов, который привел к неконтролируемой девальвации лиры, и с разочарованием в программе реформ, на которых настаивал МВФ в обмен на оказание стабилизационной поддержки. Курс, который начала реализовывать АКР, заключался в пересмотре договоренностей с МВФ и переходе к активной социальной и промышленной политике. Переориентация госрасходов на важные с электоральной точки зрения социальные цели при сохранении относительно сбалансированной бюджетной политики позволили обеспечить политическую стабильность и высокие темпы экономического роста.

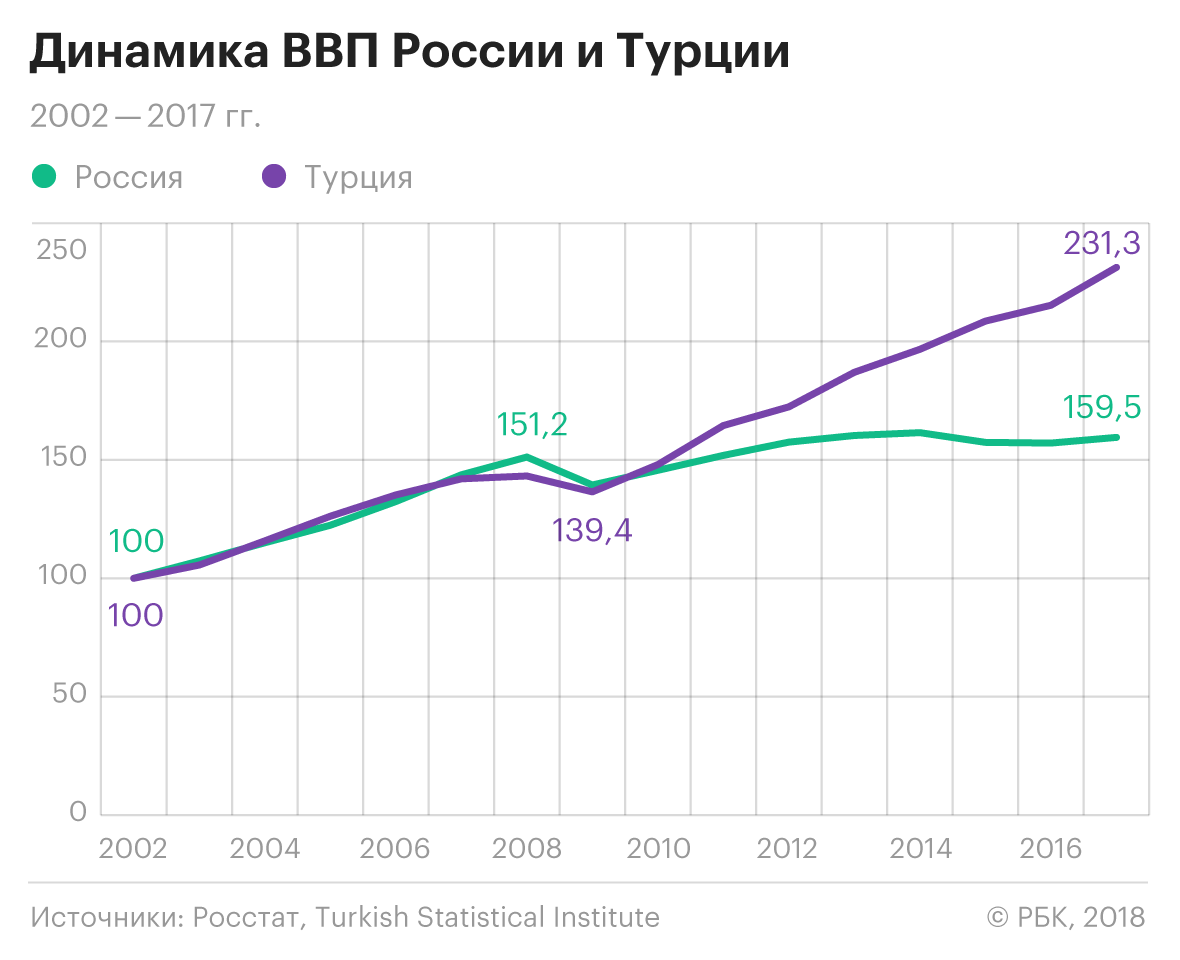

За последние 15 лет, то есть с тех пор, как АКР находится у власти, средние темпы роста ВВП Турции составили 5,6% ежегодно. Для сравнения: средние темпы роста в России за тот же период не превысили 3%. С 2002 года ВВП Турции вырос на 130%, в то время как российский ВВП увеличился лишь на 60%. Различия в динамике между российской и турецкой экономиками стали еще более явными c 2010 года. В то время как российская экономика стагнировала, турецкая быстро росла.

Основой турецкого экономического чуда стал инвестиционный бум, который основывался на масштабном притоке иностранного капитала и росте внешних заимствований. Новая экономическая модель Эрдогана не смогла изменить эту ключевую особенность турецкой экономики. Внешний долг страны быстро увеличивался, причем в первую очередь за счет корпоративного сектора: с $104 млрд в 2000 году он вырос более чем до $450 млрд в 2017 году. К началу 2018 года объем обязательств турецких компаний в иностранной валюте превысил $320 млрд. Строительный сектор, поддержанный как ростом спроса на жилье со стороны населения, так и различными государственными программами, стал основой экономического бума.

Конец стабильности

Текущие проблемы Турции отчасти связаны с прошлыми успехами, которые не дают властям трезво оценивать ситуацию и принимать адекватные решения. Турецкая экономика начала постепенно замедляться еще в 2015–2016 годах. Нижней точкой этого замедления стало второе полугодие 2016 года, сразу после попытки военного переворота. Путч показал, что относительную политическую стабильность в стране не стоит воспринимать как данность, а последовавшие массовые репрессии — что демократические свободы в современной Турции тоже достаточно условны. Это привело к краткосрочному снижению курса лиры.

Однако события 2016 года совпали с ускорением мировой экономики и притоком капитала на развивающиеся рынки. На фоне нулевых процентных ставок в основных валютных зонах инвесторы с готовностью вкладывались в более рискованные страны. Глобальный прилив капитала приподнял и турецкую лодку и, казалось, подтвердил правильность проводимого Эрдоганом курса.

Сделав неправильные выводы из происходящего, турецкие власти в 2017 году попытались ускорить экономику путем резкого увеличения расходов бюджета и массовой раздачи государственных гарантий корпоративному сектору. Результат оказался впечатляющим: рост ВВП составил 7,4%. Однако подобный трюк невозможно часто повторять — следствием бюджетной накачки стало увеличение инфляции, которая с начала 2017 года устойчиво превышала 10%. Центральный банк, в свою очередь, не пытался компенсировать увеличение госрасходов мерами денежной политики — процентная ставка до июня 2018 года оставалась неизменной, ниже инфляции. При этом Турция сохранила значительный дефицит по текущему счету — в пределах $45–55 млрд за год. Это означает, что стране необходимо привлекать новый капитал в этом размере, а также постоянно рефинансировать имеющуюся внешнюю задолженность. Фактически курс лиры во многом определяется настроениями мировых финансовых рынков. В 2017 году казалось, что рынки готовы смириться и с массовой бюджетной накачкой, и с постепенной утратой независимости Центрального банка, и со все более эксцентричными заявлениями Эрдогана.

Тут надо отметить, что экономические воззрения турецкого лидера представляют собой эклектичную смесь веры в полезность отрицательных реальных процентных ставок, расчета на эффективность грандиозных инфраструктурных проектов за счет бюджета и нежелания признавать внешние финансовые ограничения. В рамках этих представлений снижение курса национальной валюты связано не с качеством проводимой политики, а с попытками «западных неоколониальных сил» навредить Турции.

Санкционный удар

Однако все когда-нибудь заканчивается. Первые угрожающие признаки появились в апреле, когда на фоне укрепления доллара США и валютного кризиса в Аргентине курс лиры к доллару снизился на 20%. Это можно было бы списать на нервозность перед предстоящими в июне президентскими выборами. Однако на выборах уверенно победил действующий президент, и политическая неопределенность была снята. Новый политический цикл начался с резкого ухудшения отношений с США из-за дела американского пастора Эндрю Брансона, который с 2016 года находится в Турции под стражей по обвинению в связях с террористами. Отказ от освобождения пастора привел к введению санкций — в августе президент США Дональд Трамп вдвое повысил пошлины на турецкие сталь и алюминий. Эта «последняя соломинка» оказалась чрезмерно тяжелой и обвалила валютный рынок Турции.

Причины текущего краха связаны с тем, что турецкая экономика не может выдержать одновременного сочетания трех негативных факторов: 1) хронических внешних дисбалансов и постоянной необходимости привлечения внешнего финансирования; 2) растущего недоверия инвесторов к качеству проводимой экономической политики; 3) усиления конфликтов с западными странами, в первую очередь с США. Боливар не выдержал троих.

Дальнейшая судьба турецкой лиры и перспективы экономики в целом будут зависеть от действий Анкары. Пока выбранная тактика — отказ Центрального банка от повышения процентных ставок на фоне призывов Эрдогана к гражданам сдавать имеющиеся доллары в обмен на турецкие лиры — не возымела какого-либо существенного эффекта.

У турецких властей есть два возможных сценария действий. Первый заключается в продолжении политики последних лет — дальнейшем бюджетном стимулировании экономики, оказании давления на Центральный банк и попытке ответить «симметричным образом» на американские санкции. Этот сценарий приведет к дальнейшему обвалу национальной валюты, экономическому спаду и изоляции турецкой экономики. Второй вариант заключается в постепенном отказе от прежней политики, пусть даже при сохранении политической риторики. О выборе в пользу этого сценария будет свидетельствовать постепенное урегулирование отношений с Западом, консервативный бюджет на следующий год, повышение процентных ставок Центральным банком. В этом случае можно рассчитывать на сценарий «мягкой посадки» при постепенном выравнивании внутренних дисбалансов. Но в любом случае текущая экономическая модель Турции исчерпала себя — расти за счет иностранных инвестиций и наращивания долга больше не получится.