Новый кризис: как Аргентина и Турция стали угрозой для мировой экономики

Легендарный инвестор Джордж Сорос заявил, что следующий крупный финансовый кризис уже не за горами, а нобелевский лауреат Пол Кругман провел параллели между текущей финансовой нестабильностью и азиатским кризисом 1997–1998 годов. Тогда девальвация валют развивающихся стран привела к росту их внешней задолженности, номинированной в иностранной валюте. Реальная долговая нагрузка увеличивалась, что ослабило экономику, что, в свою очередь, приводило к дальнейшему давлению на валюту. Тогда эта самоподдерживающаяся спираль превратила финансовый стресс для отдельных стран в полноценный глобальный кризис.

Отложенный эффект

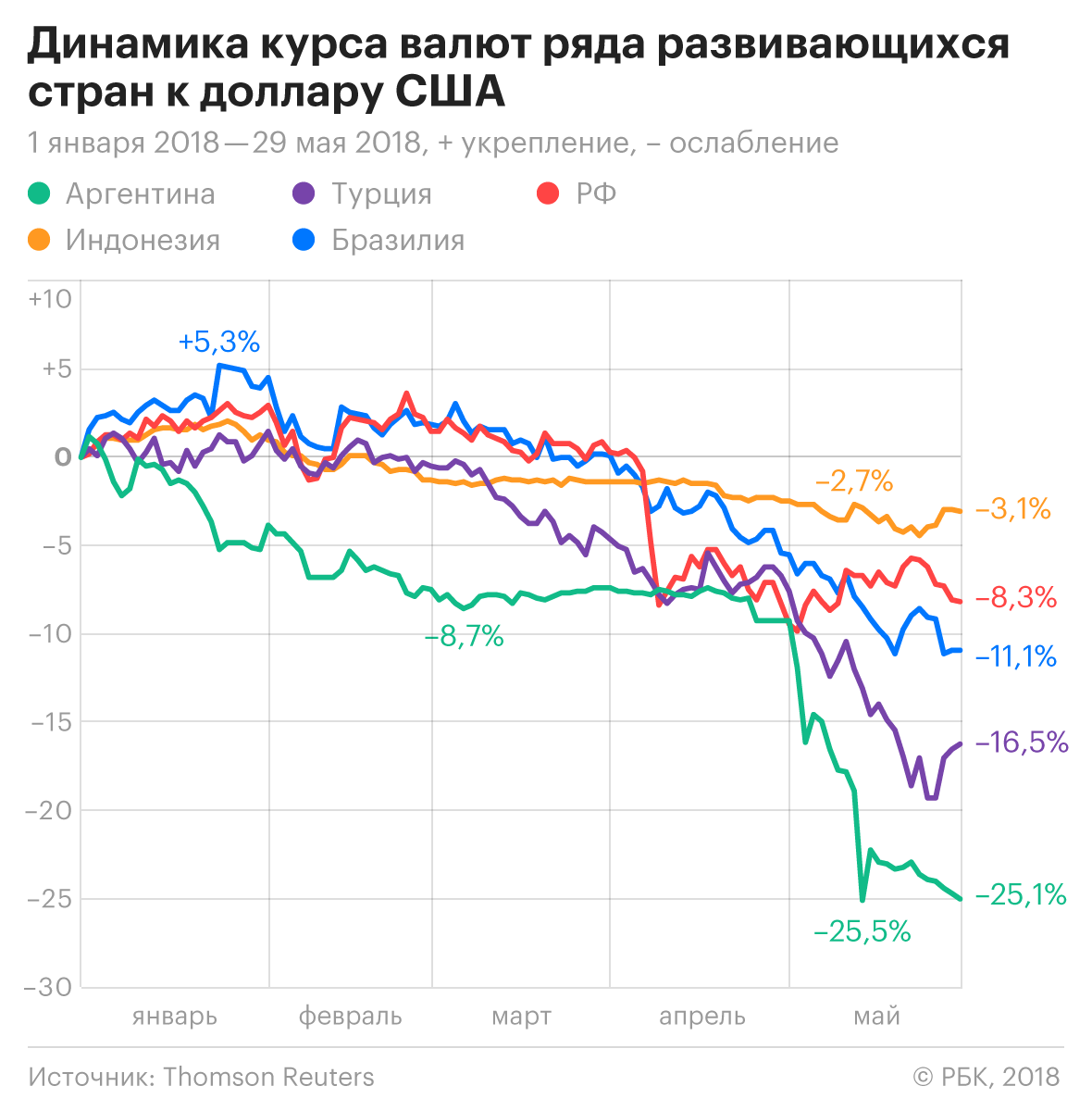

В последние месяцы валюты практически всех развивающихся стран находились под давлением из-за комбинации растущих ставок по гособлигациям США и укрепляющегося доллара. Такое сочетание снижает привлекательность развивающихся рынков для международных инвесторов.

Ультрамягкая денежно-кредитная политика ведущих центральных банков в последние годы удерживала процентные ставки в ведущих валютах вблизи нуля. В поисках дополнительной доходности инвесторы шли на развивающиеся рынки, что способствовало росту их фондовых индексов и укреплению валют. Так, индекс MSCI EM, отражающий биржевую динамику широкого набора развивающихся рынков, вырос с января 2016 года по январь 2018-го более чем на 50%. Индекс валют развивающихся рынков (MSCI EM Currency Index) за тот же период прибавил более 22%.

Однако этот подъем рано или поздно должен был завершиться. Первым звонком стал переход ФРС к циклу повышения процентных ставок с конца 2016 года. Но эффект сказался не сразу — на рынке длинные ставки в долларах начали расти только с конца 2017 года. Это повысило доходность долларовых вложений и способствовало укреплению американской валюты. Более того, изменение рыночных ожиданий по поводу темпов дальнейшего повышения ставок привело к пересмотру долгосрочных прогнозов доходности для всех классов активов. Недавний рост цен на нефть, вызвавший эйфорию у экспортеров, имеет негативные эффекты — повышает инфляцию и увеличивает стоимость импорта для потребителей из развивающихся стран. Это создает дополнительное давление на их валютные рынки. Хаотические действия американской администрации, которая то объявляет торговые войны своим партнерам, то вновь садится за стол переговоров, не добавляют спокойствия.

В очевидной зоне риска находятся в первую очередь страны с большим уровнем дефицитов по текущему счету и большим уровнем внешнего долга. Неудивительно, что первыми пострадали наиболее «слабые» игроки в команде развивающихся рынков — Аргентина и Турция. Почему именно они?

Падение песо

Кругман, проводя аналогию с азиатским кризисом конца 1990-х, в первую очередь обратил внимание на нынешний обвал аргентинского песо. За последний год национальная валюта Аргентины потеряла около 40% стоимости к доллару, причем около 20% падения пришлось на последние четыре недели. Ситуация в Аргентине в апреле—мае до боли напоминала попытки российского ЦБ обуздать курс рубля в конце 2014 года. Вышедшая из-под контроля Центрального банка инфляция, неожиданное повышение налогов для инвесторов-нерезидентов и ухудшение прогнозов по снижению урожаев сои (основной экспортный товар страны) из-за засухи привели к массовому исходу международных инвесторов из Аргентины. Ирония ситуации заключается в том, что еще в июне 2017 года Аргентина успешно разместила выпуск 100-летних (!) гособлигаций на сумму $2,75 млрд. Инвесторов не смутила рискованность такого заемщика, как суверенная Аргентина, объем заявок в несколько раз превысил объем эмиссии.

Однако с начала года ситуация резко изменилась: на фоне ухудшения ситуации в экономике песо попал под давление, а в конце апреля начался настоящий обвал курса. В попытках «защитить» песо Центральный банк повысил ключевую ставку с 27,25 до 40% и за неделю потратил около 10% своих резервов на интервенции. Однако это не оказало никакого воздействия на валюту, продолжившую терять по несколько процентов ежедневно. К середине мая всеобщую панику остановило лишь обращение властей за поддержкой к МВФ. Переговоры пока только начались, но это позволило стабилизировать курс и несколько успокоить рынок.

Предыстория этих событий проста. В конце 2015 года президентом Аргентины стал правоцентрист и крупный бизнесмен Маурисио Макри. Он обещал кардинально изменить экономическую политику, проводимую левым правительством президента Кристины Киршнер. Накопленные дисбалансы — высокий уровень бюджетного дефицита (около 6% ВВП), хронически высокая инфляция, многолетнее занижение цен на энергоресурсы и транспорт — решено было постепенно исправлять. Экономическая стратегия Макри основывалась на сохранении дефицита бюджета, который должен был быть сокращен в течение нескольких лет. Рынки поверили в эти планы, приток средств извне позволил финансировать дефицит на достаточно комфортных условиях. Однако при первых серьезных признаках того, что намеченные цели по инфляции и дефициту бюджета придется пересмотреть, инвесторы поспешили на выход. Достигнутая стабильность оказалась иллюзорной.

Лира Эрдогана

Турция также является «хромой уткой» развивающихся рынков уже на протяжении длительного периода времени. Страна имеет устойчивый отрицательный баланс по текущему счету в пределах 4–6% ВВП и хронический дефицит бюджета 2–3% ВВП. Это приводит к необходимости постоянного рефинансирования и увеличения внешней задолженности. В прошлом году власти решили простимулировать экономику резким расширением предоставления госгарантий и активной кредитной накачкой. Это позволило повысить темпы ВВП по итогам прошло года до китайских 7,4%, но привело и к скачку инфляции. Несмотря на то что инфляция еще в прошлом году превысила 10%, Центральный банк Турции не спешил повышать процентные ставки и продемонстрировать свою независимость. Инвесторов встревожили и публичные разъяснения президента Эрдогана, который полагает (вопреки традиционной экономической теории), что снижение процентных ставок снизит и инфляцию. Эрдоган также заявил, что планирует уменьшить независимость Центрального банка в случае победы на предстоящих президентских выборах. Неудивительно, что такое сочетание высокой зависимости от внешнего финансирования вместе с неопределенностью курса экономической политики вызвало резкий обвал лиры. Экстренное повышение процентной ставки на 3 п.п. стабилизировало ситуацию. Однако текущая стабильность может также оказаться временной.

Повод для оптимизма

Внутренние факторы — высокая зависимость экономик от притока иностранного капитала в сочетании с сомнительной макроэкономической политикой — стали основной причиной, почему именно Аргентина и Турция стали первыми «жертвами». Однако текущая нестабильность пока выглядит как нормальная рыночная реакция на циклическое ухудшение внешних финансовых условий. По сравнению с ситуацией 1997–1998 годов валюты большинства развивающихся стран не фиксированы к доллару США, а находятся в режиме относительно свободного плавания. Это дает возможность осуществлять «автоматическую» адаптацию внутренних условий в ответ на ухудшение внешних факторов, но, конечно, не спасает от роста долговой нагрузки, номинированной в долларах.

Россия, конечно, также не защищена от негативных эффектов глобальной нестабильности, несмотря на положительный текущий счет, высокие цены на нефть и низкий уровень госдолга. Основным риском, по всей видимости, является большая доля нерезидентов в ОФЗ — 34,5% всего рынка, или 2,4 трлн руб. Как показывают недавно опубликованные данные Банка России, после введения новых санкций США иностранные инвесторы начали активно продавать российские государственные облигации. Массовые продажи по большей части были выкуплены внутренними участниками. Однако относительно суммарной позиции иностранцев в ОФЗ продажи в апреле оставались небольшими. Если же инвесторы начнут массово сокращать свои позиции в развивающихся рынках, то это не может не затронуть российский рынок и не сказаться на курсе рубля.