«Ложный друг аналитика»: как приблизить прогнозы ЦБ к реальности

Когда на городских площадях начинают ставить новогодние елки и открывать рождественские базары, крупные корпорации утверждают бизнес-планы на следующий год. Банкиры — не исключение.

Качество разработанного бизнес-плана всецело определяется качеством предположений и предпосылок. Planen heißt Prämissen — «планировать означает задать предпосылки» — вдалбливал нам немецкий профессор контроллинга в моем студенчестве.

В любом российском банке бизнес-план основан на прогнозе ключевой ставки ЦБ: от этого параметра зависит базовая функция банков — кредитование. Прогноз ключевой ставки Центрального банка — не какая-то техническая мелочь или деталь, важная только для посвященных. Напротив, она напрямую касается всех и каждого. Говорим ли мы о 20-летней ипотеке или 5-летнем кредите на развитие бизнеса, стоимость этих денег для вас будет определяться в зависимости от прогноза ключевой. Поэтому о том, какой будет ключевая ставка в следующем году, в конце года дискутируют все члены правления и не только они. Уверен, на форуме «Россия зовет!» ставка так или иначе станет одной из главных тем не только на макросессии, но и в кулуарах.

Дискуссия о прогнозе ключевой ставки на 2023 год была и у нас в ВТБ в конце санкционного 2022 года. Мнения коллег разделились, быстро сформировались фракции «ястребов» и «голубей». «Ястребы» приводили, казалось, железобетонные аргументы в пользу скорого резкого повышения ключевой ставки:

- рост денежной массы с сентября 2022 года более чем на 20% год к году — это были максимальные темпы годового роста с 2011-го;

- рост расходов консолидированного бюджета в четвертом квартале 2022 года на 19% в годовом выражении;

- высокие текущие темпы инфляции в наиболее устойчивых компонентах наблюдались с сентября 2022 года;

- резкое увеличение метрик перегрева рынка труда (например, количество вакансий на одного зарегистрированного безработного): в конце 2022 года уже было понятно, что «гражданская» часть российской экономики утратила примерно 1 млн человек трудовых ресурсов из-за частичной мобилизации, а безработица еще до 2022 года обновляла исторические минимумы.

У «голубей» аргументов было меньше, основным был — «вы недооцениваете особенность макроэкономической ситуации, особый период трансформации экономики будет требовать нестандартного, стимулирующего инструментария ДКП [денежно-кредитной политики]».

В нашем случае победили «голуби»: плановую ставку 2023 года определили на уровне 7,5%.

Первую половину года Банк России как будто бы игнорировал все предвестники ускорения инфляции, удерживая ключевую ставку неизменной. Хуже того, не только в феврале, апреле, но и в июле в своих прогнозах по средней ключевой ставке регулятор давал ориентиры в однозначных величинах. И только в сентябрьском прогнозе появились двузначные.

Видя на примере 2023 года, как часто и насколько существенно Банк России пересматривает свои прогнозы внутри года, мы стали считать практику публикации прогнозного диапазона ключевой ставки даже вредной: этот инструмент превратился в «ложного друга аналитика».

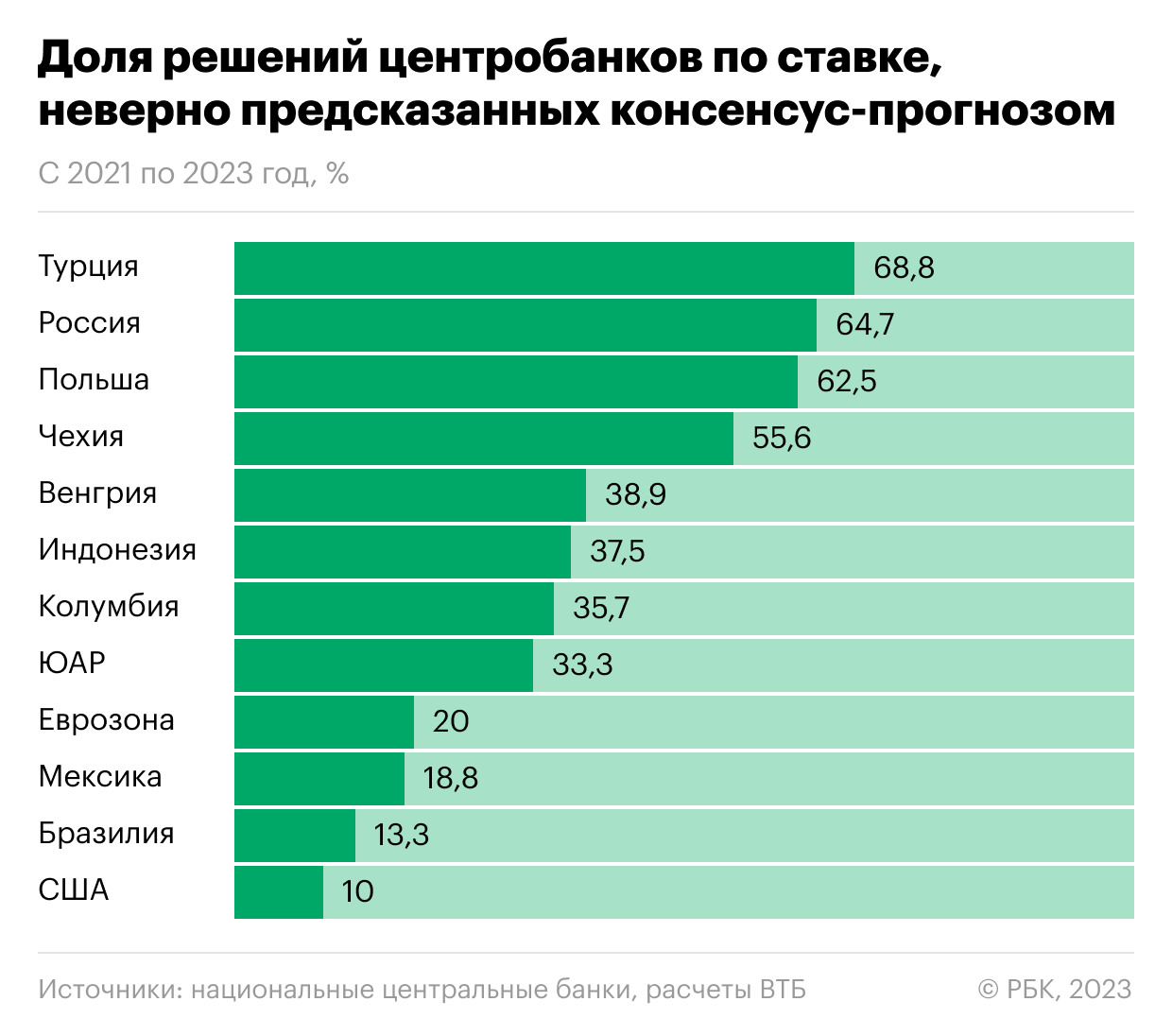

Нравится это кому-то или нет, но объективно ЦБ РФ является одним из самых непредсказуемых центральных банков мира в части денежно-кредитной политики: об этом говорило исследование МВФ 2018 года (.pdf), охватывающее период 2010–2018 годов.

В 2021–2023 годах российский ЦБ остался в лидерах.

Тут важно оговориться: каждый раз, когда консенсус-прогноз аналитиков предполагает одну динамику ключевой ставки, а ЦБ двигает ее значимо иначе, происходит удорожание любого долгосрочного банковского актива — будущей, еще не взятой ипотеки, кредита на развитие бизнеса. Это не только проблема банковского сектора, но и государства, желающего увеличить кредитный импульс экономического роста. КПД работы банкиров на благо экономики заметно снижается, когда будущее туманно.

Конечно, сложно предсказуемые участниками рынка решения ЦБ — это ни в коем случае не результат непрофессионализма, задержек в доступе к информации или проявление модельного риска. Проблема в другом: в России очень волатильная и непредсказуемая инфляция. Наши аналитики-макроэкономисты, надеясь, что это даст им информационное преимущество, не так давно организовали ежедневный (!) автоматизированный сбор цен на несколько миллионов стандартизированных товарных позиций в России. Точного прогноза инфляции все равно, даже с использованием технологий больших данных, пока не получается.

Вы можете сказать, мол, мне бы проблемы банкиров, подумаешь, непредсказуемость в ставке и в действиях ЦБ! Мол, не в Швейцарии живем, вводите мультисценарность, делайте версии бизнес-планов и для «ястребов», и для «голубей», динамически переключайтесь между версиями при решениях по ставке, не совпавших с ожиданиями рынка. Да, так можно делать.

Но как быть с наблюдаемой дезориентацией финансового рынка по ставке? Как можно рационально объяснить, что короткие ставки долгового рынка (до года) торгуются от 12 до 15% в ситуации, когда ключевую ставку по всем маркерам нужно еще раз повышать в декабре 2023 года как минимум на 100 базисных пунктов, до 16%, и не исключено, что и этого не хватит для стабилизации инфляции?

2023 год с шагами повышения ключевой ставки в 100, 200 базисных пунктов, резкие внутригодовые пересмотры прогнозных диапазонов ключевой ставки неизбежно останутся в памяти трейдеров и будут мешать якорению долгосрочных ставок из-за растущей премии за риск. Это может быть некорректно интерпретировано игроками рынка как наличие высоких инфляционных ожиданий и будет размывать оценку жесткости денежно-кредитных условий в будущем.

Какие предложения может высказать банковский сектор, наблюдая за ситуацией со стороны и достоверно не зная, как и на каком информационном базисе идут дискуссии на совете директоров Банка России по ставке.

- Удлинить срок достижения таргета: ввести комфортный, гарантированно исполняемый, публично транслируемый срок. Если жесткая позиция регулятора — не менять таргет по инфляции независимо от особых макроэкономических обстоятельств, то хотя бы не загонять себя в сложно выполнимые или невыполнимые временные рамки достижения таргета. Например, некоторые центральные банки дружественных стран (в частности, Армения) имеют публичный срок достижения таргета по инфляции три года.

- При принятии решения по ставке использовать не только факторы спроса, но и факторы предложения. И те и другие входят в информационный базис. Тем не менее порой кажется, что в текущей парадигме ДКП первые преобладают над вторыми. Так, основным поводом для начала повышения ставки в середине 2023 года стал не перегрев рынка труда, который был заметен уже в конце 2022 года, а усиление внутреннего спроса.

- Совместно с Росстатом усовершенствовать состав корзины товаров и услуг, по которой рассчитывается индекс потребительских цен. Добавить в расчет товары или услуги, стабилизирующие инфляцию, например вмененную ренту жилья.

Провозглашенный прогноз по инфляции 4–4,5% на конец 2024 года с переходящими на следующий год двухзначными текущими темпами инфляции, по нашей оценке, математически достижим при падении инфляции во втором, третьем и четвертом кварталах 2024 года до уровня 2%. Для его достижения, несомненно, регулятор должен обладать тайным знанием того, какие силы способны усилить его атаку на инфляцию. Так что либо будет очередной пересмотр прогнозов, либо, возвращаясь к сравнению подавления инфляции с битвой при Ватерлоо, у Веллингтона есть в союзниках пруссаки, готовые гнать Наполеона до Парижа.