Портфель гуру: 10 акций от фонда семьи Ротшильдов

Имя Ротшильдов стало синонимом богатства. Всемирно известной европейской династии банкиров уже более 200 лет. Залогом будущего успеха основатель династии Майер Ротшильд считал сохранение полного контроля над бизнесом в руках членов семьи. Этой стратегии дом Ротшильдов придерживается и по сей день. Флагман банковской группы Ротшильдов — холдинг Rothschild & Co — работает под контролем Давида Рене де Ротшильда.

Rothschild & Co Asset Management US — нью-йоркское подразделение N. M. Rothschild & Sons, входящей в финансовый холдинг семьи Ротшильдов. Это хедж-фонд, управляющий более $9,5 млрд. Клиенты компании — корпорации, фонды, медицинские организации, государственные пенсионные фонды, а также состоятельные инвесторы, открывающие счета от $10 млн. Фонд инвестирует в различные сектора экономики.

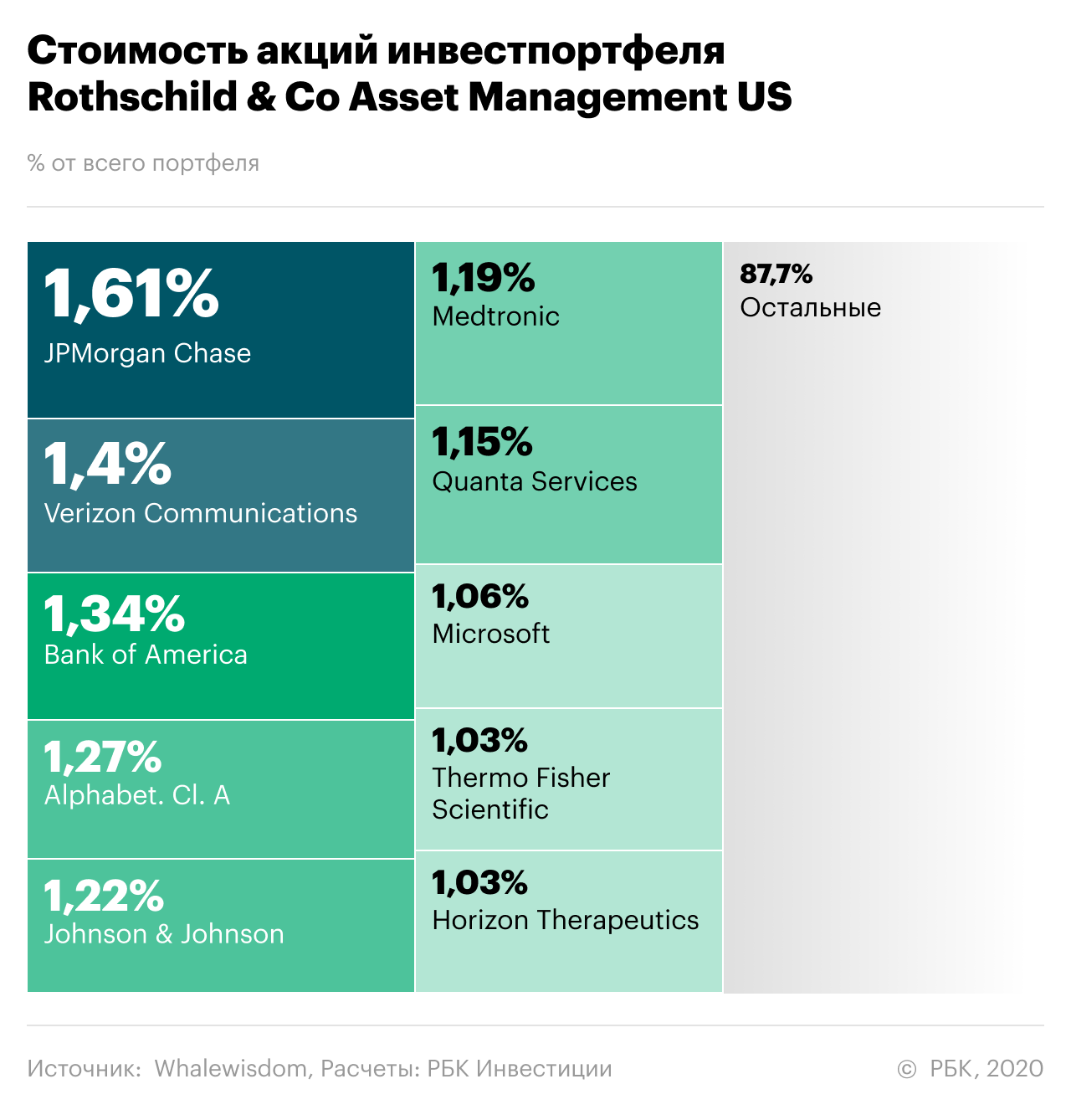

По состоянию на 30 сентября стоимость инвестиционного портфеля Rothschild & Co Asset Management US составила более $5,55 млрд. В топовой десятке активов сосредоточено порядка 12,3% всей стоимости портфеля. Их рыночная стоимость на 30 сентября составила более $682,6 млн.

В какие акции инвестировал хедж-фонд Ротшильдов в разгар пандемии и какие из вложений были наиболее успешными?

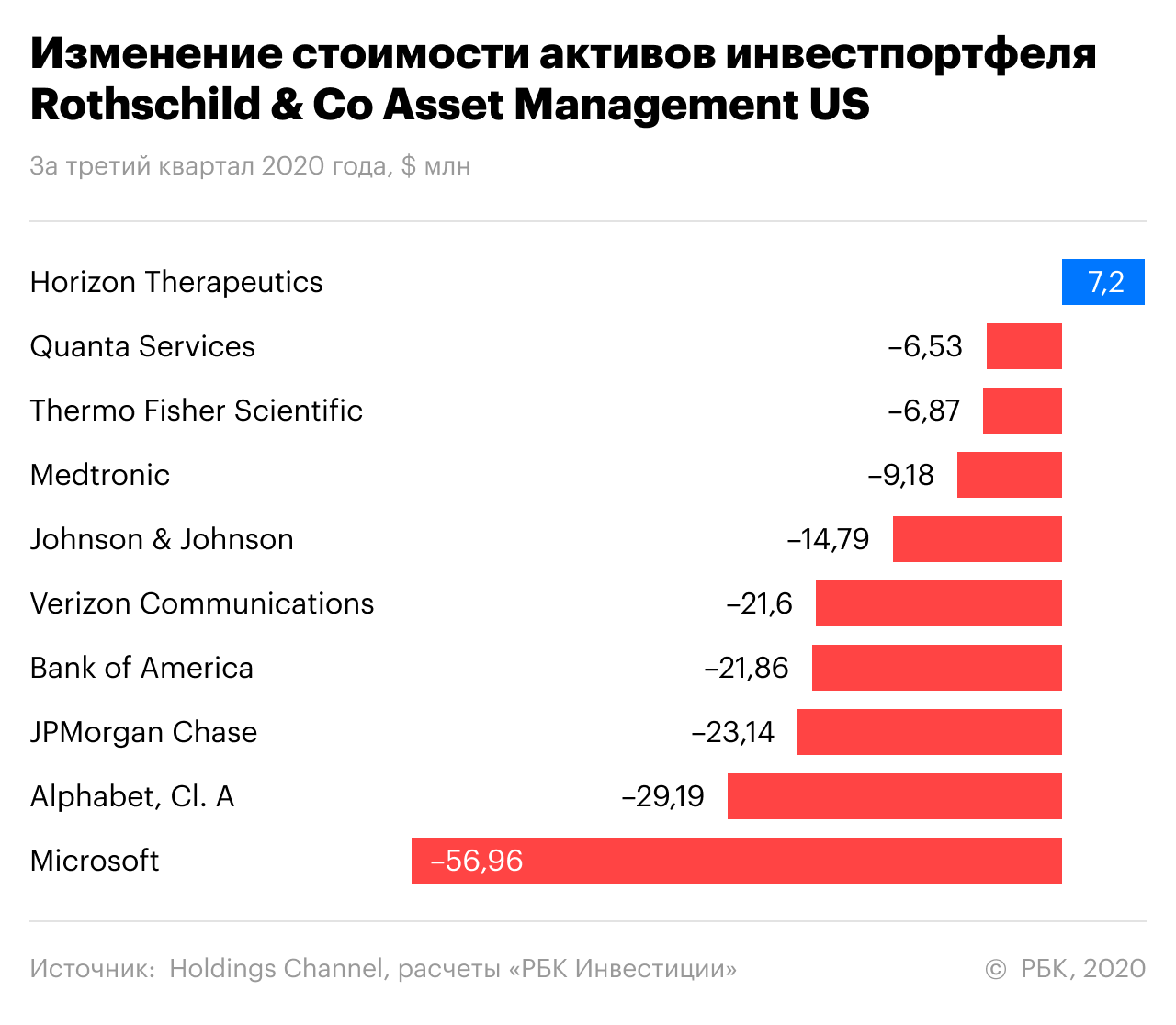

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.Крупнейший актив в топовой десятке портфеля Rothschild & Co — один из ведущих инвестиционных банков мира JPMorgan. По данным на 30 сентября, в портфеле фонда собрано свыше 930,6 тыс. акций банка общей стоимостью в $89,59 млн. В третьем квартале стоимость пакета снизилась на $23,14 млн. Но это не потери фонда — снижение объясняется продажей более 267,8 тыс. бумаг.

Даже если допустить, что акции проданы по минимальной цене ($91,28 за штуку), до которой они опускались в третьем квартале, то за реализованный пакет фонд выручил почти $24,45 млн.

Сейчас акции JPMorgan стоят на 21% дороже, чем в конце сентября: 10 ноября их цена достигла $116,52. Если объем пакета JPMorgan не изменился, то стоимость актива с 1 октября по 10 ноября выросла на $18,85 млн.

Консенсус-прогноз Refinitiv указывает на то, что акции JPMorgan почти исчерпали свой потенциал — за год они могут подорожать до $117,61. И все же большинство экспертов, опрошенных Refinitiv, рекомендует покупать их — 20 из 28. Семеро советуют держать купленные бумаги в портфеле и только один — продавать.

Verizon — крупнейший в США поставщик услуг беспроводной связи. Его акций в инвестпортфеле Rothschild & Co свыше 1,3 млн. Стоимость актива за третий квартал снизилась на $21,6 млн, до $77,8 млн, хотя акции подорожали на 7,9%. Пакет подешевел из-за того, что компания продала более 495 тыс. бумаг телекоммуникационного гиганта. Бумаги за квартал опускались до минимальной цены в $53,94, а значит, фонд за проданные акции мог получить как минимум $26,7 млн.

С начала октября по 10 ноября акции Verizon подорожали на 2,7%, что увеличило стоимость актива на $2,1 млн (если акций в портфеле осталось столько же).

Потенциал роста акций Verizon, согласно оценкам Refinitiv, не более 2%. Годовая цель консенсуса — $62,22, у аналитиков JPMorgan — $65, в Cowen — $66. Большинство аналитиков рекомендуют держать в портфеле уже купленные акции — 18 из 28 респондентов, остальные десять советуют их покупать.

Bank of America — второй финансовый актив в портфеле фонда Rothschild & Co. В конце третьего квартала компания держала свыше 3,09 млн бумаг банка. Стоимость пакета с июля по сентябрь просела на $21,86 млн, до $74,44 млн, хотя акции подорожали на 1,4%. Фонд продал 964,7 тыс. бумаг.

В течение третьего квартала акции BofA проседали до $22,77. Даже продажа по этой минимальной цене принесла бы инвесткомпании $21,97 млн — значит, актив не принес ей убытки.

Рост бумаг BofA в четвертом квартале продолжился — с 1 октября по 10 ноября акции выросли на 14,8%, а актив в портфеле Rothschild & Co (если допустить, что бумаг в нем осталось столько же) подорожал на $11,04 млн, до $85,48 млн.

Отраслевые аналитики, опрошенные Refinitiv, прогнозируют рост акций Bank of America в течение года до $28,66 за штуку. Из 27 респондентов 16 рекомендуют покупать бумаги, а остальные 11 — держать купленные ранее бумаги.

Интернет-гигант Google из «клуба на триллион» — третий по величине актив в портфеле инвесткомпании Ротшильдов. Компания держит акции класса А материнской компании поисковика — холдинга Alphabet.

В портфеле Rothschild & Co немногим более 48 тыс. бумаг общей стоимостью в $70,46 млн (по состоянию на 30 сентября). Актив за третий квартал просел в стоимости на $29,19 млн, хотя бумаги подорожали за это время на 3,4%. Причина — в продаже 31% содержимого пакета Google, или 22,2 тыс. бумаг. Даже если фонд избавился от бумаг по минимальной цене — а они опускались до уровня $1409,39, — за проданные акции фонд мог выручить $31,29 млн. Значит, актив не принес убытки инвесткомпании.

Акции поисковика продолжают расти — с 1 октября по 10 ноября они подорожали еще на 18,6%, а значит, стоимость актива в портфеле Rothschild & Co возросла на $13,08 млн.

Аналитики, опрошенные Refinitiv, полагают, что акции Alphabet класса А в течение года достигнут отметки в $1883,84. У ряда аналитиков годовая цель бумаг значительно выше: в Citi и Bank of America — на уровне $2000, в UBS — на отметке $2050. Из 39 экспертов 34 рекомендовали бумаги покупать, а пятеро — держать их в портфеле.

В фармацевтический гигант Johnson & Johnson фонд Ротшильдов вложился в конце 2019 года, а в третьем квартале сократил пакет на 22%. По состоянию на 30 сентября фонд держит немногим более 453 тыс. акций JNJ общей стоимостью почти $67,5 млн.

С 1 июля по 30 сентября актив JNJ в портфеле фонда подешевел на $14,79 млн — за счет продажи почти 131,78 тыс. бумаг. Котировки бумаг за этот период не опускались ниже $140,38, а значит, за пакет реализованных акций фонд получил не менее $18,5 млн. Этот актив, как и все предыдущие, не принес фонду убытки в истекшем квартале.

В октябре акции Johnson & Johnson заметно просели, но к 10 ноября почти восстановились. С 1 октября до 10 ноября их цена снизилась на 0,4%, а потому стоимость актива в портфеле хедж-фонда снизилась на $0,28 млн (если количество бумаг в пакете осталось прежним).

На Уолл-стрит прогнозируют удорожание акций фармацевтического гиганта на 12% в ближайший год. Консенсус Refinitiv указывает на годовую цель в $166,18 за бумагу.

Еще одна компания из сектора здравоохранения в портфеле хедж-фонда Ротшильдов — один из крупнейших в мире производителей медицинского оборудования Medtronic. Стоимость пакета из 634,6 тыс. акций 30 сентября составила почти $65,95 млн.

За третий квартал акции поставщика кардиостимуляторов и дефибрилляторов подорожали на 13,3%, но стоимость актива в портфеле фонда просела на $9,18 млн. Фонд продал 22%, или 184,7 тыс. бумаг из пакета, что и снизило его стоимость. Продажа бумаг принесла фонду не менее $16,65 млн, поскольку их цена с июля по сентябрь не опускалась ниже $90,13. Поэтому пакет акций Medtronic не оказался убыточным.

Акции поставщика медоборудования продолжают расти — с 1 октября по 10 ноября они подорожали на 10,3%. При допущении, что в пакете осталось прежнее количество акций, его стоимость за это время выросла на $6,75 млн, до $72,7 млн.

На Уолл-стрит ждут от акций Medtronic удорожания за год на 3,7%, до $118,79 за штуку. У ряда аналитиков прогноз выше: в Oppenheimer прогнозируют рост до $122, в Guggenheim — до $125, в Jefferies — до $138. Из 27 аналитиков, опрошенных Refinitiv, 21 рекомендует их покупать, пятеро — держать в портфеле, и только один — продавать.

Quanta Services — один из крупнейших подрядчиков электроэнергетической, телекоммуникационной, газовой и нефтяной инфраструктур в Северной Америке. Фонд Ротшильдов держит свыше 1,2 млн акций компании, стоимость которых 30 сентября составила почти $63,74 млн.

За третий квартал актив в инвестпортфеле подешевел на $6,53 млн — за счет продажи более 585 тыс. бумаг. Акции же за этот период взлетели на 34,7%. От продажи бумаг фонд заработал не менее $21,16 млн, учитывая, что их цена не опускалась за этот период ниже $36,16.

С начала октября по 10 ноября акции Quanta Services подорожали еще на 26%, а стоимость актива (если количество акций в нем осталась неизменным) выросла на $16,54 млн, до $80,28 млн.

Аналитики ждут от акций Quanta Services роста в течение года на 6,7%, до $71,07, согласно оценкам Refinitiv. Из 14 опрошенных сервисом экспертов 12 рекомендуют покупать бумаги, двое — держать их в портфеле.

Еще один представитель «клуба на триллион» — разработчик программного обеспечения Microsoft — также входит в топовую десятку инветпортфеля Rothschild & Co Asset Management. В основанную Биллом Гейтсом компанию хедж-фонд впервые вложился в 2002 году, а в третьем квартале сократил актив вдвое. По данным на 30 сентября, в пакете акций Microsoft осталось немногим более 279 тыс. бумаг стоимостью $58,74 млн. За квартал стоимость актива упала на $56,96 млн. А за продажу 289,24 тыс. бумаг фонд выручил как минимум $57,96 млн, поскольку ниже $200,39 бумаги с июля по сентябрь в цене не опускались.

С 1 октября по 10 ноября акции Microsoft подорожали на 0,3%, что повысило стоимость актива в инвестпортфеле (если количество акций в нем осталось прежним) на $0,19 млн, до $58,93 млн.

Рост бумаг хай-тек-гиганта сильно замедлился — с 29% во втором квартале до 3,4% в третьем. В перспективе года аналитики прогнозируют удорожание бумаг на 13,5%, до $239,54 за штуку. В Deutsche Bank и Barclays годовая цель выше — на отметке $250. Из 35 опрошенных сервисом экспертов 32 рекомендуют покупать, а трое — держать их в портфеле.

Третий представитель сектора здравоохранения в топовой десятке Rothschild & Co — поставщик лабораторного оборудования, реагентов и расходных материалов для диагностики и научных исследований в различных областях биологии, медицины и промышленности. Хедж-фонд держит почти 129,69 тыс. акций Thermo, общей стоимостью в $57,26 млн (на 30 сентября).

В третьем квартале актив в портфеле просел на $6,87 млн. И с бумагами Thermo фонд придерживался стратегии частичного закрытия позиций, хотя акции выросли на 22%. Продав более 47,3 тыс. бумаг, цена которых с июля по сентябрь не опускалась ниже $359,77, фонд заработал не менее $17,02 млн.

Рост акций продолжается — с начала октября по 10 ноября они выросли на 6,13%. При допущении, что в пакете количество бумаг осталось прежним, его стоимость поднялась на $3,51 млн, до $60,77 млн.

На Уолл-стрит ждут, что акции Thermo в ближайший год подорожают на 6,8%, до 500,37 за штуку. Аналитики Stifel прогнозируют годовой рост бумаг до $530, в Citi — до $550. Из 22 аналитиков, опрошенных Refinitiv, 18 дали рекомендации покупать бумаги, а четверо — держать.

Последний актив топовой десятки инвестпортфеля фонда Ротшильдов — биотехнологическая компания Horizon Therapeutics. Она разрабатывает лекарства от редких и ревматических заболеваний.

В портфеле почти 735,5 тыс. бумаг Horizon стоимостью $57,13 млн (на 30 сентября). В третьем квартале актив подорожал на $7,2 млн, хотя и лишился 18% акций. Причина — в сильном удорожании бумаг (почти на 40%). А продажа почти 163 тыс. акций, цена которых с июля по сентябрь не опускалась ниже $55,23, принесла фонду еще не менее $9 млн.

С октября котировки Horizon пошли на спад и к 10 ноября снизились на 6,9%. Если пакет остался в прежнем объеме, то его стоимость за это время снизилась на $3,96 млн, до $53,17 млн.

Аналитики оптимистичны в отношении Horizon, ожидая их удорожания в течение года на 39%, до $100,67 за штуку. Есть на Уолл-стрит и более смелые прогнозы: в Cowen ждут роста бумаг до $115, в Citi — до $116.

Инвестиционный портфель Rothschild & Company Asset Management US в третьем квартале подешевел на $1,24 млрд, до $5,55 млрд. Стоимость десяти крупнейших активов, на которые приходится 12,3% портфеля, снизилась на $182,92 млн. На 30 сентября суммарная рыночная стоимость топ-10 активов составила $682,6 млн. Но это снижение стоимости обусловлено фиксацией прибыли — фонд более чем на четверть сократил размер открытых позиций по топовой десятке активов и заработал на этом не менее $244,7 млн. Так что все крупнейшие активы хедж-фонда в третьем квартале оказались прибыльными.

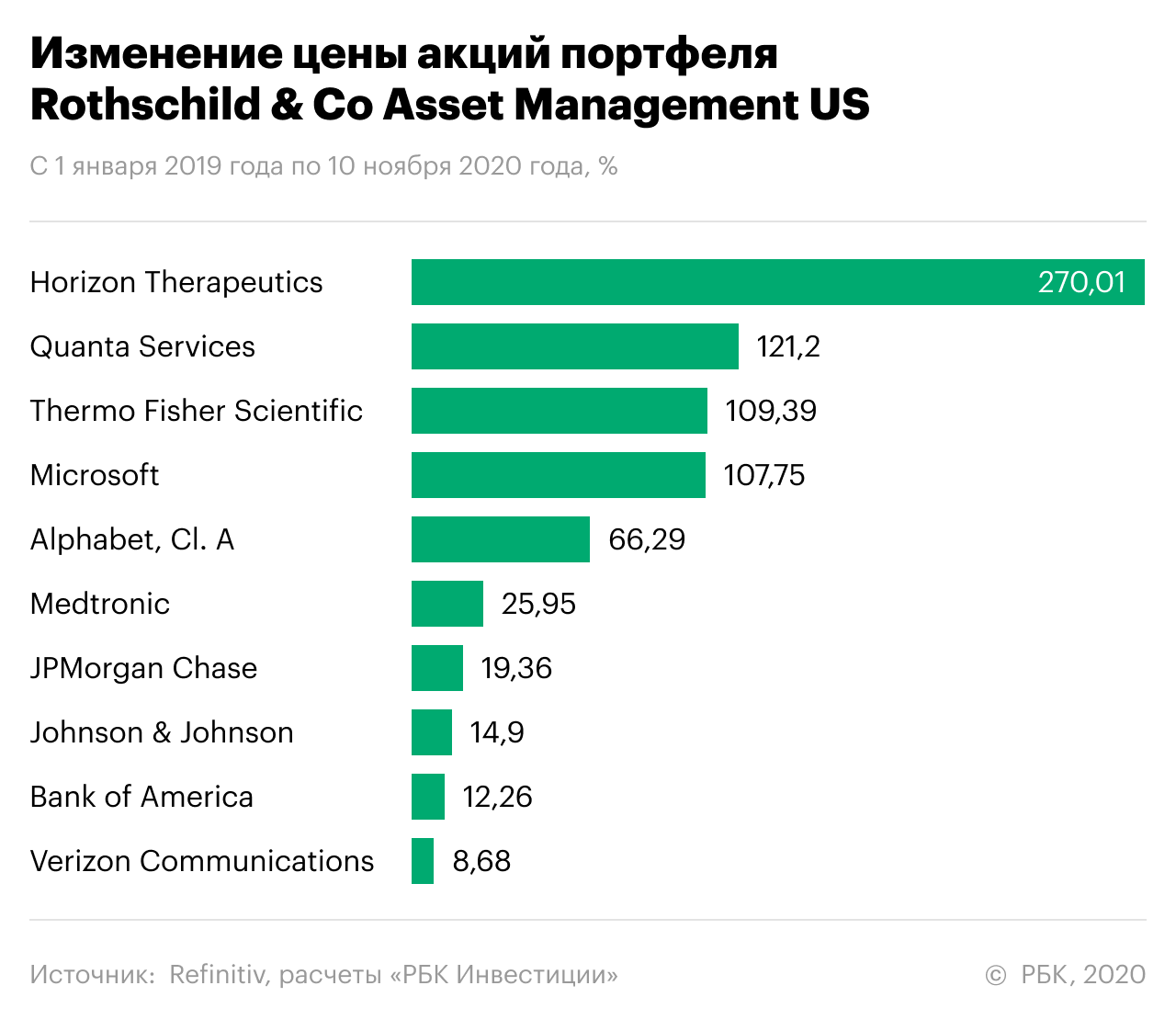

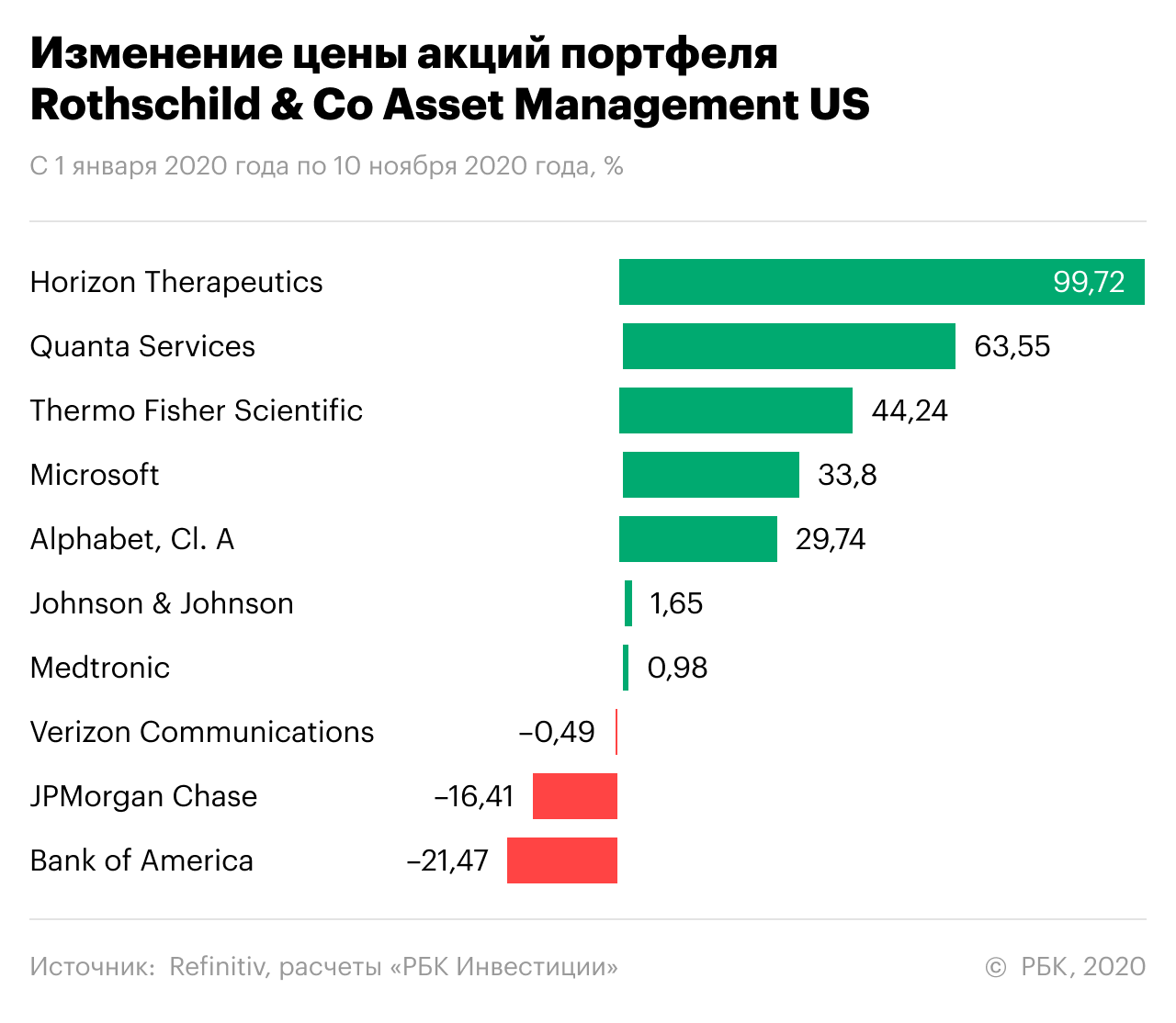

С начала октября восемь из десяти акций топовой десятки выросли в цене, обеспечив существенную прибавку в стоимости портфеля. Допустив, что количество акций в этих активах хедж-фонда Ротшильдов с начала октября осталось прежним, мы оценили, насколько изменилась их совокупная рыночная стоимость к 10 ноября. По нашим оценкам, топ-10 активов инвестпортфеля в совокупности подорожал на $67,82 млн.

В сервисе «РБК Инвестиции » можно купить или продать валюту по выгодному курсу. Сделки проходят онлайн, вы не потеряете деньги на комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут