5 рыночных событий 2020 года, в которые год назад никто бы не поверил

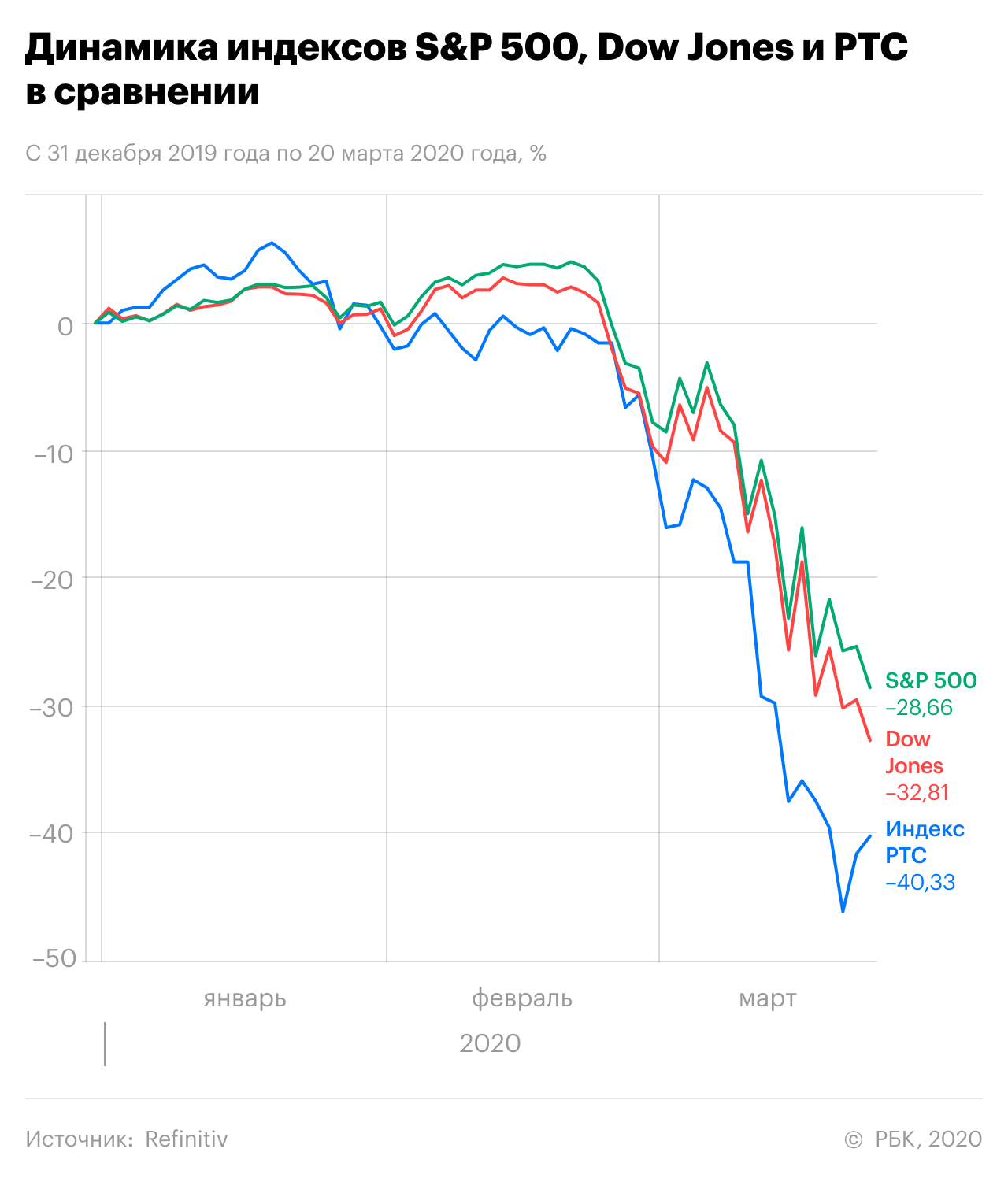

Почему вы бы не поверили: такого глобального падения рынки не видели со времен Великой Депрессии

COVID-19 стал важнейшим фактором для мировых рынков в 2020 году. С 20 февраля фондовый рынок начал падать — именно тогда стало окончательно ясно, что коронавирус вышел за пределы Китая, а остановить вирус быстро не получится. Уже в марте ВОЗ объявила о пандемии, после чего крах рынка стал неизбежен.

В «черный понедельник 2020», 9 марта, котировки нефти обвалились почти на 30%, а индексы Dow, S&P 500 и NASDAQ упали примерно на 7,5% каждый. На рынке установилась всеобщая паника.

12 марта, в «черный четверг», ситуация повторилась — тогда основные американские индексы упали на 10%. Всего от максимумов года фондовые индексы упали примерно на 30%. Во второй «черный понедельник 2020» (16 марта) S&P 500 рухнул еще на 5%, а дна рынок достиг 23 марта — именно этот день является низшей точкой падения для множества инструментов фондового рынка в 2020 году.

Кризис, который вызвал коронавирус, уже вошел в топ самых сильных падений рынка за последние сто лет. Его сравнивают с Великой депрессией 1930-х годов, «черным понедельником» 1987 года, пузырем доткомов 2001 года и ипотечным кризисом 2008 года.

Однако как правило кризисы такого масштаба оказываются следствием структурных экономических причин. Так, Великая депрессия началась с падения цен акций в 1929 году, продолжилась спадом производства, безработицей и падением цен на товары. В России конца 1990-х кризис вызывали огромный долг государства, падение мировых цен на сырье, а толчком стал азиатский финансовый кризис 1997 года.

Сегодня же виновником стал коронавирус, из-за которого страны были вынуждены закрыть границы и производства. Как следствие — безработица, обвал цен на фондовом рынке, снижение доходов населения и спроса на нефть. В конце 2019-го настолько сильный обвал рынка предсказать вряд ли было возможно.

Почему вы бы не поверили: в последний раз идти на снижение ставки до околонулевых значений американскому регулятору приходилось более 10 лет назад — во время кризиса 2008 года.

После начала пандемии Федеральная резервная система США (ФРС) два раза экстренно cнижала базовую процентную ставку: 3 марта с 1,5–1,75% до 1–1,25% и 15 марта — до 0–0,25%. Как писала WSJ, решение второй раз подряд снизить ставку за столь короткий срок «беспрецедентно».

«Событие имеет историческое значение», — отмечал ведущий аналитик компании «Открытие Брокер» Андрей Кочетков. По его словам, в такой ситуации ФРС забыла об инфляции, чтобы поддержать экономику всеми возможными способами.

В ФРС тогда выразили надежду, что понижение ставки поможет не допустить роста безработицы и вернуть инфляцию в целевым 2%. Регулятор сообщил, что собирается удерживать ставку на уровне около нуля «до тех пор, пока не будет уверенности, что экономика перенесла последние события и движется к достижению целей максимальной занятости и ценовой стабильности».

В июньских прогнозах все семнадцать участников совещаний ФРС, заявили, что что в 2021 году ставка останется близкой к нулю. Пятнадцать из них прогнозируют, что ставка сохранится на этом значении до 2022 года.

«Мы не думаем о повышении ставок. Мы даже не думаем о том, чтобы думать о повышении ставок», — сказал тогда глава Федрезерва Джером Пауэлл. Похоже, околонулевые ставки останутся частью американской экономики еще довольно долго.

Почему вы бы не поверили: многие инвесторы не могли представить, что такое вообще возможно

Цены на нефть начали падение еще в первых числах марта из-за развала сделки ОПЕК+, а после объявления пандемии стало ясно, что рынок ждет долгий период низких цен на энергоносители. Но того, что случилось с нефтяными котировками в апреле, ожидать не мог никто — более того, не все понимали, что такое технически реально.

20 апреля котировки майского фьючерса на нефть марки West Texas Intermediate (WTI) впервые в истории опустились ниже нуля. Нефть стоила -$37,63 за баррель — то есть продавцы готовы были доплатить эту сумму, чтобы хоть кто-то забрал их контракты на нефть.

К обвалу привело падение спроса на нефть из-за пандемии коронавируса — многие заводы остановили производство, а работа авиакомпаний была ограничена. В мае оказалось, что сырье никому не нужно, а нефтехранилища по всему миру почти заполнены.

За день до экспирации (окончания срока срочных контрактов) майские фьючерсы WTI открылись на отметке $17,73, но за несколько часов цена контракта упала почти на $56 — это рекордное падение за сутки.

На фоне этих событий Московская биржа досрочно приостановила торговлю нефтяными фьючерсами на отметке $8,84 — по этой цене их можно было купить, а продать было нельзя даже по нулевой стоимости. Это вызвало панику, ведь инвесторы технически не могли избавиться от контрактов на нефть, которую не планировали фактически покупать. Они могли только наблюдать за продолжившимся падением цены на фьючерсы на американской бирже. В итоге многие получили огромные убытки — люди теряли от сотен тысяч до нескольких миллионов рублей и часто оставались должны брокерам.

Пострадавшие подали иски к Мосбирже, в том числе два коллективных - с претензиями на 40 и 51,5 млн руб. В первом случае Арбитражный суд Москвы и апелляционная инстанция истцам отказали, по второму иску решение пока не вынесено. По оценке юридического бюро Milton Legal, которое представляло интересы истцов, суммарно инвесторы потеряли более ₽1 млрд.

После случившегося Московская биржа усовершенствовала механизмы проведения торгов и подготовилась к возможному повторению ситуации — теперь цены на срочном рынке могут уходить в минус.

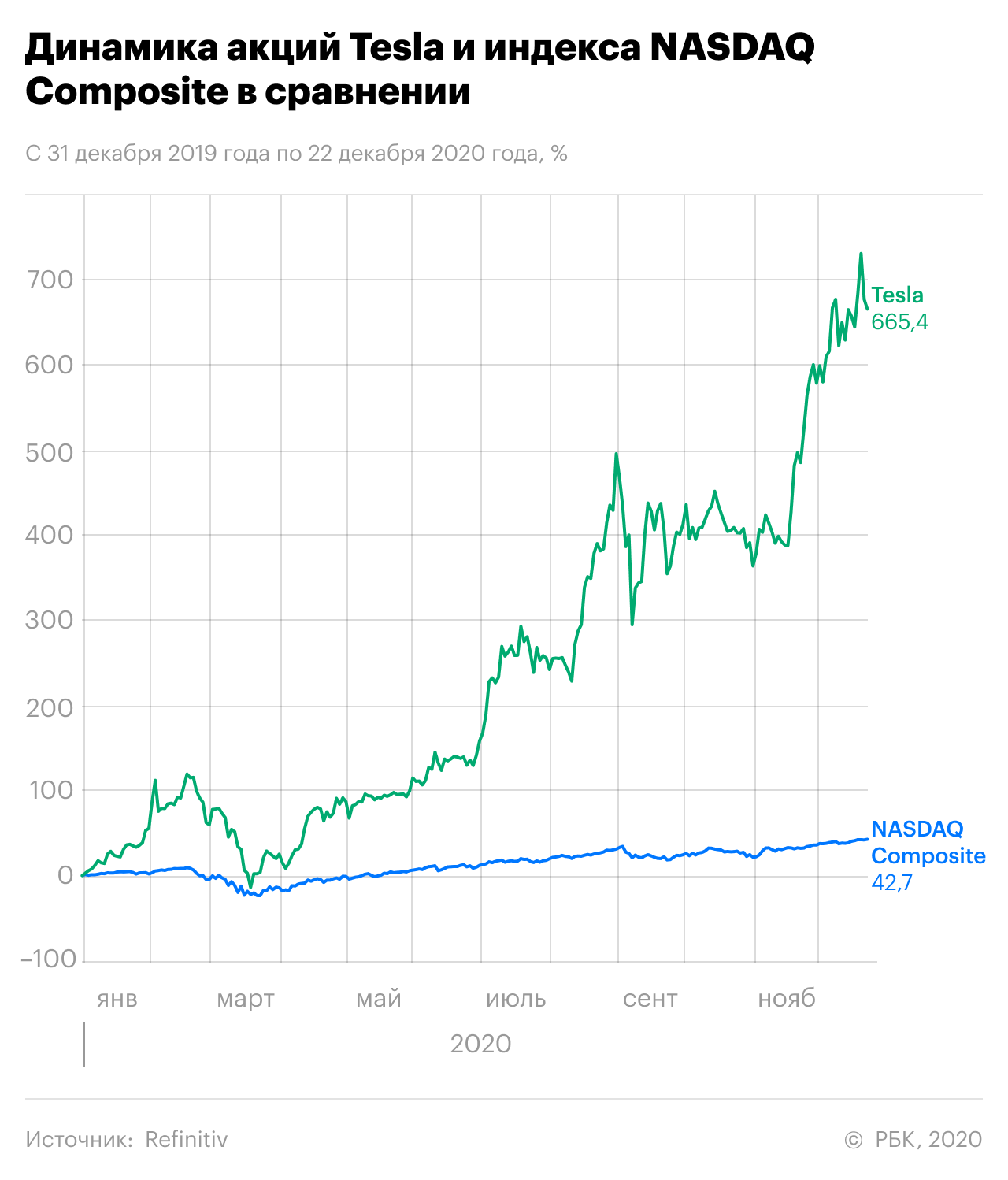

Почему вы бы не поверили: аналитики прогнозировали компании обвал

Пандемия коронавируса привела к падению котировок одних компаний и взлету других — например, сильное ралли продемонстрировал технологический сектор. Но самая удивительная история 2020 года — это сильнейший взлет бумаг Tesla.

В 2019 году эксперты часто говорили о возможном обвале стоимости акций производителя электрокаров. Например, финансовый аналитик, инвестор и профессор маркетинга Бизнес-школы Стерна при университете Нью-Йорка Скотт Галлоуэй считал, что Tesla может потерять половину своей стоимости еще в 2019 году.

«Tesla развалится, — сказал Галлоуэй в мае 2019 года в программе On The Move на Yahoo! Finance. — Я думаю, акции Tesla упадут ниже $100 за штуку в течение 12 месяцев». Среди причин эксперт назвал переоцененность компании, слабое руководство и повышенная эмоциональность Илона Маска.

Сам Илон Маск 1 мая даже написал в своем Twitter, что стоимость акций компании завышена — однако падения не произошло. Совсем наоборот — с начала года акции компании выросли на 650%, и кажется, что это не предел.

В августе Tesla даже провела сплит — одна акция «распалась» на пять. Причина — взрывной рост компании, ведь в середине лета цена акций достигла $1790. После разделения акции Tesla подешевели на 20%, но и это компания смогла пережить.

В 2020 году Tesla показала прибыль пять кварталов подряд и может получить первую годовую прибыль. Успех позволил включить компанию Илона Маска в индекс S&P500 c 21 декабря. Рост акций на фоне этой новости позволил компании достичь рекордного уровня капитализации — $0,5 трлн.

Несмотря на такие показатели, в Tesla по-прежнему многие не верят: например, в JPMorgan назвали акции Tesla «драматически переоцененными». По мнению аналитика Райана Бринкмана, их справедливая стоимость — $90 (сейчас торгуются в районе $660). Консенсус Уолл-стрит также предполагает, что они должны упасть больше, чем в два раза — до $296,5.

Почему вы бы не поверили: во время кризиса люди обычно уходят с рынка

Вызванный пандемией кризис привел не только к падению цены на нефть и обвалу фондовых индексов, но и вызвал всплеск числа частных инвесторов на рынке.

Цифры говорят за себя сами:

- Количество частных инвесторов на Московской бирже по итогам ноября 2020 года превысило 8 млн. С начала 2020 года прибавилось 4,2 млн человек — прирост числа клиентов оказался больше, чем суммарно за все предыдущие годы.

- На Санкт-Петербургской фондовой бирже на конец ноября 2020 года были зарегистрированы 4,77 млн уникальных клиентов против 2,46 млн на конец 2019 года. При этом объем торгов в режиме основных торгов ценными бумагами иностранных эмитентов по итогам ноября 2020 года составил $25,21 млрд — в 13 раз больше, чем $1,94 млрд в ноябре 2019 года.

- По данным НАУФОР, общая сумма средств, размещенных на брокерских счетах и счетах доверительного управления по итогам первых шести месяцев 2020-го достигла 4 трлн руб — это на 25% больше, чем в конце 2019 года.

- Количество пользователей популярного среди миллениалов и поколения Z онлайн-брокера Robinhood выросло за первые четыре месяца 2020 года на 3 млн и достигло 13 млн. В июне на Robinhood регистрировалось 4,3 млн сделок ежедневно — больше, чем у других брокеров.

- В течение первых шести месяцев 2020 года на долю частных инвесторов приходилось 19,5% акций, которые торгуются на фондовом рынке США — это на 5 процентных пунктов больше, чем в прошлом году, и почти вдвое больше, чем в 2010 году.

Эксперты считают, что, с одной стороны, такой рост был вызван коронавирусом — у людей появилось больше времени разобраться в фондовом рынке. С другой стороны, падение ставок по банковским вкладам мотивировало искать более эффективные способы вложения средств.