Портфель «лучшего инвестора всех времен»: что покупает Джим Саймонс

До того как стать знаменитым инвестором, Джим Саймонс занимался математикой. После окончания бакалавриата он за два года получил докторскую степень и пошел преподавать в родной Массачусетский технологический институт, а затем в Гарвард.

Постепенно Саймонс разочаровывался в академической математике и начал работать на военных — дешифровал секретные коды для Агентства национальной безопасности США во время войны во Вьетнаме. Но из-за разного отношения к этому конфликту их пути разошлись. В 1968 году он вернулся в академическую среду и возглавил математическую кафедру в университете Стоуни-Брук, которую покинул через десять лет.

Саймонс вновь ушел из науки для того, чтобы основать хедж-фонд Monemetrics. В этом названии он объединил слова «деньги» и «эконометрика» — и так указал на важность математики в своем подходе. Он хотел иметь математический алгоритм, который можно было бы использовать для любых видов торговли на бирже. И вместе с коллегами создал такую модель.

В начале своей инвестиционной карьеры Саймонс почти «загнал в угол» рынок картофеля в штате Мэн. Конечно, случайно. Но регуляторы все равно были недовольны. В коде оказалась ошибка, но алгоритм поправили и улучшили.

В 1982 году он переименовал хедж-фонд в Renaissance Technologies. Спустя четыре года в нем появился закрытый фонд Medallion — в основном для сотрудников. В книге «Человек, который разгадал рынок» журналист Грегори Цукерман писал, что этот фонд с 1988-го по лето 2019-го заработал $100 млрд. Его среднегодовая доходность составляла около 39%.

СМИ прозвали Саймонса «одним из самых успешных инвесторов всех времен», который «построил беспощадную машину для зарабатывания денег». В этом году он ушел с поста председателя Renaissance Technologies, но остался в совете директоров хедж-фонда. Посчитал, что для этого время уже пришло — в апреле легендарному инвестору исполнится 83 года.

Кроме того, 2020 год был неудачным для Renaissance Technologies. Его фонды упали в цене на 20–30%, писал The Wall Street Journal. По данным Bloomberg, клиенты потеряли миллиарды долларов, так как компьютерные модели хедж-фонда были сбиты с толку прошлогодними колебаниями рынка. С 1 декабря по начало февраля инвесторы вывели из трех фондов Renaissance Technologies около $5 млрд. Тем не менее закрытый фонд Medallion вырос за 2020 год на 76%, сообщал портал Institutional Investor.

Акций в портфеле — более 26,8 млн

История датской фармкомпании началась в 1920-х годах, когда две фирмы стали производить новое лекарство для лечения диабета — инсулин. Они соперничали друг с другом за лидерство на мировом рынке, но спустя почти 70 лет, в 1989 году, решили объединиться. Новая компания стала называться Novo Nordisk. Теперь помимо инсулина она производит препараты для лечения заболеваний крови, нарушения роста и проблем с гормонами.

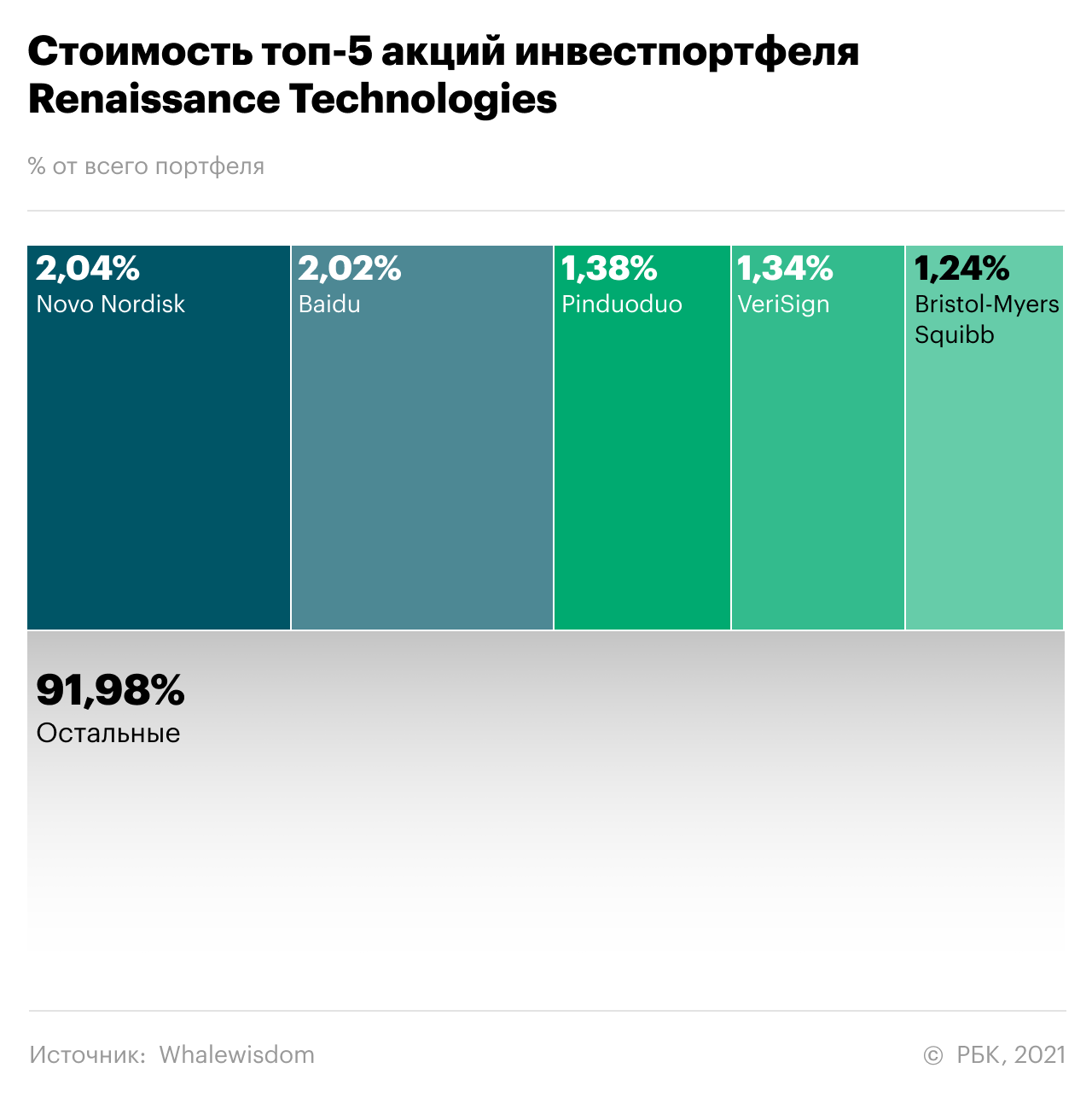

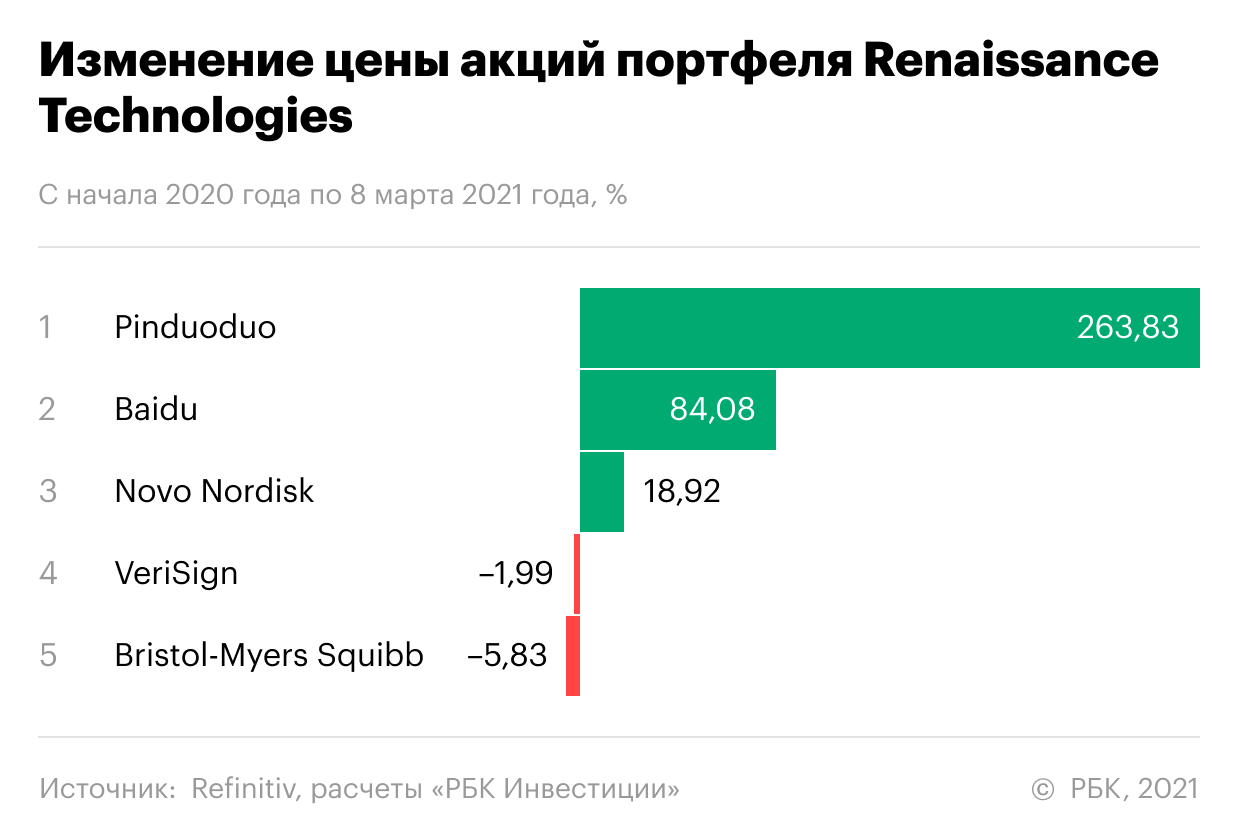

В конце 2019 года бумаги Novo Nordisk были на последнем месте в топ-5 акций Renaissance Technologies, но спустя год они перешли на первую строчку. За 2020 год акции выросли в цене на 20,68%.

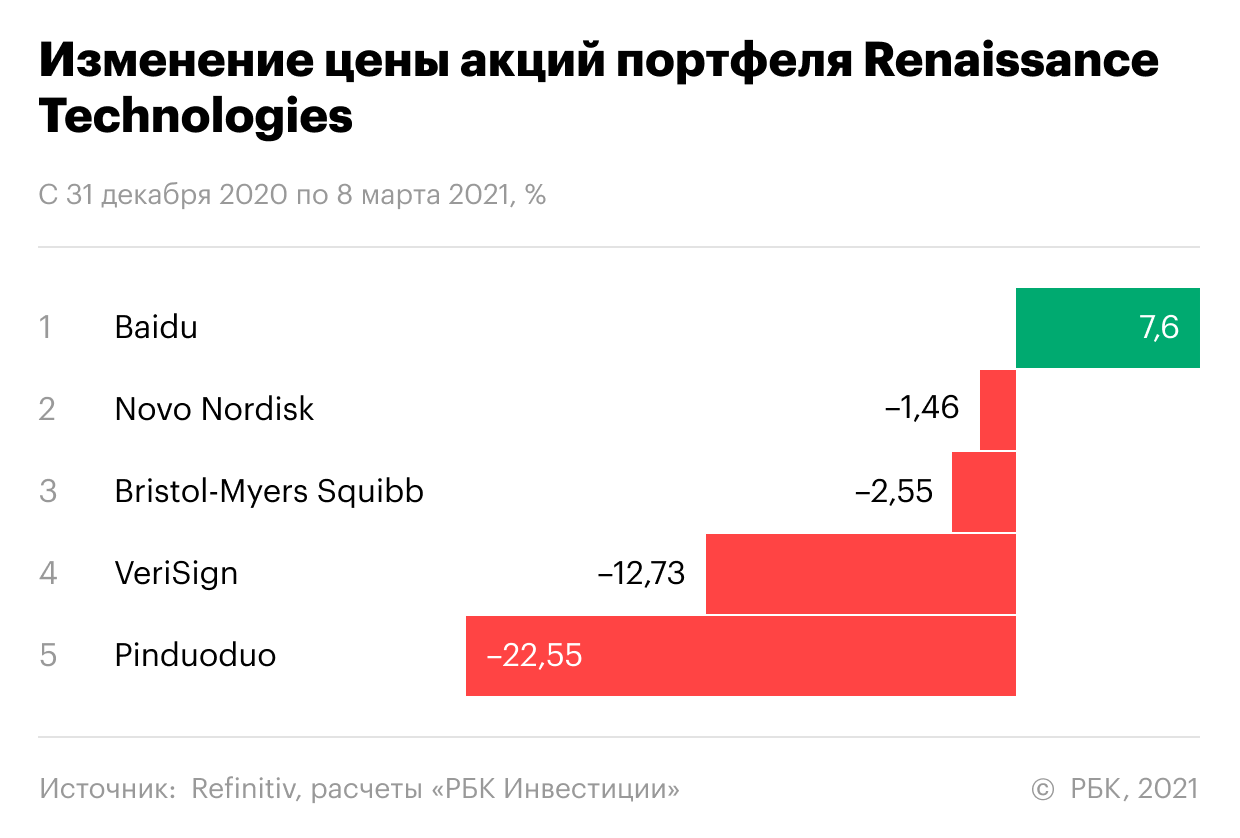

С середины февраля этого года цена акций фармкомпании снижалась, но с начала марта начала постепенно восстанавливаться. Пакет бумаг Novo Nordisk в портфеле хедж-фонда к 11 марта стоил на $54,2 млн дороже, чем в начале года. Если число акций не изменилось, то его цена превысила $1,9 млрд.

Опрошенные Refinitiv аналитики советуют держать бумаги фармкомпании. Они полагают, что их стоимость вырастет на 12,22%. Целевая цена на год — $80,65.

Акций в портфеле — почти 8,6 млн

Робин Ли и Эрик Сю основали китайский интернет-гигант в 2000 году. Baidu предоставляет различные интернет-сервисы. Главный из них — одноименная поисковая система, лидер среди поисковиков Китая. Помимо этого, у компании есть онлайн-энциклопедия, которую создают пользователи, — аналог Википедии, а также соцсеть, справочная служба, видеохостинг и другое.

Кроме того, китайский интернет-гигант вместе с компанией Geely будут производить электромобили. В их планах выпустить первую машину в течение трех лет. Baidu будет отвечать за технологии и программное обеспечение, а заводы Geely — заниматься сборкой.

За 2020 год стоимость акций Baidu выросла на 71,08%. С конца февраля этого года они снижались в цене, но с 8 марта вновь начали расти. В этот день бумаги торговались на 7,6% дороже, чем в начале 2021 года. В последующие три дня они прибавили еще 17,06%. Если число акций в портфеле фонда не поменялось, то к 11 марта пакет бумаг стоил на $482,2 млн дороже, чем в начале года. В итоге его стоимость превысила $2,3 млрд.

Согласно годовому консенсус-прогнозу Refinitiv, акции Baidu могут вырасти на 28,01%, до $348,68. Большинство аналитиков — 30 из 37 — советуют покупать бумаги, пятеро — держать, а еще двое — продавать.

Акций в портфеле — свыше 7,1 млн

На третьем месте в портфеле Renaissance Technologies оказалась еще одна компания из Китая — маркетплейс Pinduoduo. У него есть приложение, с помощью которого пользователи могут покупать товары, делиться ссылками на них в соцсетях и получать скидки за совместные покупки. Pinduouo встроен в соцсеть WeChat, которая принадлежит китайской инвесткомпании Tencent.

Важная составляющая маркетплейса — геймификация. Покупатель может пройти игру, поучаствовать в лотерее и получить за это скидку или другой бонус. Например, в приложении можно выращивать виртуальные фруктовые деревья, которые нужно поливать. А количество воды для полива зависит от прохождения мини-игр, коллективных покупок и других условий. Когда деревья вырастают, клиенту доставляют коробку бесплатных фруктов — в зависимости от того, за каким деревом он ухаживал.

Кроме того, компания помогает мелким фермерам из Китая находить себе покупателей. В том числе с помощью алгоритмов искусственного интеллекта. С помощью Pinduoduo они продают мандарины, кофе и другую сельхозпродукцию.

За 2020 год акции Pinduoduo выросли намного больше других бумаг из топ-5 — на 369,78%. Однако в этом году они упали в цене сильнее остальных — к 8 марта торговались на 22,55% ниже, чем в начале 2021 года.

Тем не менее с этого времени бумаги начали восстанавливаться — за три дня подросли на 18,02%. Благодаря этому росту, падение стоимости акций Pinduoduo в портфеле фонда замедлилось. К 11 марта она снизилась на $109,1 млн, если число бумаг не поменялось.

На Уолл-стрит считают, что акции Pinduoduo могут подрасти на 6,97%. Целевая цена —$173,72. Большинство аналитиков, 31 эксперт из 38, рекомендуют покупать акции маркетплейса. Пятеро советуют держать бумаги, а двое — продавать.

Акций в портфеле — более 5,7 млн

Американская компания была основана в 1995 году. Она поддерживает интернет-инфраструктуру, в том числе два из 13 корневых серверов, на которых держится весь интернет. VeriSign регистрирует домены для сайтов, управляет доменами com, net, gov и edu, обеспечивает безопасность инфраструктуры, уведомляет о киберугрозах.

За прошлый год акции VeriSign подросли на 12,31%, однако к 8 марта подешевели почти на столько же — на 12,73%. Восстанавливаются они пока не очень активно, за следующие три дня бумаги подорожали всего на 1,68%. Таким образом, с начала года пакет акций VeriSign в портфеле хедж-фонда подешевел почти на $140 млн. Его стоимость опустилась ниже $1,1 млрд, если число бумаг не поменялось.

Двое аналитиков, опрошенных Refinitiv, рекомендуют покупать акции компании, а один — держать их в портфеле. Они полагают, что бумаги могут вырасти на 28,63%, до $247.

Акций в портфеле — почти 18,5 млн

История фармкомпаний Bristol-Myers и Squibb началась во второй половине и конце XIX века. Уильям Бристол и Джон Майерс выкупили убыточного производителя лекарств из штата Нью-Йорк, на основе которого начали свое производство. Первые хиты компании — минеральная соль, которая имитировала вкус и эффект вод с чешских курортов, и дезинфицирующая зубная паста против кариеса и заболеваний десен.

Основатель Squibb Эдвард Сквибб посвятил свою жизнь контролю качества лекарств. Его компания сотрудничала с правительством США, а во время Гражданской войны выпускала переносные сундуки с препаратами для хирургов.

Спустя около века, в 1989 году, они слились. Так появилась биофармацевтическая компания Bristol-Myers Squibb. Теперь она производит лекарства против онкологии, гепатита, ВИЧ, диабета, шизофрении и других болезней.

Акции биофармкомпании закончили прошлый год не очень удачно — торговались на 3,37% ниже, чем в начале года. К 8 марта они снова потеряли в цене, на этот раз 2,55%. И продолжают снижаться. Если число бумаг в портфеле Renaissance Technologies не изменилось, то к 11 марта пакет акций биофармкомпании подешевел на $31 млн.

По мнению экспертов, акции Bristol-Myers Squibb могут вырасти в цене на 24,49%, до $75,13. Из 19 аналитиков 14 советуют покупать бумаги, а еще пять — держать их в портфеле.

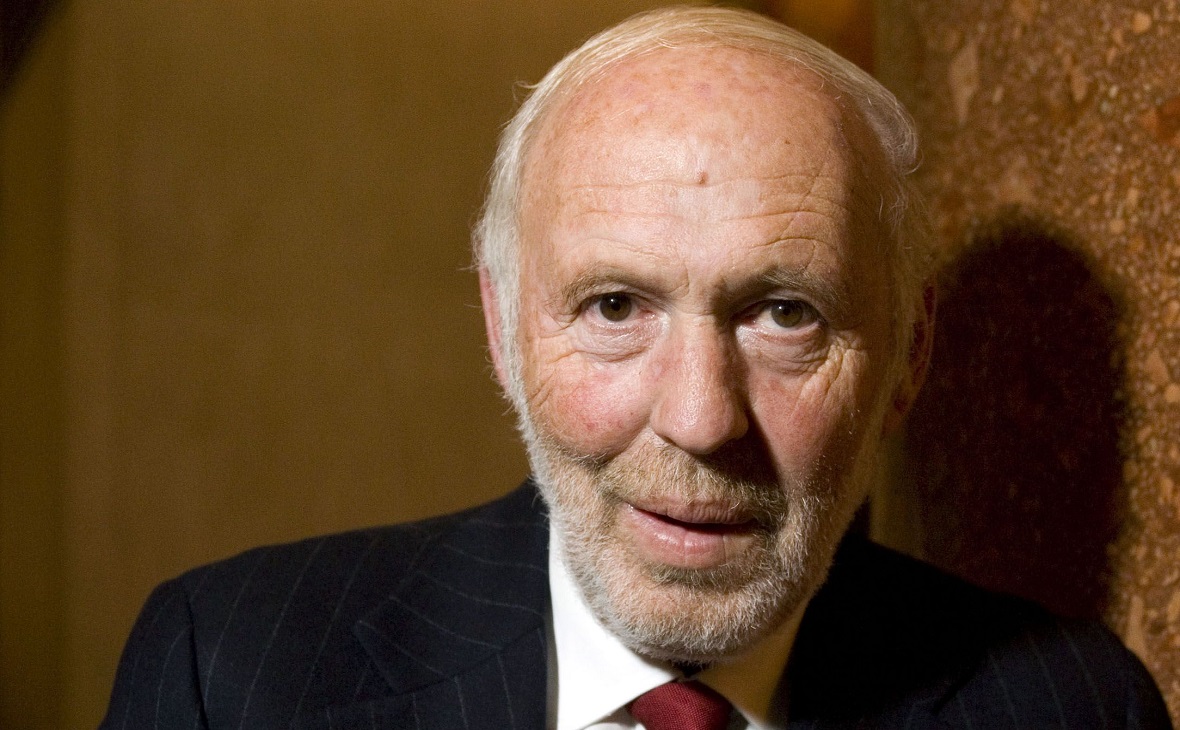

В конце четвертого квартала активы в портфеле Renaissance Technologies стоили более $92 млрд. При этом в конце 2019 года их общая цена превышала $130 млрд. Таким образом, она снизилась почти на 30%.

Дело здесь не только в неудачном для фонда 2020 году. В частности, в конце года Renaissance Technologies снизил позиции по многим бумагам, включая топ-5 активов. В целом фонд продал свыше 20,7 млн акций пятерки главных компаний. По данным Whalewisdom, больше всего он продал бумаг Bristol-Myers Squibb — свыше 12 млн. Полностью фонд избавился от акций 565 компаний. Всего в портфеле Renaissance Technologies более 3,3 тыс. позиций.

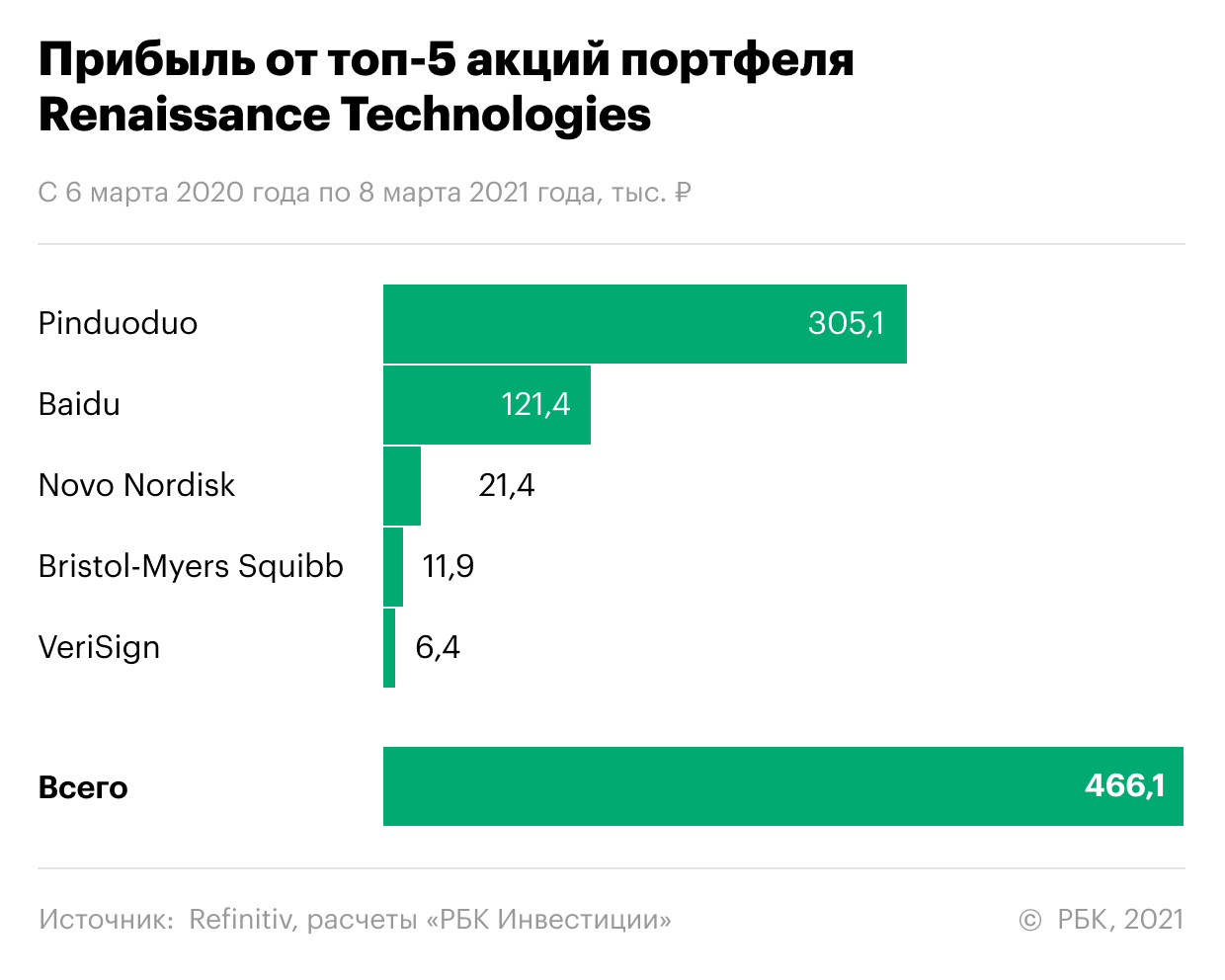

Тем не менее за год на топ-5 акциях фонда можно было бы неплохо заработать. Если бы инвестор вложил в эти бумаги год назад по ₽100 тыс., то получил бы свыше ₽466 тыс. с учетом выплаченных дивидендов и разницы курсов валют (дивиденды из топ-5 платят только Novo Nordisk и Bristol-Myers Squibb).

Больше всего инвестор мог бы заработать на акциях Pinduoduo — более ₽305 тыс. На втором месте по доходности идет другой китайский гигант — Baidu. Инвестиции в них принесли бы свыше ₽121,3 тыс. На акциях Novo Nordisk можно было бы заработать более ₽21 тыс., на бумагах Bristol-Myers Squibb — ₽11,8 тыс. Акции VeriSign принесли бы инвестору ₽6,4 тыс.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram