Портфель гуру: в какие 5 акций вложился холдинг Fidelity семьи Джонсонов

Фонд Fidelity появился в 1930 году, в не лучшее для экономики время. Прошел год после краха фондового рынка, а в США и других странах разразилась Великая депрессия.

В 1943 году бостонский юрист Эдвард Джонсон II купил этот фонд, в управлении которого находились активы на $3 млн. Он стал его президентом и директором, а спустя три года основал Fidelity Management and Research Company, предшественницу Fidelity Investments. Эту компанию создали в качестве инвестиционного советника для фонда.

С тех пор Fidelity Investments стала одним из крупнейших в США финансовых холдингов. Фонд работает не только в Северной Америке, но и в Европе, Азии, Австралии. Компания помогает клиентам управлять активами и капиталом, составлять пенсионные портфели, предлагает услуги по финансовому планированию, брокерские услуги, управляет сотнями взаимных и биржевых фондов. По данным Whale Wisdom на конец апреля, под управлением компании находились активы более чем на $3 трлн.

Семья Джонсонов контролирует Fidelity несколько поколений. Нынешняя ее глава Эбигейл Джонсон — внучка Эдварда Джонсона II. Компания — стержень их состояния. В 2020 году семья Джонсонов заняла седьмую строчку в рейтинге богатейших семей США по версии Forbes. По данным издания на конец прошлого года, состояние Джонсонов оценивалось в $36 млрд. В рейтинге миллиардеров Forbes Эбигейл Джонсон занимает 77-е место с состоянием в $22,9 млрд. Bloomberg оценивает его в $27,2 млрд, по данным на 6 августа.

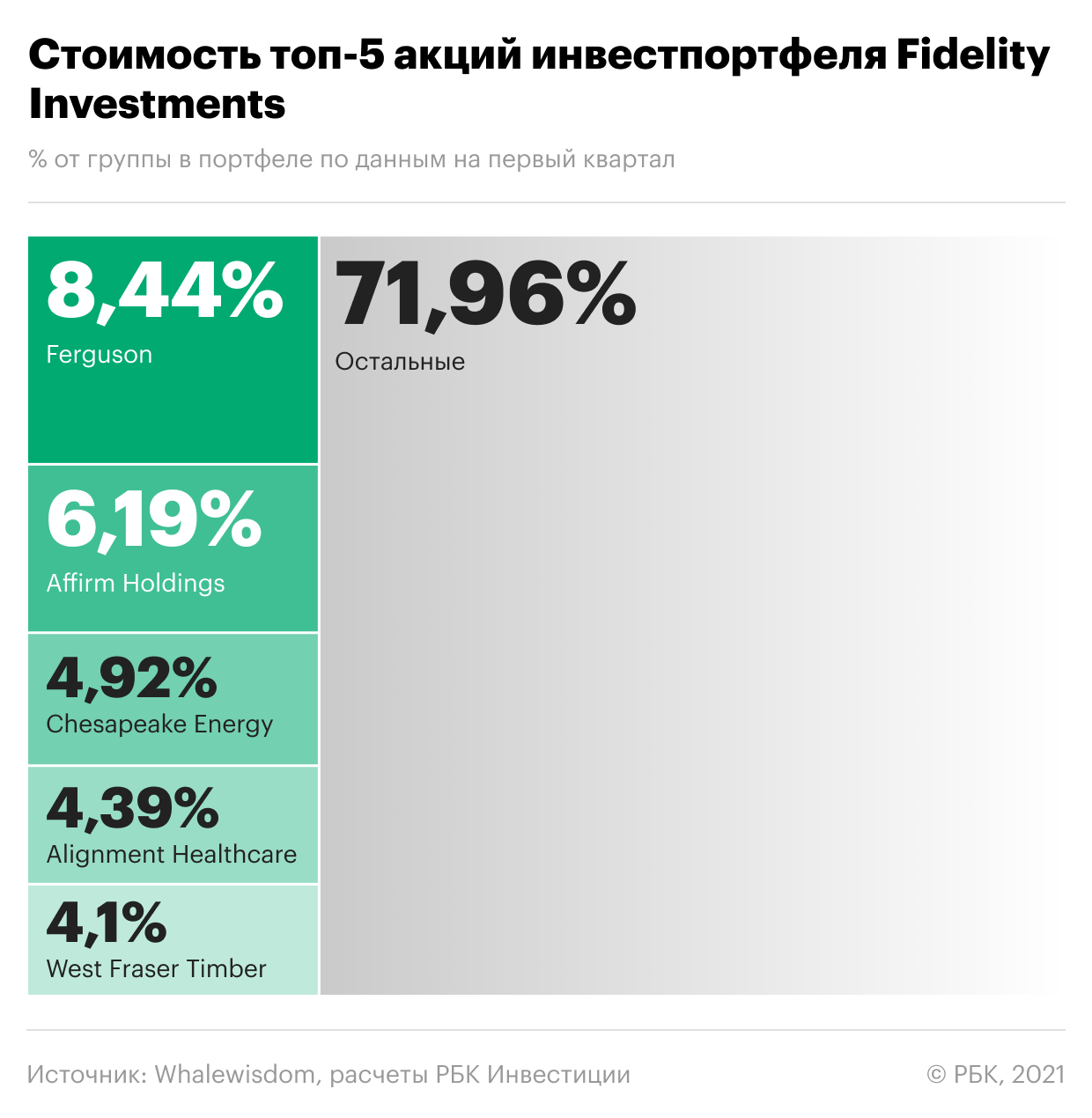

Согласно отчету за первый квартал, у Fidelity под управлением было ценных бумаг на $1,17 трлн. Мы посмотрим, какие топ-5 новичков появились в портфеле Fidelity в 2021 году.

Акций в портфеле — 5,1 млн

Ferguson — один из ведущих поставщиков сантехники и отопительного оборудования в США и Канаде, который существует уже более 130 лет. Он торгуется на Нью-Йоркской и Лондонской фондовых биржах. У компании был бизнес в Великобритании — Wolseley UK, однако в конце января этого года она продала его частной инвестиционной фирме Clayton, Dubilier & Rice за £308 млн (около $420 млн).

В Ferguson отметили, что сделка упростила работу компании и позволила сосредоточиться на развитии бизнеса в Северной Америке. Полученные от продажи деньги пошли акционерам — в мае они получили специальные дивиденды в размере 180 центов на акцию.

2020 финансовый год кончился для компании 31 июля прошлого года. За этот период ее выручка составила $21,8 млрд, а операционная прибыль — около $1,4 млрд. Первый показатель немного снизился с $22 млрд, а второй — слегка подрос. Скорректированная EBITDA достигла почти $1,8 млрд.

За следующие полгода выручка достигла $10,3 млрд, что на 4,2% больше, чем за аналогичный период предыдущего финансового года. Скорректированная EBITDA выросла на 10,9% до $918 млн. В третьем квартале 2021 финансового года, то есть с начала февраля по конец апреля, выручка Ferguson увеличилась на 24,5% до $5,9 млрд, а скорректированная EBITDA — на 61,2% до $603 млн.

За 2020 год акции Ferguson выросли в цене на 29,35%, а за последние семь месяцев прибавили еще 17,76%.

Опрошенные Wall Street Journal аналитики советуют:

- покупать: 13 экспертов

- держать: 8 экспертов

- продавать: 2 эксперта

- целевая цена: $145,76

Акций в портфеле — 7 млн

Финтех Affirm появился в 2012 году. Его основал один из первых соучредителей системы электронных платежей PayPal Макс Левчин, который родился в Киеве и переехал в США в 16 лет.

Компания позволяет пользователям платформы покупать товары с отсрочкой платежа и получает процентный доход от таких займов. После того, как клиент выберет товар, который хочет купить, на его экране появляются способы оплаты. Там указываются проценты, ежемесячная сумма платежей и итоговая сумма, которую должен вернуть пользователь. Годовая процентная ставка составляет от 0% до 30% в зависимости от кредита.

Выручка за третий квартал 2021 финансового года составила $230,7 млн, что на 67% больше, чем за аналогичный период прошлого года. Число активных потребителей увеличилось на 60% до 5,4 млн человек. Операционный убыток достиг $169,5 млн — в третьем квартале 2020 финансового года он составлял $81,5 млн. В компании объяснили такой рост тем, что в убытки включили вознаграждение персоналу, которое выдали акциями после IPO компании. Отчет за весь 2021 финансовый год выйдет 9 сентября.

Affirm провела IPO в середине января этого года. Компания разместила 24,6 млн акций на бирже NASDAQ по $49 за бумагу — дороже, чем планировала изначально. Финтех привлек $1,2 млрд. В первый день торгов цена акций Affirm взлетела на 110,2%. Однако с закрытия первого дня торгов к закрытию 2 августа их стоимость упала на 32,85%.

Опрошенные Refinitiv аналитики советуют:

- покупать: 8 экспертов

- держать: 4 эксперта

- продавать: 1 эксперт

- целевая цена: $73,23 (+9,04%)

Акций в портфеле — почти 8,2 млн

Chesapeake Energy — американский добытчик сланцевой нефти и газа. Компанию основали Обри Макклендон и Том Уорд в 1989 году с первоначальным капиталом в $50 млн. Спустя четыре года она стала публичной. Со временем Chesapeake превратилась во вторую компанию в США по объемам добычи газа.

Тем не менее, ее акции не раз попадали в рейтинг худших бумаг по версии «РБК Инвестиции». В 2018 году они подешевели на 47%, в 2019 — на 60,7%. Проблемы у Chesapeake Energy начались задолго до пандемии коронавируса. Для того, чтобы получить для разработки как можно больше участков, компания выпускала ничем не обеспеченные высокорискованные облигации, чтобы занимать деньги под высокие проценты. Кроме того, она спекулировала на продаже участков, но долги все равно росли.

В 2019 году в Chesapeake отмечали, что главной ее проблемой было падение цен на нефть и газ, которое началось в 2014-2015 годах. В компании не исключали дефолта по долгам. В 2020 году ситуация усложнилась пандемией, кризисом и новым обвалом цен на энергоносители. В конце апреля компания провела обратный сплит акций, объединив 200 старых бумаг в одну новую. Это было нужно для того, чтобы акции стоили выше $1 и Chesapeake могла продолжить торговаться на Нью-Йоркской фондовой бирже (NYSE), ведь с января по май стоимость бумаг упала более чем на 90%.

В конце июня прошлого года нефтедобытчик подал заявление о банкротстве, из которого он вышел в феврале 2021 года, успешно завершив процесс реструктуризации. Его задолженность в $7,8 млрд была погашена. Всего у компании было долгов на $9 млрд. В первом квартале ее чистая прибыль достигла $295 млн. Благодаря тому, что у нее появился свободный денежный поток, совет директоров Chesapeake решил, что со второго квартала компания начнет выплачивать дивиденды.

В июле прошлого года NYSE приостановила торги акциями Chesapeake, а с 9 февраля этого года старые бумаги компании были аннулированы. На следующий день новые акции Chesapeake начали торговаться уже на бирже NASDAQ. С 10 февраля по 2 августа цена бумаг выросла на 18,47%.

Опрошенные Refinitiv аналитики советуют:

- покупать: 6 экспертов

- держать: 1 эксперт

- продавать: 1 эксперт

- целевая цена: $68 (+25,44%)

Акций в портфеле — почти 15,4 млн

Компания появилась в 2013 году. Ее основатель и CEO Джон Као разочаровался в американской системе здравоохранения, когда ухаживал за больной матерью и братом-инвалидом.

Alignment Healthcare – платформа, которая предоставляет медицинские услуги в США пожилым людям, пациентам с хроническими заболеваниями, с низким доходом и другим наиболее нуждающимся в лечении через Medicare Advantage - план медицинского страхования в США, который предоставляет льготы через частную страховую компанию.

Пациент платит ежемесячный страховой взнос, а компания покрывает расходы на амбулаторное лечение, пребывание в больнице и лекарства. Кроме того, Alignment Healthcare разрабатывает медицинское программное обеспечение и предоставляет партнерам помощь в администрировании и управлении рисками.

К концу первого квартала 2021 года число участников плана медицинского страхования достигло 83,1 тыс. человек, что на 32% больше, чем в прошлом году. Выручка выросла на 19% до $267,1 млн. Однако скорректированная EBITDA оказалась отрицательной — минус $14 млн. Долг компании составил $150,9 млн. Отчет за второй квартал выйдет 9 августа.

Компания провела IPO в конце марта этого года. Теперь она торгуется на бирже NASDAQ под тикером ALHC. Alignment Healthcare разместила 27,2 млн акций по $18 за штуку. Из них 5,5 млн продали некоторые существующие акционеры. Компания привлекла $390,6 млн. Полученные средства она вложит в оборотный капитал, в развитие бизнеса, а также в укрепление баланса за счет возможного погашения долга. С закрытия первого дня торгов к закрытию 2 августа стоимость акций Alignment Healthcare выросла на 20,45%.

Опрошенные Refinitiv аналитики советуют:

- покупать: 4 эксперта

- держать: 2 эксперта

- целевая цена: $32,2 (+53,63%)

Акций в портфеле — 4,1 млн

West Fraser Timber в 1955 году основали три брата — Сэм, Билл и Пит Кетчемы. История компании началась с небольшого строгального цеха в канадском городе Кеснел. Впоследствии West Fraser выросла в одного из крупнейших производителей пиломатериалов в Северной Америке. Компания также выпускает фанеру, ДСП, газетную бумагу, мебель и другую продукцию из древесины.

Во втором квартале 2021 года выручка West Fraser составила около $3,8 млрд, а прибыль — почти $1,5 млрд. Причем за аналогичный период прошлого года эти показатели составляли $921 млн и $35 млн соответственно.

За 2020 год цена акций West Fraser выросла на 45,62%, а за последние семь месяцев прибавила еще 11,05%.

Опрошенные Refinitiv аналитики советуют:

- покупать: 2 эксперта

- целевая цена: $106 (+50,48%)

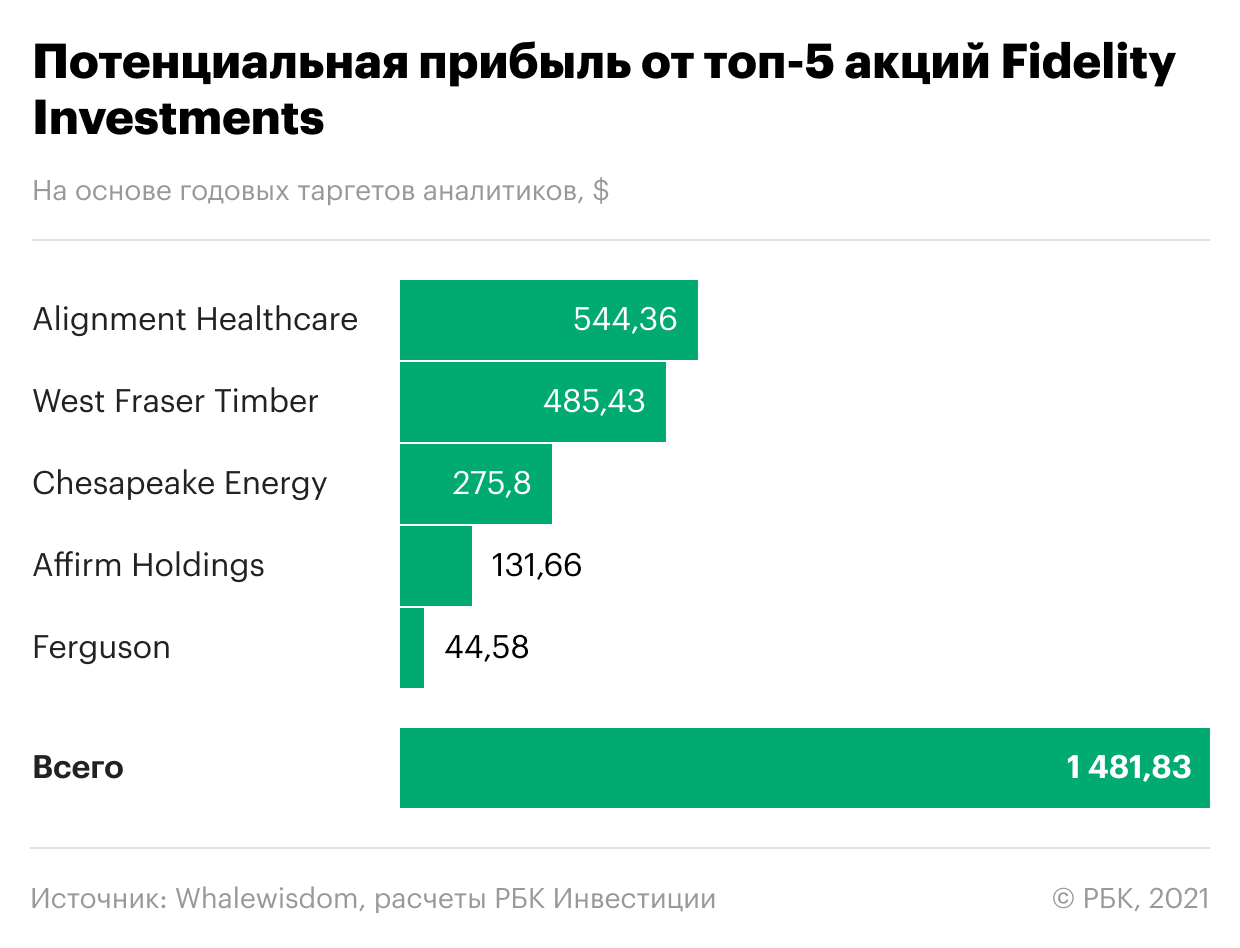

Если вложить по $1 тыс. в каждую из пяти компаний, то через год можно потенциально заработать $1481,83. Расчеты проводились на основе годовых таргетов аналитиков без учета будущих дивидендов. Эксперты могут поменять прогнозы либо они могут не сбыться. Поэтому решение о том, вкладываться в них или нет, стоит принимать самостоятельно и взвешенно.

Согласно целевым ценам от аналитиков, больше всего инвестору могут принести акции Alignment Healthcare — $544,36. На втором месте по потенциальной доходности находится компания West Fraser Timber, на бумагах которой можно заработать $485,43. Третью строчку занимают акции Chesapeake Energy. Опрошенные Refinitiv эксперты верят, что эти бумаги еще вырастут в цене. Они могут принести $275,8.

На акциях Affirm Holdings инвестор может потенциально заработать $131,66. Меньше всего принесут бумаги компании Ferguson — $44,58.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале