Мы знаем, от каких акций ждать роста в марте. Вот список из 20 компаний

Выбрать акцию для инвестирования — непростая задача. Облегчить выбор может сравнение компаний по мультипликатору P/E. Чем ниже отношение капитализации компании к ее прибыли, тем более недооцененной будет ценная бумага. Именно такие акции попали в мартовский рейтинг РБК Quote.

Сравнивая компании, мы указали значение и другого важного мультипликатора — EV/ EBITDA . Это отношение полной стоимости компании к прибыли без учета уплаты процентов и обесценивания оборудования. Этот мультипликатор показывает недооцененность компании с учетом ее долговой нагрузки. Насколько вероятна реализация потенциала роста можно оценить, используя консенсус-прогнозы аналитиков.

В число самых недооцененных компаний России в подавляющем большинстве вошли капиталоемкие компании с длительным инвестиционным циклом. Это энергетические компании, металлургический гигант, недавно вышедший из-под санкций, а также горнодобывающий бизнес. В рейтинг попала одна торговая сеть и один застройщик.

Почти по всем этим компаниям аналитики предполагают значительный потенциал роста котировок. Исключение — акции МРСК Центра и Приволжья. Это объясняется тем, что консенсус-прогноз был составлен на основе только одного прогноза, который не пересматривался с 3 декабря 2018 года.

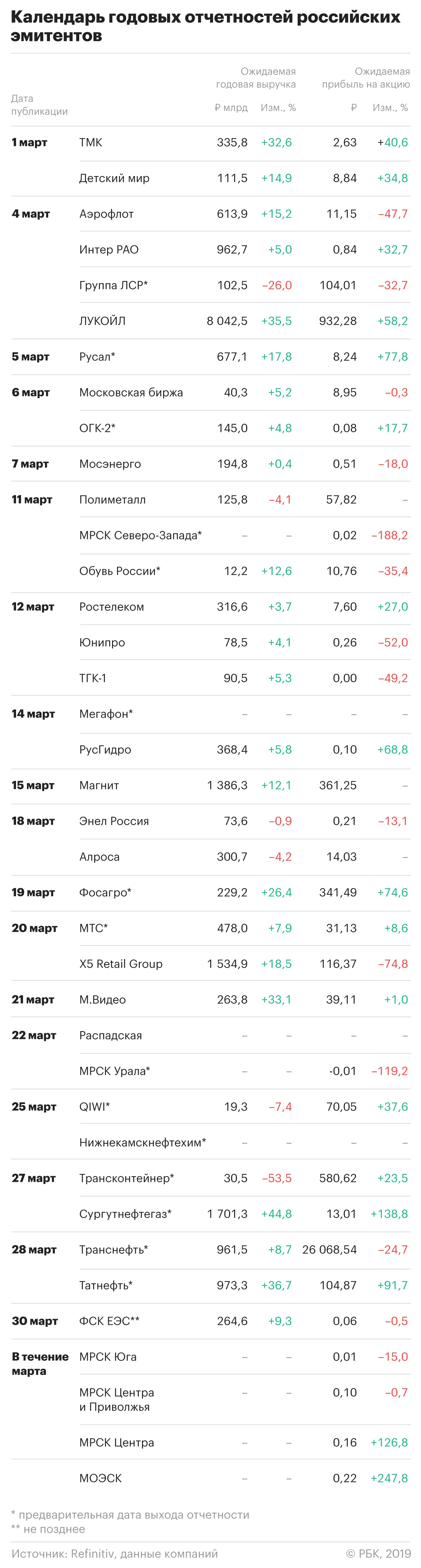

Что касается лидера списка с наибольшим потенциалом роста — «Сургутнефтегаза», то, согласно консенсус-прогнозу Refinitiv, можно ждать роста выручки компании на 44,8%, а прибыли на одну акцию на 138,8%. Рост акций аналитики прогнозируют на 77,3%. Поэтому стоит пристально следить за отчетностью. Если результаты оправдают или превзойдут ожидания аналитиков, то вполне вероятна реализация прогноза.

Не стоит сбрасывать со счетов компании, у которых аналитики прогнозируют снижение финансовых показателей. Например, согласно консенсус-прогнозу, группа ЛСР может показать снижение выручки более чем на четверть, а прибыли на одну акцию почти на треть. Если компания покажет снижение, но оно будет меньшим, чем опасаются аналитики, то акции вполне могут «выстрелить» — то есть начать активный рост. Согласно прогнозам аналитиков, потенциал роста оценивается в 101,2% — то есть более чем в два раза.

Из недооцененных компаний самый большой потенциал роста аналитики прогнозируют у акций «Обуви России». Перспектива роста оценивается в 140,6%. При этом по итогам года аналитики ожидают роста выручки на 12,6% и снижения прибыли на 35,4% в пересчете на одну акцию. В случае, если отчетность компании покажет лучшие результаты, то шанс на значительный рост акций возрастает.

В список самых недооцененных акций иностранных компаний из числа тех, чьи отчетности выйдут в марте, вошли совершенно разные фирмы: от «тяжеловесов» нефтегазового сектора до интернет-ресурса и онлайн-мессенджера.

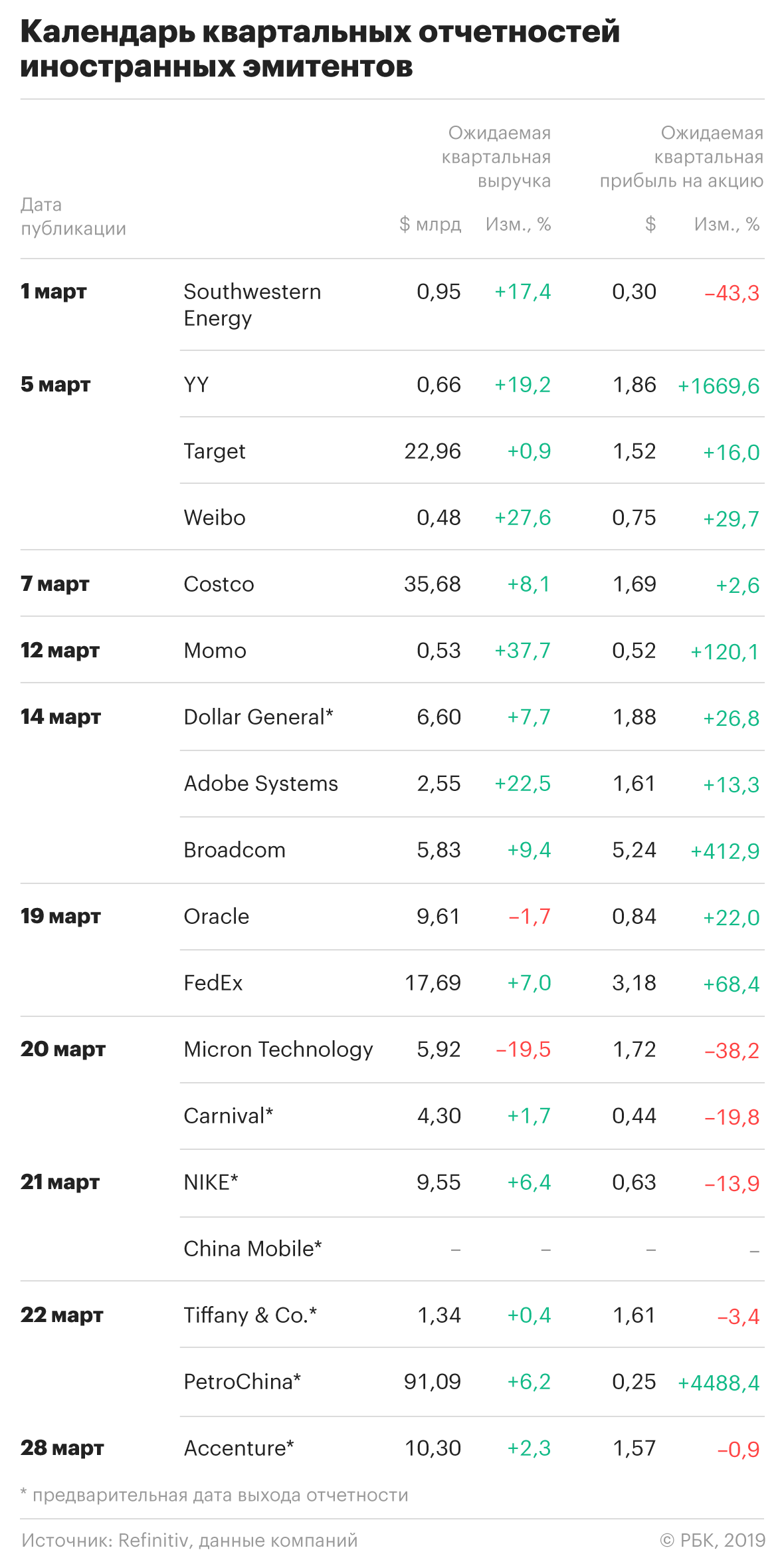

Самая недооцененная компания из этого списка, производитель микрочипов Micron Technology, показала в январе рост котировок на 20,45%. Вполне возможно, что удорожание акций может продолжится, если компания покажет хорошие квартальные результаты.

Пока аналитики ожидают снижение квартальной выручки и прибыли у Micron по сравнению с аналогичным кварталом предыдущего года. Компании достаточно показать небольшое снижение или нейтральную динамику, чтобы инвесторы восприняли это как положительный сигнал. Согласно консенсус-прогнозу аналитиков, потенциал дальнейшего роста Micron Technology составляет еще 12,7%.

Из рейтинга недооцененных иностранных акций наибольший рост показателей ожидают от китайской Momo. Аналитики ждут, что Momo покажет рост выручки на 37,7%, а рост прибыли на целых 120,1%. При этом потенциал роста оценивается в 14,88% от текущего уровня цен.

Наибольший рост котировок среди десятки лидеров по недооценности аналитики ждут от китайских PetroChina (+30,54%) и YY (+28,82%). Обе компании должны показать колоссальный рост квартальной прибыли — PetroChina в 17,7 раз, а YY почти в 46 раз. Впрочем, с учетом того, что годом ранее эти эмитенты показали невысокую прибыль, такой рост вполне реален.

Кто и когда публикует свою отчетность в марте и какое значение ключевых финансовых показателей ожидают аналитики, указано в календаре отчетности РБК Quote.

Поскольку финансовый год многих иностранных компаний не совпадает с календарным, мы указали прогнозы по квартальным финансовым показателям иностранных эмитентов:

В начале прошлого месяца редакция РБК Quote выпустила аналогичный материал с рейтингом наиболее перспективных акций февраля. Значительная часть фигурантов того списка действительно прибавила в цене к концу месяца. В 2019 году РБК Quote будет ежемесячно публиковать такие обзоры.

Лицо, выпускающее ценные бумаги. Эмитентом может быть юридическое лицо (компании, органы исполнительной власти или местного самоуправления). Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.