Самые выгодные иностранные акции подорожали на 45% с начала года

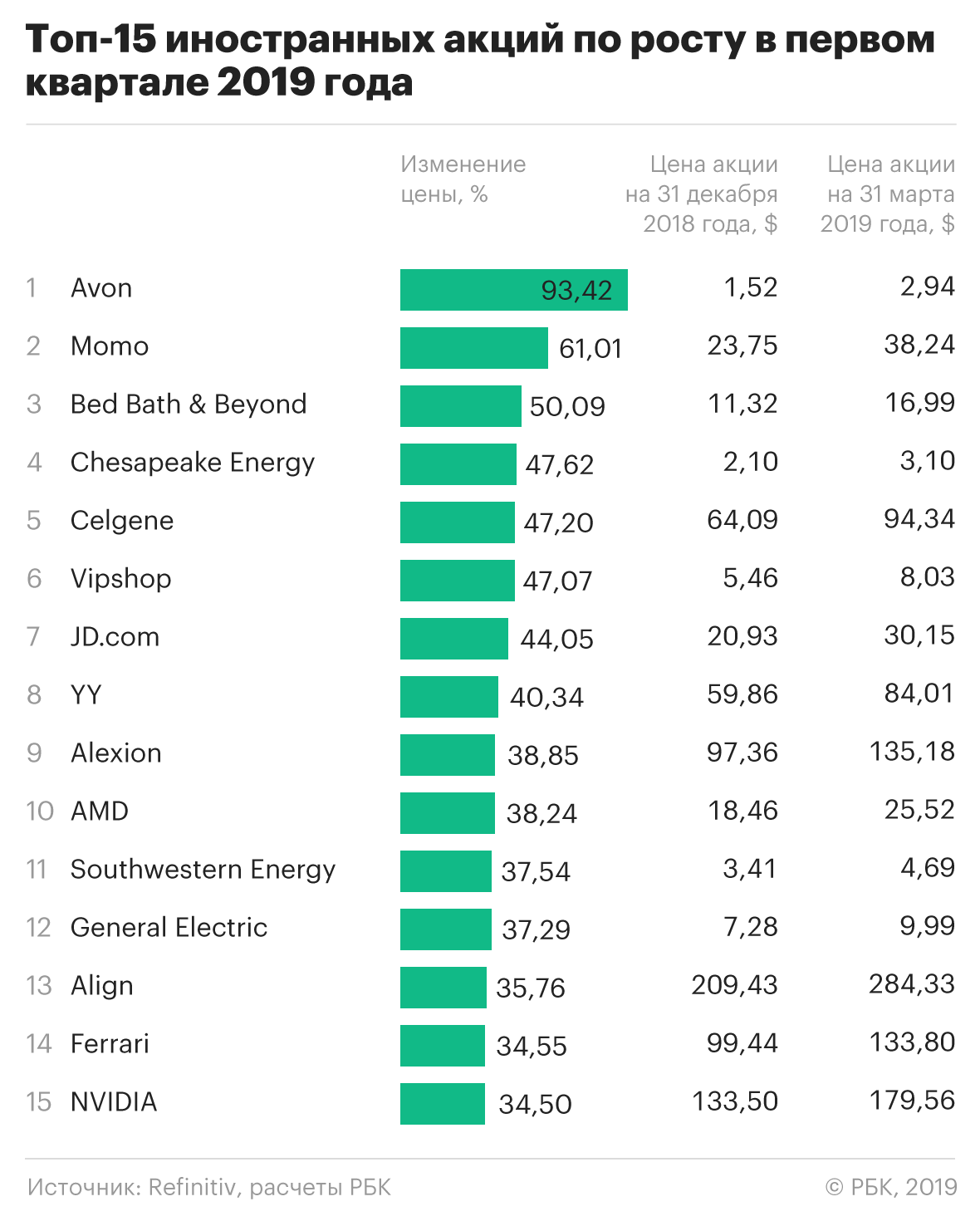

Иностранные акции оказались намного более выгодным вложением, чем российские, по итогам первых трех месяцев 2019 года. Среди 15 самых выгодных зарубежных бумаг этого года усредненный рост составил 45,8%. В это же время 15 наиболее успешных российских акций подорожали на 30,7%.

Бесспорным лидером оказались акции косметического гиганта Avon. В январе они выросли на 53,95%, в феврале — на 32,1%. В январе рост был связан с детализацией планов руководства по сокращению затрат и глобальным переменам в компании. А в конце января Avon объявил о запуске экспресс-доставки, что способствовало росту котировок на протяжении февраля.

Но отчетность компании, опубликованная в феврале, разочаровала инвесторов и акции стали дешеветь. В итоге можно сказать, что квартальный рост акций Avon обязан движению вверх в первые два месяца года.

На второй строчке рейтинга расположились акции китайской социальной сети Momo. За первый квартал 2019 года они подорожали на 61%. Компания объявила, что впервые заплатит дивиденды акционерам. Ниже полный список 15 самых выгодных вложений в акции за 2019 год.

В тройку лидеров попала американская торговая сеть Bed Bath & Beyond. Если в прошлом году ее акции подешевели на 48,5%, то только за первый квартал 2019 года они восстановили 50,1% стоимости. Росту котировок способствовали как хорошие финансовые показатели, так и неожиданные корпоративные события. Наиболее сильный взлет был зафиксирован после того, как группа акционеров потребовала уволить весь совет директоров торговой сети.

Из лидеров роста 2018 года в список попала только AMD, оказавшаяся на десятом месте. В прошлом году компания подорожала на 79,6%, а за первый квартал 2019 года — на 38,2%.

В общей сложности в число 15 самых выгодных вложений первого квартала попали шесть акций, сильно потерявших в стоимости по итогам прошлого года. Из списка отстающих в компанию лидеров переместились акции трех китайских компаний: Vipshop (+47,1%), JD.com (+44,1%) и YY (+40,3%). За 2018 год они потеряли 53,4%, 49,5% и 47,1% соответственно.

Также сменили падение на рост нефтяная компания Chesapeake Energy и американский промышленный гигант General Electric. Акции Chesapeake Energy за квартал выросли на 47,6%, отыграв годовое падение на 47%. Этому способствовало улучшение производственных и финансовых показателей.

После неудачного 2018 года, когда акции General Electric подешевели на 56,6%, в первом квартале 2019 стали появляться положительные сигналы относительно будущего корпорации. В феврале отчетность компании порадовала аналитиков. Компания также объявила о продаже некоторых активов, что дает шанс на нормализацию финансового положения. В итоге за квартал акции General Electric подорожали на 37,3%.

Если оценивать дальнейший потенциал роста котировок по мультипликаторам как P/E и EV/EBITDA, то стоит задуматься о сокращении владениями акциями Alexion. Об этом говорит крайне высокое значение мультипликатора P/E фармацевтической компании. Показатель ушел вверх из-за низкого уровня прибыли. Согласно этому мультипликатору акции переоценены и должны уйти вниз после избыточного роста в начале года. Значение EV/ EBITDA также выше показателя конкурентов, что подтверждает рекомендацию.

На чрезмерную дороговизну акций также указывают мультипликаторы компаний AMD, Align, Ferrari и NVIDIA.

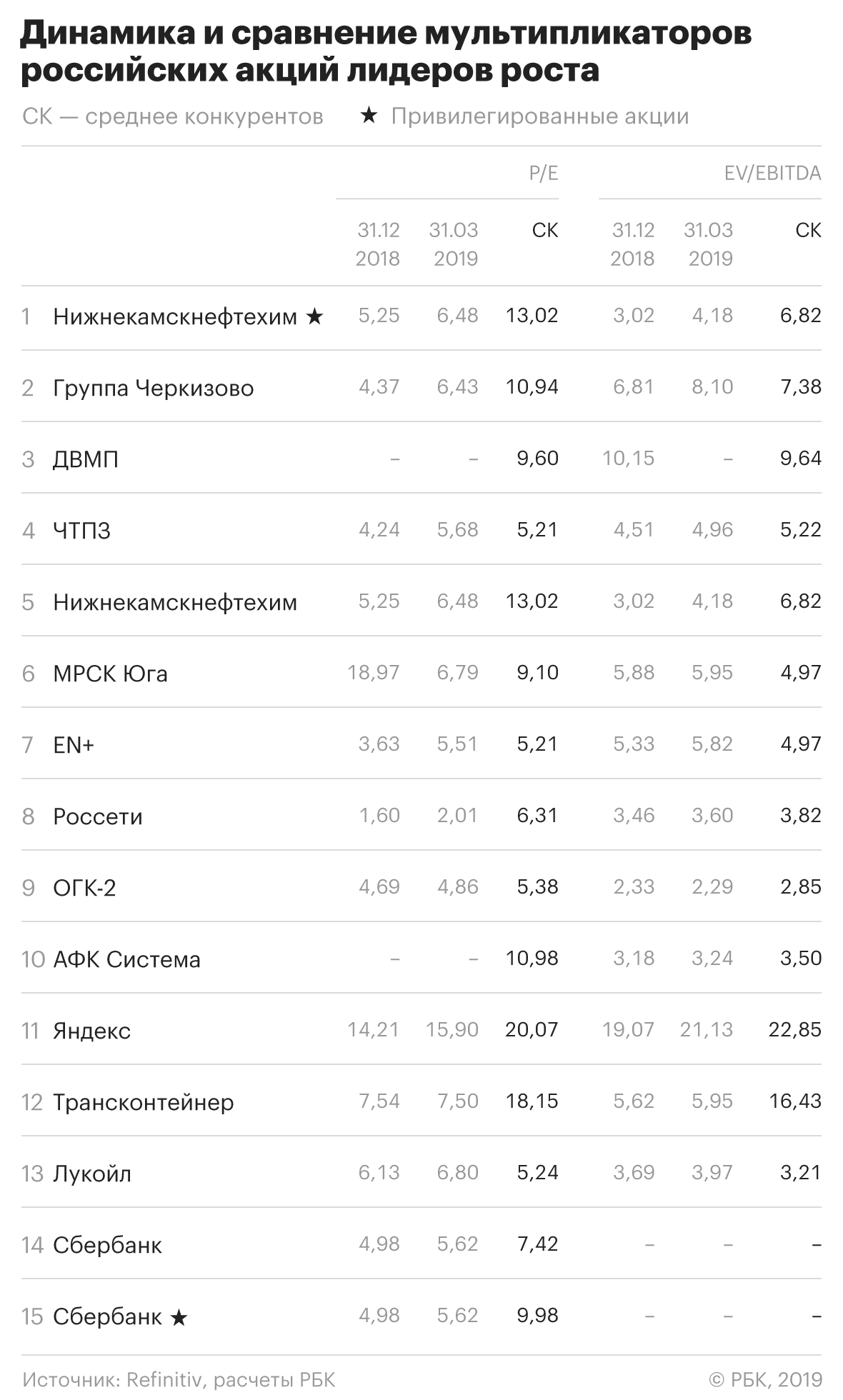

Рейтинг самых выгодных вложений на российском фондовом рынке возглавили привилегированные акции «Нижнекамскнефтехима». К росту в 44,6% за полный 2018 год бумаги производителя синтетического каучука прибавили еще 80,3% за квартал. Это произошло после выхода хорошей отчетности компании. Обыкновенные акции «Нижнекамскнефтехима» заняли пятую стройку рейтинга.

Второе место досталось агрохолдингу «Черкизово». Наиболее заметный рост произошел в феврале, когда акции прибавили 25,5%. Это произошло после того, как мясопроизводитель показал удвоение прибыли в годовой отчетности. В марте акции показали еще более значительный рост. В итоге за квартал «Черкизово» подорожало на 68%.

На третьем месте расположились акции группы FESCO (ДВМП) с квартальным ростом котировок на 37,7%. После длительного перерыва представители компании рассказали о финансовых показателях группы с обещанием опубликовать отчетность до конца апреля.

Среди лидеров квартального роста оказались прошлогодние аутсайдеры. Это депозитарные расписки En+, потерявшие за 2018 год 48%, и акции АФК «Системы», которые за прошлый год просели на 34%. Бумаги En+ находятся на седьмой позиции рейтинга благодаря снятию санкций. Акции АФК «Системы» прибавили за три месяца 19,3% стоимости и разместились на десятой строчке списка лидеров.

Бурный рост привел к тому, что некоторые бумаги стали слишком дорогими. Признаками скорого спада ярче всего проявились у «Лукойла» и En+. После роста мультипликаторов их значения превышают аналогичные соотношения других компаний со схожей бизнес-моделью. На практике это означает, что в ближайшее время инвесторы могут решить зафиксировать прибыль и продать акции. В этом случае котировки «Лукойла» и En+ уйдут вниз.

Ценная бумага, привязанная к акциям определенной компании и выпущенная банком (банком-депозитарием).Главная возможность, которую дает инвестору депозитарная расписка, это возможность практически владеть акциями иностранной компании, но при этом оставаться в рамках законодательства банка-депозитария. Например, американская депозитарная расписка (АДР) на акции российской компании — это, с одной стороны, американская ценная бумага, торговля которой регулируется американским законодательством, с другой стороны, она дает право на долю прибыли и право голоса на собрании акционеров российской компании Закрытие торговой позиции с целью извлечь прибыль. Как правило фиксация прибыли происходит при достижении показателей, выгодных продавцу или при непредсказуемом движении котировок. Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее