А был ли провал? Что произошло с акциями Uber за первую неделю торгов

С первичного размещения акций (IPO) компании Uber прошла неделя. За это время акции такси-сервиса успели резко подешеветь, а потом начали отыгрывать потери.

На протяжении последнего года выход Uber на биржу оставался главной темой для разговоров среди множества инвестфондов и частных инвесторов. За десять лет существования стартапа из Сан-Франциско немало миллионеров. предпринимателей и знаменитостей успели вложить в Uber свои деньги.

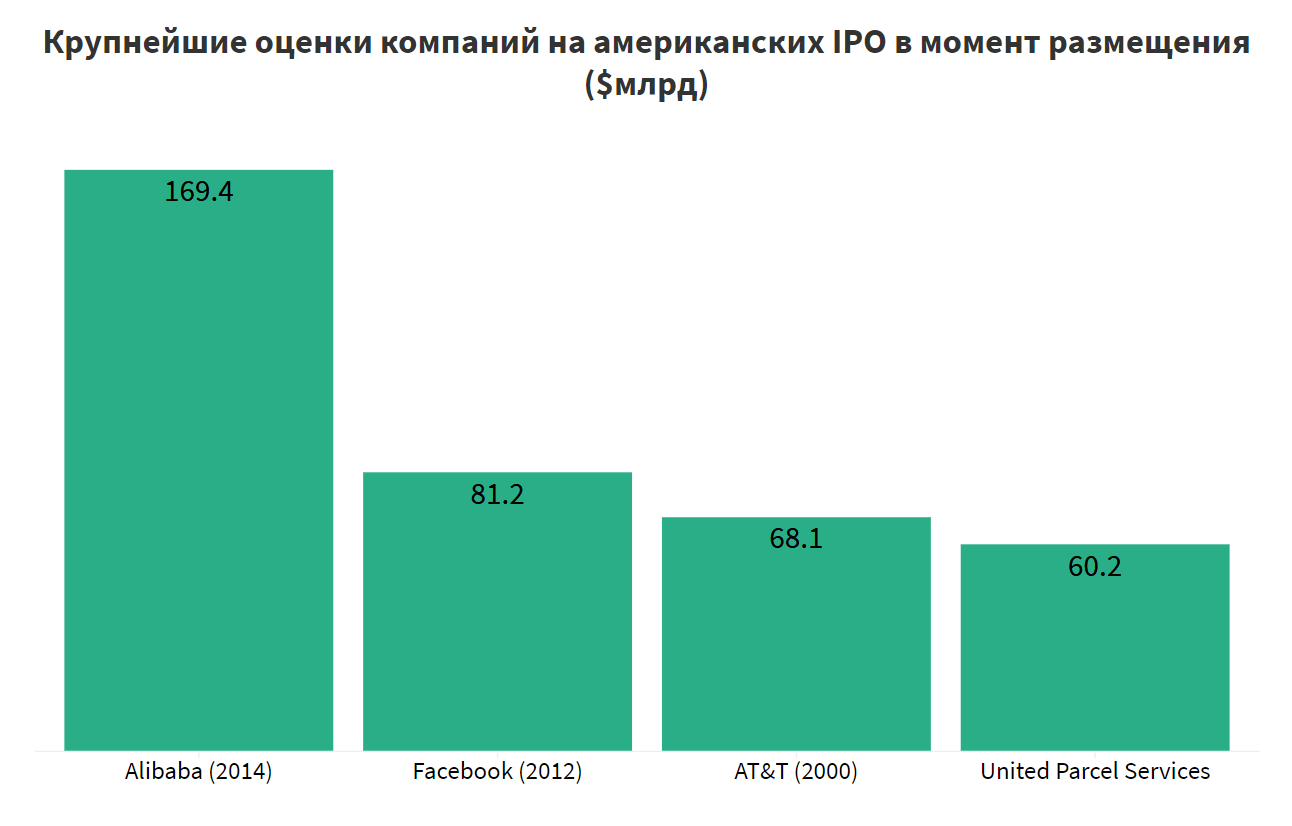

К выходу на биржу компанию готовили исполины инвестиционного и брокерского секторов — банки Goldman Sachs и Morgan Stanley. Своего клиента они оценивали примерно в $120 млрд. Специалисты говорили, что компания сможет привлечь за счет выхода на биржу до $25 млрд. Это столько же, сколько в 2014 году на IPO заработал гигант онлайн-торговли Alibaba, установивший мировой рекорд по привлеченным на бирже средствам.

Но на прошлой неделе, когда состоялось размещение, все пошло не так, как рассчитывали банки, инвесторы и сам Uber.

Как ожидания провалились почти наполовину

В начале апреля — чуть более, чем за месяц до IPO — выяснилось, что в Uber не рассчитывают на оценку в $120 млрд и думают о диапазонt $90-100 млрд. Стоимость акций на первичном размещении в таком случае составила бы $45-55 за штуку.

26 апреля, за две недели до выхода на биржу, компания подала скорректированную заявку на IPO в Комиссию по ценным бумагам и биржам США. Из документа следовало, что новый ценовой диапазон за акцию — $44-50.

Uber готовилась выпустить на биржу 120 млн акций, и еще 27 млн предоставить банкам, которые готовили IPO. При таком размещении оценка компании понижалась до $80,5-91,5 млрд — на 24-33% меньше суммы, которая озвучивалась в прошлом году.

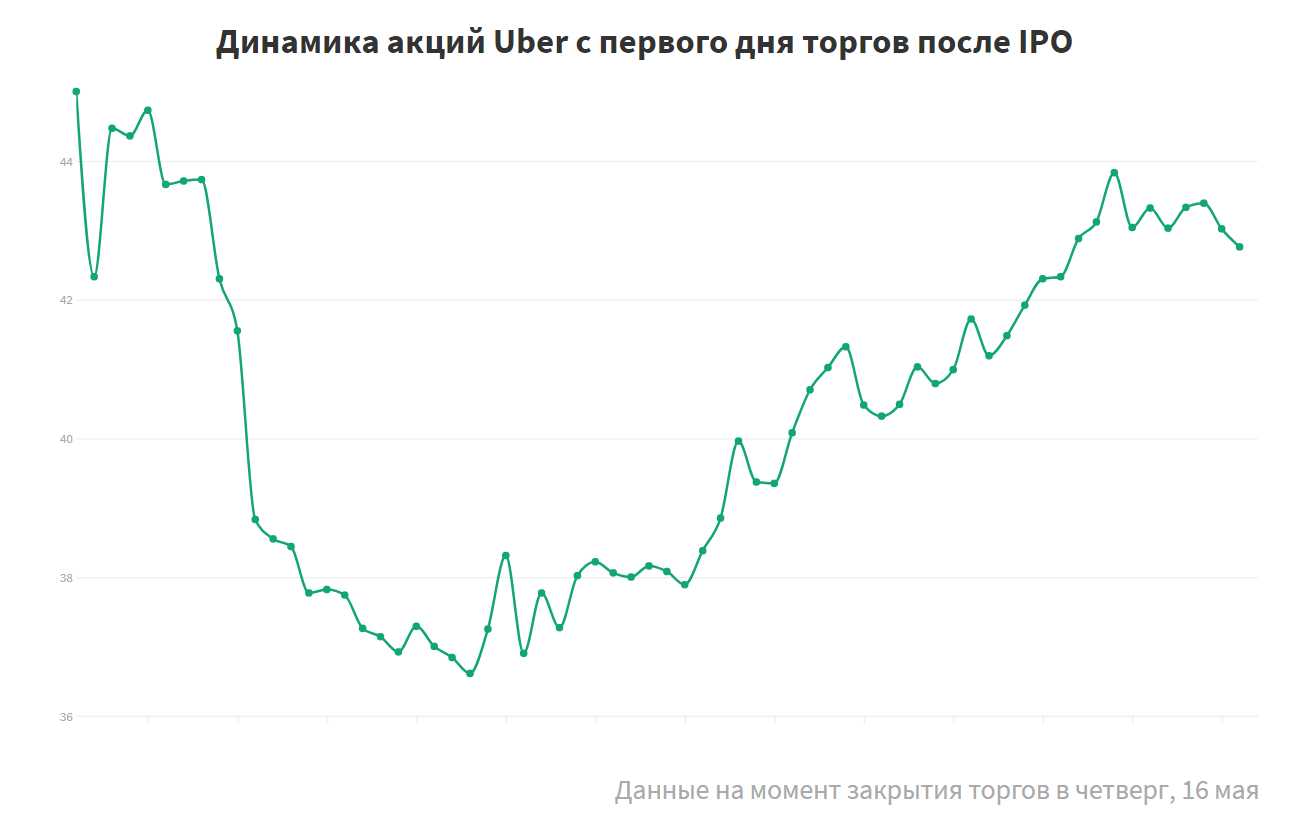

На деле акции не удержались даже на уровне $45, когда попали в свободную продажу. Цена упала до $41, капитализация — до $69 млрд. С 10 по 13 мая руководство Uber пережило три непростых дня, когда стоимость упала до $36 — на 20% от того, на что они рассчитывали.

Но потом акции начали медленно расти, а через неделю вышли на уровень в $43. С помощью выхода на биржу компания смогла привлечь $8 млрд несмотря на нестабильную геополитическую ситуацию, торговые войны США и Китая и страх инвесторов перед рисковыми активами. Так было ли IPO Uber полным провалом или все же нет?

Что пошло не так

Проблемы Uber начали выпирать, когда компания начала подготовку к IPO. Мировая экспансия сервиса, которая когда-то шла очень стремительно, сбросила темпы. Не везде бизнес-модель Uber позволяла справляться с конкурентами, как с тем же российским «Яндекс.Такси». Особенно на показателях сказывался провал завоевания Латинской Америки, где компания не смогла победить конкурентов.

Была и другая проблема. The New York Times обращает внимание, что с 2009 года в компанию вложило деньги гигантское количество инвесторов. Причем акции они приобрели по гораздо меньшей цене, чем та, что предлагалась на бирже в 2019 году. Таких большинство среди потенциальных инвесторов в наши дни, и они не хотят платить за Uber больше, чем платили когда-то. Тем более с учетом продолжающейся убыточности компании.

Незадолго до Uber на биржу вышел конкурент стартапа в Северной Америке Lyft. Это IPO закончилось неудачно — акции компании провалились ниже цены предложения. Рынок не поверил в то, что Lyft сможет зарабатывать деньги и этот негатив перекинулся на Uber, которая занимается тем же бизнесом, только в международном масштабе.

Нужно также учесть, что в деловой западной прессе был инициирован целый шквал статей про перманентную убыточность Uber. Компанию постоянно называли «машиной по сжиганию денег», обратили внимание аналитики QBF. В «Локо-Банке» считают, что в мире наблюдается «спад эйфории от шеринговой экономики», и это негативно повлияло на Uber.

«Сказать, что начало торгов на бирже акциями Uber было успешным — значит сильно исказить действительность. Много вопросов к организаторам размещения, прежде всего к банку Morgan Stanley. Почему они формировали у клиентов завышенные ожидания, ведь первые оценки по капитализации Uber были на уровне $120 млрд?», — задался вопросом эксперт QBF Олег Богданов.

Однако есть и другое мнение.

Все плохо? Спросите у Lyft

Прошедшее IPO, несмотря на окружающий его негативный фон, можно охарактеризовать как успех. В этом уверены аналитики «БКС Брокер». По данным сервиса Refinitiv, акции Uber сейчас недооценены на 40% и должны стоить около $60 за штуку.

«В целом, все не так плохо, как могло быть. Акционеры компании Lyft, наверное, согласятся, — пояснил ведущий брокер БКС по международным рынкам Алексей Гиль. — На фоне ухудшающейся ситуации в мировой экономике и роста вероятности завершения многолетней растущей фазы экономического цикла, акционерам Uber удалось уйти в кэш, пока на рынке все еще остается спрос на активы с высоким риском».

С тем, что первую неделю для Uber на бирже можно оценить, как успешную, согласился аналитик «Солид Брокер» Вадим Кравчук.

«Неделя была успешная, хотя и крайне насыщенная — неубедительное начало и более позитивная динамика в дальнейшем, — отметил эксперт. — На фоне Lyft акции Uber смотрятся особенно выигрышно, так как восстанавливают позиции вместе с рынком, а не продолжают оставаться в нисходящем пике.

«Убыточность компании не помешает бумагам продолжить рост, так как гораздо важнее будущие перспективы и ожидания рынка, что можно проследить по динамике Tesla с момента IPO», — заключил Кравчук.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Финансовый инструмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее