Второе дно уже близко: разбираемся, насколько глубока яма фондового рынка

С 20 февраля фондовый рынок начал падать, когда стало окончательно понятно, что коронавирус вышел за пределы Китая и грозит всему миру. К 19 марта индекс Мосбиржи рухнул на 32%. На рынке была всеобщая паника.

Но затем котировки вновь поползли вверх. И вскоре стало понятно, что 19 марта для российского фондового рынка стало дном — точкой на графике, когда цены на бирже находились на самых минимальных значениях. Для аналогичного американского индекса S&P500 это случилось 23 марта. Он упал на 34%, а затем начал расти.

Сейчас может казаться, что все позади и самый пик кризиса миновал. Но так ли это? Опытные инвесторы говорят о том, что цены на бирже могут вновь упасть, на этот раз еще сильнее. Тогда фондовый рынок достигнет второго дна. В пользу такой позиции говорят многие факторы, но есть и обратное мнение.

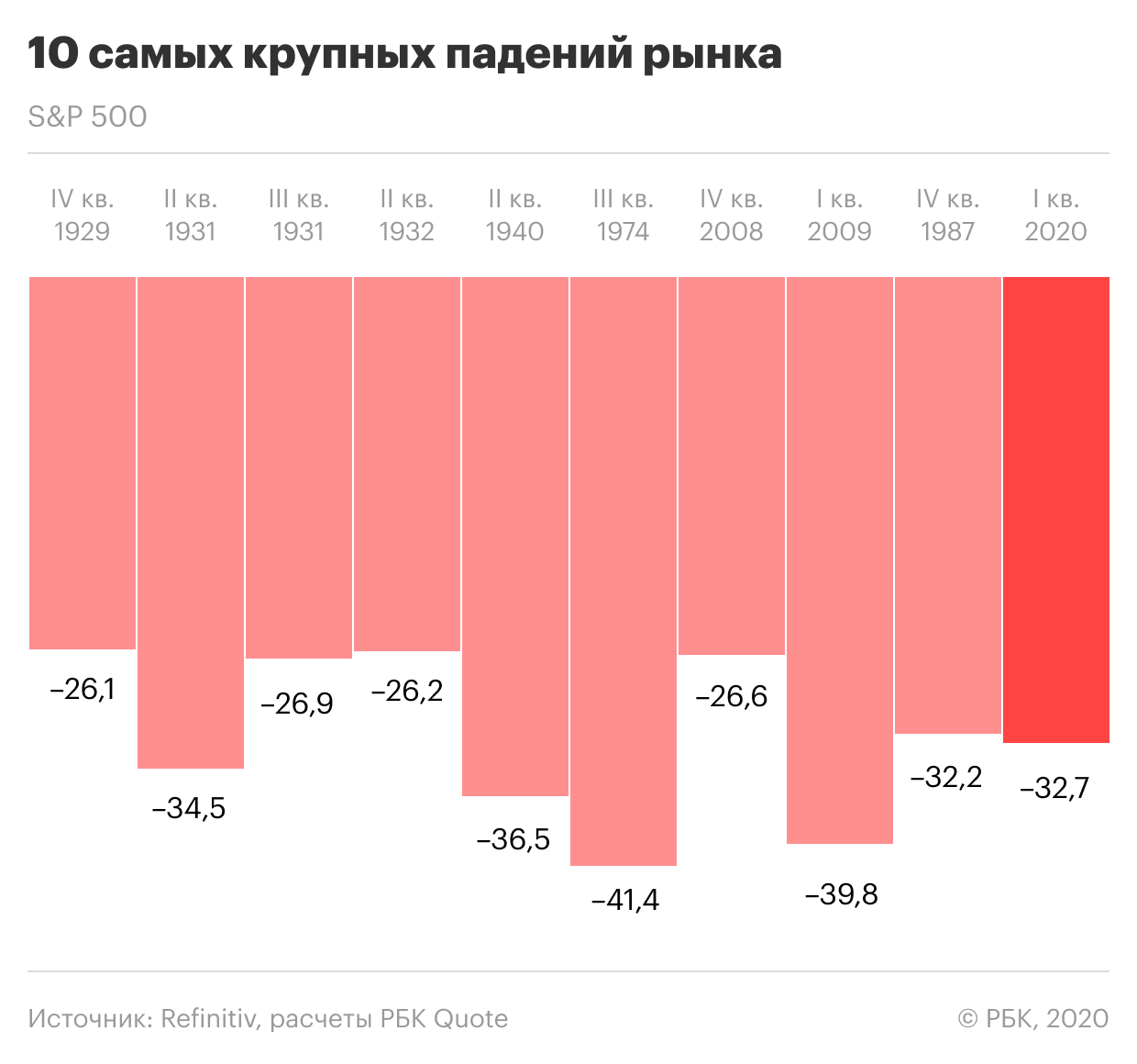

Этот кризис уже вошел в десятку самых сильных падений рынка за последнее столетие. Его сравнивают с Великой депрессией 1930-х годов, «черным понедельником» 1987 года, пузырем доткомов 2001 года и ипотечным кризисом 2008 года.

За последние 100 лет в моменты самых сильных потрясений фондовый рынок падал не один раз. А два, три, или даже пять. Упадет ли вновь? Точно ответить на этот вопрос нельзя, но можно посмотреть, как рынок вел себя в предыдущие кризисы.

История падений и взлетов

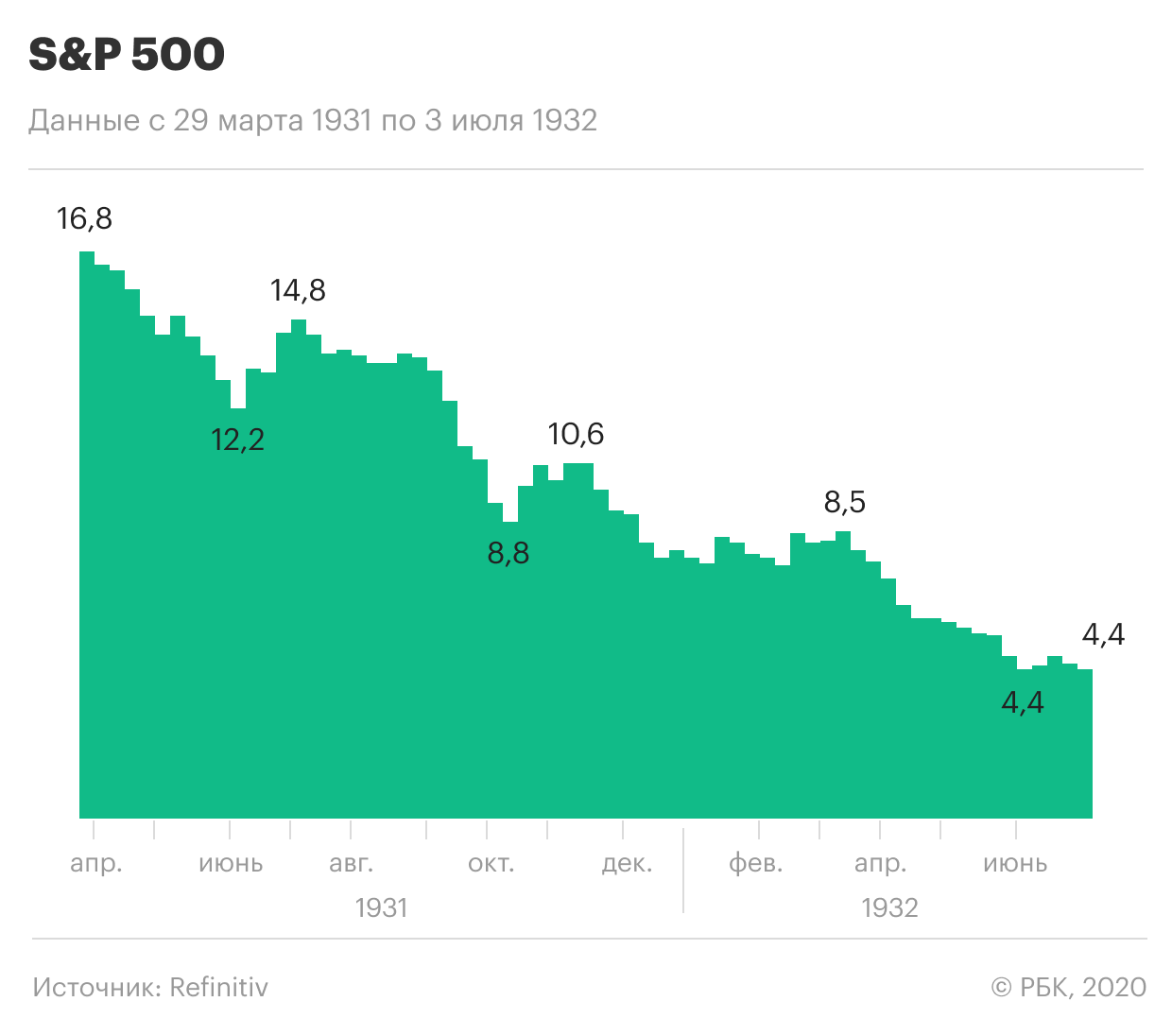

Сегодня исторические данные — один из первых аргументов в пользу того, что в этот кризис ситуация повторится и рынок вновь будет падать. Например, индекс S&P500 во время Великой депрессии падал четыре раза. Второе дно произошло спустя четыре месяца. Третье — спустя три месяца.

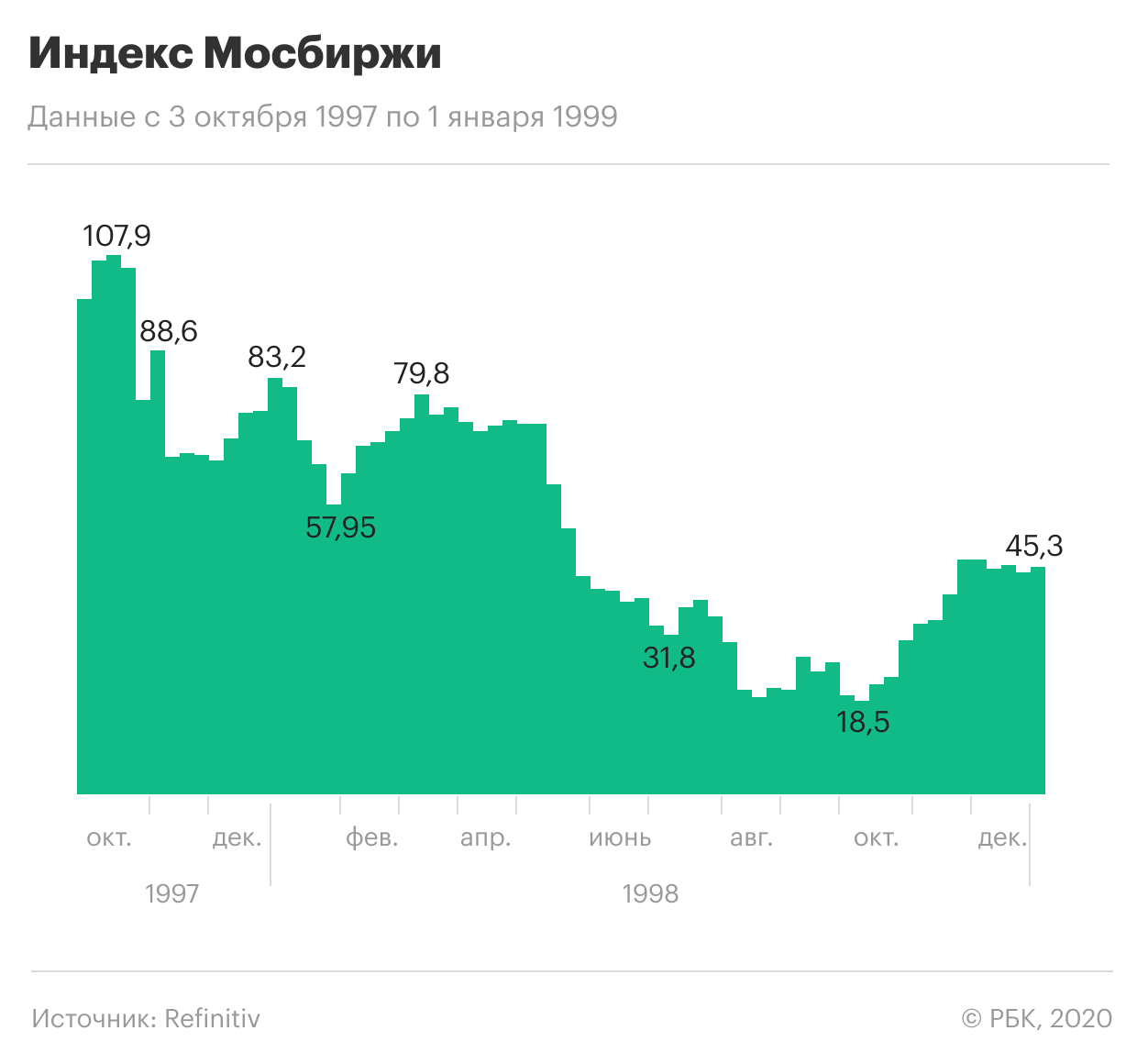

Индекс Мосбиржи во время экономического кризиса в России в 1997–1998 годах двигался примерно по такой же схеме. Рынок достиг второго дна спустя два месяца, третьего дна — спустя пять месяцев.

Так что если ориентироваться на исторические значения, то можно сделать вывод, что рынок падает повторно спустя один — пять месяцев. Судя по всему, в нынешнем кризисе мы прошли только первый спад. И несложно посчитать, что в 2020 году мы можем столкнуться со вторым дном как минимум до конца лета.

Однако кризисы 1930-х и 1997–1998 годов имели экономический характер. Великая депрессия началась с падения цен акций в 1929 году, продолжилась спадом производства, безработицей и падением цен на товары. В России конца 1990-х причинами кризиса стали огромный долг государства, падение мировых цен на сырье и послуживший толчком азиатский финансовый кризис 1997 года.

Сегодня же виновником стал коронавирус, из-за которого страны были вынуждены закрыть границы и производства. Как следствие — безработица, обвал цен на фондовом рынке, снижение доходов населения, спроса на нефть и курса рубля. Поэтому, когда карантин закончится, есть шанс, что все вернется на свои места и этот кризис будет менее болезненным, чем предыдущие. Тем не менее нельзя отрицать, что ущерб экономике уже был нанесен.

Дело техники

И если по фундаментальным показателям кризисы отличаются друг от друга, то технически их легче сопоставить. Например, аналитики в агентстве Nautilus Research решили сравнить нынешний кризис с Великой депрессией, наложив график S&P 500 того времени и сегодняшний друг на друга.

Еще один аргумент в пользу второго дна из технического анализа — это теории волн Доу или Элиотта. Они утверждают, что цены на бирже падают в три волны с промежуточными коррекциями. Подойдет как аргумент также так называемое «медвежье» ралли. Суть всех теорий примерно одна — рынок всегда падает несколько раз.

О том, что второе дно настанет совсем скоро, также говорит интерес иностранных инвесторов к коротким позициям. В фонде SPDR S&P 500 Trust « шорты » составили $68,1 млрд — самый высокий показатель с 2016 года. Американцы не верят, что рынок продолжит расти, и ставят против него.

Экономика и рынок: кто первый?

Сейчас в США рекордный уровень безработицы, а государство печатает деньги, чтобы помочь жителям и бизнесу. По прогнозу Goldman Sachs, ВВП США может сократиться до 24% во втором квартале 2002 года, по прогнозу Morgan Stanley — до 38%.

14 апреля Международный валютный фонд опубликовал прогноз развития мировой экономики. Если верить МВФ, то в 2020 году глобальная экономика упадет на 3%. Такая сильная рецессия в последний раз была во времена Великой депрессии. В России экономика снизится на 5,5%, США — на 5,9%, в Европе — на 7,5%.

На экономике России особенно плохо сказывается падение цен на нефть. Когда 6 марта сорвалась сделка ОПЕК+, она первый раз обрушила цены на черное золото, а вслед за ним и рубль. Новое соглашение стран — участниц картеля не помогло восстановить цены. Ко всему прочему, хранилища с нефтью по всему миру перегружены. Это произошло потому, что спрос на нефть падает, так как во время карантина и закрытых границ она никому не нужна.

Это привело к тому, что цены на нефть снова рухнули 20 апреля. Сначала на фьючерсные контракты WTI, потом на Urals и Brent. Это снова грозит курсу рубля и российским нефтяным компаниям. Если цена нефти не изменится, то поступления в госбюджет России значительно сократятся. А там не за горами настоящий экономический кризис и падение доходов населения.

По мнению финансистов из Института исследований и экспертизы ВЭБ.РФ, российский ВВП может сократиться на 18% из-за самоизоляции и низких цен на нефть во втором квартале 2020 года и на 3,8% к концу года.

Многие удивляются, почему сейчас рынок вырос и остановился, хотя распространение коронавируса еще не утихло, страны пока не собираются снимать карантин и экономика в целом находится в плачевном состоянии. По логике, рынок должен был продолжить падать с небольшой коррекцией , а не вырасти обратно на 50% и остаться на этом уровне.

Но дело в том, что фондовый рынок реагирует на события моментально. Все опасения и последствия для экономики, которые последуют как только карантин закончится, сразу же отражаются на графиках. А сама экономика следует как бы за этими графиками. Индекс Мосбиржи с начала 1999 года стал расти вверх после нескольких падений, а кризис в экономике к этому моменту только разгорелся.

Так что даже если мы и не увидим второго дна на фондовом рынке, потому что он уже все отыграл, нас все равно ждут реальные экономические последствия вынужденного заточения в четырех стенах. Но есть надежда, что они продлятся недолго. По крайней мере МВФ ожидает, что в 2021 году экономика начнет восстанавливаться и вырастет на 5,8%.

Однако это станет возможно, если пандемия пойдет на спад во второй половине 2020 года, а власти примут меры, которые помогут предотвратить банкротство бизнеса, потерю рабочих мест и общесистемные финансовые трудности.

24 апреля — вебинар с управляющим партнером Almaz Capital Александром Галицким. Что происходит с венчурными инвестициями в кризис?

Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском. Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду. Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее