Разбираем портфель гуру: 10 акций от инвестора-активиста Карла Айкана

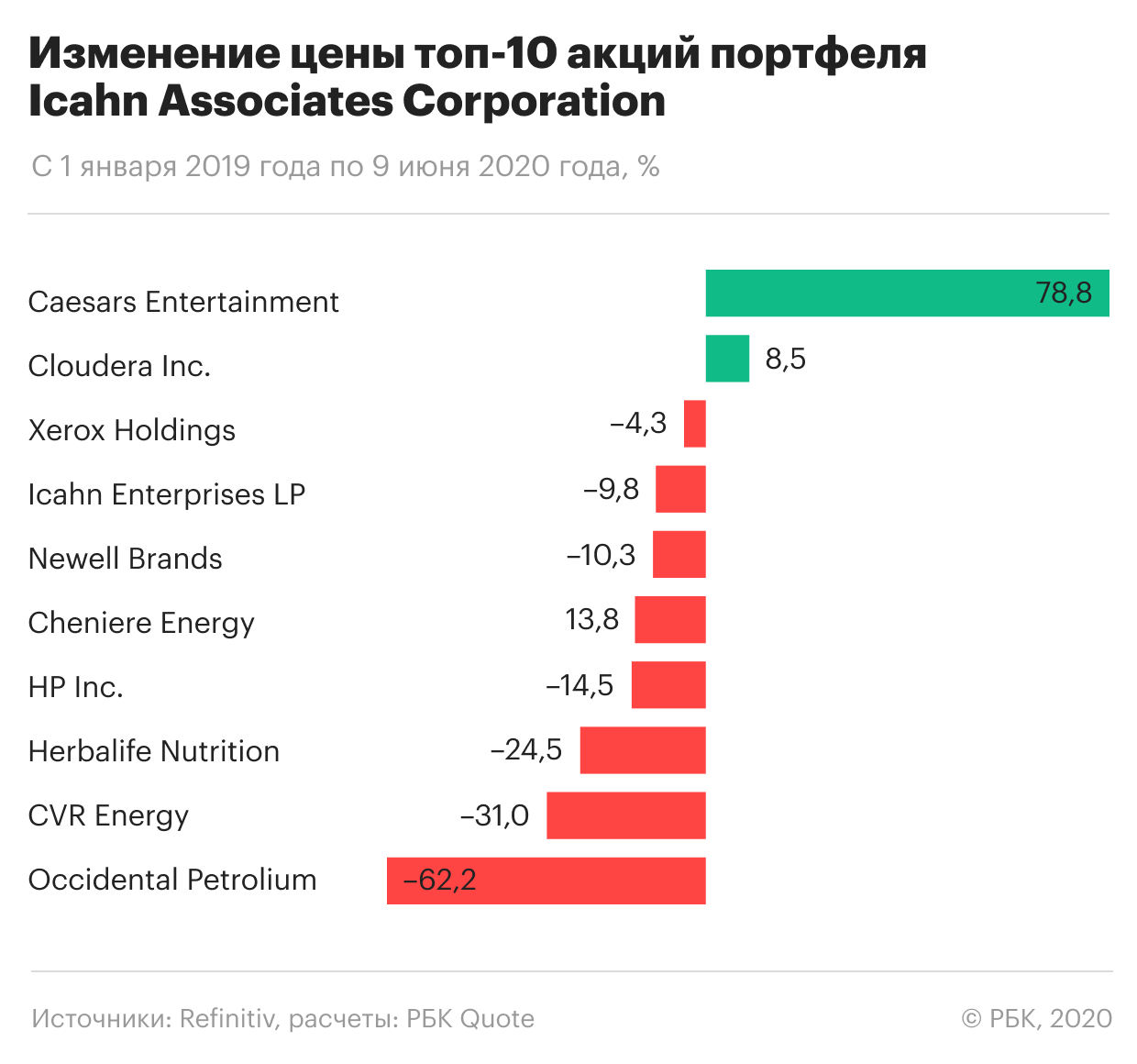

Карл Айкан известен как один из самых успешных инвесторов-активистов. Он ищет неэффективные компании, скупает их акции, провоцирует перестановки в руководстве, после чего продает подорожавшие бумаги. Айкан покупал крупные, нередко контрольные пакеты акций компаний из разных сфер экономики — от нефтяного сектора до фармацевтики, финансов и медиа. Например, среди инвестиций бизнесмена была компания Apple — Айкан купил 4,7 млн ценных бумаг корпорации, а затем добился обратного выкупа на сумму $150 млрд.

Миллиардер Карл Айкан продал всю свою долю в обанкротившейся компании Hertz. Старейший сервис аренды автомобилей не выдержал «коронавирусного» обвала. Акции, которые до пандемии стоили $20, легендарный инвестор продал по 72 цента за штуку, потеряв $1,8 млрд.

Падение не обошло и другие акции инвестпортфеля Icahn Associates Holding, подконтрольной Айкану. Согласно отчету, предоставленному в Комиссию по ценным бумагам и биржам (SEC) США, стоимость активов Карла Айкана составила $18 млрд. А в начале года портфель оценивался в $26,18 млрд.

Посмотрим, как изменился состав топ-10 акций инвестиционного портфеля Icahn Associates Holding. Изучим динамику этих бумаг — как сильно они пострадали от пандемии и каков их потенциал на ближайший год?

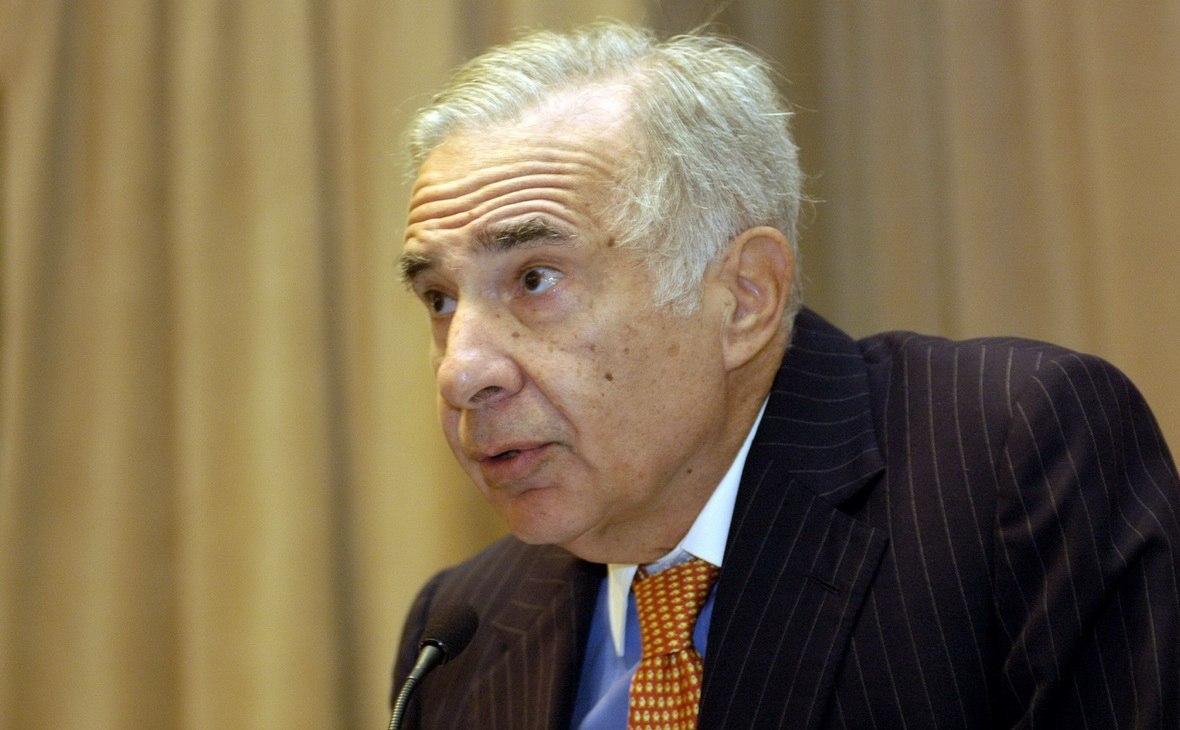

Стоимость топ-10 активов Icahn Associates Holding составляет порядка 94,95% от стоимости всего портфеля. А это около $19,95 млрд (по ценам закрытия рынка 9 июня).

1. Icahn Enterprises LP

Крупнейший актив Айкана — Icahn Enterprises LP. Его доля в портфеле достигает 52,4%. Этот конгломерат инвестирует в различные отрасли — в автозапчасти, энергетику, металлы, железнодорожные вагоны, казино, упаковку продуктов питания, недвижимость. Айкану принадлежит 92% компании.

В начале года актив Icahn Enterprises в портфеле оценивался в $12,12 млрд, а за первый квартал обесценился до $9,5 млрд. Позднее, после февральского обвала, акции Icahn Enterprises подскочили на 43%, что позволило сократить убытки по активу. По данным закрытия рынка 9 июня, вложения Айкана в Icahn Enterprises оценивались в $10,15 млрд.

По оценкам Refinitiv, акции Icahn Enterprises могут подорожать в течение года на 35%, до $70 за штуку.

2. CVR Energy

Второй по величине актив портфеля — CVR Energy. Это холдинг, который занимается нефтепереработкой и производством азотных удобрений. В портфеле собрано около 71,2 млн акций холдинга — это 9,3% от стоимости портфеля и 70% от всего капитала компании.

В начале года актив оценивался в $2,9 млрд, а к концу первого квартала из-за обвала цен на нефть его рыночная стоимость упала до $1,8 млрд. С начавшимся восстановлением цен на нефть акции CVR Energy подорожали почти на 70% (по ценам закрытия рынка 9 июня), но убытки все еще значительные. Актив оценивается в $1,7 млрд.

Акции CVR Energy, по мнению аналитиков, опрошенных Refinitiv, торгуются выше своей справедливой стоимости на 6,7%. В ближайший год они могут подешеветь до $22,2, поэтому рекомендаций на покупку бумаг нет.

3. HP Inc.

Самый крупный технологический актив в портфеле Айкана — известный во всем мире производитель ПК и принтеров HP Inc. В пакете, принадлежащем Icahn Associates Holding, собрано более 62,9 млн акций компании. Доля владения капиталом компании небольшая — порядка 4,4%.

За первый квартал пакет акций HP в портфеле обесценился на $200 млн — с $1,29 млрд до $1,09 млрд. После «коронавирусного» обвала бумаги HP выросли на 33,5%, но стоят пока намного дешевле, чем в начале года. Сейчас актив оценивается в $1,1 млрд.

Согласно консенсус-прогнозу Refinitiv, акции HP в течение года подорожают на 1%, до $17,79. Четверо из опрошенных сервисом аналитиков рекомендуют покупать бумаги, двое — продавать. Десять экспертов считают, что купленные акции следует держать в портфеле.

4. Herbalife Nutrition

Один из старейших активов портфеля Айкана — Herbalife Nutrition — производитель специализированного питания для похудения, биологически активных добавок и косметических средств. С 2013 год в портфеле собрано свыше 35,2 млн акций Herbalife, а это 25,6% от капитала компании.

В начале года актив Herbalife оценивался в $1,69 млрд, но за первый квартал снизился в стоимости более чем на $652 млн, до $1 млрд. Во время падения рынка на фоне пандемии акции Herbalife рухнули на 43%. Но к 9 июня этот актив восстановился до $1,57 млрд, потеряв в стоимости с начала года $120 млн.

Аналитики с Уолл-стрит считают, что акции Herbalife в ближайший год подорожают на 20,6%, до $53,67 за штуку, свидетельствует консенсус-прогноз Refinitiv.

5. Occidental Petroleum

Еще одна нефтяная компания в портфеле Icahn Associates Holding — Occidental Petroleum. Это один из крупнейших сланцевиков, больше известный как Oxy. В начале года этот актив в портфеле Айкана оценивался в $0,93 млрд.

Сейчас в портфеле Айкана более 88,6 млн акций компании — инвестор за первый квартал вчетверо увеличил их число в портфеле. По ценам закрытия рынка 9 июня рыночная стоимость актива составила $1,18 млрд, тогда как 31 марта он стоил $1,03 млрд. Таким образом, с начала года стоимость актива Oxy в инвестпортфеле Айкана увеличилась на $250 млн.

Аналитики с Уолл-стрит полагают, что акции Oxy в ближайший год упадут в цене на 42%, до $13,38. Из 24 аналитиков, опрошенных Refinitiv, только двое рекомендуют покупать бумаги, 14 — держать их в портфеле. Остальные восемь экспертов советуют акции продать.

6. Caesars Entertainment

Карл Айкан владеет 16,7% долей в капитале корпорации игровых отелей и казино Caesars Entertainment. Доля актива в инвестиционном портфеле инвестора составляет 4,24%.

Из-за пандемии COVID-19 стоимость этого пакета акций за первый квартал упала более чем вдвое — с $1,55 млрд до $0,77 млрд. По ценам закрытия рынка 9 июня актив подорожал до $1,39 млрд. Инвесторы поверили в то, что игорный бизнес восстановится после завершения карантина.

Согласно консенсус-прогнозу Refinitiv, акции в течение года подешевеют на 1,5%, до $11,96. Трое аналитиков рекомендуют покупать бумаги, пятеро — держать в портфеле.

7. Cheniere Energy

Еще один энергетический актив в портфеле Icahn Associates Holding — производитель сжиженного природного газа Cheniere Energy. В начале года актив стоил почти $1,2 млрд, а в конце первого квартала — около $0,67 млрд. Стоимость пакета Cheniere Energy упала почти вдвое.

Снятие карантина и растущие цены на нефть поддержали восстановление акций Cheniere Energy, и сейчас актив из 20,15 млн акций стоит почти $1,03 млрд.

Опросы сервиса Refinitiv показали, что аналитики ждут роста акций Cheniere Energy на 26,4%, до $64,45 за штуку. Большинство экспертов — 19 из 21 — рекомендует покупать бумаги, а двое — держать их в портфеле.

8. Newell Brands

Newell Brands — американский производитель, продавец и дистрибьютор потребительских и коммерческих товаров. Среди известных брендов компании бутылки для воды Contigo и Bubba, ручки Parker, а также продукция Coleman.

В начале года этот актив в портфеле Айкана стоил $0,79 млрд, а 31 марта — $0,58 млрд. За квартал актив потерял более чем $0,2 млрд, хотя в нем стало на 2,6 млн акций больше. По ценам закрытия рынка 9 июня пакет из 43,7 млн акций Newell Brands оценивался в $0,73 млрд.

Аналитики с Уолл-стрит прогнозируют снижение акций Newell Brands на 17,3%, до $13,78. Двое из 12 экспертов рекомендуют покупать бумаги, один — продавать, остальные девять — держать их в портфеле.

9. Xerox Holdings

Еще один известный бренд Xerox занимает девятую позицию в топовой десятке портфеля Icahn Associates Holding. Компании Айкана принадлежит 11% пионера в производстве копировальных аппаратов.

В начале года актив стоил почти $865 млн, а 31 марта — немногим более $444 млн. По состоянию на 9 июня пакет акций Xerox в портфеле Айкана стоил порядка $443,7 млн. Получается, что актив подешевел с начала года почти вдвое.

Аналитики считают, что у акций Xerox нет потенциала роста. Годовая цель, согласно консенсусу Refinitiv, установлена на 3,5% ниже текущей цены.

10. Cloudera Inc.

Еще один технологический актив в портфеле Айкана — разработчик программных продуктов для организаций Cloudera. Самые известные из ее разработок — Apache Hadoop и прочий софт из экосистемы Hadoop.

В портфеле Icahn Associates Holding более 54,7 млн акций Cloudera. Стоимость этого пакета в начале года оценивалась в $637,3 млн, а в конце первого квартале — в $431,2 млн. По ценам закрытия рынка 9 июня актив стоит $661,4 млн. Значит, с начала года он подорожал на $24,1 млн. Котировки даже превысили февральский максимум.

На Уолл-стрит считают, что потенциал роста бумаг на ближайший год исчерпан. Акции торгуются на уровне годовых целей. Из 17 экспертов, опрошенных сервисом Refinitiv, 11 рекомендуют держать акции в портфеле, пятеро — покупать бумаги, а один — продавать.

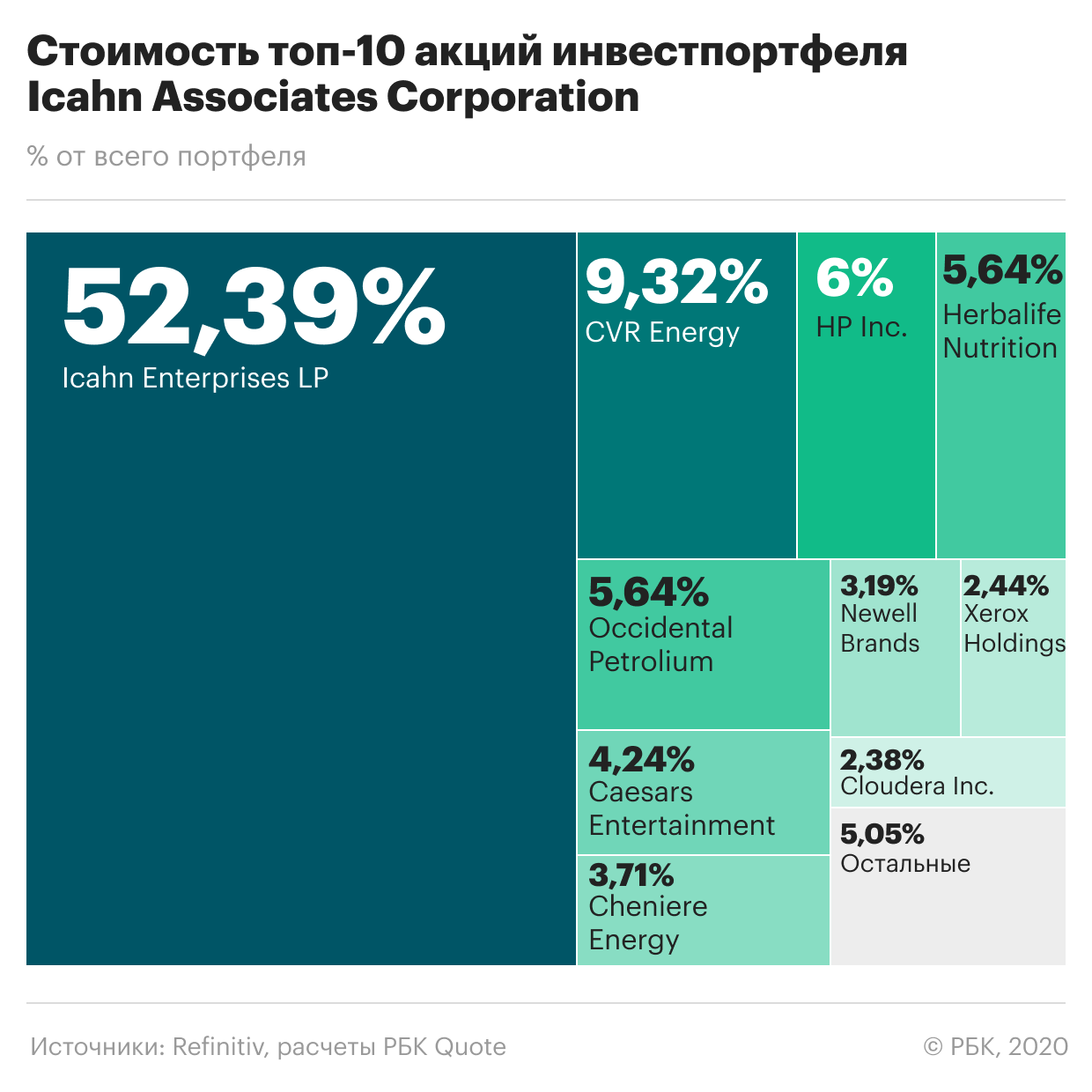

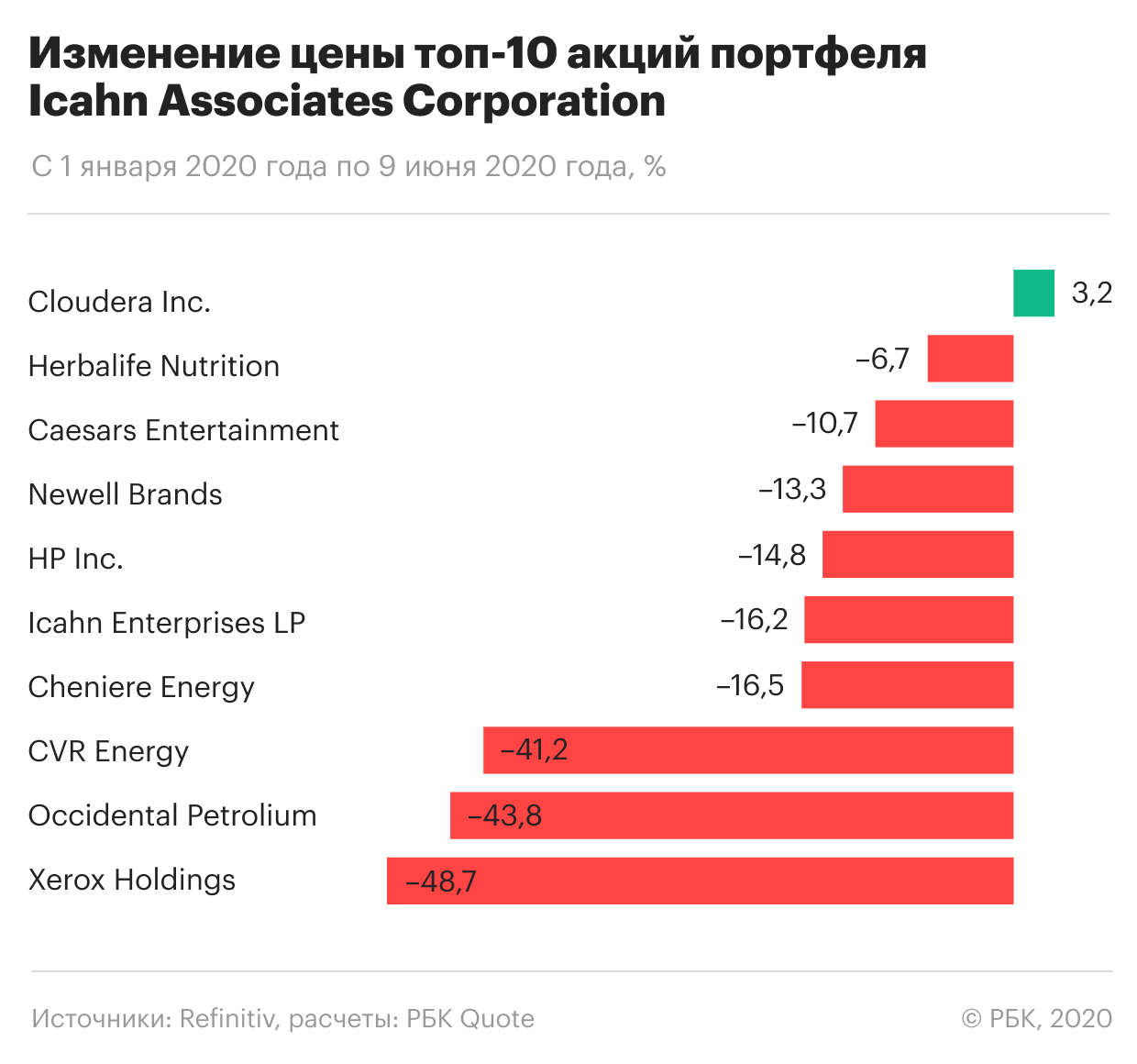

Резюме: инвестиционный портфель Icahn Associates Holding с начала года подешевел на 19,7%, или на $5,17 млрд. Если 31 декабря 2019 года его стоимость составляла $26,18 млрд, то 9 июня — немногим более $21 млрд.

Стоимость топ-10 активов портфеля в начале года составляла около $24 млрд, а 9 июня — порядка $19,95 млрд. Таким образом, совокупная стоимость десяти крупнейших активов портфеля Айкана снизилась на $4,05 млрд.

Анализ динамики топ-10 акций портфеля показал, что восемь бумаг по итогам 2019 года выросли в цене, а две — Herbalife и Oxy — подешевели. Но в результате «коронавирусного» обвала рынка все десять акций упали в цене. Восстановить потери после этого падения и показать положительную динамику с начала года удалось только одной из топ-10 акций — Cloudera.

Стоимость топовой десятки активов Карла Айкана с начала второго квартала выросла с $17,31 млрд до $19,95 млрд — на $2,46 млрд.

Все материалы нашего проекта доступны в Яндекс.Дзене. Подписывайтесь, чтобы быть в курсе

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Финансовый инструмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее