Блогер из США предсказал рост акций Exxon на 30%. А нефти WTI — до $50

Частный инвестор Билл Зеттлер не первый год инвестирует в акции мирового лидера нефтедобывающей отрасли. Например, в 2016 году он спрогнозировал долгосрочное снижение котировок Exxon Mobile. Блогер призывал продавать бумаги, когда они стоили $88. Зеттлер считал, что отказ Саудовской Аравии снизить добычу нефти и проблемы с кредитным рейтингом нефтяной компании приведут к падению ее акций. C тех пор они упали на 45%.

Билл Зеттлер — программист с 40-летним стажем, размещает свои посты по фондовому рынку США на блог-платформе по инвестициям Seeking Alpha.

Сейчас инвестор полагает, что у бумаг Exxon Mobile, которые 23 марта упали до минимальной цены за последние 18 лет, есть хорошие перспективы роста. Он назвал шесть причин, по которым акции следует покупать по текущей цене.

1. Мировая добыча нефти снижается, а потребление и цены будут расти

В последнее время цены на нефть выросли, поскольку страны-экспортеры соблюдают договоренности о сокращении добычи, а спрос начал расти, причем сильнее, чем ожидалось, сообщило Управление по энергетической информации (EIA) Министерства энергетики США.

По прогнозам EIA, средняя цена барреля марки Brent составит в среднем $37 во второй половине 2020 года и вырастет до $48 в 2021 году. Агентство ожидает снижения мировых запасов сырой нефти во второй половине этого года и в течение 2021-го. Потребление же, напротив, будет расти и вскоре превысит производство, что и поддержит рост нефтяных котировок на мировом рынке.

Зеттлер считает, что цены на нефть могут расти быстрее, чем прогнозирует EIA. По его оценкам, баррель марки WTI уже к концу июня превысит отметку в $50. Все будет зависеть от того, как быстро восстановится производство по всему миру. В Китае, к примеру, спрос на нефть почти достиг уровня до начала пандемии — суточное потребление восстановилось до 13 млн баррелей, тогда как в декабре оно составляло 13,7 млн баррелей.

Эксперты JPMorgan ожидают дефицита нефти на мировом рынке после 2022 года. К 2025 году дефицит достигнет 1,7 млн баррелей в сутки. Поэтому в банке прогнозируют рост цен на марку Brent до $80 за баррель в 2023 году, до $100 — в 2024-м и до $190 — в 2025 году.

2. Спрос на нефть быстро восстановится

Цены на нефть падали и раньше, но во время пандемии потребление упало сильнее, чем когда-либо за последние 60 лет. Зеттлер считает, что потребление нефти быстро восстановится, даже быстрее, чем после предыдущих спадов. Свои ожидания он аргументирует тем, что впервые за 60 лет потребление и производство нефти выровнялись в конце 2019 года.

При низких ценах на нефть производство падает быстрее, чем потребление, объясняет инвестор. А с учетом снижения капиталовложений в разведку и добычу производство нефти будет восстанавливаться достаточно долго, что поддержит рост нефтяных котировок.

3. Нефтедобыча — это не авиаперевозки или рестораны

«Мы постоянно слышим, как сильно пандемия повлияла на бизнес авиакомпаний и ресторанов. Однако спрос на нефть все еще находится вблизи исторического максимума. Похоже, что производители нефти оказались втянутыми в истерию нанесения ущерба другим отраслям», — говорит Зеттлер.

Нефтяной бизнес пострадал от пандемии намного меньше, чем другие отрасли, уверен блогер. Производство нефти в настоящий момент даже превышает показатели 2018 года. Многие нефтяные компании, особенно крупные и финансово устойчивые, находятся в довольно хорошей форме. А это означает, что их акции будут расти в цене. И Exxon Mobile будет в числе лидеров, отмечает Зеттлер.

4. Exxon Mobile — мировой лидер отрасли

Компания недавно увеличила кредитную линию до $15 млрд, и теперь на ее счетах $25 млрд наличными. При этом соотношение долга к капитализации у техасских нефтяников всего 26%.

С такими деньгами компания вполне может приобрести очень ценный актив, причем дешево, учитывая, что многие нефтяники сейчас испытывают проблемы. Глава Exxon Mobile Даррен Вудс говорил, что готов рассмотреть приобретение других компаний, если оно будет полезным для бизнеса.

«Большая рыба ест маленькую, а Exxon — самая крупная рыба отрасли», — пишет Зеттлер. Он уверен, что Вудс способен вывести компанию на новые уровни. Ведь еще не так давно у Exxon были реальные проблемы с управлением бизнесом.

5. Дивиденды, дивиденды, дивиденды

После того как Shell впервые за 75 лет сократила дивиденды , инвесторы стали ждать подобного и от Exxon Mobile. Однако глава компании Даррен Вудс недавно заявил, что уже в следующем году ждет отдачи от инвестиций.

«Мы инвестируем в наиболее выгодные проекты отрасли, которые увеличивают денежный поток и поддерживают растущие дивиденды и финансовые показатели», — сказал он.

Очевидно, что Exxon Mobile не будет сокращать дивиденды, по крайней мере в ближайшем будущем, отмечает Зеттлер. К тому же компания в случае необходимости сможет увеличить денежный поток и сохранить дивиденды, сократив инвестиции в проекты с низкой маржой. А текущая дивидендная доходность, достигающая почти 8%, делает акции Exxon Mobile самыми привлекательными в отрасли.

6. Недавно акции Exxon Mobile достигли 18-летнего минимума

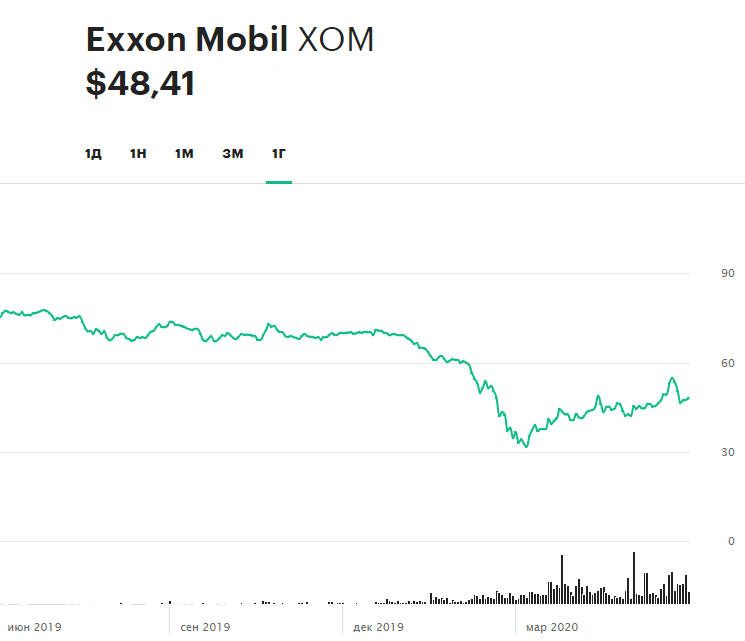

За последний год акции Exxon Mobile упали в цене на 36%, а с начала года — на 31%. Во время «коронавирусного» обвала бумаги снижались более чем на 20% и 23 марта достигли минимума последних 18 лет — на отметке $31,45.

Сейчас бумаги стоят около $46, и Зеттлер считает, что их нужно покупать. Ряд негативных событий, которые произошли в компании — проблемы в Гайане и замедление развития нефтеперерабатывающего завода в Бомонте, — носят временный характер. Они не повлияют на долгосрочный рост цен на нефть. Зеттлер уверен, что акции способны в течение года подорожать до $60 и выше.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее