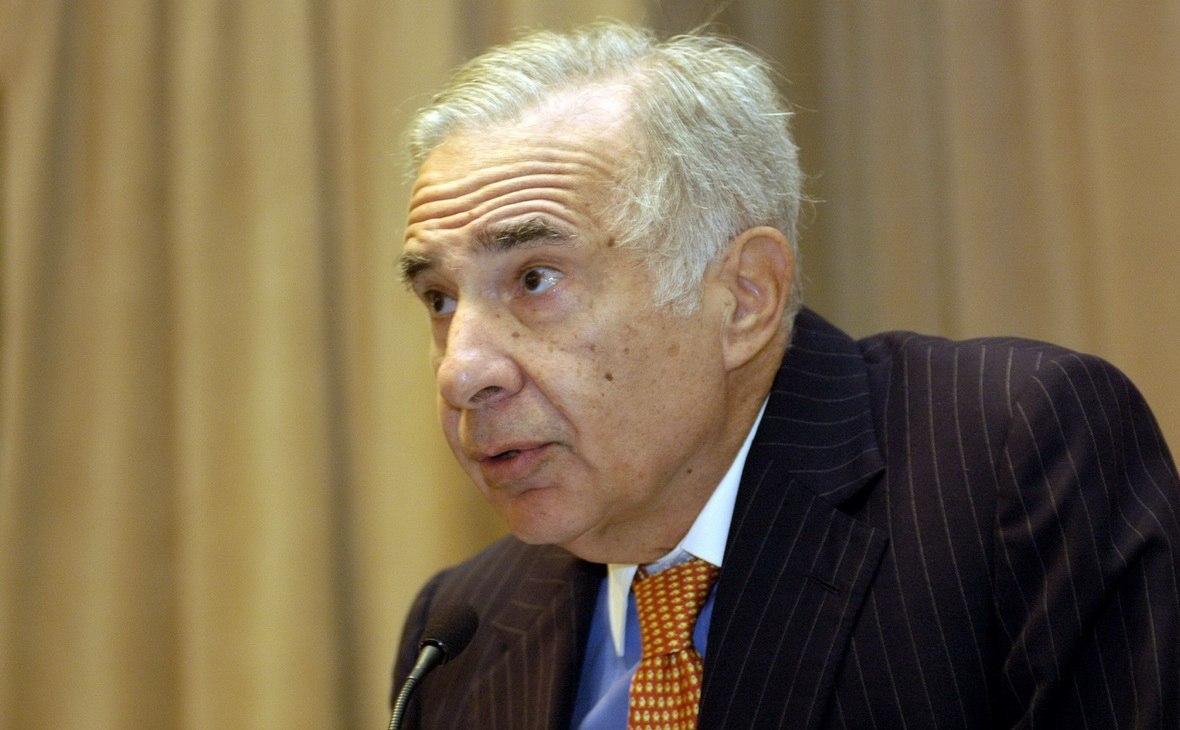

Разбираем портфель гуру: топ-10 акций от Рэя Далио

Многие годы основатель хедж-фонда Bridgewater Associates следовал разработанной им же стратегии «паритета риска». Она не подвела инвестора в 2008 году, когда один из его фондов Pure Alpha во время глобального кризиса вырос на 9,5%. Но не сработала сейчас — во время пандемии коронавируса.

По словам Далио, инвестиционные портфели Bridgewater Associates были сформированы, исходя из стабильного состояния экономики, и были застрахованы на случай неожиданного резкого падения рынка.

Результат оказался «не таким, как я хотел», но «соответствовал тому, что я ожидал в данных обстоятельствах», признался Далио. Фонд Bridgewater остается ликвидным и способным корректировать свои позиции, резюмировал инвестор.

Согласно отчету, представленному в Комиссию по ценным бумагам и биржам (SEC), стоимость инвестиционного портфеля Bridgewater Associates LP за первый квартал упала почти вдвое — с $9,8 млрд до $5,04 млрд.

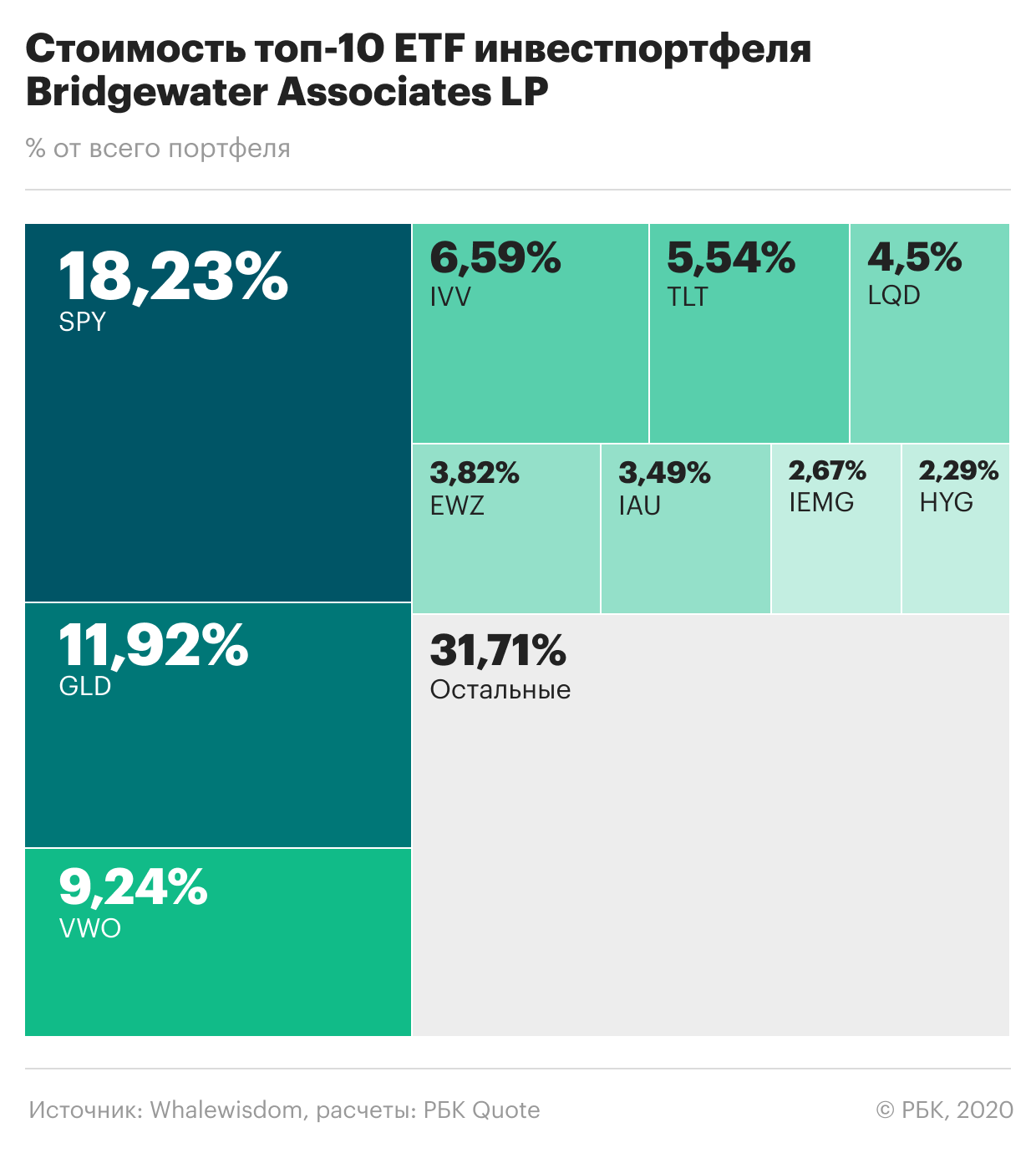

На долю десяти крупнейших активов приходится 68,28% всей стоимости портфеля. Их совокупная оценка на 31 марта превысила $3,44 млрд. К ним относятся акции крупнейших ETF -фондов США.

ETF (Exchange Traded Fund) — инвестиционный фонд, бумаги которого торгуются на бирже. Его котировки повторяют динамику портфеля, в который могут входить акции, фьючерсы, валюта, золото и прочие активы. ETF может копировать структуру ведущих биржевых индексов, например американского S&P500.

1. SPDR S&P 500 ETF Trust (SPY)

Крупнейший актив инвестпортфеля — биржевой фонд SPDR S&P 500 ETF Trust, состоящий из акций индекса S&P 500. На его долю приходится более 18% стоимости всего портфеля. Это один из самых старых активов компании — Далио приобрел его в конце 2007 года.

Фонд SPY состоит из акций индекса S&P 500 и соответствует доходности индекса. Покупка одной акции этого фонда фактически означает покупку всех акций из S&P 500, только в гораздо меньшем объеме. В топовую десятку фонда SPY входят акции Microsoft, Apple, Amazon, Facebook, Alphabet, Johnson & Johnson, Berkshire Hathaway, Visa и JPMorgan Chase.

В начале года в инвестпортфеле Рэя Далио было почти 6,99 млн акций SPY, но в первом квартале инвестор сократил актив на 49%, до 3,56 млн бумаг. К тому же ETF просел во время «коронавирусного» обвала. В результате стоимость актива снизилась за первый квартал на $1,33 млрд, с $2,25 млрд до $918,6 млн.

Между тем акции SPY заметно подорожали с тех пор, как рынок начал восстанавливаться, и по состоянию на 24 июня актив в портфеле Далио вырос с начала второго квартала на $165,6 млн, до $1,08 млрд.

2. SPDR Gold Trust (GLD)

Второй по величине актив в портфеле Bridgewater Associates — биржевой инвестиционный фонд GLD, акции которого на 100% обеспечены запасами золота. Траст — фактически самое крупное частное золотохранилище. Фонд инвестирует в золото в обмен на корзины своих акций. А по мере необходимости — расходует золото для оплаты затрат на управление.

Цель фонда GLD — воспроизвести доходность цен на золото в слитках за вычетом расходов. GLD — это экономически выгодный способ доступа инвесторов к рынку золота.

В портфеле Bridgewater Associates собрано более 4 млн акций GLD — это порядка 12% от всей стоимости портфеля. С начала года актив вырос в цене — акции быстро восстановили февральские потери и сейчас торгуются вблизи максимумов года. По состоянию на 31 марта актив GLD в портфеле Далио стоил $600,6 млн, а по ценам закрытия рынка 24 июня — порядка $673 млн.

3. Vanguard FTSE Emerging Markets ETF (VWO)

VWO — один из крупнейших ETF в мире. Он повторяет динамику индекса FTSE Emerging Index, привязанного к акциям развивающихся стран мира. Фонд используется как для краткосрочной торговли, так и для долгосрочного инвестирования. В топовую тройку его активов входят Alibaba, Tencent и TWN Semicont Man.

Bridgewater Associates владеет почти 13,88 млн акций VWO. Это около 9,2% от стоимости всего инвестпортфеля. В начале года этих бумаг в портфеле было на 10,88 млн больше, очевидно, Bridgewater продала их из-за падения в разгар пандемии. В результате стоимость этого актива в инвестпортфеле Далио к 31 марта снизилась на $635,5 млн — с $1,1 млрд до $465,52 млн. К 24 июня актив частично отыграл потери и поднялся в цене — до $554,04 млн.

4. iShares Core S&P 500 ETF (IVV)

IVV — инвестиционный фонд, которым управляет хедж-фонд BlackRock. Обычно фонд инвестирует не менее 90% своих активов в акции индекса S&P 500. Если вам нужны прямые вложения в S&P 500 по самым низким ценам, то это как раз IVV.

В начале года пакет из 2,19 млн акций оценивался в $707,25 млн, а к 31 марта его стоимость упала более чем вдвое — до $332 млн. Во-первых, Далио продал часть акций этого ETF, а во-вторых, стоимость IVV снизилась во время падения рынка в феврале-марте. Пока бумаги не полностью восстановили потери, но актив в портфеле Далио подорожал. По ценам закрытия рынка 24 июня пакет, в котором немногим более 1,84 млн акций IVV, стоит $392,25 млн.

5. iShares 20+ Year Treasury Bond ETF (TLT)

TLT — это инструмент, который позволяет инвестировать в долгосрочные облигации США со сроком погашения более 20 лет. Инвестиционная стратегия фонда TLT заключается в следовании за индексом Barclays U.S. 20+ Year Treasury Bond Index. Фонд инвестирует не менее 90% своих активов в облигации, входящие в индекс, и как минимум 95% активов — в облигации федерального правительства.

Этот пятый по величине актив в портфеле Рэя Далио, его доля составляет 5,5%. По итогам первого квартала актив подорожал на $16,4 млн, до $279,14 млн. К 24 июня стоимость пакета TLT просела на $2,3 млн, до $275,9 млн.

6. iShares iBoxx $ Investment Grade Corporate Bond ETF (LQD)

LQD — один из самых популярных ETF для корпоративных облигаций с большой ликвидностью . Он отслеживает рыночный индекс американских корпоративных облигаций инвестиционного уровня Markit iBoxx USD. Фонд отбирает только облигации со сроком погашения не менее трех лет. Среди крупнейших корпораций, чьи бонды включены в LQD, BlackRock, General Electric, CVS Health, Wells Fargo, Goldman Sachs.

В первом квартале Bridgewater сократила свои вложения в LQD на 21%, оставив в портфеле немногим менее 1,84 млн бумаг фонда. Из-за сокращения числа акций, а также на фоне их снижения во время «коронавирусного» падения рынка, актив за первые три месяца года подешевел на $71,2 млн, до $227 млн. Сейчас он подорожал до $244,9 млн.

7. iShares MSCI Brazil ETF (EWZ)

EWZ — это фонд, инвестирующий в акции бразильских компаний, включенных в индекс семейства MSCI (Morgan Stanley Capital International). Инвестиционная стратегия фонда состоит в следовании за индексом MSCI Brazil 25/50 Index. Этот показатель отслеживает динамику котировок крупнейших компаний Бразилии, которые торгуются в основном на бразильской бирже Bovespa. В индекс включены такие акции, как Vale, Itao Unibanco, Petrobraz.

За первый квартал стоимость актива EWZ в инвестпортфеле Bridgewater упала в 2,7 раза, до $192,64 млн. Произошло это как из-за того, что компания продала более 2,8 млн акций фонда, так и по причине снижения котировок этого ETF. По ценам закрытия рынка 24 июня, актив EWZ в портфеле Bridgewater, насчитывающий почти 8,18 млн акций, стоил $237,45 млн.

8. iShares COMEX Gold Trust ETF (IAU)

Еще один золотой ETF-фонд, в который вложился Рэй Далио, составляет 3,5% от стоимости всего инвестпортфеля. Инвестиционная стратегия траста заключается в следовании за ценой на золото в слитках на Лондонской фондовой бирже (LSE). Фонд инвестирует в золото все активы и продает его только по мере надобности.

Хедж-фонд Далио держит почти 11,68 млн бумаг IAU. Cтоимость этого пакета в начале года оценивалась в $169,36 млн, а 31 марта — в $176,02 млн. Просев во время падения в марте на 12,5%, акции IAU взлетели выше февральского уровня и сейчас торгуются вблизи максимума января 2011 года. По ценам закрытия 24 июня актив IAU стоил $197,04 млн.

9. iShares Core MSCI Emerging Markets ETF (IEMG)

Еще один ETF, отслеживающий акции компаний развивающегося рынка, в портфеле Bridgewater. Фонд IEMG следует за динамикой индекса MSCI Emerging Markets Investable Market Index, в который включены компании большой, средней и малой капитализации развивающихся рынков. В эти компании фонд инвестирует более 80% своих активов.

В IEMG компания Рэя Далио вложилась в 2016 году. Однако в первом квартале Bridgewater резко сократила инвестиции в актив, продав 58% акций пакета. Стоимость актива снизилась в первом квартале более чем в три раза, до $134,55 млн. Между тем бумаги восстановились после мартовского падения — 24 июня пакет оценивался в $159,4 млн.

10. iShares iBoxx $ High Yield Corporate Bond ETF (HYG)

Еще один фонд корпоративных облигаций HYG составляет 2,3% от стоимости всего портфеля Bridgewater Associates. Этот ETF включает в себя высокодоходные корпоративные облигации, номинированные в долларах. Они торгуются на американском фондовом рынке и включены в индекс Markit iBoxx USD Liquid High Yield Index.

С начала года стоимость фонда в портфеле Далио снизилась на $154 млн, до $115,2 млн. Сейчас актив растет в цене — на закрытии рынка 24 июня его оценка составила $122,7 млн. Просев во время «коронавирусного» падения рынка на 22,4%, бумаги HYG восстановили большую часть своих потерь, подорожав на 19,6%.

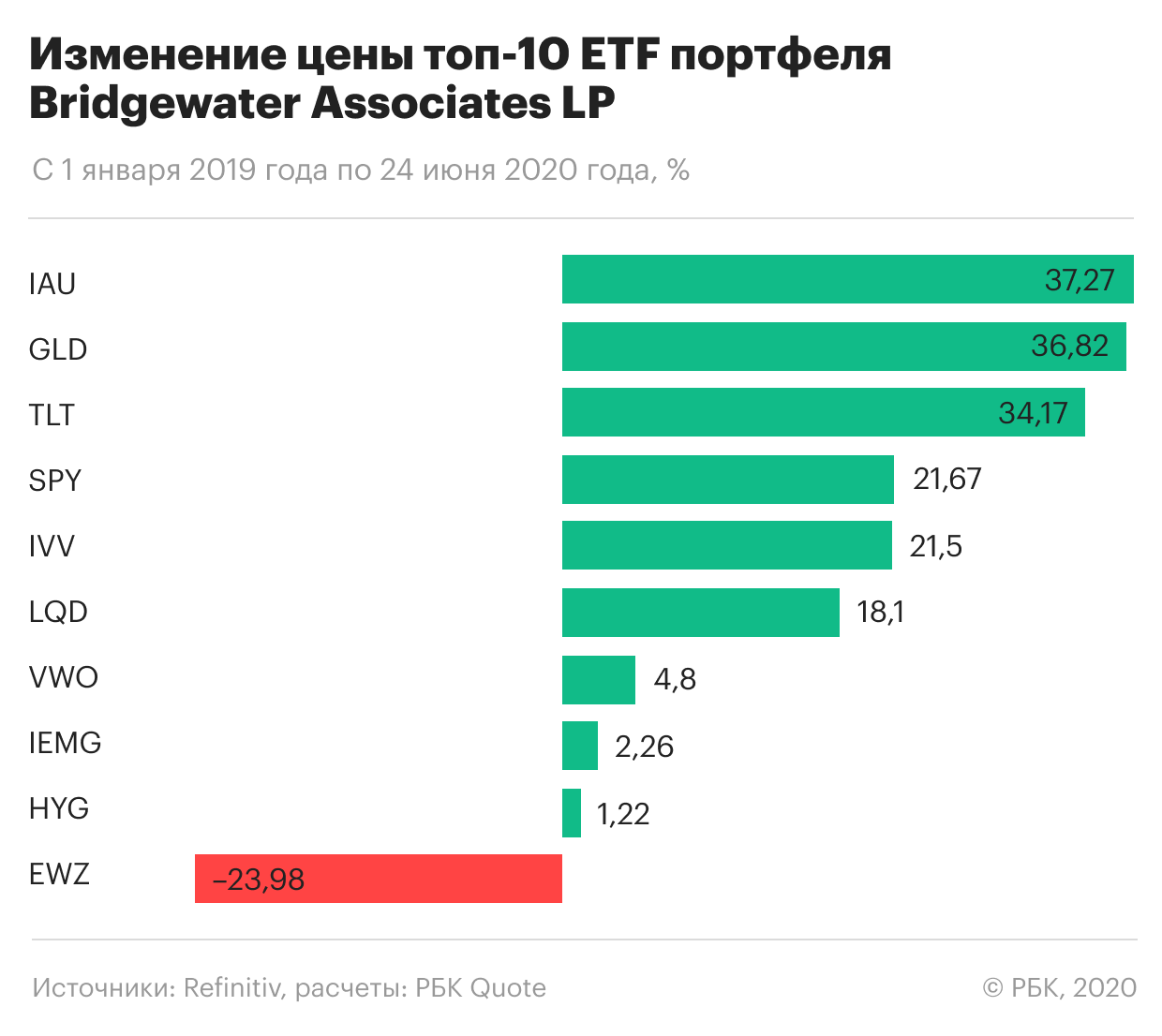

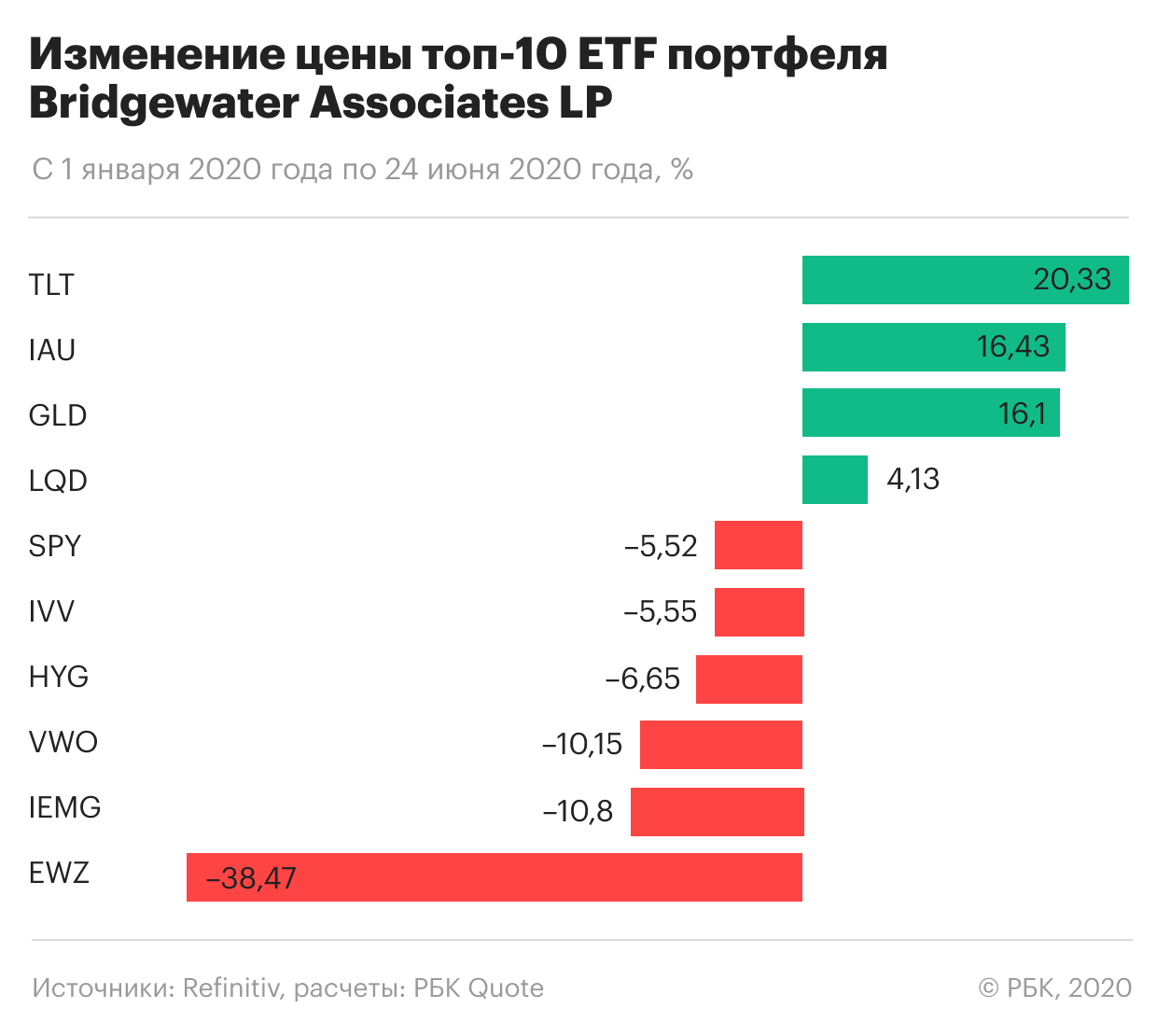

Резюме: Анализ динамики ETF в портфеле Bridgewater Associates LP за последние полтора года показывает, что все фонды, за исключением ETF бразильских компаний, выросли в цене. Но перед событием глобального масштаба — пандемией COVID — не устояли шесть топовых активов портфеля.

Между тем с началом восстановления рынка все ETF-фонды, на которые поставил Рэй Далио, показали хороший рост. В результате с 1 апреля по 24 июня совокупная стоимость топ-10 активов инвестпортфеля выросла на $0,5 млрд — с $3,44 млрд до $3,94 млрд.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее