Разбираем портфель гуру: 10 акций от Bank of America

Падение цен на мировых фондовых рынках, которое началось в феврале из-за пандемии, сказалось и на инвестиционной деятельности одного из крупнейших банков мира — Bank of America.

В начале года стоимость портфеля Bank of America, согласно данным комиссии по ценным бумагам и биржам США (SEC), составляла более $697,72 млрд. За первый квартал портфель подешевел на $142,46 млрд, до $555,26 млрд.

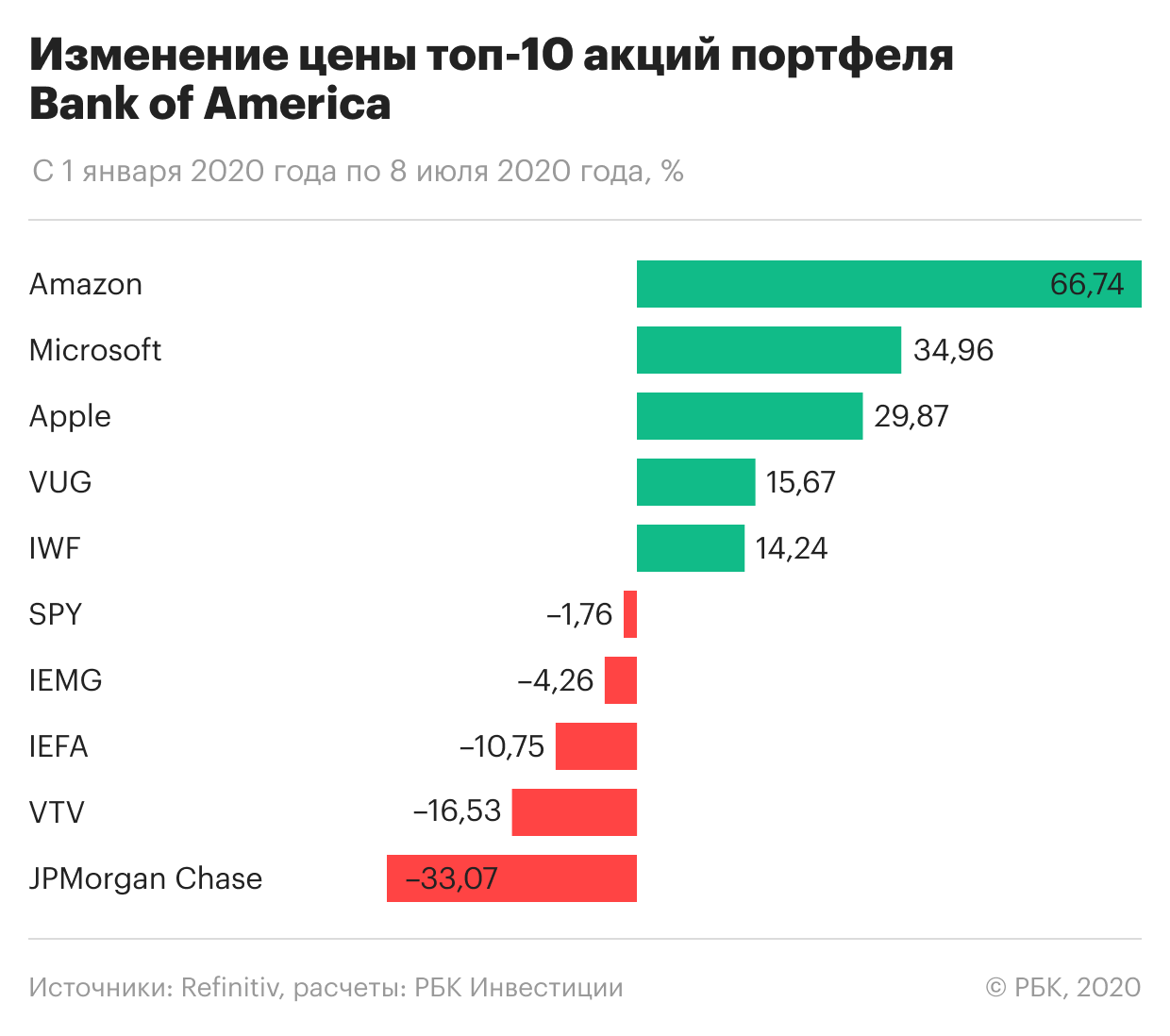

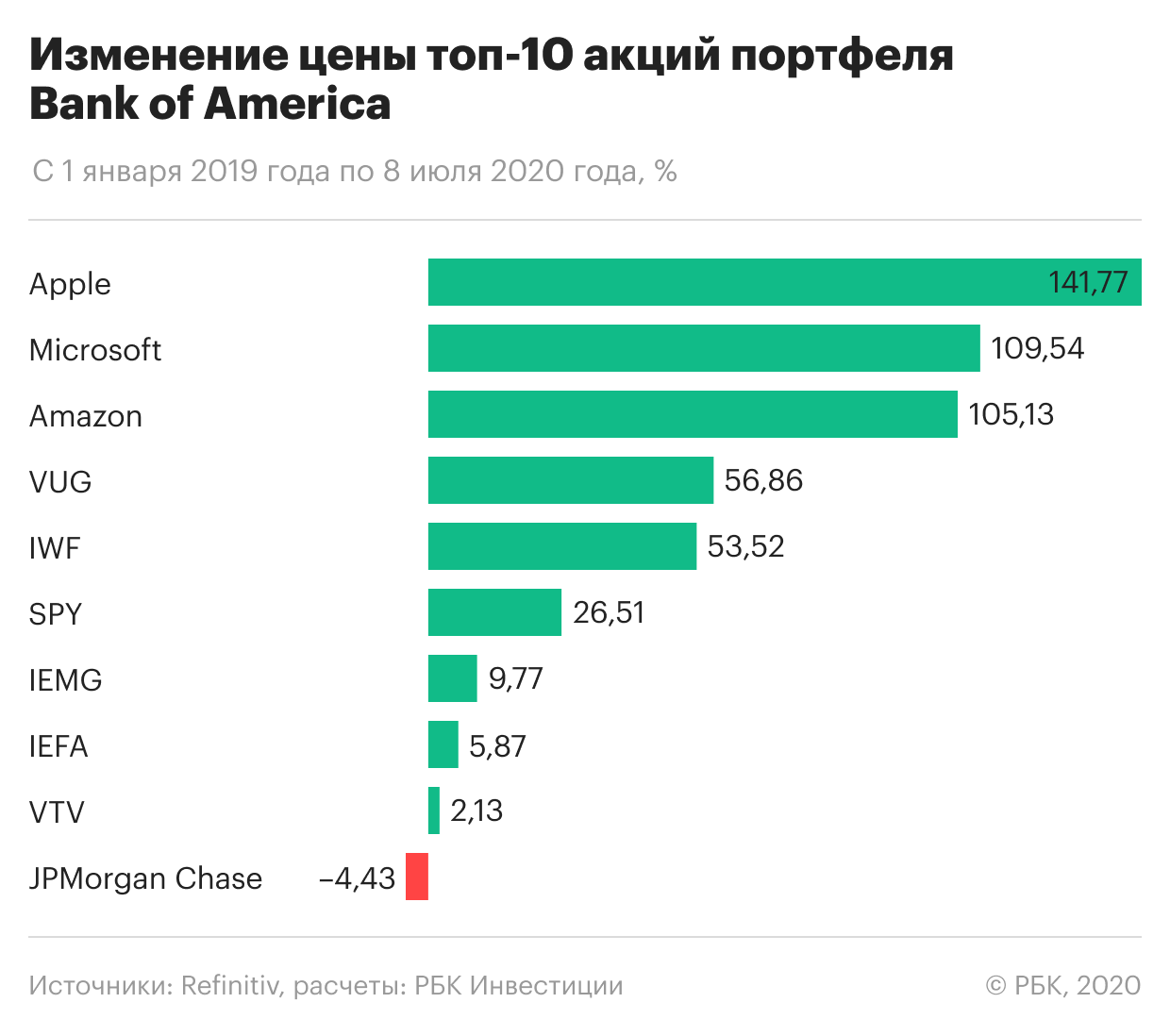

На долю крупнейших десяти активов портфеля приходится 15,45%. Их совокупная стоимость на 31 марта составила $85,79 млрд. Мы проанализировали динамику топовой десятки портфеля BofA за последние полтора года и выяснили, какие инвестиции были самыми удачными, а какие принесли убытки.

В топ-10 активов инвестпортфеля BofA входят акции трех технологических гигантов из «клуба на триллион», одного из крупнейших банков мира и шести биржевых фондов.

1. SPDR S&P 500 ETF Trust (SPY)

Крупнейший актив инвестпортфеля BofA — биржевой фонд акций SPDR S&P 500 ETF Trust. На его долю приходится 2,8% стоимости всего портфеля. Банк держит акции этого ETF еще с 2001 года.

Фонд SPY состоит из акций индекса S&P 500 и соответствует его доходности. Покупка одной акции фонда фактически означает покупку всех акций индекса S&P 500. В топовой десятке SPY бумаги Microsoft, Apple, Amazon, Facebook, Alphabet, Johnson & Johnson, Berkshire Hathaway, Visa и JPMorgan Chase.

В начале 2020 года Bank of America владел более 30,2 млн акций SPY, а в первом квартале почти удвоил количество бумаг в портфеле. На 31 марта оценка актива составляла $12,6 млрд, а на 8 июля — $18,9 млрд.

2. Microsoft

Второй по стоимости актив в портфеле Bank of America — разработчик программного обеспечения Microsoft. В первом квартале банк сократил пакет акций компании Билла Гейтса на 3%, до 77 млн штук, а стоимость актива снизилась на $135,7 млн — до $12,11 млрд.

Акции Microsoft за последние полтора года сильно подорожали. C начала 2019 года бумаги взлетели на 109%, а с начала 2020-го — на 35%. Акции быстро восстановились после «коронавирусного» обвала и сейчас стоят дороже, чем когда-либо за всю свою историю. Рынок оценивает компанию Гейтса в $1,61 трлн, а эксперты Wells Fargo считают, что через два года она будет стоить $2,2 трлн. С начала апреля пакет акций Microsoft вырос на $4,3 млрд, до $16,4 млрд.

Согласно консенсус-прогнозу NASDAQ, бумаги Microsoft за год подорожают до $214,17. В Morgan Stanley ожидают роста бумаг до $230, а в Wedbush — на 21%, до $260.

3. Apple

Еще один технологический актив в портфеле BofA — Apple. Акции производителя iPhone за последние 18 месяцев взлетели на 141,7%, а с начала этого года — на 30%. Как и акции Microsoft, бумаги Apple достигли исторических максимумов, а капитализация компании превысила $1,65 трлн.

В портфеле BofA более 38,9 млн акций Apple. Около 4,6 млн бумаг банк продал в первом квартале, и стоимость актива снизилась с $12,6 млрд до $9,7 млрд. Однако с апреля актив подорожал на $5,1 млрд и, по данным закрытия рынка на 8 июля, оценивается в $14,8 млрд.

Аналитики Bank of America считают, что акции Apple достигнут цели $390 в течение года. Согласно консенсус-прогнозу Refinitiv, бумаги исчерпали потенциал роста.

4. iShares Core MSCI EAFE ETF (IEFA)

ETF-фонд IEFA управляющей компании iShares обеспечивает доступ к развитым рынкам в Европе, Австралии и на Дальнем Востоке. Он отслеживает индекс MSCI EAFE и соответствует его стоимости и доходности. Индекс создан в Morgan Stanley Capital, в качестве эталона для международных ценных бумаг . Фонд сосредоточен на финансовом и промышленном секторах.

Банк держит почти 184,9 млн акций IEFA. В первом квартале он увеличил вложения в фонд на 23%, при этом стоимость актива упала на $535 млн, до $9,22 млрд из-за «коронавирусного» обвала в феврале-марте.

С начала апреля актив IEFA в портфеле BofA вырос на $1,55 млрд, почти до $10,77 млрд (по ценам закрытия рынка на 8 июля).

5. Amazon

Акции компании Джеффа Безоса — еще одно удачное вложение банка. Он инвестирует в Amazon с 2001 года, и сейчас в портфеле почти 4 млн бумаг. За первый квартал актив подорожал на $778 млн, а количество акций в нем увеличилось на 7%.

Amazon быстро восстановил потери и даже взлетел выше февральских максимумов. Оттолкнувшись от минимальных значений середины марта, бумаги выросли к 8 июля почти на 82%, а с начала года — на 67%. С начала апреля актив в портфеле BofA подорожал на $4,7 млрд, до $12,3 млрд.

Аналитики, опрошенные сервисом Refinitiv, считают, что акции Amazon исчерпали свой потенциал — они торгуются выше годовой цели, установленной на отметке $2834. У аналитиков Bank of America годовая цель бумаг выше — на отметке $3000, но и ее акции Amazon уже успешно преодолели.

6. Vanguard Growth Index ETF (VUG)

ETF-фонд VUG следует за индексом СRSP U.S. Large Cap Growth Index, который отслеживает капитализацию крупных растущих американских компаний. Фонд отлично диверсифицирован в рамках американского рынка, поскольку в индекс включены компании из самых разных отраслей.

Bank of America держит свыше 44,7 млн бумаг VUG. Пакет в начале года оценивался в $7,42 млрд, а 31 марта — в $7,01 млрд, притом что банк за первый квартал докупил около 4 млн акций фонда. Просев во время падения в марте на 31%, акции VUG взлетели выше февральского уровня и сейчас торгуются на исторических максимумах. По ценам закрытия рынка 8 июля актив VUG стоил более $9,4 млрд, подорожав с начала апреля на $2,4 млрд.

7. Vanguard Value ETF (VTV)

Еще один биржевой фонд инвестиционной компании Vanguard в портфеле Bank of America. Его стратегия заключается в следовании за индексом CRSP US Large Cap Value Index. В индекс входят акции крупнейших по рыночной стоимости компаний в США.

За первый квартал актив подешевел на $2,1 млрд и 31 марта стоил $6,54 млрд. Банк вкладывается в фонд почти 13 лет, и сейчас в его портфеле более 73,4 млн бумаг VTV. Акции фонда во время «коронакризиса» рухнули на 37%, но с начала восстановления рынка подорожали втрое. До уровней начала года бумаги пока не доросли, тем не менее актив в портфеле BofA подорожал с начала апреля по 8 июля на $0,8 млрд, до $7,34 млрд.

8. iShares Russell 1000 Growth ETF (IWF)

Фонд IWF ориентируется на компании роста, которые включены в Russell 1000 Growth Index. Индекс включает акции больших и средних по капитализации компаний США, которые демонстрируют рост прибыли. Большую часть активов фонд вкладывает в акции компаний высоких технологий и потребительского сектора. Владение акциями IWF позволяет инвесторам зарабатывать на любом широкомасштабном рыночном ралли.

Bank of America держит порядка 40,5 млн акций IWF. В первом квартале он увеличил пакет IWF на 3,2 млн бумаг. При этом актив подешевел на $470 млн — из-за падения рынка в феврале-марте. Но в ходе восстановления рынка акции IWF превзошли пиковые значения февраля и достигли рекордных уровней.

По ценам закрытия рынка 8 июля стоимость пакета акций IWF в портфеле BofA выросла более чем на $2 млрд, до $8,15 млрд.

9. iShares Core MSCI Emerging Markets ETF (IEMG)

В топовую десятку портфеля Bank of America входят также акции биржевого фонда IEMG. Фонд отслеживает акции компаний развивающихся рынков, следуя за динамикой MSCI Emerging Markets Investable Market Index. В эти компании фонд инвестирует более 80% своих активов.

В портфеле BofA почти $145,8 млн акций IEMG. За первый квартал стоимость актива IEMG в портфеле BofA снизилась на $1,8 млрд, до $5,9 млрд.

Бумаги пока не отыграли падение в феврале-марте и не достигли уровней начала года. Но с начала апреля актив подорожал на $1,6 млрд — по ценам закрытия рынка 8 июля пакет акций EIMG оценивался в $7,5 млрд.

10. JPMorgan Chase

Единственный финансовый актив в топовой десятке портфеля — один из крупнейших инвестиционных банков мира JP Morgan. 31 марта в портфеле было более 63,9 млн бумаг банка стоимостью $5,76 млрд. С начала апреля пакет подорожал на $210 млн — к 8 июля его стоимость выросла до $5,97 млрд.

На общей волне падения рынка акции JP Morgan рухнули на 44%. Сейчас они восстанавливаются, но по сравнению с началом года их цена все еще ниже — на 33%.

Консенсус-прогноз Refinitiv оптимистичен: от акций JPMorgan ждут роста до $110,4. Покупать бумаги рекомендуют 14 из 27 аналитиков, 12 советуют их держать в портфелях, а один — продавать.

Резюме: за последние полтора года только акции банка JP Morgan снизились в цене. В сравнении с началом 2020 года подешевели пять активов топовой десятки. И еще не восстановились после «коронавирусного» обвала. В результате суммарная стоимость топ-10 акций портфеля за первый квартал снизилась на $3,83 млрд — с $89,62 млрд до $85,79 млрд.

Полностью восстановить потери и даже достичь рекордных цен удалось трем акциям из сектора высоких технологий — Apple, Microsoft и Amazon, а также бумагам фондов VUG и IWF, которые повторяют динамику бумаг крупных растущих компаний.

В результате стремительного восстановления рынка суммарная стоимость топ-10 акций портфеля BofA во втором квартале 2020 года выросла. При допущении, что банк не изменил количество акций в топовой десятке портфеля, ее стоимость с 1 апреля по 8 июля возросла примерно на $29 млрд, до $114,8 млрд.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться. Финансовый инструмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее