Разбираем портфель гуру: инвестиционные рецепты от Баффета в пандемию

Самому известному в мире инвестору Уоррену Баффету 30 августа исполняется 90 лет. Пять лет назад в интервью Fortune Баффет поделился своим рецептом молодости: «Я ем, как шестилетний ребенок». Среди шестилетних детей самый низкий уровень смертности, пояснил инвестор. Он признался, что любит на завтрак съесть миску мороженого с шоколадной крошкой, а за день выпивает по пять банок колы.

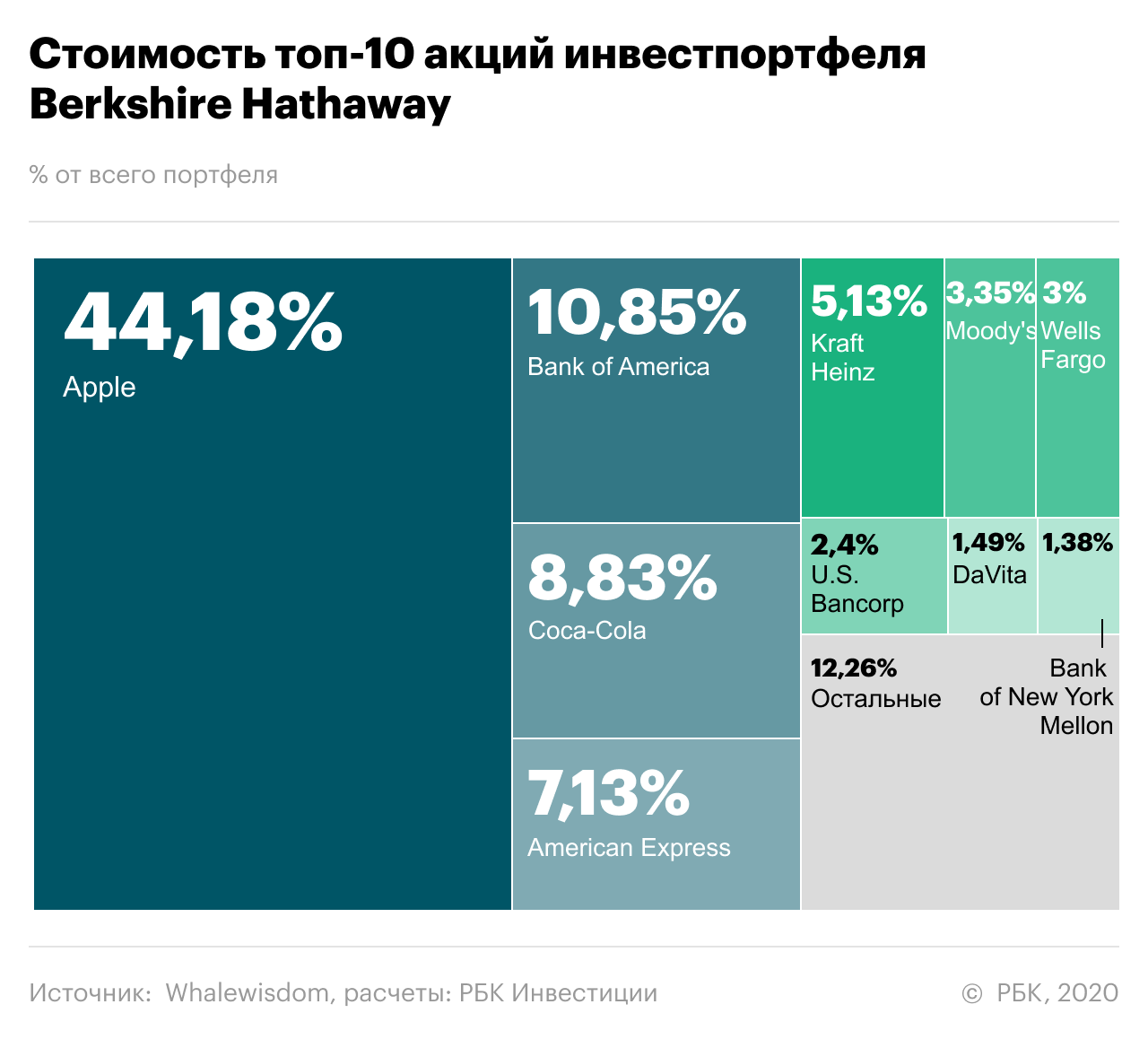

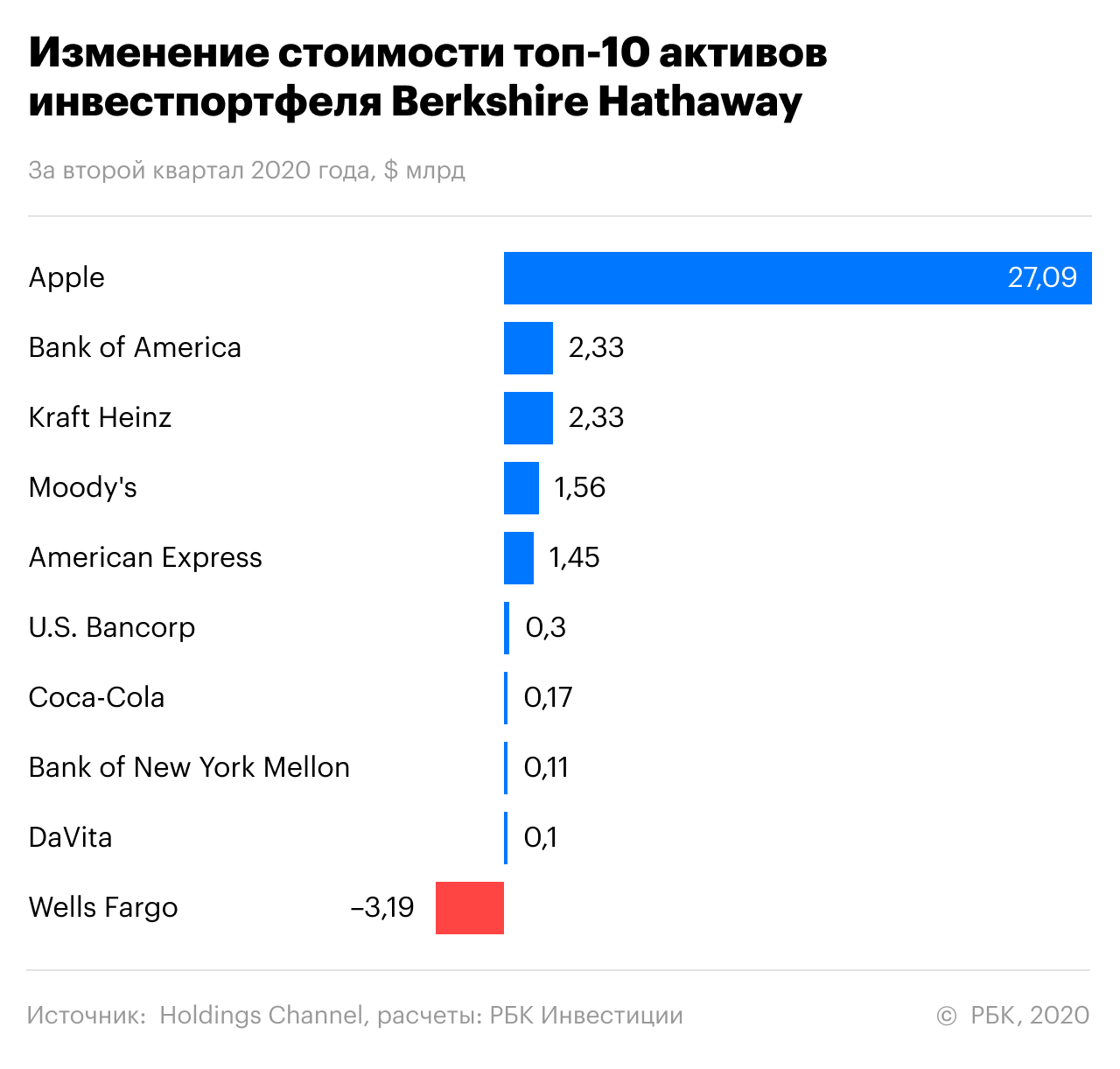

Инвестиционные рецепты «оракула из Омахи» не менее интересны, чем гастрономические. Как показал отчет, предоставленный в комиссию по ценным бумагам (SEC) по результатам второго квартала, инвестиционный портфель Berkshire Hathaway за три месяца подорожал на $26,88 млрд, до $202,41 млрд. Портфель содержит 51 акцию, на топ-10 акций приходится 87,74% его стоимости. Смотрим, какие акции сейчас входят в топовую десятку портфеля и сколько на них заработал инвестор.

1. Apple

Крупнейший актив в портфеле Баффета — технологический гигант Apple. Во втором квартале его акции взлетели на 45,5%, что увеличило стоимость актива в инвестпортфеле на $27,09 млрд, до $89,4 млрд (по состоянию на 30 июня).

Еще в феврале в интервью каналу CNBC Баффет назвал Apple «не просто акцией, а третьим крупнейшим бизнесом» своей Berkshire Hathaway. «Полагаю, это лучший бизнес в мире», — так отозвался легендарный инвестор о компании Тима Кука.

Рост акций Apple продолжился и в третьем квартале, поскольку компания своими высокими квартальными результатами доказала устойчивость к пандемии. И Баффет увеличил долю в капитале компании с 5,7% до 5,9%, докупив более 5,7 млн ее акций. По состоянию на 25 августа пакет Apple из 250,86 млн бумаг оценивался в $125,26 млрд, то есть актив за неполных два месяца подорожал на $35,82 млрд.

Хай-тек-гигант сейчас стоит свыше $2 трлн, а его бумаги — более $500 за штуку, что на 14% выше годовой цели консенсуса Refinitiv. Тем не менее большинство экспертов рекомендует покупать бумаги — 26 из 39 опрошенных. И только четверо советуют избавиться от них. Аналитики Morgan Stanley повысили годовую цель до $520, в Cowen — до $530, а аналитики Wedbush — до $600, не исключая роста и до $700 (согласно «бычьему» варианту прогноза).

2. Bank of America

Bank of America — самый крупный финансовый актив компании Баффета. Во втором квартале Berkshire Hathaway владела свыше 925 млн бумаг, или 10,7%-ной долей в капитале банка. Стоимость пакета с апреля по июнь возросла на $2,33 млрд, до $21,97 млрд, благодаря удорожанию акций на 11,9%.

В июле «оракул из Омахи» стал увеличивать долю в банке и в течение двух недель приобрел свыше 107,8 млн его акций. Рост бумаг BofA в третьем квартале продолжился — с 1 июля по 25 августа акции выросли на 9,5%, а актив в портфеле Berkshire Hathaway подорожал на $4,9 млрд, до $26,85 млрд.

Отраслевые аналитики, опрошенные Refinitiv, прогнозируют рост акций Bank of America в течение года до $28,48 за штуку. Из 27 респондентов 15 рекомендуют покупать бумаги, а остальные 12 — держать купленные ранее бумаги.

3. Coca Cola

Акциями старейшего американского производителя безалкогольных напитков Coca-Cola Уоррен Баффет владеет более 30 лет, с 1988 года. Как-то в интервью Fortune миллиардер признался, что кола его любимый напиток. «Я на четверть состою из Coca-Cola», — сказал он. — «Из 2700 калорий, потребляемых мною в день, четверть приходится на колу».

Любимый напиток не только доставил инвестору удовольствие, но и позволил заработать. Компания Баффета держит 400 млн акций производителя колы — это 9,3% всего капитала компании. За второй квартал акции Coca-Cola подорожали только на $0,5, что увеличило стоимость актива на $0,17 млрд. С 1 июля по 25 августа акции производителя колы подорожали на $3,23, или на 7,2%, что принесло Баффету еще $1,29 млрд прибыли. По состоянию на 25 августа стоимость актива составила $19,6 млрд.

Акции любимой компании Баффета — Coca-Cola — могут подорожать в течение года до $53,55, считают аналитики, опрошенные сервисом Refinitiv. Из 21 респондента 17 рекомендовали покупать бумаги, еще четверо — держать их в портфеле.

4. American Express

Второй по величине финансовый актив в портфеле Berkshire Hathaway — American Express. Холдинг Баффета вложился в компанию, известную во всем мире своими кредитками и дорожными чеками, почти 20 лет назад. Сейчас он владеет долей American Express в размере 18,8%

Во втором квартале акции American Express подорожали на 11%, а пакет, в котором собрано свыше 151,6 млн акций, вырос в цене на $1,45 млрд, до $14,43 млрд. С июля рост бумаг существенно замедлился — к 25 августа акции подорожали на 4%, а стоимость актива в портфеле Berkshire Hathaway выросла на $0,58 млрд, до $15,02 млрд.

Сильного роста в ближайший год от бумаг American Express на Уолл-стрит не ждут — согласно консенсусу Refinitiv, акции подорожают на 5,7%, до $104,72. Одиннадцать из 29 респондентов рекомендует покупать акции, 15 — придерживаются рекомендации «держать», а трое советуют продать бумаги.

5. Kraft Heinz

Kraft Heinz — не самое удачное вложение Баффета. С тех пор как инвестор купил долю в продовольственном холдинге, его акции упали в цене вдвое. Баффет даже признал, что сильно переплатил за производителя кетчупов и майонеза. Но в последние пять месяцев — с тех пор как рынок развернулся вверх после «коронавирусного» обвала — акции Kraft Heinz сильно подорожали.

Во втором квартале бумаги взлетели на 29%, что увеличило стоимость актива в портфеле Баффета на $2,33 млрд, до $10,38 млрд. С начала июля бумаги подорожали на 11%, добавив к стоимости актива еще $1,13 млрд.

На Уолл-стрит не верят в продолжение ралли акций Kraft Heinz. Cогласно консенсус-прогнозу Refinitiv, бумаги в течение года подорожают на 2,4%, до $36,2 за штуку.

6. Moody's

В международное рейтинговое агентство Moody’s Баффет вложился почти 20 лет назад. Berkshire Hathaway владеет сейчас 13,1% долей агентства. Во втором квартале акции Moody’s подорожали на 30%, в результате чего стоимость актива в портфеле холдинга Баффета увеличилась на $1,56 млрд, до $6,78 млрд.

В третьем квартале рост бумаг замедлился — с 1 июля по 25 августа они подорожали на 3,9%, что добавило в стоимость актива еще $0,26 млрд. По состоянию на 25 августа пакет, в котором почти 24,67 млн акций, оценивался в $7,04 млрд.

У акций Moody’s есть еще потенциал роста, судя по оценкам сервиса Refinitiv. Бумаги в ближайший год могут подорожать на 9%, до $310,58 за штуку. Девять против шести — такого соотношение рекомендаций «покупать» к «держать» бумаги среди аналитиков Уолл-стрит. Рекомендаций на продажу нет.

7. Wells Fargo

Самый проблемный актив в топовой десятке портфеля Berkshire Hathaway — банк Wells Fargo. Баффет держит его акции почти 20 лет. Но во втором квартале инвестор сократил долю в банке с 8,5% до 5,8%, продав более 85,6 млн его акций.

Акции Wells Fargo стоят сейчас дешевле, чем 23 марта, когда рынок достиг дна после обвала, вызванного пандемией. Поэтому актив сильно упал в цене. Во втором квартале стоимость пакета просела на $3,19 млрд — как на фоне падения акций на 10%, так и вследствие сокращения числа бумаг в нем на 26%. С 1 июля по 25 августа акции просели еще на 3,9%, и Баффет купил почти 8 млн подешевевших бумаг. По состоянию на 25 августа актив Wells Fargo в портфеле Berkshire Hathaway — свыше 245,56 млн акций, общей стоимостью в $6,04 млрд.

Баффет не одинок в ожиданиях роста бумаг банка — аналитики, опрошенные Refinitiv, прогнозируют их удорожание на 20%, до $29,45.

8. U.S. Bancorp

Еще один финансовый актив в портфеле — холдинг U.S. Bancorp. Свою долю в нем Баффет во втором квартале сократил до 8,8%, продав почти 497 тыс. акций. Продажа бумаг, а также их удорожание в течение второго квартала на 6,8% привели к увеличению стоимости актива на $0,3 млрд, до $4,86 млрд. С начала июля бумаги U.S. Bancorp. просели — на 0,6%, и Баффет докупил свыше 17,6 млн бумаг. По состоянию на 25 августа пакет содержит почти 149,6 млн акций, общей стоимостью в $5,48 млрд. Это порядка 9,9% в капитале банка.

По оценкам Refinitiv, акции U.S. Bancorp подорожают в течение года на 16,5%, до $42,66 за штуку. Из 25 опрошенных сервисом аналитиков 12 рекомендуют держать в портфелях купленные ранее бумаги, девять экспертов советуют купить их, а четверо — продать.

9. DaVita

Единственный актив из сектора здравоохранения в топовой десятке портфеля Berkshire Hathaway — американская компания DaVita Inc. Компания специализируется на проведении диализа пациентам с хроническими заболеваниями почек. Доля холдинга Баффета в капитале компании достигает 31,2%.

Во втором квартале акции DaVita подорожали на 4%, а стоимость пакета из 38,1 млн акций увеличилась на $0,1 млрд, до $3 млрд. С 1 июля по 25 августа бумаги выросли еще на 11%, а актив стал стоить $3,34 млрд.

По оценкам Refinitiv, акции DaVita способны подорожать в течение года на 11%, до $97,2 за штуку.

10. Bank of New York Mellon

Холдинг Баффета во втором квартале сократил свою долю в Bank of New York Mellon до 8,2%, продав чуть более 7,4 млн акций банка. Акции банка за три месяца — с апреля по июнь — подорожали на 14,8%, поэтому актив, даже сократившись по числу бумаг, подорожал на $0,11 млрд, до $2,8 млрд.

С начала июля акции банка просели в цене на 5% (к 25 августа), а Berkshire пополнила актив почти на 2 млн бумаг. В результате по состоянию на 25 августа в пакете Bank of New York Mellon свыше 74,3 млн акций общей стоимостью в $2,73 млрд.

Аналитики с Уолл-стрит прогнозируют удорожание акций Bank of New York Mellon в течение года на 21%, до $44,31 за штуку, сообщает Refinitiv. Девять из 18 опрошенных сервисом экспертов рекомендуют покупать акции банка, восемь — держать уже купленные бумаги, а один — продавать.

Резюме: топ-10 активов инвестиционного портфеля Berkshire Hathaway во втором квартале подорожал в совокупности на $32,25 млрд, до $177,62 млрд.

Девять из десяти активов выросли в цене. Безоговорочным лидером портфеля стал технологический гигант Apple. А «гадким утенком» — банк Wells Fargo — единственный актив в топовой десятке, чьи акции во время безудержного ралли на фондовом рынке США стоят дешевле февральских пиков.

Продолжающееся ралли американского фондового рынка привело к увеличению стоимости топовой десятки портфеля и два неполных месяца третьего квартала: с 1 июля по 25 августа совокупная стоимость топ-10 активов портфеля Berkshire Hathaway выросла на $44,82 млрд.

Ну что же — Уоррен Баффет получил неплохой подарок к юбилею.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway. Финансовый инструмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее