Деньги и нефть вместо IT. Рейтинг отраслевых индексов «РБК Инвестиций»

Отраслевое расслоение

В этом году фондовые рынки показывали уверенный рост, многократно переписывая значения исторических максимумов. Так, с начала года индекс Московской биржи вырос на 14%, а индекс акций самых дорогих американских компаний S&P 500 поднялся почти на 13%. Это, как правило, означает, что инвесторы испытывают достаточный оптимизм для вложений и у них есть деньги, чтобы вкладывать.

Но если взглянуть на рост более внимательно, то можно заметить, что в целом инвесторы охотнее вкладывают деньги в акции компаний определенных секторов экономики, при этом осторожно действуя с бумагами из других отраслей. Об этом говорит достаточно сильный разброс динамики отраслевых индексов.

Так, отраслевые индексы транспорта и телекоммуникаций Московской биржи показали на фоне общего индекса достаточно незначительный рост — 3,8% и 2,4% соответственно (данные по итогам торгов 27 мая). Отраслевые индексы электроэнергетики и информационных технологий и вовсе снизились — на 1,1% и 2,5% соответственно.

Также хуже индекса Мосбиржи показали динамику индексы нефти и газа (+11,1%) и потребительского сектора (+4,6%).

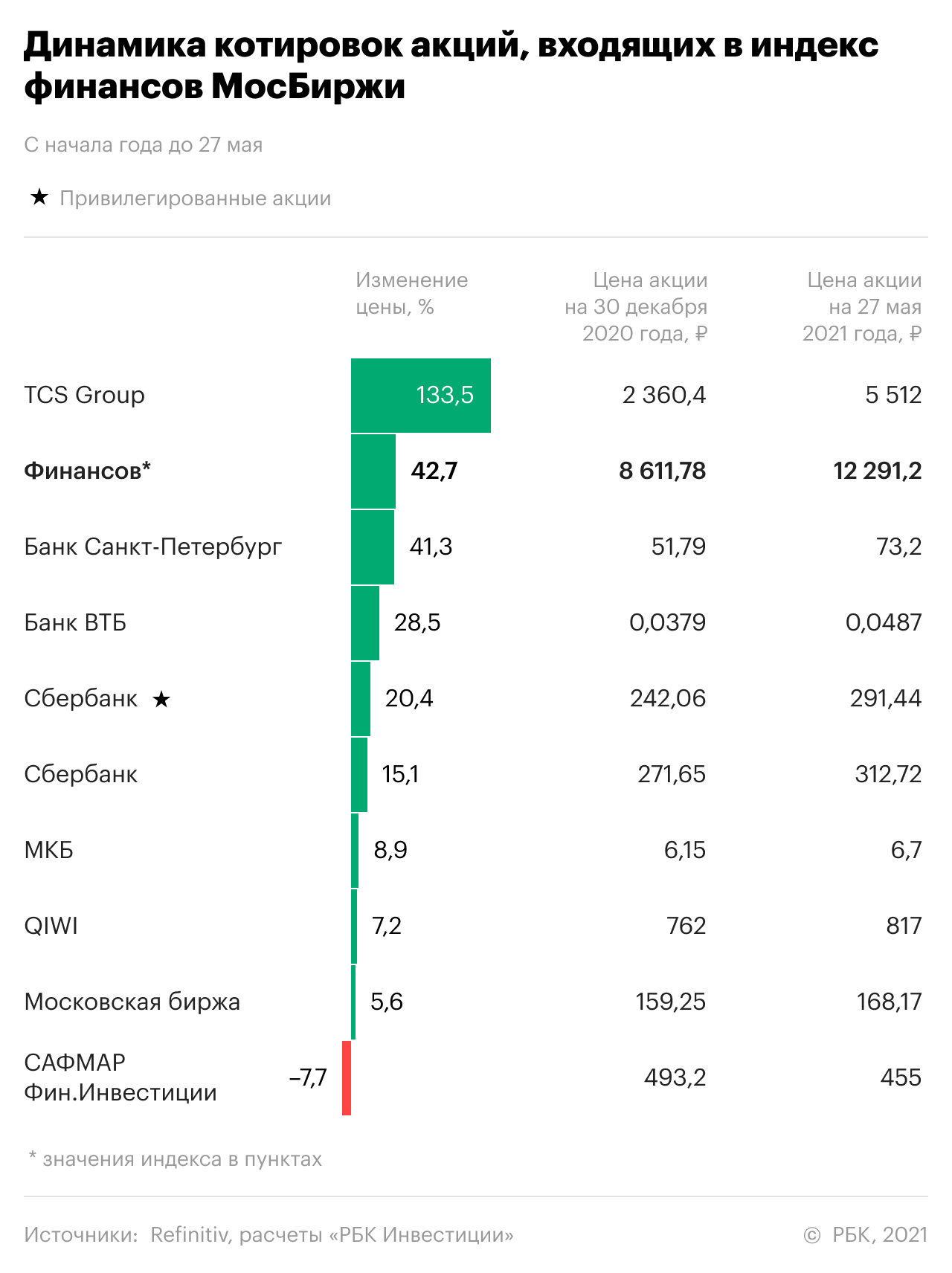

С начала года с опережением индекса Московской биржи выросли отраслевые индексы металлов и добычи (+16,5%), химии и нефтехимии (+27,1%) и индекс строительных компаний (+31,4%). А лидером роста среди отраслевых индексов Московской биржи стал индекс финансов. С начала года до 27 мая его значение поднялось на 42,7%.

Локомотив лидера

Тем не менее не все так однозначно в каждом отдельном секторе. Лидирующий индекс финансов рассчитывается по котировкам девяти акций. При этом одна акция даже показала снижение в цене — бумаги «САФМАР Финансовые инвестиции » подешевели с начала года на 7,7%. Семь акций показали динамику хуже динамики индекса финансов с разбросом роста от 5,6% (Московская биржа ) до 41,3%.

Но драйвером роста индекса финансов стали бумаги владельца Тинькофф Банка TCS Group. С начала года до 27 мая они подорожали более чем вдвое. Темпы роста акций TCS Group в три раза превысили темпы роста индекса финансов и оказались в девять раз больше средней динамики остальных акций отраслевого индекса.

Первый значительный рост котировки TCS Group показали в январе, подорожав за несколько дней более чем на 40%. Аналитики объясняли январский рост недооцененностью акций, указывая на положительный эффект от уменьшения голосующей доли семьи Олега Тинькова и от включения бумаг в состав индекса MSCI. В феврале капитализация компании превысила $10 млрд. Последовавшие кадровые перестановки и выкуп акций также поддержали рост котировок. В мае TCS отчиталась о рекордной прибыли, а 26 мая, во время проведения Дня стратегии «Тинькофф Инвестиции», капитализация TCS Group впервые превысила ₽1 трлн. За два дня торгов 26 и 27 мая бумаги финансовой группы подорожали на 14,6%. С начала года до 27 мая котировки TCS Group выросли на 133,5%.

Недооцененность и переоцененность

Тем не менее если посмотреть на мультипликатор P/E, то после колоссального роста бумаги TCS уже можно назвать переоцененными относительно товарищей по индексу. При этом акции банка «Санкт-Петербург», несмотря на второе место по росту, сохраняют потенциал дальнейшего движения вверх. P/E банка одно из самых низких по индексу.

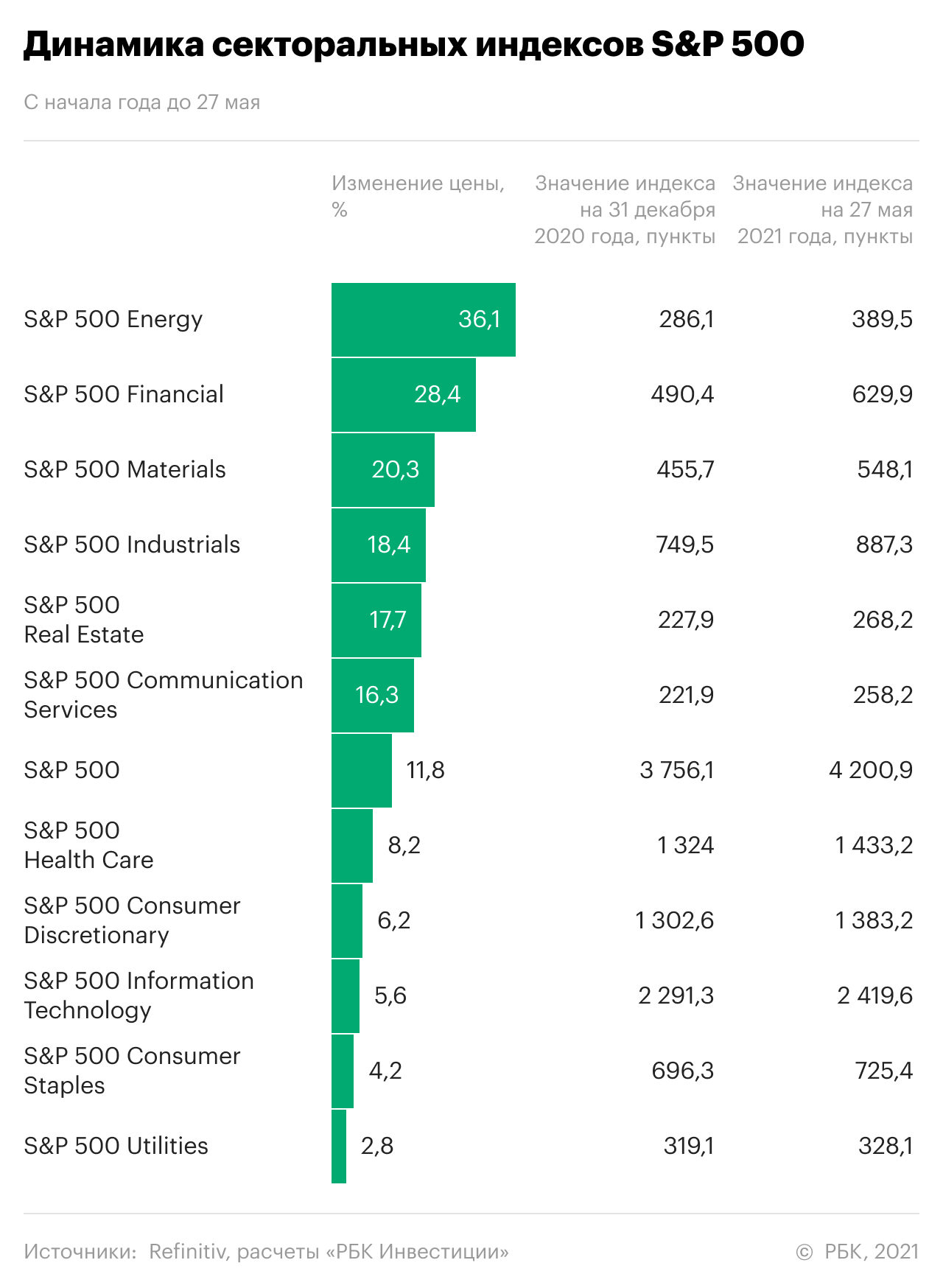

Отраслевая динамика за океаном

Секторальные индексы S&P 500 показали во многом схожее с московскими коллегами опережение и отставание. Индекс IT-акций S&P 500 Information Technology, индекс производителей и поставщиков электроэнергии S&P 500 Utilities, индексы потребительского сектора S&P 500 Consumer Discretionary и S&P 500 Consumer Staples, так же как и во многом соответствующие отраслевые индексы Мосбиржи, отстали в своем росте от динамики общего индекса S&P 500 Composite

Также несколько хуже рынка показал индекс акций компаний из сферы здравоохранения S&P 500 Health Care.

С опережением основного индекса росли индексы акций металлургических и химических компаний S&P 500 Materials, компаний из сферы недвижимости S&P 500 Real Estate. Отличие от динамики российских отраслевых индексов показал индекс телекоммуникаций S&P 500 Communication Services. Он подрос с некоторым опережением графика S&P 500 Composite. Лучше средней оказалась динамика и у индекса S&P 500 Industrials, охватывающего акции промышленных и транспортных компаний.

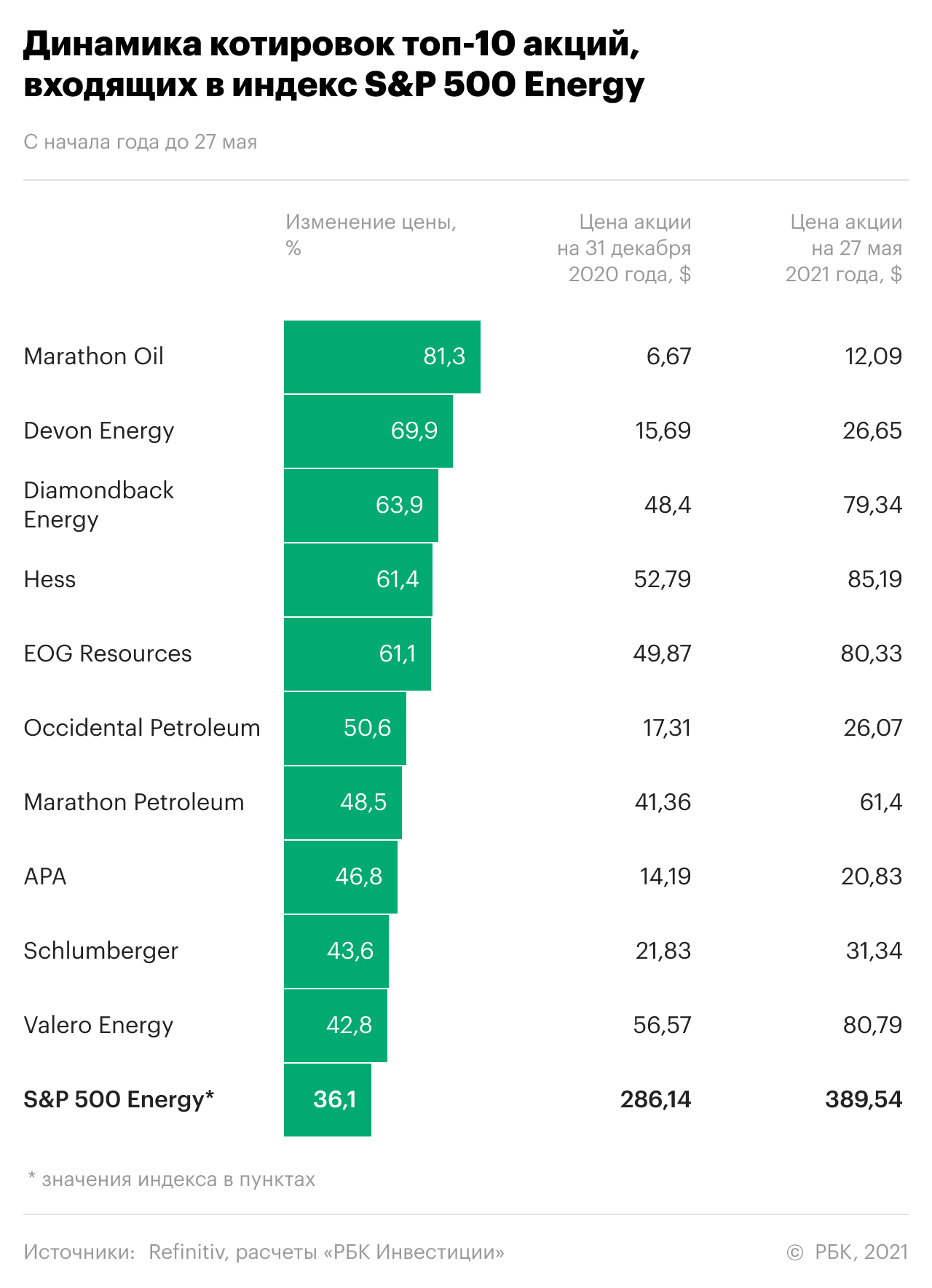

Индекс банков и финансовых компаний S&P 500 Financial занял только второе место по темпам роста с начала года. А лидерами оказались не финансисты, а, главным образом, нефтяники, чьи акции входят в состав секторального индекса S&P 500 Energy. С ростом 36,1% с начала года до 27 мая индекс S&P 500 Energy расположился на верхней строчке рейтинга секторальных индексов S&P 500.

Кому обязаны

Индекс S&P 500 Energy рассчитывается по ценам 23 компаний, занятых в сфере добычи источников энергии. Акции десяти компаний из S&P 500 Energy, показавшие наибольший рост, подорожали с опережением динамики индекса. Разброс темпов роста котировок этого топ-10 составил от 42,8% у Valero Energy до 81,3% у Marathon Oil

Занявшая первое место в секторальном топ-10 Marathon Oil — это компания, занимающаяся добычей нефти и природного газа (в том числе СПГ) в США и Экваториальной Гвинее. Годовая выручка компании составляет около $3 млрд, а капитализация — $9,5 млрд. Рост котировок компании начался в октябре 2020 года с уровня $4 за акцию. Сейчас акции Marathon Oil стоят $12. Рост происходит вместе с ростом цен и компенсирует стремительное падение цен акций в начале пандемии с $13,5 до $3.

Пределы роста

После стремительного роста компания вышла на уровень справедливой оценки по мультипликатору EV/ EBITDA .

Значение мультипликатора компании близко к среднему значению среди акций, включенных в индекс S&P 500 Energy.

В то же время выглядят уже достаточно переоцененными акции Devon Energy, занявшие вторую строчку этого топа. Мультипликатор EV/EBITDA компании более чем вдвое превышает среднее по индексу значение.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале »Сам ты инвестор!»

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее