На рынке киноиндустрии борются 5 компаний-гигантов. Чьи акции покупать?

1. Walt Disney Company

Аллея из крупнейших киностудий компании Walt Disney — Disney Pictures, Marvel Studios, Lucasfilm, Pixar и 21th Century Fox — до коронакризиса совокупно приносила в среднем $4 млрд в год в виде выручки от кассовых сборов (после уплаты кинотеатрам), но в прошлом году компания была вынуждена перенести сразу шесть кинопремьер.

Хотя операционная прибыль сегмента составила $2,6 млрд за 2020 фискальный год, вытянули данное подразделение от убытков лицензирование контента и выручка от сервисов Disney+, Hulu и ESPN+. В результате годовой убыток Walt Disney составил $2,832 млрд ($1,57 на акцию) против чистой прибыли в $10,425 млрд ($6,26 на акцию) за предшествующий год.

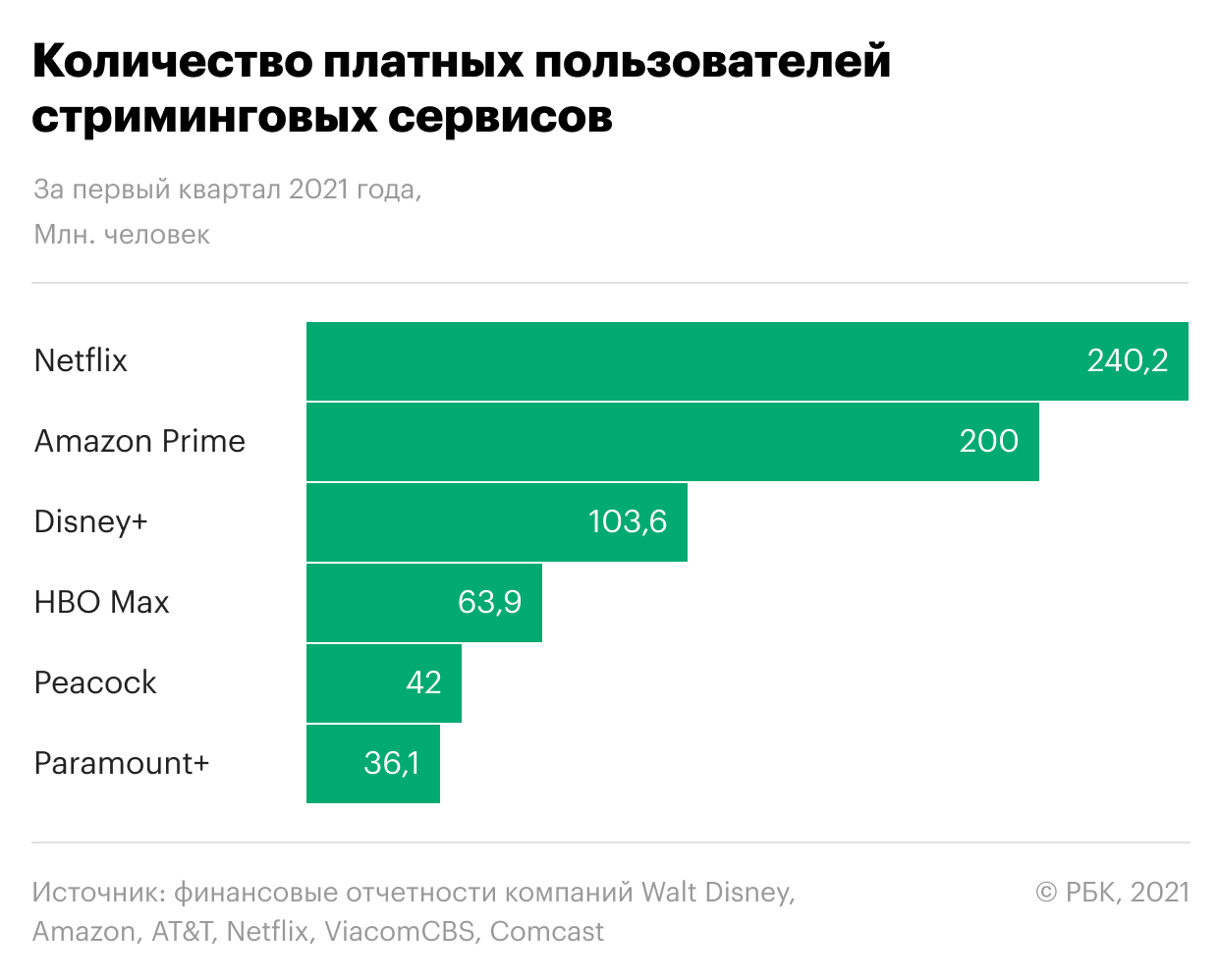

Стриминговый сервис Disney+, который был запущен в ноябре 2019 года, набрал завидную популярность — число платных подписчиков за 2020 год выросло с 26,5 млн до 94,9 млн (+358%), а уже в марте перешагнуло рубеж в 100 млн человек и продолжает стремительно расти.

В плане традиционного кинопроката в прошлом году у компании, как и у многих, все было не так идеально. Все премьерные показы ожидаемых блокбастеров за последний год были перенесены на более поздние сроки из-за пандемии. Ближайшим фильмом станет «Черная вдова», релиз которого намечен на июль этого года. Фильм будет одновременно доступен к просмотру в кинотеатрах и на Disney+ за дополнительную плату в $30.

В целом Walt Disney выглядит привлекательной для долгосрочных инвестиций. Большая линейка доходных и популярных кинофраншиз, а также стремительно развивающиеся собственные стриминговые сервисы не только помогли компании удержать устойчивые позиции на рынке, но и позволят дальше увеличивать выручку.

2. Netflix

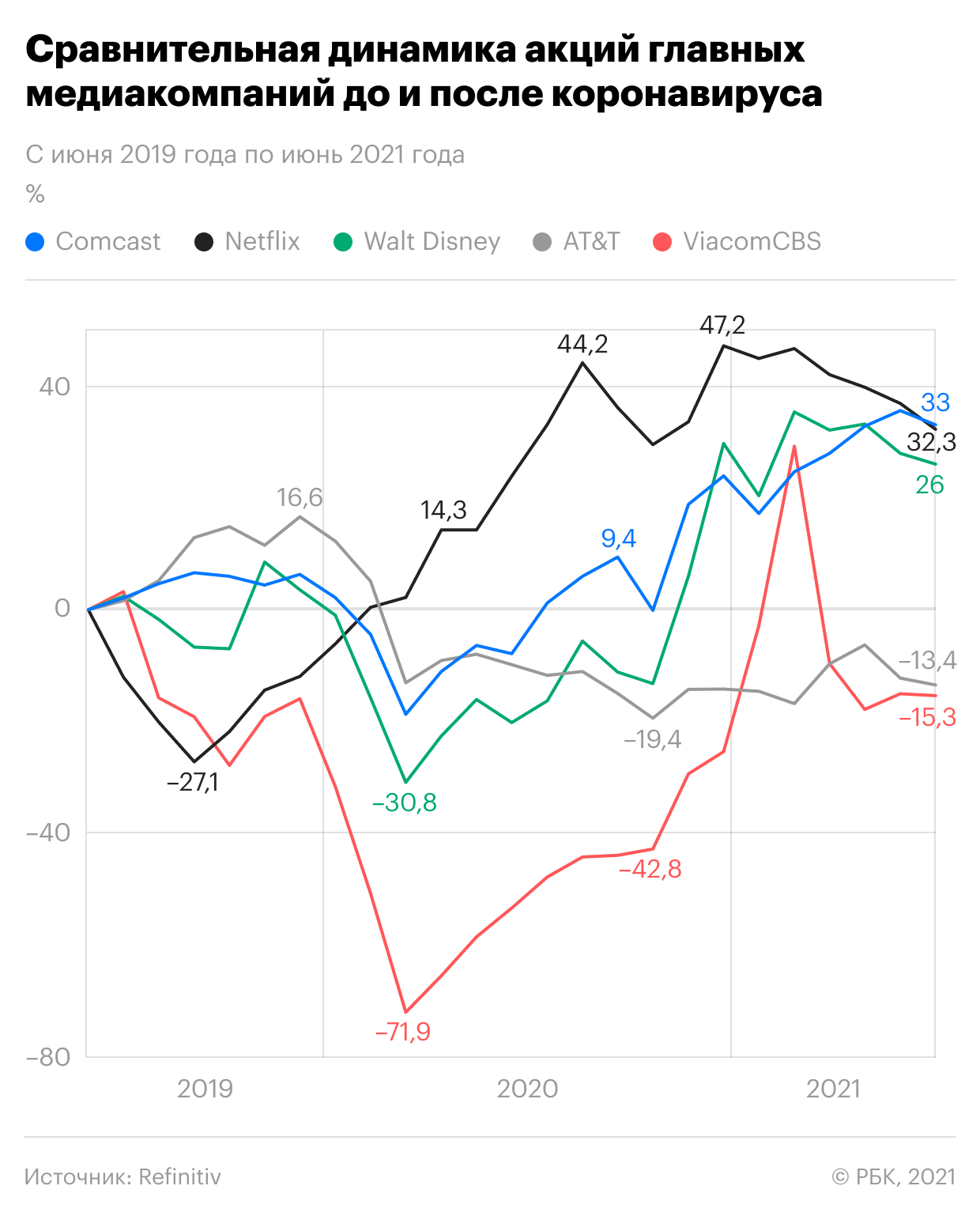

Прошлый год запомнился еще и тем, что дал стремительный толчок к более быстрому развитию стриминговых сервисов. Это подтверждает динамика акций Netflix, которые выросли на 67% за прошлый год. За 2020 год сервис прибавил 36 млн подписчиков (+22%) и увеличил доход почти на $5 млрд.

Однако пандемия повредила и бизнесу Netflix. Съемки продолжений наиболее популярных сериалов сервиса «Очень странные дела» и «Ведьмак» были приостановлены, что вызвало задержку в графике релизов, из-за чего по итогам первого полугодия 2021 года мы ожидаем слабый рост числа подписчиков.

Акции Netflix показывают внушительную динамику роста, которая опережает доходность всех ведущих медиакомпаний за последние два года. По нашим ожиданиям, Netflix останется на первых строчках данного сегмента рынка, но акции станут более привлекательными для инвестиций ближе к концу года, когда ожидается релиз продолжений главных сериалов сервиса.

3. AT&T и Discovery

Еще один крупнейший мейджор — Warner Bros., дочерняя компания AT&T — в среднем приносила почти $2 млрд в виде кассовых сборов. Частично закрытые кинотеатры и переносы премьер не смогли повлиять на решение компании первой выйти на рынок после локдауна с фильмом «Довод» от Кристофера Нолана. Несмотря на слабые сборы, компания продолжила выпуск фильмов, но уже одновременно и в кинотеатрах, и на сервисе HBO Max. Это решение во многом помогло подразделению показать положительную операционную прибыль в $2 млрд по итогам года.

Одним из основных направлений стратегического развития компания выбрала создание и развитие собственного онлайн-сервиса. HBO Max был запущен в мае 2020 года. Всего за год работы число его пользователей превысило 63 млн человек, так что сервис включился в борьбу за пьедестал стримингового рынка.

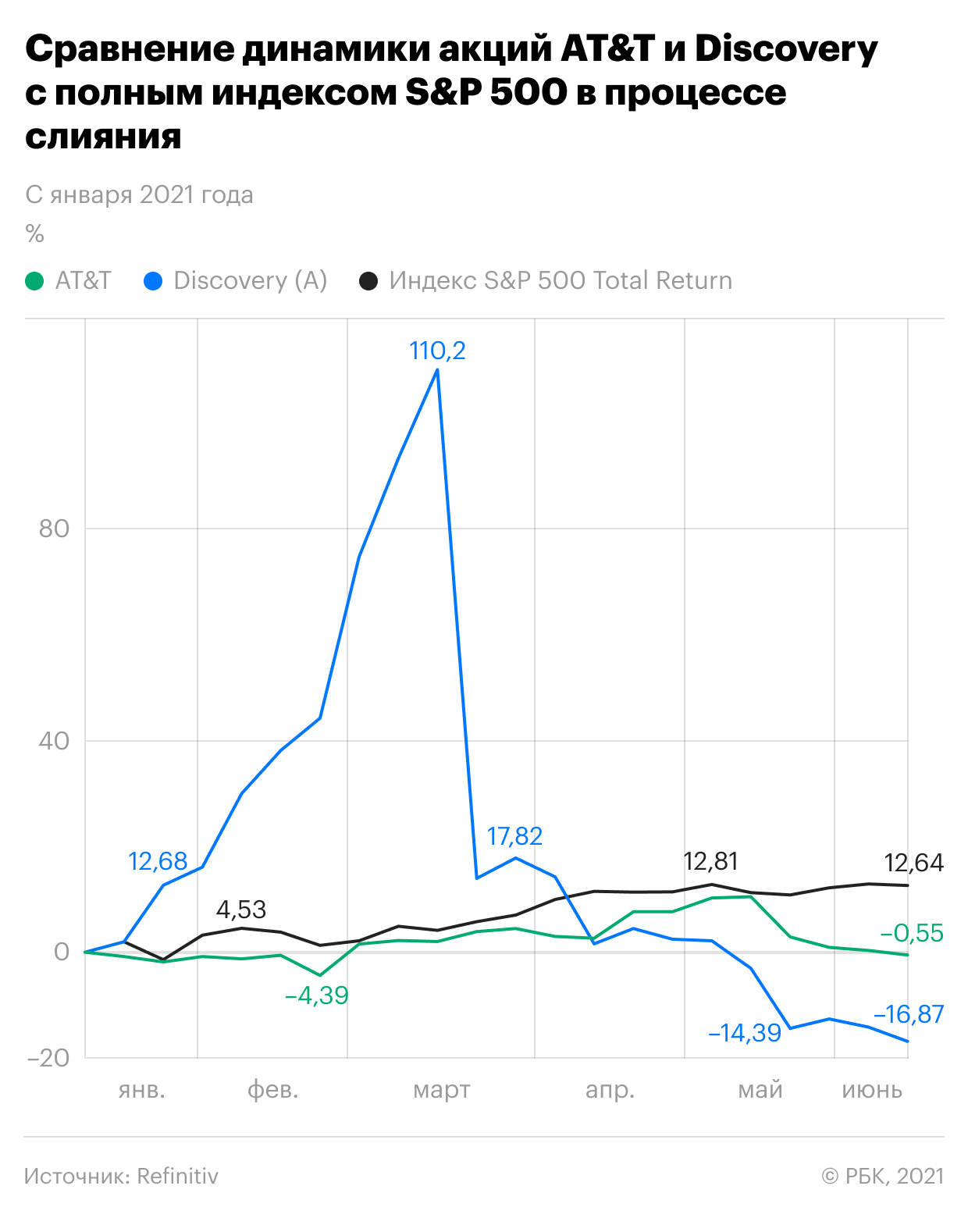

Другим значимым событием не только для компании, но и для всей индустрии стала сделка AT&T и Discovery. По ее итогам AT&T выделит свое медиаподразделение Warner Media, которое затем сольется с Discovery. Несмотря на перспективы новой компании, с момента объявления сделки акции AT&T упали почти на 10,5%, а акции Discovery — на 17%. Причиной падения AT&T стало потенциальное снижение годовой дивидендной доходности (с текущих 7,2% до 5%).

Чрезмерная реакция на снижение дивидендов в данном случае не оправдана, так как дивидендная доходность будет все еще выше ближайшего конкурента Verizon, у которого она составляет 4,4%. Основным плюсом для акционеров AT&T по итогам этой сделки можно назвать снижение долговой нагрузки: отношение чистого долга к прибыли сократилось с 3 до 2,6 за счет передачи новой компании $43 млрд долга.

Однако плюс для AT&T окажется основным минусом для акционеров Discovery в данной сделке, что, к слову, и стало причиной распродажи в ее акциях. У новой компании чистый долг будет равен $56 млрд ($43 млрд долга от AT&T и $13 млрд от Discovery), а отношение чистого долга к прибыли будет в районе 5 — достаточно негативно.

Тем не менее, по нашим прогнозам, компания в течение нескольких лет способна сократить долг до приемлемого показателя — чистый долг/прибыль = 3, поэтому распродажа выглядит чрезмерной. Кроме сделки с AT&T, на котировки акций Discovery давит еще и негатив после распродажи акций в ходе принудительного закрытия позиций фонда Archegos, что создает интересную возможность для долгосрочных инвесторов.

4. ViacomCBS

Другим значимым игроком на медиарынке после недавнего слияния стала компания ViacomCBS. Ее киноподразделение Paramount Pictures приносило компании в среднем $700 млн кассовых сборов в год до пандемии. Несмотря на большую библиотеку фильмов, в борьбу стриминговых видеосервисов компания включилась только 4 марта 2021 года c запуском сервиса Paramount+, который к концу месяца собрал около 6 млн подписчиков.

В конце марта произошел громкий крах фонда Archegos. Вместе с Discovery в той распродаже пострадали и акции компании ViacomCBS, которые с максимальных значений марта обвалились на 56%. Стоит отметить, что рост ViacomCBS февраля-марта этого года выше $70 за акцию сложно было оправдать фундаментальными показателями. По большей части он был связан с закрытием коротких позиций в акциях, которые на начало года составляли 20% от акций компании в обращении. Важно отметить, что менеджмент удачно воспользовался ростом акций и разместил бумаги по $85, что дало в совокупности дополнительные $3 млрд «дешевых» денежных средств для развития стриминга и снижения долговой нагрузки.

После распродажи акции ViacomCBS торгуются по наиболее низким мультипликаторам среди всех медиакомпаний, что говорит об их сильной недооценке. Вероятно, именно недооценка компании после падения ее цены сыграла роль в приобретении бумаг Джорджем Соросом, который добавил акции ViacomCBS в портфель своего фонда Soros Found Management.

Соотношение стоимости компании ViacomCBS к объему операционных продаж составляет 1,5. В то время как средний мультипликатор по сектору без учета Walt Disney и Netflix составляет 2,2. Существенной разницы в ожидаемых темпах роста выручки у ViacomCBS с другими компаниями нет. Важно отметить, что, несмотря на недооценку акций, негатив от распродажи фондом Archegos может еще некоторое время давить на котировки акций. Но это не мешает нам выделить ViacomCBS как интересную инвестицию и потенциальный объект для поглощения со стороны более крупных компаний.

5. Comcast

Киностудии Universal Pictures и DreamWorks (дочерние компании Comcast) зарабатывали в совокупности около $1,8 млрд в год на кассовых сборах до начала пандемии. В прошлом году компания отложила выпуск фильмов из-за временного закрытия кинотеатров, но, несмотря на это, раньше обычного отправила фильмы «Человек-невидимка», «Охота» и «Эмма» в цифровой прокат.

В июле 2020 года компания Comcast запустила в работу собственный стриминговый сервис Peacock. С учетом сделки AT&T и Discovery, компании теперь также нужно искать дополнительный контент извне для развития Peacock, так как контента только Universal Pictures, DreamWorks и NBCUniversal уже явно не хватит для борьбы за первые места в стриминговом бизнесе.

Как следствие, Comcast может выступить одним из потенциальных покупателей подешевевшей ViacomCBS. Однако мы необязательно можем увидеть именно поглощение другой компании. Мы предполагаем, что есть вероятность выделения NBCUniversal c его последующим слиянием с ViacomCBS, что создало бы весьма перспективного игрока на медиарынке. У компании есть и другая возможность — приобретение компании Lionsgate, у которой библиотека лент (кинофраншизы «Сумерки», «Голодные игры» и др.) не столь обширная, как у ViacomCBS, но вполне сравнима по масштабам с Metro Goldwyn Mayer.

Тем не менее покупка или слияние с ViacomCBS выглядит все же более интересным вариантом с учетом того, что у Comcast еще есть и сегмент «Парки развлечений», в которые вполне могли бы быть добавлены тематические зоны по контенту компании ViacomCBS («Трансформеры», «Черепашки-ниндзя» и «Губка Боб»), что повысило бы конкурентоспособность в борьбе с парками развлечений компании Disney. В текущем же состоянии Comcast не является для нас интересным объектом в секторе развлечений и, в частности, стриминга.

Amazon — еще один потенциальный лидер рынка

Не стоит забывать, что кроме традиционных медиакомпаний в борьбе за первенство среди стриминговых сервисов принимает участие и мировой IT-гигант — Amazon. У этой компании большие амбиции в этом направлении даже несмотря на то, что она рассматривает инвестиции в стриминговые сервисы только как часть стратегии по развитию общей экосистемы. Однако для реализации этих планов у сервиса явно не хватает библиотеки качественного контента, который развивать самостоятельно достаточно долго, поэтому контент проще купить вместе с другой компанией.

Таким путем и пошел Amazon, купив киностудию Metro Goldwyn Mayer. Сумма сделки составила $8,45 млрд. За эту сумму Amazon перешла библиотека из более чем 4 тыс. фильмов и сериалов. Исходя из исторических показателей в секторе, эта сделка прошла по очень высоким мультипликаторам. Дороже была только сделка Comcast по покупке компании DreamWorks в 2016 году. На котировки Amazon сделка не оказала существенного влияния, да и существенной прибавки к выручке от нее не ожидается. Но усилить позиции стримингового сервиса Amazon Prime сделка должна помочь.

Итоги и прогнозы

Что касается компаний — сетей кинотеатров, то, с учетом их текущей стоимости, они уже не имеют инвестиционной привлекательности. Например, рост акций c $2,5 до $50 (порядка 3000%) сети кинотеатров AMC с начала года объяснить фундаментальными причинами попросту невозможно. Движение связано со спекуляциями частных инвесторов с форума Reddit и закрытием коротких позиций (22% от акций в обращении на текущий момент). Другие сети кинотеатров также непривлекательны для инвестирования. Тем, кто хочет инвестировать в медиабизнес, мы рекомендуем отдать предпочтение компаниям — создателям контента, на что есть ряд причин.

Пандемия показала, что даже в условиях закрытых кинотеатров медиакомпании могут неплохо зарабатывать за счет лицензирования старой библиотеки фильмов и сериалов для ретрансляции ТВ и кабельным каналам, а также другим онлайн-сервисам. При этом мы видим ситуацию, когда все стриминговые сервисы могут расти одновременно за счет захвата рыночной доли у традиционного платного ТВ.

Запуск своих стриминговых сервисов помогает медиакомпаниям не делить выручку с кинотеатрами. Да и экономическая выгода опять же на стороне стриминга — билет в кино стоит $5–10 в США, а за эти деньги можно купить подписку, которая даст доступ не к одному фильму, а к целой библиотеке контента.

Таким образом, мы не видим перспектив инвестиций в сети кинотеатров, но отмечаем инвестиционную привлекательность компаний, владеющих киностудиями и производящих контент, из которых прежде всего выделяем долгосрочные перспективы компаний ViacomCBS и Walt Disney.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.