Сентябрь может быть опасен для ваших инвестиций. РБК изучил статистику

Затишье последних месяцев натолкнуло нас на мысль о том, что лето — это, возможно, худшее время для фондового рынка. Трейдеры в отпусках, деловых новостей гораздо меньше, чем обычно, на рынке почти нет мощных движений. В итоге мы оказались неправы, зато выявили другую интересную закономерность, которая касается поведения рынка в сентябре.

Наше майское исследование трейдерской поговорки «Sell in May and go away» показало, что в среднем доходность фондовых индексов с ноября по апрель превышает средний рост с мая по октябрь. Такая статистика справедлива на протяжении всей истории расчета индексов, и последние 20 лет — не исключение. С 2000 года доходность периода с ноября по апрель более чем в четыре раза превышала рост в остальные месяцы. Иначе говоря, поговорка «Продавай в мае и уходи» — это больше, чем просто биржевая байка.

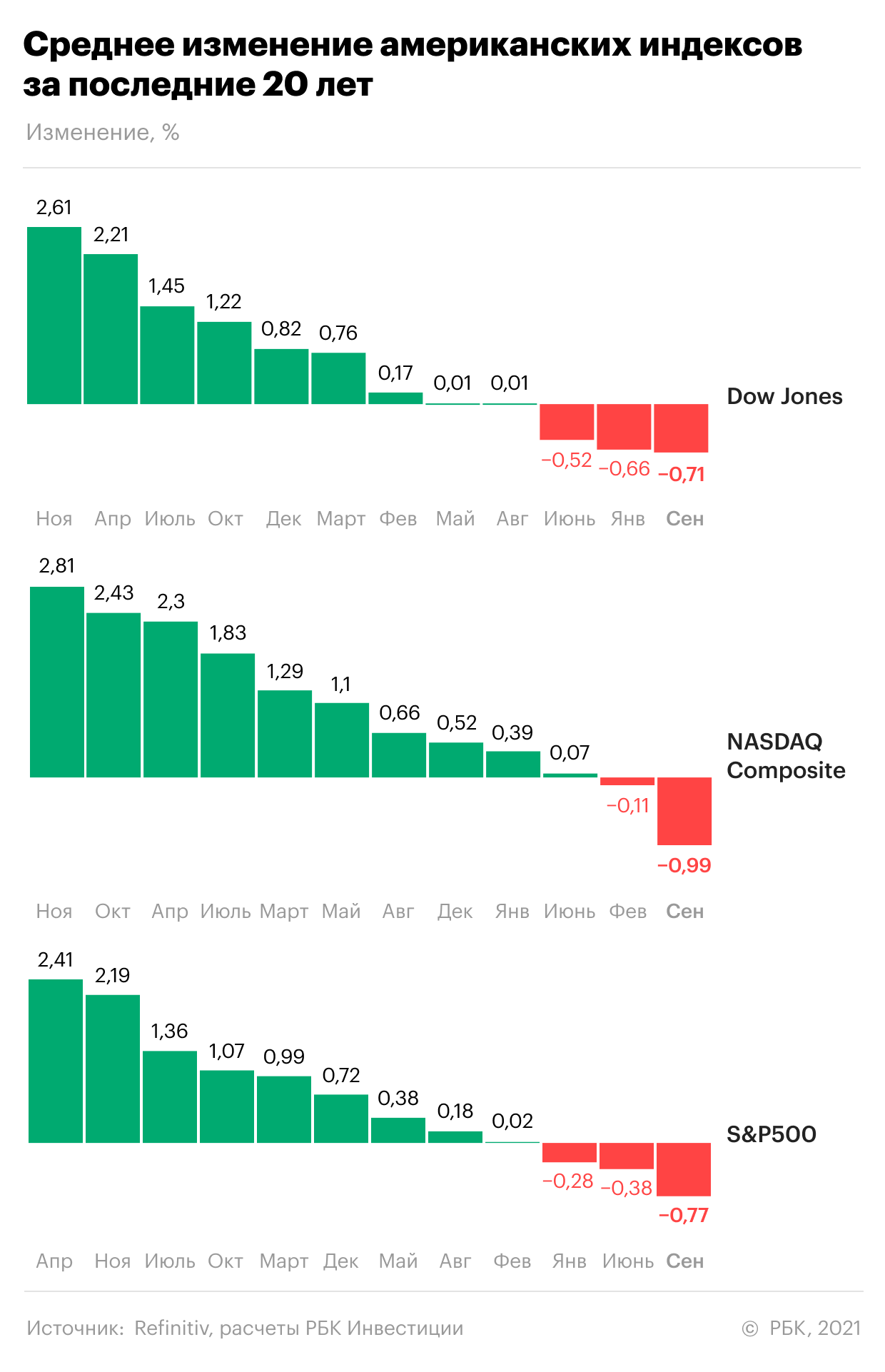

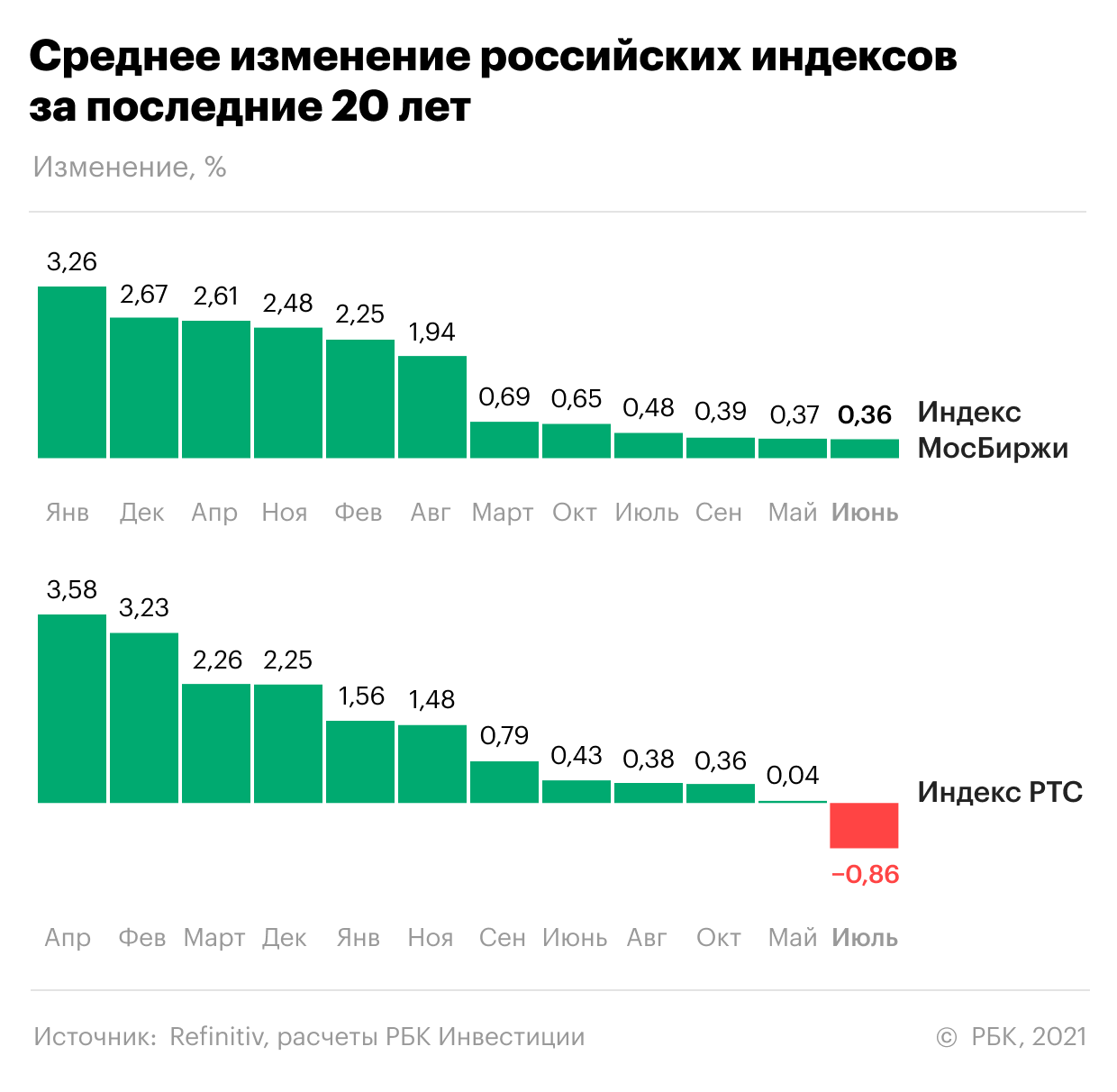

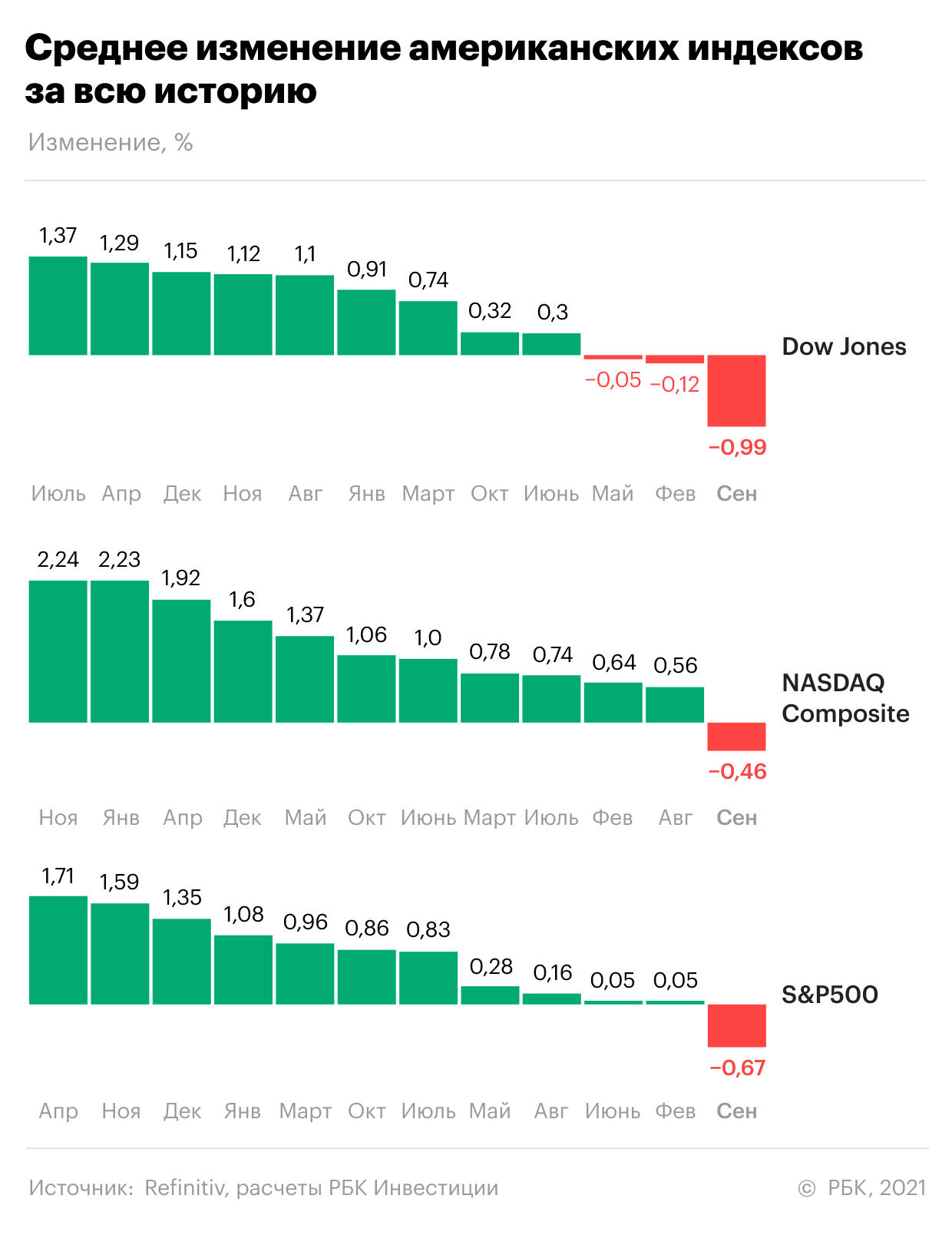

Один из способов выбрать подходящий месяц для покупки или продажи акций — ретроспективный анализ статистических данных. Мы оценили динамику американских и российских фондовых индексов за последние 20 лет и за всю историю их существования, чтобы найти худший месяц для инвесторов. Dow Jones — с 1896 года, S&P 500 — с 1957-го, NASDAQ Composite — 1980-го, РТС — 1995-го и индекса Московской биржи — с 1997 года.

Cентябрьское проклятье мировых рынков

Исследования показали, что худший месяц для игроков на фондовом рынке — это сентябрь. Данные за последние 20 лет свидетельствуют о снижении индекса S&P 500 в среднем на 0,77% в сентябре — наибольшее падение среди всех месяцев. Также худшую динамику в этот месяц демонстрируют индексы Dow Jones (0,71%) и NASDAQ Composite (0,99%).

Из общей статистики выбиваются российские индексы, у которых худшие месяцы — летние. У долларового РТС это июль, где среднее падение составляет 0,86%. У индекса Московской биржи самый неудачный месяц — июнь, но в этот период он все равно показывает положительную динамику (+0,36%).

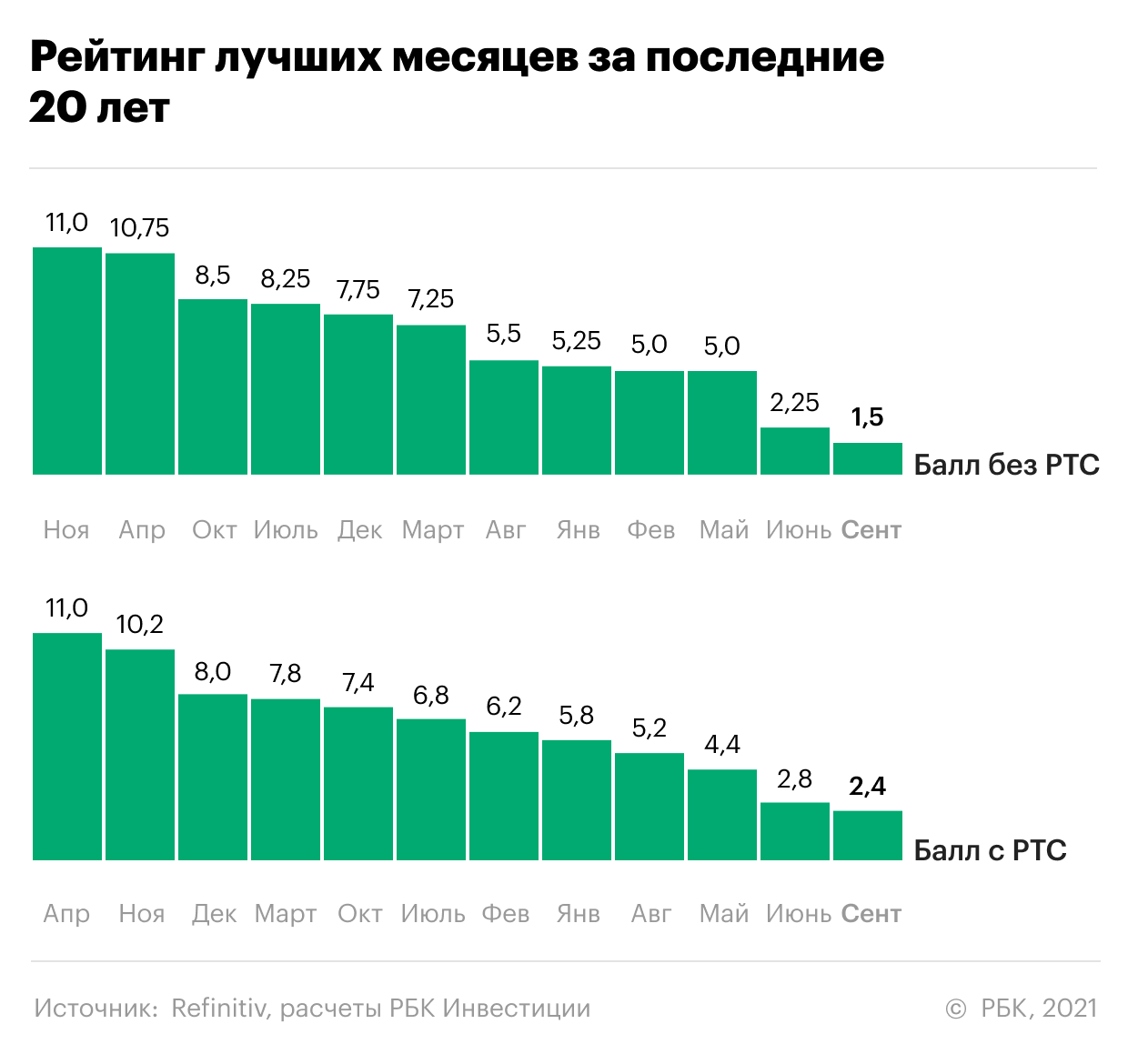

Если составить рейтинг самых лучших и самых худших месяцев для фондового рынка, то лучшими окажутся ноябрь и апрель. В обоих случаях эти месяцы набирали более 10 баллов. Ноябрь был лучшим для Dow Jones (рост 2,61%) и NASDAQ Composite (2,81%), а апрель — для S&P 500 (2,41%) и РТС (3,58%). Для индекса Мосбиржи лучшим месяцем оказался январь (3,26%). Худшим же месяцем в обоих рейтингах остается сентябрь, к которому в команду аутсайдеров присоединились май и июнь.

Как мы считали: исходя из вышеприведенных таблиц, мы присваивали баллы каждому месяцу для всех индексов. Лучшему месяцу по доходности для определенного индекса мы присваивали 12 баллов, следующему — 11 баллов и так далее, худший месяц получал, соответственно, 1 балл. Далее высчитывалось среднее значение для каждого месяца, исходя из данных по всем индексам. Мы составили два рейтинга, один из которых не учитывает динамику индекса РТС, так как он повторяет корзину акций Мосбиржи, но в долларовом эквиваленте.

Если рассматривать статистику за всю историю расчетов индексов, то сентябрь все равно останется худшим месяцем. В среднем NASDAQ Composite терял 0,46%, S&P500 — 0,67%, Dow Jones — 0,99%, РТС — 2,3%. Для Мосбиржи худшим месяцем стал май (-0,59%).

Для российских индексов также неудачными месяцами остаются июль и август. В июле Мосбиржа в среднем теряла 0,19%, а РТС — 1%. В августе индекс Московской биржи снижался на 0,16%, а РТС — на 0,75%, хотя в этом году они показывают положительную динамику — 3,07% и 2,37% соответственно.

В рейтинге месяцев в тройке лидеров снова оказались апрель и ноябрь, к которым присоединился декабрь. Худшим, естественно, стал сентябрь. Одним из самых неудачных месяцев для инвестиций также был август.

Главный фактор сентябрьских распродаж — закрытие убыточных позиций

Похожее исследование провели в брокерской компании LPL Financial. С 1950 года в сентябре индекс S&P 500 в среднем терял 0,48%, за последние 20 лет — 0,77%, за последние 10 лет — 0,59%. Также, исходя из данных, одним из худших месяцев выступал август, однако в этом году индекс S&P 500 вырос с начала месяца вырос уже на 2,6%.

В БКС называли несколько причин, которые могли бы объяснить падение рынков в сентябре. Во-первых, летом многие инвесторы в отпусках и совершают мало сделок, что сопровождается малыми объемами торгов на фондовом рынке. После отдыха они закрывают убыточные позиции, что оказывает давление на активы.

Во-вторых, в США финансовый год заканчивается именно в сентябре, и многие управляющие паевых фондов обычно стараются распродавать убыточные позиции до его окончания. Это также влияет на снижение фондовых индексов в этом месяце.

Похоже, что этой осенью тенденция может продолжиться

Если рассуждать о том, что может быть триггером для падения рынков, то самым значимым событием для инвесторов будет заседание ФРС США 21-22 сентября, где может быть объявлено о сокращении программы выкупа активов с рынка. Сейчас Федрезерв ежемесячно тратит $120 млрд на покупку долговых ценных бумаг для стимулирования финансового рынка, пострадавшего от COVID-19. Сворачивание программы будет означать колоссальный отток ликвидности с рынка — именно ее повышенный объем был главным фактором роста котировок во время пандемии.

Во время выступления на ежегодном симпозиуме ФРС в Джексон-Хоуле глава американского регулятора Джером Пауэлл допустил, что сворачивание стимулов может начаться уже в этом году. Он признал, что инфляция сильно превысила таргет ФРС в 2%, но полагает, что это явление временно. Он также отметил сильные тенденции рынка труда, однако подчеркнул, что для полного восстановления еще потребуется время. Безработица в США в июле составила 5,4%, до пандемии показатель не превышал 4%.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале Сам ты инвестор!