Почему растет цена урана: протесты в Казахстане и ажиотаж на рынках

В Казахстане производится 40% урана. Из-за протестов в стране стоимость этого металла выросла. В среду, 5 января цена фьючерса поднималась до $46 за фунт. По данным на 9 января, его стоимость составляла $45,75, свидетельствуют данные торгов на бирже Comex.

В начале января в Казахстане начались протесты из-за резкого повышения цен на автомобильный газ. Митингующие не приняли варианты решения проблемы, которые предложило правительство. В стране начались беспорядки, задержаны более 7,9 тыс. человек, пострадали почти 2,3 тыс. Кроме того, в Казахстане временно приостановили торги на товарных биржах.

Беспорядки могут привести к большей зависимости от поставщиков за пределами Казахстана, что приведет к резкому росту акций урановых компаний в Северной Америке и Австралии, считают в аналитической компании UxC, которая занимается исследованиями на рынке ядерного топлива. Сейчас нет нехватки урана, и атомные электростанции продолжают работать. За последние несколько лет многие из них накопили запасы, пишет Bloomberg.

Тем не менее, президент UxC Джонатан Хинзе отметил, что даже если сейчас дефицита нет, на цены все равно влияет потенциал его возникновения.

В последний раз сильные скачки стоимости урана происходили осенью 2021 года. Тогда ажиотажный спрос вызвали агрессивные покупками металла фондом Physical Uranium Trust, запущенным инвестиционной компанией Sprott в июле 2021 года. 8 сентября фьючерс на уран достигал отметки $40,25 впервые с 2014 года. За неделю до этого рост составлял почти 15%, что стало лучшим недельным приростом более чем за десять лет — со времени аварии на атомной электростанции Фукусима в 2011 году.

Кроме того, в середине сентября частные инвесторы с форума Reddit тоже начали подогревать ажиотаж, но уже вокруг акций уранодобывающих компаний. Некоторые из бумаг росли на четверть и более. Участники WallStreetBets выдвигали оптимистичные аргументы в пользу роста цен на уран и подорожания акций добывающих этот металл компаний. Ранее они уже приводили к росту «мемных» акций — GameStop, AMC Entertainment и других.

Уран — основные факты

Уран — тяжелый металл серебристого цвета. Он радиоактивен. Это означает, что ядро этого элемента нестабильно и поэтому он находится в состоянии постоянного распада, стремясь к более стабильной конфигурации.

Самые большие запасы урана находятся в Австралии (28% от общего мирового объема), Казахстане (15%) и Канаде (9%). В России залежи урана составляют 8% от всех запасов в мире. В 2020 году глобальная добыча урана составила 49,7 тыс. тонн. При этом крупнейшим производителем стал Казахстан с долей 42%. За ним следуют Канада (13%), Австралия (12%) и Намибия (10%).

В природе встречается уран, который на 99% состоит из урана-238 и на 1% — из урана-235. Уран-235, при расщеплении ядра которого выделяется большое количество энергии, используется как ядерное горючее для реакторов атомных электростанций. Тепло, выделяемое топливом, используется для создания пара для вращения турбин и выработки электроэнергии. По сути, ядерные реакторы — это гигантские котлы, в которых нагревается вода.

Применение урана-235 связано с повышенной опасностью — необходимо следить за цепными реакциями, чтобы те не вышли из-под контроля. В истории есть несколько примеров, когда утрата такого контроля приводила к катастрофам.

Последний пример — авария на японской АЭС Фукусима-1 в 2011-м. Она побудила некоторые страны пересмотреть свои планы в отношении ядерной энергетики. В целом Фукусима затормозила дальнейшее развитие отрасли.

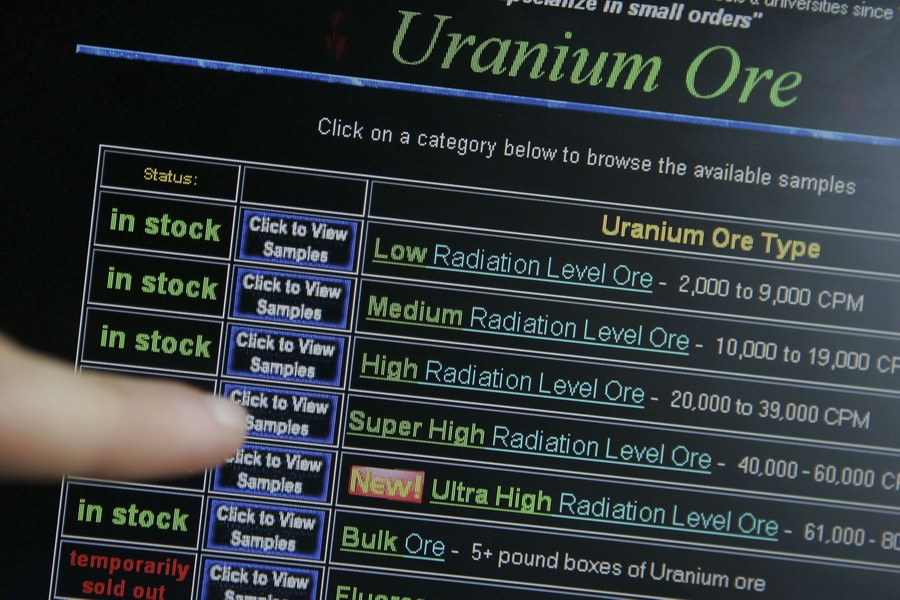

Рынок урана

Рынок урана — это в основном рынок долгосрочных контрактов. Он очень узок, основные покупатели и продавцы на нем — производители и коммунальные компании, которые заключают между собой контракты в частном порядке, в обход рынка.

На спотовом рынке, участниками которого являются также финансовые инвесторы, торгуется незначительная часть сырья с поставкой в пределах 12 месяцев. Фьючерсы на уран можно купить на товарной бирже NYMEX, которая входит в состав CME Group. Ценовые котировки публикуют отраслевая консалтинговая компания Ux Consulting Co (UxC) и провайдер данных TradeTech.

Можно ли инвестировать в уран

Инвесторам, которые хотят вложиться в урановый сектор, доступны три варианта инвестиций:

- акции уранодобывающих компаний;

- биржевые фонды (ETF), инвестирующие в урановые активы;

- фьючерсы на уран.

Уранодобывающие компании

«Казатомпром». Это крупнейший производитель урана в мире. По итогам 2020 года он произвел 10 736 тонн металла, или 21,6% от общемирового выпуска (49,7 тыс. тонн).

За первые шесть месяцев 2021-го «Казатомпром» нарастил добычу до 5864 тонн. Выручка компании увеличилась на 54% по сравнению с тем же периодом прошлого года, скорректированная чистая прибыль прибавила 32%. По итогам 2020 года валовая маржа составила 45,52%, а чистая маржа — 37,68%.

«Казатомпром» платит дивиденды . Последняя выплата составила $1,33 на акцию, доходность — 4,8%. По данным сервиса Refinitiv, компания торгуется с мультипликатором P/E 23,59х при 13,59х в среднем по сектору.

Главный директор по коммерции «Казатомпрома» Аскар Батырбаев рассказал Bloomberg, что, несмотря на беспорядки в Казахстане, добыча урана и работа на всех объектах компании продолжаются без сбоев. «Мы легко выполняем все взятые на себя обязательства, проблем с отгрузкой урана нет, все сроки поставки выдерживаем», — говорил он.

Cameco. Канадская Cameco — второй после «Казатомпрома» производитель урановой руды в мире. Компания добывает руду в Канаде, США и Казахстане.

В 2020 году компания добыла 1923 тонны урана, из-за пандемии коронавируса — гораздо меньше, чем обычно. Это почти 4% от мировой добычи. По итогам 2019 года на Cameco приходилось 9% мировой добычи урана. В этом году компания планирует увеличить производство до 4616 тонн урановой руды.

По итогам первого полугодия выручка Cameco сократилась на 25%, до $649 млн, в основном из-за приостановки работы шахты Cigar Lake до середины апреля. Скорректированный убыток вырос с $36 млн годом ранее до $67 млн.

Cameco платит дивиденды раз в год. Последняя дивидендная выплата состоялась в декабре 2020 года. Инвесторы получили $0,06 на акцию (доходность 0,28%). Компания торгуется с форвардным P/E 101,24x.

«Поскольку на долю Казахстана приходится 40% мировых поставок урана, любой сбой в Казахстане, конечно же, может стать значительным катализатором на рынке урана», — прокомментировали в компании ситуацию в стране. Однако в Cameco отметили, что компании удастся лучше понять риски, когда она сможет обсудить положение с партнером по совместному предприятию «Казатомпромом».

В Cameco заявили, что ситуация напомнила — «чрезмерно полагаться на какой-либо один источник поставок рискованно». В компаниии отметили, что поддерживают диверсифицированный портфель источников поставок урана в нескольких юрисдикциях, в том числе в Северной Америке.

Обе компании торгуются на СПБ Бирже и доступны для неквалифицированного инвестора.

Динамика акций «Казатомпром» и Cameco сильно зависит от ситуации на рынке урана.

«Казатомпром» на Лондонской фондовой бирже (LSE) с начала августа 2021 года по 12 ноября подорожал на 84,7% до $48,4 за бумагу. На пике 15 ноября цена акций компании доходила до $49,55. Однако затем их стоимость постепенно начала снижаться. По данным на 16:45 мск 10 января 2022 года, акции «Казатомпром» стоят $35,05.

Акции Cameco в Нью-Йорке с начала августа по 8 ноября 2021 года поднялись в цене на 61,16%. Сейчас они вновь немного подешевели — по итогам 7 января 2022 года торги бумагами закрылись на отметке $23,67. Тем не менее, это на 8,5% выше, чем в начале года.

ETF — практически недоступны в России

Биржевые фонды (ETF) на урановые активы отслеживают котировки урановых компаний. Они невелики по размеру и малоликвидны. Инвесторам доступны четыре основных урановых ETF. Это Global X Uranium ETF, Horizons Global Uranium, North Shore Global Uranium и VanEck Uranium+Nuclear Energy ETF. Однако на российских площадках можно купить только Global X Uranium ETF , да и то лишь квалифицированным инвесторам.

Фьючерсы

Отраслевая консалтинговая компания Ux Consulting Co (UxC) и CME/NYMEX предлагают фьючерсы на уран — UxC uranium U3O8. На российских площадках их сейчас купить нельзя.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале