Сложный процент в инвестициях. Как превратить ₽1 млн в ₽2 млн за 3,5 года

«Сложный процент — восьмое чудо света. Тот, кто понимает его, зарабатывает его, тот, кто не понимает, его платит», — такие слова о силе сложного процента приписываются Альберту Эйнштейну. Действительно, сложные проценты ускоряют рост ваших сбережений и инвестиций с течением времени. И наоборот, со временем точно так же увеличивают размер вашей задолженности. Простыми словами, сложный процент — это начисление процентов и на основную сумму, и на проценты за предыдущий период.

В этой статье:

Что такое сложный процент

Сложный процент — это простой способ увеличить прибыльность ваших инвестиций. Чтобы применить его, нужно всего лишь не тратить, а вновь инвестировать доходы по ценным бумагам — например, дивиденды по акциям или проценты по облигациям.

Также сложный процент можно применять, когда вы кладете деньги на депозит в банке. Если срок действия вклада завершился, вы просто снимаете деньги вместе с начисленными процентами и открываете новый вклад. Но уже на большую сумму.

Тогда проценты по новому вкладу будут начисляться не только на первоначальную сумму, но и на те проценты, которые вы получили от первого. То есть проценты на проценты. Именно от такого наложения и появилось название «сложный процент».

Как работает сложный процент

Допустим, у вас есть $1000 на вкладе, который вам приносит 5% годовых. В первый год вы заработаете $50, теперь ваш баланс — $1050. Во второй год вы получите 5% уже от $1050, что составляет $52,5. В конце второго года ваш баланс будет составлять $1102,5. На конец третьего года — $1157,6 ($1102,5 + 5% от $1102,5).

Благодаря сложным процентам рост баланса вашего вклада со временем будет ускоряться, поскольку вы зарабатываете проценты на все более крупной сумме. Если бы начислялись простые проценты, то за аналогичный период времени сумма на счете составила бы $1150.

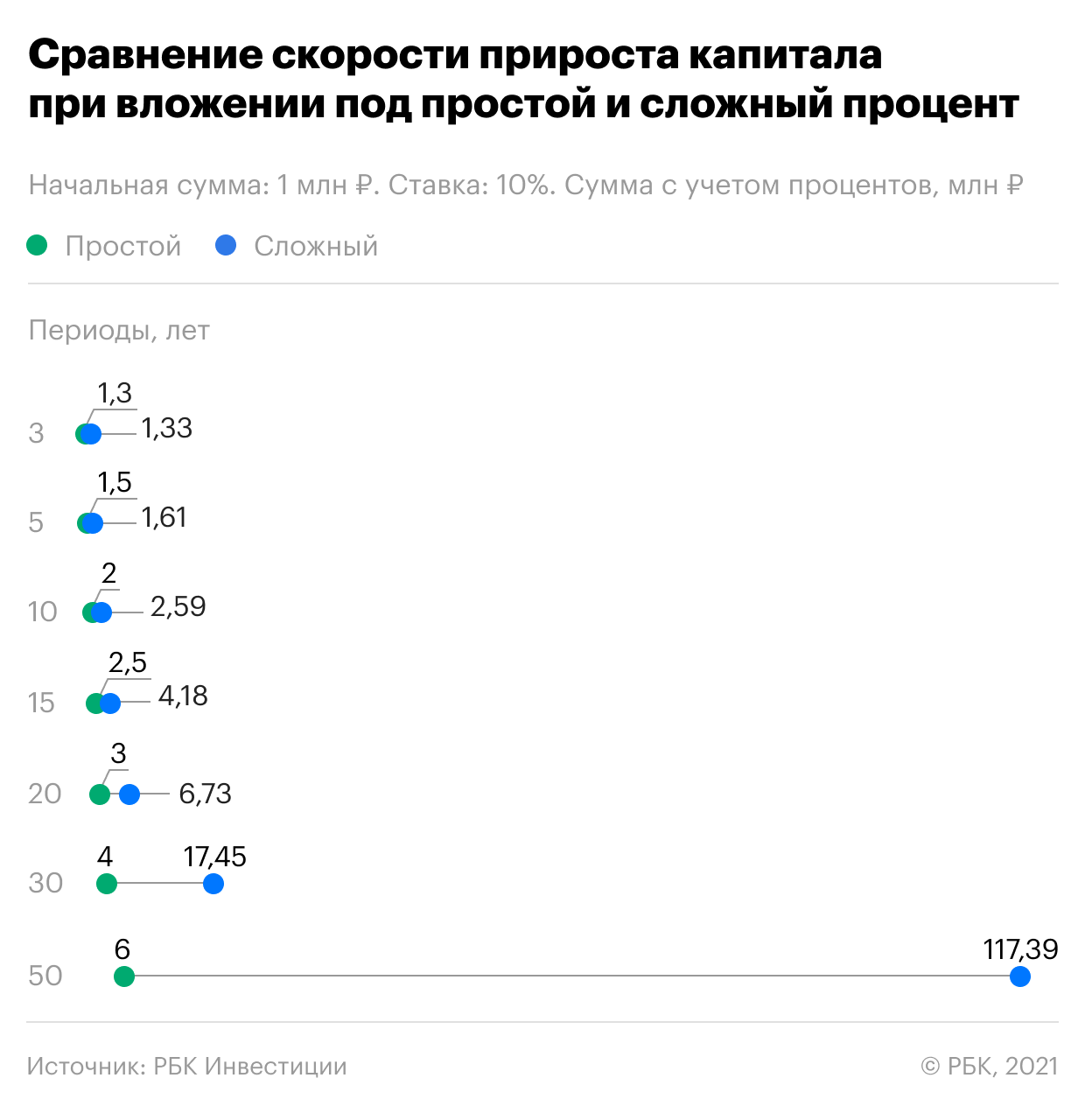

Может показаться, что разница не такая уж и большая, но чем больше ставка и горизонт инвестирования, тем ощутимее разница. Ниже представлена таблица для сравнения доходности при вложении ₽1 млн под простой и сложный процент на разные периоды, ставка — 10%.

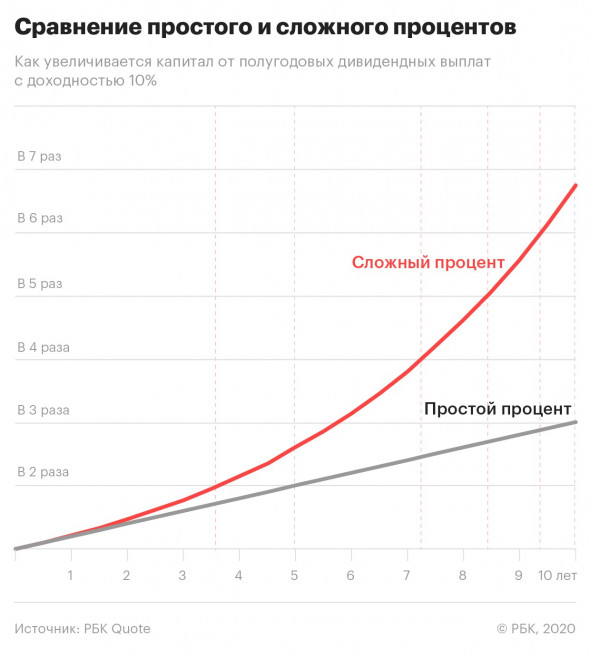

Как видно из примера, со временем разрыв между доходом от сложного и простого процента увеличивается, что доказывает силу математической магии — именно ее можно и нужно использовать в инвестициях. Предположим, вы нашли компанию, которая стабильно выплачивает раз в полгода дивиденды доходностью в 10%. Если вы вложите в нее ₽100 тыс. и будете реинвестировать полученные дивиденды , то уже через три с половиной года почти удвоите свой капитал, а через десять лет увеличите его в 6,7 раза. Для сравнения — без реинвестирования капитал за десять лет лишь утроится.

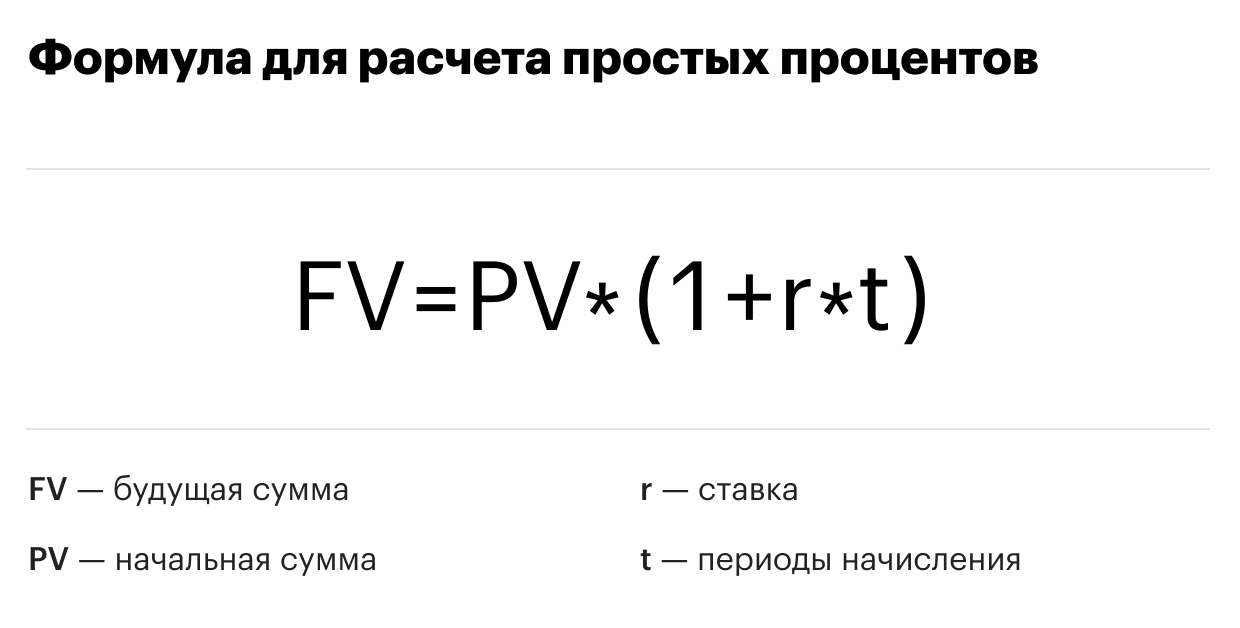

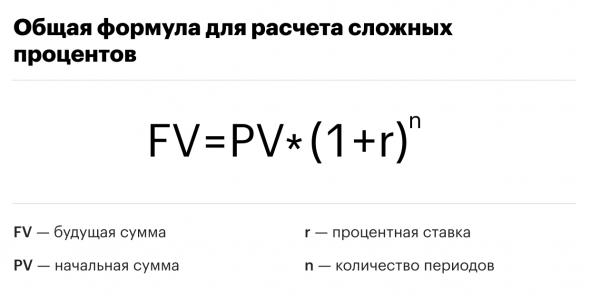

Для того чтобы посчитать будущую сумму при инвестировании под определенную ставку и период, необходимо воспользоваться следующей формулой:

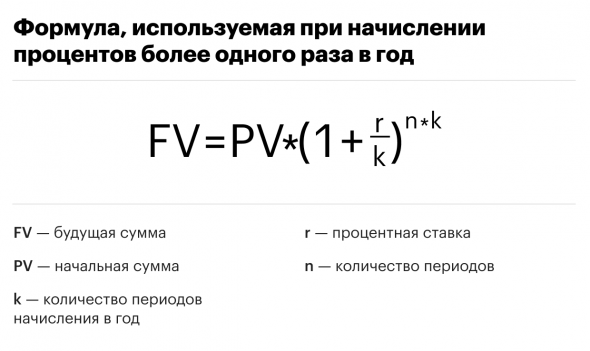

В случаях, как в нашем примере с дивидендами, когда выплаты происходят более одного раза в год, формула становится чуть сложнее:

Где еще можно использовать сложный процент

Использовать сложный процент можно не только с акциями, но и с облигациями. Принцип такой же — вы покупаете облигации, а полученные купонные выплаты реинвестируете, то есть направляете на покупку активов. Но такая схема работает только в том случае, если на полученные купоны вы можете купить дополнительные ценные бумаги . Если вы купили одну облигацию за ₽1 тыс., у которой квартальный купон — ₽25, то этих денег, естественно, не хватит. Другое дело, когда этих облигаций у вас 50 штук, тогда квартальный доход — ₽1250. В таком случае каждый квартал можно будет докупать по одной бумаге, а в конце года сразу две. Таким образом, к концу года у вас будет уже 55 облигаций, а квартальная купонная выплата увеличится до ₽1375.

Сложный процент при работе с ETF -фондом также работает, однако его влияние не так заметно. Дело в том, что почти все фонды на Московской бирже (кроме FXRD от Finex) не выплачивают купоны и дивиденды, а реинвестируют их самостоятельно. Таким образом, увеличивается стоимость чистых активов фонда, а следом и цена пая.

Также сложный процент может помочь и в спекулятивной торговле. Предположим, текущая рыночная цена фьючерса РТС составляет ₽150 тыс., а гарантийное обеспечение — ₽15 тыс. Если у вас на брокерском счете ₽35 тыс., то вы можете приобрести два контракта. Допустим, через неделю цена возрастает на 5%, и вам начисляется вариационная маржа: 2 × ₽150 тыс. × 5% = ₽15 тыс. Теперь на счете ₽50 тыс., а вы можете купить уже не два, а три контракта. Таким образом, ваш будущий доход будет больше, так как при торговле используется на один контракт больше. С увеличением дохода можно будет приобретать еще больше фьючерсов. Однако нужно помнить, что в таком случае увеличивается размер возможных убытков, так как используется большее количество контрактов.

Главное о сложном проценте

- Сложный процент — это начисление процентов на первоначальную сумму и накопленные проценты, ускоряет рост капитала.

- Принцип работы: реинвестирование доходов (дивидендов, купонов) позволяет получать «проценты на проценты».

- Ключевое преимущество: экспоненциальный рост капитала в долгосрочной перспективе.

- Формула расчета: будущая сумма = начальная сумма × (1 + процентная ставка) ^ количество периодов.

- Применение к акциям: реинвестирование дивидендов значительно увеличивает капитал (например, удвоение за ~3,5 года при 10%).

- Применение к облигациям: купонные выплаты реинвестируются в покупку дополнительных бумаг (работает при большом количестве).

- ETF: большинство фондов автоматически реинвестируют доходы, что отражается в росте стоимости пая.

- Спекулятивная торговля: вариационная маржа может реинвестироваться в покупку контрактов, усиливая эффект (но риски тоже растут).

- Главный секрет успеха: время и регулярность. Чем дольше горизонт, тем сильнее эффект.

- Сложный процент работает и против вас в случае долгов (кредитов), увеличивая задолженность.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале